来源:五矿期货微服务 春节后国债价格出现了持续的上涨,以T2306合约为例,自1月30日开始反弹至今,涨幅已超2%,在后疫情时代意外的走出了一波明显的小牛市行情,且上涨途中并未经历长时间的调整阶段。回顾期间的经济数据,其实我们的经济经历了春节后的小复苏行情,比如我国2-3月的制造业PMI数据分别为52.6、51.9,我们2-3月的出口数据表现也明显超预期。但相关数据并没有或者短暂的给市场行情带来影响。截止到4月21日,十年期国债收益率为2.83%,这个收益率和去年11月份的国债收益率基本一致。而这也意味着在去年四季度的防疫政策和房地产调控政策调整后,市场利率在当时的政策预期中一步到位,随后的经济数据并没有带来超预期的复苏行情。  对于此轮上涨行情,个人认为主要有以下几点因素: 首先,经济复苏的力度不及预期。经济数据在经历了2月份的反弹后,3月份并没有持续,进入4月份则进一步回落。1月底,我们看到旅游、餐饮及交通出行等数据出现了明显的复苏迹象,企业的开工率也开始回升,相对应的我们也看到PMI数据在2月份快速反弹至52.6。然而经济的恢复并没有持续太久,进入三月份后,部分重要行业的高频数据开始出现了回落。比如30大中城市商品房成交面积在近期出现了快速的下滑,在近五年的同期数据中仅高于2022年,而三线城市的相关数据则创近五年的新低。水泥方面,进入3月份后,库存也开始持续攀升。市场开始担心前期的复苏很大一部分原因是因为疫情期间积压的消费集中释放的效应影响,待相关影响消退后,经济的表现才是我们经济的一个潜在表现水平。  其次,预期的悲观。在经历了去年疫情的反复后,市场的信心显然还没有修复,即使在经历了短暂的经济复苏阶段,市场对未来经济的表现仍充满疑虑。短期看,部分居民和企业在经历了疫情期间的入不敷出后,出现了资产的缩水或者收入的减少现象,导致这部分居民或企业的消费投资能力受到了明显的影响。且相比之前经济下行周期的短期影响因素居多,当下影响国内经济增长的因素则更多的来自中长期的因子。比如城市化末期导致的房地产周期见顶、人口老龄化少子化带来的影响以及地缘政治紧张带来的不确定性增加等等。而以上这些因素从中长期看,都将对我国社会的发展带来深刻的变革。  最后,海外经济的回落。随着欧美加息的推进,高利率对经济的影响开始逐渐显现。欧美多数经济数据都出现了一定程度的回落。由于欧美的进口对全球商品的需求带动作用较大,欧美需求的减少进一步影响了全球经济的增长。比如过去一段时间欧美的耐用品订单数据出现了明显的见顶迹象。而高利率带来的中小银行流动性危机,房屋销售数据下滑等也给经济带来了较大的不确定性。  站在当下,预计国债价格继续上涨的空间将有限。在经历了国债价格的持续反弹后,对经济前景的悲观预期在价格上已得到了充分的反应,但这并不意味着国债价格将马上迎来调整。根据历史经验,在新一轮经济周期出现明显的加速前,市场需要有一个资产修复的过程。而对于中国来说,我国居民资产大多数配置在房地产上,还有部分资产配置在权益市场。只有以上两大资产的价格出现了明显的上涨,居民的资产负债表才能有明显的改善,消费信心才能出现明显的复苏,从而带动经济增速出现新一轮的上涨走势。比如2015年的股票市场牛市带来了2016年房地产市场的爆发,进而带动经济在2017年出现了一轮周期的小高点。同样的,2020年房价及股市的上涨,也带动了经济在2020年年末及2021年年初出现了一轮周期的小高点。因此,在相关资产价格出现明显上涨前,预计市场大概率仍将维持震荡格局。 |

|

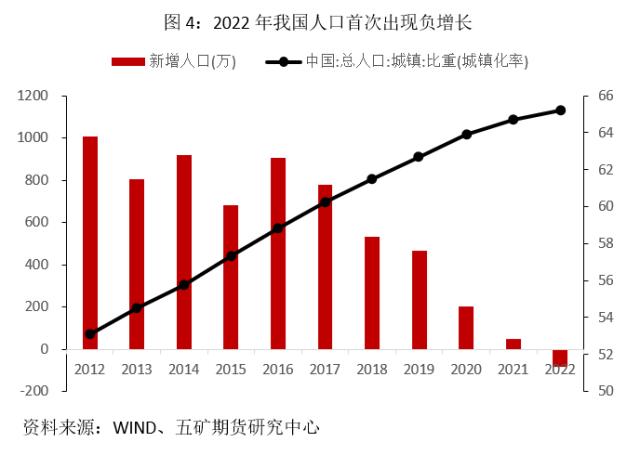

|  |

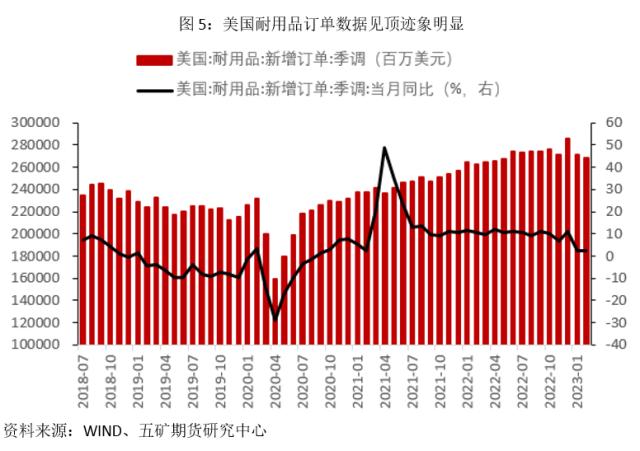

|