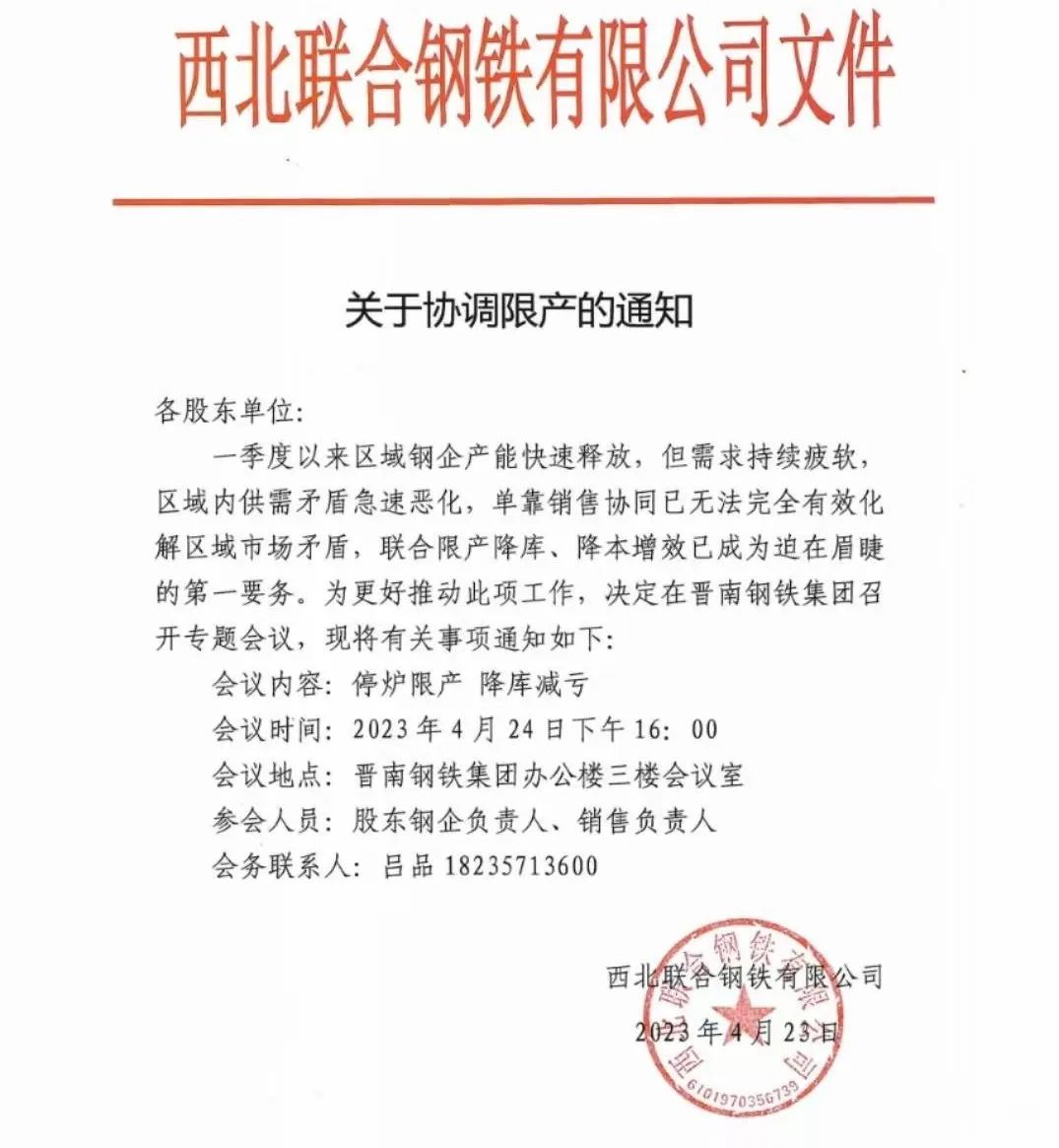

来源:期货日报 上周末,市场传出一份限产文件。

文件称,一季度以来区域钢企产能快速释放,但需求持续疲软,区域内供需矛盾急速恶化,单靠销售协同已无法完全有效化解区域市场矛盾,联合限产降库、降本增效已成为迫在眉睫的第一要务。为更好推动此项工作,决定在晋南钢铁集团召开专题会议。 昨日,知情人士向期货日报记者透露,“周一西北联钢在晋南钢铁集团召开关于协调限产会议,会议主要内容为商讨停炉限产,降减亏。会议定调呼吁各钢厂至少停产一座高炉来降压。现在会议基本进入尾声,为了积极响应中国钢铁工业协会‘三定三不要’的行业自律原则,西北联钢各股东钢企及区域内主要钢企计划从4月25日开始自发自律进行减停产,减产比例不低于30%,涉及高炉15座以上(包含前期已停产高炉),预计日均减少铁水产量6万吨以上,减产时间暂定至五月底,复产时间待定。” 该会议内容对当前的黑色系影响如何?为何会出这个政策? “该政策对当下钢市影响不大,现在产量处于高位,需求旺季也将进入尾声,总体还是供大于求。”一位产业人士说。 记者注意到,昨天又有不少钢材厂放出下调钢价的消息,据统计:29家钢厂调价,降幅最高为南钢,调价幅度60元/吨,具体占比:下调28家,占比96.6%,调价幅度20—60元/吨,持平1家,占比3.4%。 事实上,4月份以来,钢材市场弱现实风险继续释放,整个产业链延续回落走势,24日钢矿期货价格基本已降至去年11月下半月平均水平附近,焦炭(2237, -24.00, -1.06%)期货在上周五便已完全突破去年11月1日的低点,焦煤(1486, -3.00, -0.20%)期货则是在4月份就已连续在1700元/吨以下刷新低点,并且已降至近26个月新低。多位市场人士表示,从黑色产业链今年的主驱动来看,旺季现实不及预期是黑色产业链集体下跌的根本原因:一方面,此前市场对于稳增长政策发力对行业以及基本面供需带动的期待值过高,另一方面现实的驱动力量太过薄弱。 海通期货投资咨询部黑色组长邱怡宏告诉记者,今年一季度房地产数据中,除竣工面积和销售面积累计增速延续回暖态势外,房地产投资、房屋施工和新开工面积累计增速再次走弱,尤其是房屋新开工面积增速较1—2月大幅走弱近10%,3月份当月新开工面积和房屋竣工面积增速环比分别大幅走弱近20%和30%,而且商品房销售面积增速较1—2月也仅回升1.8%,3月当月环比则仅回升0.1%,高频商品房成交数据也是从同期高位回落至同期平均水平附近,显示目前依然只有保交楼举措对房地产仍存在一定支撑,新增需求以及资金情况整体依然严峻,缺乏持续性,对于整体钢材需求的增量释放空间仍存在较强压力,这也是行业现实端的主要压力所在。 “3月数据显示,地产新开工环比下滑,钢材需求预期转差。前期限产和地产需求环比改善的双重预期下,10月合约吨钢利润偏高,吨钢利润达到400元。当前5月合约临近交割月,主力移仓至10月合约,在需求边际无增量的预期下,10月合约估值下移,相对于原料,钢材补跌,吨钢利润下降。”广发期货黑色首席分析师周敏波说。 记者注意到,虽然基建整体仍维持着高强度支撑经济的作用,整体基建开工和施工进度也都保持着较高的积极性和顺畅性,但近期也出现了较为明显的边际走弱迹象,3月份开工项目数和投资额均出现了较明显的下滑,也使得钢材市场整个终端需求的支撑力量呈现出了减弱态势,为黑色产业链的集体下行提供了源头性驱动。 上述企业人士直言,黑色产业链供应端整体偏稳定,所以在总体需求恢复缓慢的加持下,钢材库存压力边际显现,截至4月中旬,螺纹钢(3731, -12.00, -0.32%)社会库存已连续去库9周,但132城减量仅有211万吨,降幅仅16.4%,仅较去年同期略有优势,环比降幅基本保持在往年的上边界运行,整体表现并不符合旺季特征,库存压力逐步边际显露,螺纹钢产销同比增速差显示出需求恢复的持续性仍存不确定性,对于钢价的支撑强度持续被削弱。 邱怡宏说,钢材供应端以及原料需求端方面,铁水以及粗钢产量整体稳居高位,但螺纹钢本身产量压力则仍处低位。因此,螺纹钢相对其他黑色产业链品种而言稍显抗跌。但随着近期有关今年粗钢产量平控政策相关新闻的爆出,供应见顶的预期愈演愈烈,在原料端需求见顶的预期下,随着供应端逐步恢复,供需格局也逐渐呈现宽松化,叠加目前焦企利润优于钢企利润,247家钢企盈利面再次降至四成附近,终端需求不佳的情况下钢企对于焦企让利的需求有所提高,进而也加速了倒逼产业链负反馈路径的实现,原料端总体在双重维度需求走弱的加持下,继续维持领跌地位,一定程度上也弱化了五一假期节前补库的力度。 周敏波认为,钢材供应增量大于需求增量。高频数据显示废钢+铁水的供应增量高达10%。近两周钢厂主动减产,废钢日耗和铁水环比下降。钢厂主动减产一方面让钢厂淡季累库压力下降,另一方面使原料需求下降成本下移。后期需重点跟踪本轮钢厂减产幅度,考虑铁矿(723, -1.50, -0.21%)石已经接近非主流成本线,假设减产不及预期,原料贴水较大的情况下可能影响成材向上波动。另外,24日收盘后,市场消息称粗钢平控政策没通过高层审批,短期市场会围绕是否平控而交易,主要影响远月钢厂利润定价。 “当前需求旺季步入尾声,随着冷空气回炉以及后续梅雨季的来临,接下来需求端处于向梅雨淡季过渡的阶段,在此阶段依然需要重点关注供应与需求表现的匹配程度,虽然当前仍处于弱现实背景中,但需求旺季过后的需求期待值也会相应有所降低,经过近一个多月价格的深度回调,市场情绪也有所降温,如果配合铁水产量见顶后持续回落,或将促使供需矛盾出现阶段性缓和,钢价有望止跌进入整理修复阶段,但目前也并不存在促使钢价反转的条件。”邱怡宏说。 关于铁矿,光大期货黑色系研究总监邱跃成认为,上周澳洲发运量受飓风天气影响,发运量降幅较大,目前已经恢复正常。需求端,铁水产量环比下降0.82万吨至245.88万吨。45港港口库存环比累库123万吨。消息面,国家发改委再次发声坚决遏制铁矿石价格的不合理上涨,促进铁矿石市场平稳运行。另外,下游需求兑现不及之前预期,当前的需求预期较差,这周铁水产量止增转降且港口库存有所累库,由成材端需求差传导的负反馈持续影响原料端。多空交织下,预计短期铁矿石价格延续振荡偏弱走势。 |

|

|  |

|

微信:

微信: QQ:

QQ: