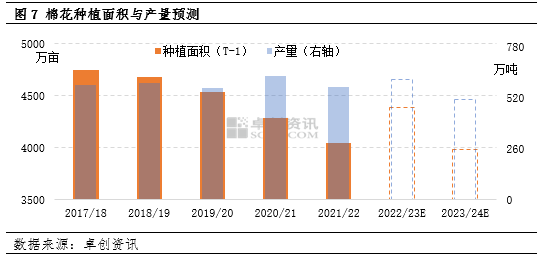

卓创资讯 刘杰 【导语】一季度国内外周期错配,其中宏观方面表现为外弱内强,带动纺织品服装消费外冷内热,引发内外棉价差收敛及预期与现实强弱转换。一季度棉花(14800, 40.00, 0.27%)行情宽幅震荡,其中国内宏观预期向好,消费端支撑逐渐发力,2月份现货价格创下一季度高点,3月份随着国际宏观利空施压,现货价格小幅回落。预计棉花种植面积下降、供应预期收紧影响,二季度棉花价格波动幅度将放大。 展望二季度,棉花将进入去库周期,并且随着需求季节性见顶回落,基本面驱动将逐渐减弱。随着棉花播种和生长季节到来,全球主产国和中国新疆地区播种面积及天气将升级为核心影响因素,并将成为驱动棉花市场价格的主要因素。 植棉意向下降,供应预期收紧 卓创资讯监测数据显示,2022年中国平均植棉收益为-565元/亩(不含补贴),同比降幅142%,主要原因是籽棉价格明显低于去年。新疆棉花补贴发放前,棉农普遍亏损。即使补贴后,仍有部分农户处于盈亏平衡点附近,而去年机采棉、手摘棉的植棉收益均在1200元/亩(含补贴)以上。植棉收益下降影响棉农种植积极性,种植意向降低,从而将导致2023年棉花种植面积下降。卓创资讯初步预估2023年全国植棉面积或同比下降10%左右,但需要关注新疆具体降幅和目标价格补贴制度的最新政策文件。根据USDA报告最新数据,美棉种植面积或将下降18%左右。2023年种植面积下降,4月份在供应端的预期上利多棉花价格。5月份棉花进入出苗期,新疆多低温、大风天气,或将导致补种增多,进一步增加减产预期,利多二季度棉花市场。

需求内强外弱延续,对市场支撑减弱 二季度棉花需求或延续内强外弱走势,对棉花支撑减弱。具体来看:2023年1-2月份,社会消费品零售总额77067亿元,同比增长3.5%。1-2月份,服装鞋帽、针、纺织品类商品零售额为2549亿元,同比增长5.4%。二季度中国经济增速预期增长,纺服内需有望继续温和上涨,对应的棉花消费量有望增长,业者对国内需求预期仍偏谨慎乐观。棉纺企业利润尚可,开工负荷有望维持高位,棉花消费量有望保持一季度较高水平,棉花采购将维持按单采购或逢低采购策略。 外贸方面,2023年1-2月,中国纺织服装累计出口408.4亿美元,下降18.5%,其中纺织品出口191.6亿美元,下降22.4%,服装出口216.8亿美元,下降14.7%。未来美国及全球宏观经济面临下行压力较大,并将抑制中国纺织品服装出口,后期密切关注国外宏观经济走势。 去库周期启动,对市场压力减弱

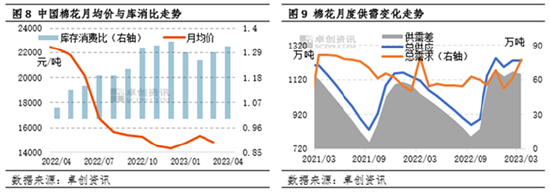

卓创资讯4月预估2022/23年度全国棉花产量为674.03万吨,同比增幅16.71%;消费量为740万吨,同比增幅3.79%;期末库存为980.1万吨,同比增幅13.42%;库消比1.32,同比上升0.11。从月度供需数据可以看出,一季度棉花库存见顶,并迎来拐点,预计二季度市场将正式进入去库周期,对市场压力减弱。另外棉花库存中存在上年度高成本陈棉,考虑到陈棉库存集中于大型棉企,目前价位下流动性有限,二季度难以形成市场有效供应,预计二季度供应端压力或低于预期。不过,随着新疆库加速移库内地,内地库供应压力增大,供需形势宽松。 历史规律来看,二季度历史数据显示偏弱震荡的概率大:近十年数据显示,4-6月棉花价格下跌年份要多于上涨年份,4-6月棉花季节性指数多在0.98-1,处于先跌后稳的趋势之中。

综上所述,预计二季度国内棉花价格或区间震荡,主因需求分化和供应宽松。但随着棉花种植生长季节到来,全球主产国棉花种植面积下降预期升温,棉花价格波动性或将加大。 从供应端来看,因本年度棉花产量增加明显,结转库存创新高,预计二季度棉花市场供应端压力依然较大,但随着市场进入去库周期,对价格的压力将边际减弱。 从需求端来看,二季度仍有“银四”传统旺季支撑,叠加国内实施积极的经济政策,需求端尤其是内需将继续发力,利多棉花市场。外贸方面,国外经济衰退风险增加,消费降级叠加美国禁用新疆棉产品,纺织品服装出口压力大。终端需求外弱内强,不利于国际、国内市场双循环发展,对棉花市场支撑将逐渐减弱。 从心态角度来看,棉花价格估值正常,市场泡沫较少,下游企业备货积极性较高。另外随着北半球进入种植季,新作种植面积预期下滑,加之天气变数较大,预计供应预期或将下降,利多棉花市场。外部宏观金融市场下滑压力较大,增加棉花价格波动风险,预计市场波动性或将较一季度放大。 |

|

|  |

|

微信:

微信: QQ:

QQ: