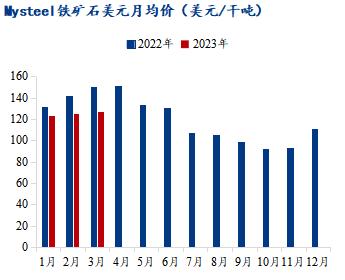

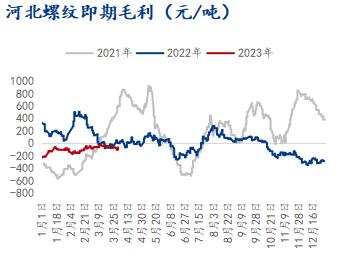

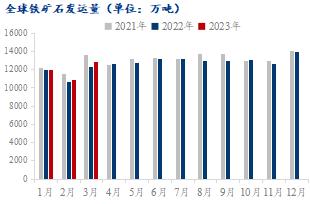

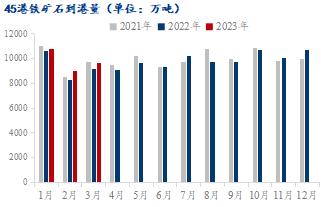

我的钢铁网讯:3月黑色商品价格走势整体表现为震荡格局,钢矿价格表现为上半程上涨后于下半程回调,月尾有所反弹,双焦反弹不明显。 与2月末价格相比,3月末铁矿石期货以及人民币现货价格涨幅高于螺纹,其中截止3月30日,铁矿石62%澳粉远期现货价格指数127.8美金/吨,较2月末上涨2.45%,青岛港(6.42 +1.58%,诊股)PB粉价格917元/吨,较2月末上涨2.46%。 3月即期进口利润先缩小后扩大,整体倒挂情况有所改善,铁矿石基差小幅走扩。 3月份供给端全球发运累计同比增速1.95%,3月份澳巴以及非主流的发运增速较2月份有所提高,其中巴西和非主流提速更为明显,截止3月末,澳洲发运增速4.89%,巴西2.76%,非主流-8.87%,今年一季度巴西发运受天气因素干扰较去年减弱的情况在3月份得到集中体现。 截止3月24日,45港铁矿石到港量累计同比增加1280万吨,增速4.86%,大幅高于发运增速是因为今年1-2月份全球除亚洲以外其他地区的 生铁 产量几乎都是下降的,铁矿石加速运往中国,分国别增量主要集中于澳洲、巴西、印度,其中印度兑现其去年11月份下调铁矿石出口关税后的出口增量预期,中国单月进口印度矿已恢复至2月300万吨,而近年来高点是2021年的630万吨, 除此以外,加拿大、塞拉利昂、伊朗出口到中国的量也明显增加,1-2月累计同比增加超70万吨。而需求端,钢厂在取得正利润和限产相对宽松的环境下,高炉铁水产量顺畅增加,甚至在月末有加速冲顶的迹象,当前247日均铁水已超去年高点达到243.35万吨。库存端,3月末45港口库存较月初去库540万吨,钢厂铁矿石总库存继续下降,库销比也继续探底。 3月份“金三”期间,黑色商品逻辑由强现实接轨强预期的表现更加明显。虽然GDP年同比5%经济增长目标没有进一步提振预期,但3月份公布的1-2月下游用钢行业数据表现出不错的恢复态势,比如房地产竣工面积和计划投资增速回正,对钢需的拖累程度边际减弱,强基建继续发力。在此期间钢联螺纹表需和五大材表需分别于3月第二周和第五周创年内新高,验证了需求进一步恢复,带动黑色系估值抬升,也正因此钢厂利润在3月份得到了更大的修复,而在此期间铁矿石高需求,低库存格局不断增强,价格表现也更加强势,在钢铁限产落地前,螺矿比整体仍表现为收缩状态,且在中下旬外围金融风险传导导致黑色价格回调后,矿价反弹幅度也更大。 价格回顾 1.1 铁矿石需求持续增加 三月铁矿价格高位震荡    截止3月31日,Mysteel铁矿石远期现货价格指数127.8美元/干吨,环比月初上涨1.15美元/干吨,涨幅0.91%;港口现货方面,62%澳洲粉矿港口现货价格指数933元/湿吨,环比月初上涨6元/湿吨,涨幅0.65%;内矿方面,唐山66%铁精粉干基含税出厂价1096元/干吨,环比月初上涨25元/干吨,涨幅2.33%; 衍生品方面,截止3月31日,DCE铁矿石主力收盘价907元/吨,环比月初下跌0.17%;SGX62%铁矿石主力合约结算价125.33元/吨,环比月初下跌1.10%;上海 螺纹钢 价格指数4234元/吨,环比月初上涨0.43%。 1.2 利润:下游需求持续回升 钢厂吨钢毛利继续修复   数据来源:Mysteel铁矿石核心数据 河北地区螺纹钢即期吨钢毛利润较上月基本持平,本月环比下跌0.53元/吨至-68.15元/吨;螺纹钢实际吨钢毛利润环比上月上涨5.02元/吨至-20元/吨; 热轧 即期吨钢毛利润环比上月上涨47.86元/吨至121.85元/吨; 废钢 与铁水价差环比上月缩窄122.43元/吨至-341.41元/吨; 进入三月份后,一系列海外银行业风险危机对市场信心造成一定打击,使得黑色市场承压。此外,由于三月前期市场对中国下游预期过高,黑色系月内价格整体回调。具体来看,原材料端焦煤与废钢在供应压力减少的情况下,其价格震荡偏弱运行,小幅给成材让利,而铁矿价格则受刚需消耗增加影响,其表现强于其他原材料,价格受到较强支撑。 短期来看,钢厂利润的持续恢复仍需关注四月份下游需求能否启动,与此同时若四月粗钢限产开始执行,铁矿需求或将有所下滑,在此基础上叠加其供应周期性回升,或将对铁矿价格形成压制,进一步利多钢厂利润。 基本面回顾和展望 2.1 供给:三月份全球铁矿石发运量及到港量双双增加   数据来源:Mysteel铁矿石核心数据 铁矿石发运量:三月份全球铁矿石发运量环比增加。三月份全球铁矿石发运量环比增加1997万吨至1.29亿吨,折算日均发运量415万吨/日。其中澳大利亚矿铁矿石发运环比增幅最大,发运量环比增加1262万吨至7975万吨;巴西矿发运量环比增加442万吨,本月发运总量2735万吨;除澳巴外矿石发运环比增加292万吨,本月发运2161万吨。2023年截止3月份全球铁矿石共计发运量35667万吨,同比增加838万吨,增幅2.41%。 铁矿石到港量:三月份中国45港铁矿石到港量环比增加。三月份中国45港到港总量10150万吨,环比增加1124万吨。其中澳矿到港环比增加1302万吨至7218万吨;巴西矿到港量环比减少497万吨至1293万吨;除澳巴外铁矿石到港量环比增加18万吨至1639万吨。2023年截止3月份中国45港铁矿石到港量总计29889万吨,同比增加1957万吨,增幅7.00%。(本数据未剔除两港卸) 2.2 供给:矿山产能利用率小幅增加三月国内铁精粉库存去库   数据来源:Mysteel铁矿石核心数据 矿山产能利用率:三月份国内矿山产能利用率呈小幅上升趋势,环比增1.41%。主要是华北区域部分矿山火工品恢复供应,叠加例如西北区域因天气好转有矿山复产,华东个别矿山复产,整体日均精粉产量小幅增加。总体来看,3月份精粉产量有所增加,整体矿山产能利用率呈上升趋势。 矿山精粉库存:3月份精粉库存呈继续去库状态。截止3月23日,样本矿山企业铁精粉库存量234.82万吨,月环比降16.54万吨。上旬来看,库存精粉降量主要体现在西南区域,区域内在精粉产量下降的同时,因精粉性价比高,出货增加,库存下降明显;月中及下旬来看,库存减量主要集中在西南、西北及东北区域,西南因精粉性价比高呈现持续去库状态,西北则因矿山出货好转,库存小幅下降。综上而言,矿山整体呈降库状态。 2.3 需求:三月钢厂开始盈利铁矿石需求持续增加   数据来源:Mysteel铁矿石核心数据 铁水产量:3月钢厂利润开始转亏为盈,日均铁水产量在向好预期下持续增加。截至3月31日,Mysteel统计247家钢厂样本预计3月铁水产量总量环比增加933.41万吨至7421.60万吨,日均铁水产量环比增加7.69万吨/天至239.41万吨/天,增幅3.32%。 具体到区域来看,本月增量主要集中在华北、华东、西北地区,主要是年前停产的高炉开始复产。回顾3月,上半月钢材需求回升,钢厂利润逐步向好,而下半月受多方面影响钢材需求收缩明显,钢价回落,部分钢厂利润有所减少,但钢厂复产进程依旧按照计划进行,总体3月日均铁水产量持续增加。 展望4月,钢材需求或维持弱复苏态势,增量有限,而铁水产量维持高位,在供大于求的基本面下钢厂利润或将削弱,但钢厂利润变化最终表现在铁水产量需要时间,钢厂方面仍有一定向好预期,则不会因短期利润削弱改变复产计划,因此预计4月日均铁矿石需求较3月小幅增加。 铁矿石疏港:3月总疏港量整体较上月大幅增加。截至3月31日,Mysteel统计中国45港3月疏港量9598.26万吨,日均疏港环比增加0.62吨/天至309.62万吨/天,增幅0.20%。3月钢厂库存维持低位,铁矿石需求增加较多,而日均疏港量涨幅未达预期,一方面由于钢厂观望心态浓厚,有意压减厂内库存,另一方面部分钢厂出于性价比的考虑减少了进口矿的用量。 展望4月,目前铁水产量处于高位,而钢厂库存处于低位,钢厂无论是刚需还是补库需求均需要一定疏港量支撑,因此预计2023年4月日均疏港量较3月有所增加。 2.4 库存:港口库存有所去库钢厂持续低库存模式运行   数据来源:Mysteel铁矿石核心数据 港口库存:截至3月31日,Mysteel统计45港港口库存总量13461.24万吨,环比上月底降低762.02万吨,在港船舶降20条至72条。本月度虽有一定量压港船舶卸货入库,但疏港量处于相对高位,且到港量偏低,港口库存因此呈现去库趋势。分国别库存来看,45港澳矿环比降库231.37万吨至6376.66万吨,巴西矿环比降库520.27万吨至4475.63万吨。 钢厂库存:钢厂补库不及预期,持续低库存模式运行。截至3月31日调研统计,247钢厂进口矿总库存9128.87万吨,环比降库8.86万吨。247钢厂进口矿日耗295.24万吨/天,环比增9.16万吨/天,与铁水产量相对应;对照库消比来看,247钢厂进口矿库消比30.92天,环比降1.02天。3月份由于铁矿石消耗量处于高位,钢厂观望情绪浓厚,采购谨慎,在按需补库前提下钢厂库存难以累库,因此呈现低位徘徊的态势。 4月来看,钢材需求增量空间有限,在没有足够需求支持的情况下,钢厂难以放量补库,因此钢厂或维持低库存生产模式。 展望 3.1 四月铁水高点临近,铁矿石价格或宽幅震荡 2023平衡表(3月更新)  展望4月,终端需求仍需继续验证,黑链主要逻辑在于成材需求高点和供给高点哪个先到,当前供需两端都仍有增长空间,并且总库存维持去库,产业正反馈进程仍未结束。不过需要警惕的是,3月份建材成交高频数据表现为脉冲式,4月份在南方雨季持续影响下终端需求释放节奏或仍不稳定,不排除4月份需求见顶后钢材库存转向累库,到时市场开始酝酿负反馈情绪。也由此铁水高点可能先于成材需求高点到来,钢厂利润有进一步改善机会。 虽然在需求增长预期下,铁矿石价格仍有反弹空间,但以钢联日均粗钢为例,一季度粗钢产量已增加约2000万吨,经济复苏带来的需求日益增长并没有给钢厂利润带来持续性和大幅改善,钢铁限产风险仍不可忽略。另外4月份主力将完成换月,下半年海外在部分地区衰退预期下,对铁矿石的消化能力或难以提振,加上过去半年时间,铁矿石62%指数从80美金反弹至130美金,非主流矿山复产带来的供应潜力不可小觑,市场或交易铁矿供应宽松预期。因此预计4月份铁矿石价格或先扬后抑,宽幅震荡。 |

|

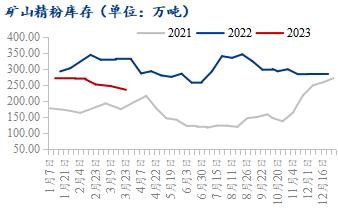

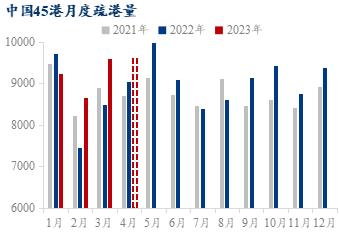

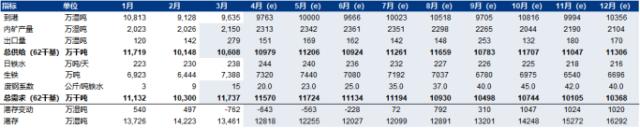

|  |

|

微信:

微信: QQ:

QQ: