今年1月底以来国债期货开启了一波上涨行情,十年期2306合约自98.82点上涨至100.56点。与此同时,收益率下行明显,自2.94%走低至2.85%,背后的主要逻辑是经济基本面弱复苏、海外金融风险释放导致全球风险偏好下降、中国人民银行基于对经济的护航和对流动性的保护继续维持宽松局面。目前,市场对利多的消化已经相对充分,后续上涨空间有限,甚至面临回落风险,具体原因如下: 其一,中央定调经济高质量发展为主,不存在经济基本面过快修复预期。 今年政府工作报告设定的经济增长目标在5%左右,李强总理讲话也特别提到高质量发展,对于经济重质量轻数量,过去的发展是解决有没有的问题,今后会更加重视好不好的问题。“不大干快上”使得经济过热预期消退,从今年赤字率和专项债目标来看,也仅较去年小幅增加。当前的经济结构仍然呈现外需疲弱、内需恢复不足的情况,后期经济基本面预计温和修复。 当前经济形势表现为弱复苏,意味着基本面对债市的影响短多中空。 虽然制造业PMI数据2月依然位于荣枯分水岭上方,但从分项来看,产成品库存攀升,且生产PMI增幅高于新订单PMI增幅,反映需求恢复不及生产恢复,库存再度累积。另外,1—2月社会消费品零售总额同比增长3.5%,远低于疫情前。从结构来看,餐饮收入恢复好于商品零售恢复,可选消费恢复力度偏弱,尤其是汽车消费,出现大幅回落。消费无论从总量来看,还是从结构来看,表现相对平淡,这背后的逻辑主要是过去几年居民资产负债表出现变化。2月31个大城市调查失业率居高不下,且16—24岁人口调查失业率持续上升,意味着消费的恢复还需时日。出口方面,1—2月出口总额下降6.8%,其中主要出口目的地尤其是对美国的出口进一步收缩。从反映出口情况的高频数据来看,3月出口集装箱运价指数继续回落,后期依然承压。工业生产方面,虽然1—2月工业增加值同比恢复至2.4%,但较疫情前也有一定距离,反映工业生产修复相对缓慢。

图为社会消费品零售总额当月同比走势 房地产方面,虽然2月开发投资当月同比出现较大改善,降幅缩窄至5.73%,但仍处于负增长状态。另从30个大中城市商品房成交面积来看,虽然3月以来日均成交面积较去年同比有所提高,但与疫情前相比仍有较大差距。目前房地产和消费的恢复更像是疫情抑制后的需求释放,结构性问题改善前,持续性有待观察。 其二,货币政策更加偏向结构化调整,总量政策相对谨慎。 3月受海外金融市场风险事件影响,全球避险情绪升温,中国人民银行采取了较为谨慎的态度,当月增量投放MLF的同时降准,这对于债券市场有所提振,但中长期看货币政策对于债市的利多作用逐步减弱。年初以来,国内信贷总量大幅增长,但货币市场流动性大幅收敛,银行间隔夜回购利率中枢随之上移,2月以来隔夜回购利率加权平均值始终处在1.8%上方,且多次上穿2%。虽然中国人民银行加大了公开市场逆回购投放力度,但资金利率回落并不明显,这促使本月央行增量续作MLF及降准。 降准有利于边际改善资金面,但资金面过于宽松的格局一去不复返,资金利率中枢向政策利率靠近是中长期趋势。此外,在当下经济弱复苏的时候,货币政策重在为经济保驾护航以及为经济薄弱领域提供支撑,这意味着货币政策以结构性为主、总量为辅。后市伴随着经济的进一步复苏,货币政策的力度将逐步收敛,其对于国债期货的支撑也会相对有限。

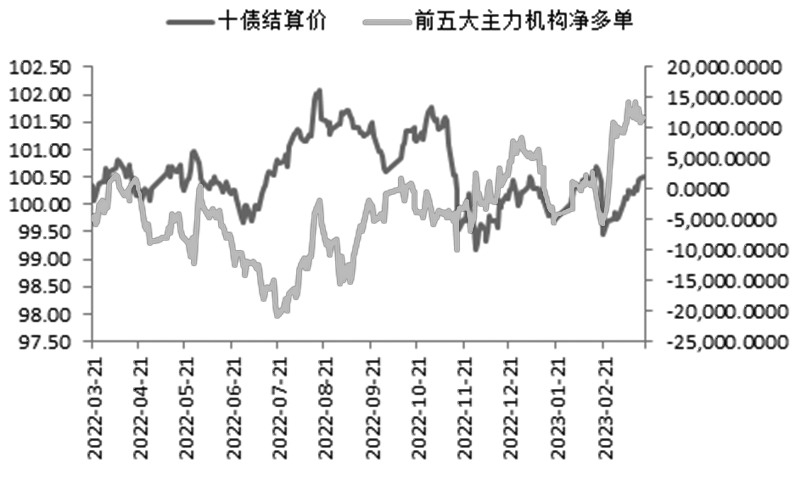

图为银行间市场不同期限债券质押式回购利率变化 其三,机构净多头寸持续增加的局面结束。2月底以来,十年期国债期货前五大主力机构从净空头寸转向净多头寸,反映出其对债市的偏多看法,但3月15日净多头寸出现本轮行情开启以来的最大日内降幅。另外,从主要席位的表现来看,上海东证期货席位的净持仓与行情走势较为吻合,但近期其净多头寸大幅下降,也意味着行情的持续性有待检验。

图为十年期国债期货前五席位净多单变化 综上所述,资金面虽然在降准和增量投放MLF的环境下持稳,但中长期看资金利率中枢上移是确定性事件。在海外金融事件影响下,虽然避险情绪升温有助于短期多头行情,但伴随着风险的逐步释放,债市空头情绪有望回归。综合考虑当前国债期货的持仓特点,在多头情绪宣泄较为充分的前提下,债市存在调整压力。(作者单位:徽商期货) |

|

|  |

|