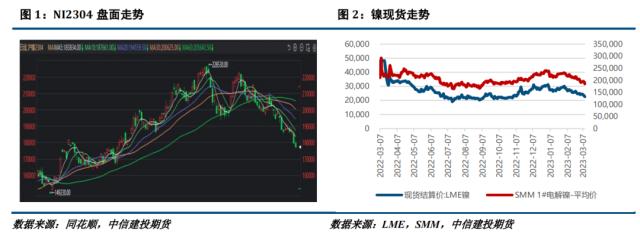

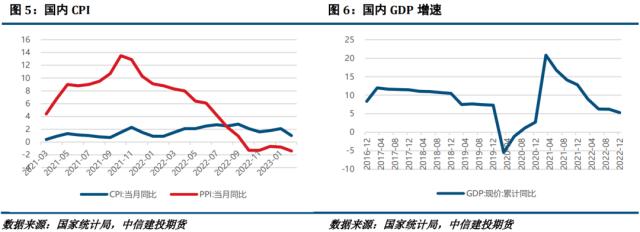

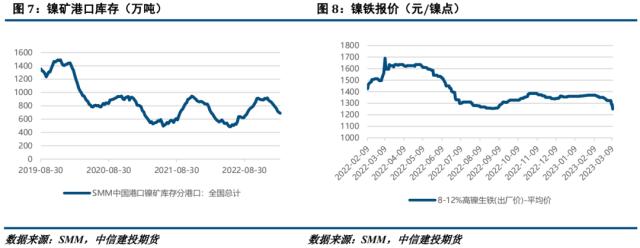

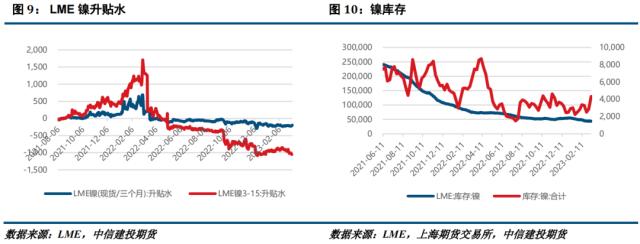

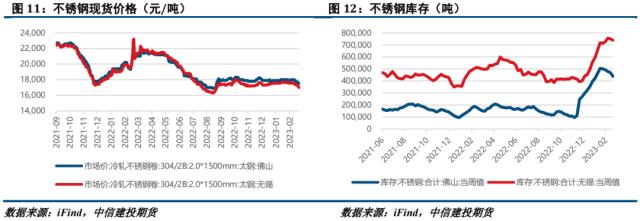

来源:中信建投(25.75 +0.55%,诊股)期货微资讯 摘要 宏观方面,虽然目前市场预期3月大概率继续加息25BP,但是美联储的鹰派发言以及超预期的非农数据,仍对镍价起到了一定压制作用;市场另一担忧在于硅谷银行破产是否会重现雷曼时刻,恐慌情绪升温降低了市场风险偏好,后市需要持续关注事件进展。国内方面,虽然信贷数据超预期,但不锈钢终端消费仍旧持续疲软,需求拖累镍-不锈钢产业链弱势运行。 产业方面,纯镍开工率维持高位,但需求不及预期,供需对比之下镍价弱势运行;镍矿方面,菲律宾雨季影响边际减弱,下游镍铁库存过剩压力较大,矿价在本周出现松动;镍铁方面,周内成交价不断走弱,下游不锈钢需求较差,镍铁后市或仍有下跌空间;不锈钢方面,库存压力及亏损压力驱动钢厂减产,但对盘面提振有限,终端需求持续走弱的背景下,不锈钢或继续偏弱运行。 总的来说,目前镍-不锈钢产业链同时受到宏观和产业两方面压力,镍价或继续下跌,不锈钢受减产消息影响,可能震荡偏弱。沪镍2304参考区间170000-180000元/吨。SS2304参考区间15300-16200元/吨。 操作策略:操作上,镍及不锈钢轻仓做空。 不确定性风险:地缘政治, 美联储政策,国内地产政策, LME交割品变化 一 行情回顾 本周镍及不锈钢继续回落。宏观方面,本周鲍威尔鹰派发言使得市场开始交易下次议息会议可能加息50BP,美元指数一度冲高压制镍价,2月非农数据再超预期,不过失业率超预期,目前市场预期3月加息25BP可能性较高;另一方面,硅谷银行事件使得市场开始担忧系统性风险,投资者风险偏好有所下降,镍市信心也受打压,继续回落。镍产业方面,期镍跌破18万,周内成交持续疲软,现货偏弱运行。不锈钢方面,国内复苏不及预期,钢厂亏损进一步扩大,钢厂减产仍在继续,市场信心较差,钢价周内偏弱运行。  二 价格影响因素分析 1、宏观面 1·1、国外:鲍威尔再放鹰派发言,SVB事件加剧市场恐慌  美国2月新增非农就业人数31.1万人,远高于预期的20.5万人,前值修正为50.4万人。2月失业率反弹至3.6%,市场预期为维持在3.4%不变。平均时薪环比增长0.2%,低于市场预期。 硅谷银行轰然倒下,联邦存款保险公司接管。爆雷引发长期积累的科技初创公司客户恐慌及挤兑后,硅谷银行周五陷入崩溃并被美国联邦存款保险公司接管。加利福尼亚州金融保护和创新局周五发表声明称,由于流动性不足和资不抵债,该局已接管了硅谷银行并任命联邦存款保险公司为接管人。据悉,硅谷银行拥有约2090亿美元资产,是今年首家倒闭的得到联邦存款保险公司担保的机构。 美联储主席鲍威尔发表国会证词表示,将进一步加息以实现2%通胀目标,最终利率水平可能高于先前预期,如果有必要将加快加息步伐。鲍威尔指出,尽管近几个月来通胀有所缓和,但通胀压力高于上次会议时的预期。 1·2、国内:中国信贷数据超预期,CPI大幅回落  中国2月信贷延续“开门红”,M2、新增贷款及社融均超预期。据央行统计,2月份人民币贷款增加1.81万亿元,同比多增5928亿元;分部门看,住户贷款增加2081亿元,同比多增5450亿元;企(事)业单位贷款增加1.61万亿元,其中中长期贷款增加1.11万亿元。2月末M2余额同比增12.9%,增速创2016年3月以来最高。2月社会融资规模增量为3.16万亿元,比上年同期多1.95万亿元;其中,对实体经济发放的人民币贷款增加1.82万亿元,同比多增9241亿元;政府债券净融资8138亿元,同比多5416亿元;企业债券净融资3644亿元。2月末社会融资规模存量为353.97万亿元,同比增长9.9%。 国家统计局公布数据显示,中国2月CPI同比涨幅由上月的2.1%大幅回落至1%,且明显低于市场预期的涨1.8%,环比则下降0.5%。PPI同比下降1.4%,基本符合预期,环比则持平。统计局表示,CPI增速的回落主要是受节后消费需求回落、市场供应充足等因素影响。 政府工作报告提出,今年发展主要预期目标是:国内生产总值增长5%左右;城镇新增就业1200万人左右,城镇调查失业率5.5%左右;居民消费价格涨幅3%左右;居民收入增长与经济增长基本同步;进出口促稳提质,国际收支基本平衡;粮食产量保持在1.3万亿斤以上;单位国内生产总值能耗和主要污染物排放量继续下降,重点控制化石能源消费,生态环境质量稳定改善。 2、基本面:镍-不锈钢全产业链弱势运行 本周纯镍价格下跌。目前镍价同时在宏观面和产业面两方面承压,宏观上美联储主席鲍威尔的发言一定程度上提升了市场对3月加息50BP的预期,同时硅谷银行事件导致的恐慌情绪正在加速蔓延,市场信心较差。产业方面,纯镍开工率维持高位,而下游需求却持续不及预期,现货以按需采购为主,同时进口窗口持续打开,供应充足的压力不断施压镍价。3月10日SMM电解镍185200元/吨,相较上周下跌3.19%。 本周镍矿价格小幅下跌。供应方面,菲律宾雨季的影响正在边际减弱,出货量或将逐步恢复。需求方面,镍铁厂持续亏损,镍矿采购可能不及预期。供需对比之下,预计镍矿可能小幅回落。3月10日菲律宾红土镍矿1.5%(CIF)均价71美元/湿吨,相较上周下跌1.39%。 本周镍铁价格继续下跌。SMM数据显示目前镍铁库存维持高位,过剩压力较大。而下游不锈钢厂继续亏损,且目前镍铁经济性弱于废钢,镍铁采购需求有所下降,周内最新的镍铁成交价在1250元/镍点的低位水平。展望后市,在需求持续偏弱的情况下,负反馈或进一步拖累镍铁价格。3月10日8-12%高镍生铁(出厂价)均价1250元/镍点,相较上周下跌5.48%。   本周不锈钢现货价格继续下跌。目前不锈钢库存依旧处于相对高位,去库速度较为缓慢,且钢厂利润持续亏损,周内钢厂减产消息频传,虽短期内对盘面起到一定提振支撑的作用,但难改现货跌势。需求方面,国内复苏缓慢,需求压力不断拖累钢价。Mysteel数据显示,2023年3月9日,全国主流市场不锈钢78仓库口径社会总库存135.01万吨,周环比下降3.52%。其中冷轧不锈钢库存总量82.09万吨,周环比下降2.43%,热轧不锈钢库存总量52.91万吨,周环比下降5.16%。本期全国主流市场不锈钢78仓库口径社会总库存继续呈现去库态势,主要以300系冷热轧资源去库为主,200系及400系也有一定消化。周内主流市场到货较少,叠加行情下滑,市场信心不足,贸易商多有让利出货以促成交,因此低价资源明显。   策略 宏观方面,虽然目前市场预期3月大概率继续加息25BP,但是美联储的鹰派发言以及超预期的非农数据,仍对镍价起到了一定压制作用;市场另一担忧在于硅谷银行破产是否会重现雷曼时刻,恐慌情绪升温降低了市场风险偏好,后市需要持续关注事件进展。国内方面,虽然信贷数据超预期,但不锈钢终端消费仍旧持续疲软,需求拖累镍-不锈钢产业链弱势运行。产业方面,纯镍开工率维持高位,但需求不及预期,供需对比之下镍价弱势运行;镍矿方面,菲律宾雨季影响边际减弱,下游镍铁库存过剩压力较大,矿价在本周出现松动;镍铁方面,周内成交价不断走弱,下游不锈钢需求较差,镍铁后市或仍有下跌空间;不锈钢方面,库存压力及亏损压力驱动钢厂减产,但对盘面提振有限,终端需求持续走弱的背景下,不锈钢或继续偏弱运行。总的来说,目前镍-不锈钢产业链同时受到宏观和产业两方面压力,镍价或继续下跌,不锈钢受减产消息影响,可能震荡偏弱。沪镍2304参考区间170000-180000元/吨。SS2304参考区间15300-16200元/吨。 操作上,镍及不锈钢轻仓做空。 |

|

|  |

|

微信:

微信: QQ:

QQ: