摘要 2023年一季度国内产区停割造成国产胶供应缺口,缓解当前整体供过于求现状,沪胶价格表现筑底;但随着二季度经济复苏带动重卡产销增长,汽车市场驱动切换加强天然橡胶需求传导效率,沪胶价格上行驱动逐步增强,全年走势大致呈现倒“V”形态,价格低点或位于一季度,全年价格波动区间大致处于11500-16000元/吨。 风险因素:国内经济复苏不及预期,需求兑现落空。 第一部分 回顾: 事件影响扰动22年橡胶走势,产业供需将重新主导23年沪胶价格 2022年,沪胶走势前高后低,价格高点出现在一季度,价格底部夯实于四季度。国产全乳及泰混标胶全年表现震荡下行,国内产区割胶平稳使得全乳基差波动降低;四季度泰国产区旺产带动STR20混合胶价格下跌,泰混基差则逐步扩大。  回顾全年,突发事件及宏观驱动对天然橡胶价格的影响大于产业矛盾,国内疫情防控方式及政策的变动叠加海外美联储加息与抗通胀的决心,市场预期压制价格上方空间,而需求兑现姗姗来迟、原料产出摆脱极端气候影响,橡胶供需结构逐步转向宽松。展望2023年,国内经济复苏确定性较强,海外加息节奏预期放缓,产业供需将重新主导沪胶价格。 第二部分 需求: 重卡市场接棒乘用车消费,驱动转换有望疏通需求传导 2022年,汽车市场跌宕起伏,二季度防疫封控造成生产环节及消费环节双双陷入停滞。随即,财政部于五月末发布《关于减征部分乘用车车辆购置税的公告》,旨在通过税收优惠政策推动汽车整车消费力度,乘用车零售随之快速反弹,但商用车产销延续低迷态势,拖累整体汽车产量增长。2022年,全年汽车产量2699.75万辆,同比增加3.61%,增速与2021年勉强持平。  乘用车零售苦尽甘来,消费刺激依然是主旋律 购置税减征政策于6月1日起正式实施,乘用车产销数据同步反弹,高达5%的税收免征空间释放疫情管控期间积压的市场需求,使得2022年景气高峰出现在传统淡季三季度,但同时透支了随之而来的年末旺季。究其原因,税收的优惠更多是前置了市场存量的刚性需求,而未能激发创造增量购买力。进入2023年,中汽协率先呼吁购置税减半措施的延续,商务部也表态将继续推动稳定和扩大汽车消费,汽车产业政策加码的可能性逐步提升。  因此,通过比较本轮车购税减征措施实施期间及结束过渡阶段与2009年和2015年轮次的异同,可以大致推断2023年政策层面对汽车消费的支持力度究竟几何。  由于2022年所处的宏观环境与前两次乘用车购置税优惠时期大相径庭,本轮税收减征政策呈现周期短、衰减快的特征,居民消费意愿不单单受到经济下行的牵累,连续三年的疫情反复亦降低了民众的消费期望。但同时,相对较短、较弱的实施周期保留了后续消费刺激的施展空间,而目前疫情的防控已然完全转向,制约因素的消失也将扭转市场对消费复苏的信心。  另外,对比车购税减征结束后一年的乘用车产销情况,政策的余温仍有持续,需求的衰竭并非一落千丈。且2022年整车产销差值出现分叉,扣除当年出口市场的逆势增长,生产端的信心恢复明显强于消费端,一扫近年来因芯片等限制因素造成的生产疲弱。  综上,2023年乘用车零售增速依然可期,政策末端的拖累可控可调,对天然橡胶终端需求仍有一定增量预期。且当前,商务部发声称汽车行业是国民经济的支柱性产业,是稳增长拉动内需、扩大消费的重要领域,而中汽协随后表示相关政策仍有重启可能。因而,乐观估计下,若车购税减征措施再度启用,2023年乘用车零售增速可维持5%之上;保守估计下,若汽车下乡、限购放松等组合政策推动实施,全年零售增速约在3%附近。 重卡市场历经一年筑底,未来边际增量相对可观 自2021年年中重卡国六标准全面实施以来,商用车产销数据持续下行,单月产量及销量不断刷新最低纪录。2022年全年,商用车生产318.36万辆,同比缩减31.68%,同期销量329.90万辆,同比下滑30.98%。  分市场来看,客车产量经过2021年的小阳春后重回负增长区间,而占商用车销量大头的重卡消费陷入颓势,连累2022年货车产量增速几乎腰斩。  对比2021年货车生产结构,以重型货车、重型货车非完整车辆以及重型半挂牵引车为代表的重型卡车的生产增速大幅下滑,且其产量占比亦同步缩水,使得商用车市场变成天然橡胶终端需求最大的累赘,完全冲抵了乘用车景气上行带来的消费释放。其根本原因除了重卡替换需求的断崖下跌之外,还在于经济增长的表现乏力。  实际上,重卡产量与经济总量联系紧密。经济上行时期,重卡闲置率逐步降低,淘汰周期进而缩短,带动生产环节抬升。因而,国民生产总值预期可以粗略作为预测长期重卡产销的先行变量。统计各地方政府已发布的2023年工作报告,多数省份将GDP增长目标设置在5.5%及以上,经济复苏预期强烈,将大概率带动筑底一年有余的重卡市场重整旗鼓。  综上,2023年消沉已久的重卡市场有望受益于经济复苏而呈现触底反弹之势,其相对增长幅度乐观可期,同比增速可达20%之上,全年产量接近75万辆,将有效带动深陷泥潭的商用车产销数据实现快速回升。 产业升级、驱动转换,全钢胎表现或超预期 总览轮胎行业,落后产能出清使得产业集中度逐步提升,近年来轮胎产量波动实则不大。而如前文所述,2023年乘用车市场将受政策刺激维持小幅增长,重卡景气底部反弹,考虑到载重胎的配套系数及替换系数远高于轿车胎,且全钢胎单胎对天然橡胶的使用量亦大幅高于半钢胎,结构性驱动转换或打通天然橡胶需求传导。  另外,值得注意的是,2022年山东轮胎企业库存持续走高,成为压制轮胎产成品及上游原材料价格的一个重要因素。但梳理头部企业产能投产扩张及智能仓库项目的建设情况,轮胎企业库容大幅增加,库存周转率并未出现同等幅度的下降,企业库存管理水平反而有所提升。  因此,2023年轮胎产量仍将表现平稳,半钢胎年度产量增速维持在0.5%-1.5%之间,全钢胎结束下行趋势有望实现8%以上增长,出口回落及产成品库存高企等负面因素影响边际减弱,且内生驱动转变将更加利于天然橡胶直接需求的释放;而考虑到轮胎产线开工率的季节性特征,一季度过后需求复苏值得期待,对上游的消费拉动作用也将逐步显现。  第三部分 供应: 物候条件趋于稳定,橡胶产量释放平稳 2022年,国内天然橡胶产出逐步恢复,全年产量预计86万吨,同比去年几乎持平;而橡胶进口放量增长,全年进口量582.15万吨,同比增速达9.90%,其中,混合胶进口回升至往年正常水平,进口数量依然占据半壁江山。  纵观近年ANRPC天然橡胶生产季节,2022年各主产国的产出均恢复相对平稳,彰显持续超过两年之久的厄尔尼诺-拉尼娜交替事件的影响逐步减弱,极端气候对胶树生长及割胶作业的扰动趋近平缓,产区物候条件的稳定降低原料生产的不确定性。  国内产区开割率有望得到维持,但种植面积限制整体产出 近年来,国内天然橡胶新增种植面积约为每年1-2万公顷,相较2012年之前的种植浪潮下滑显著,未来可割面积增速放缓。而2023年,整体开割面积大概率维持平稳,停割面积继续减少,开割率有望高位持稳。  参照农业农村部及发改委联合发布的《“十四五”天然橡胶生产能力建设规划》,2025年全国种植面积1750万亩,折合116.7万公顷,云南及海南两大产区的总种植面积仍有较大提升空间,但产量水平几乎已达上限,“十四五”规划将一定程度限制国内产出。  有此约束,预计2023年全国天然橡胶种植面积114.65万公顷,开割面积79.46万公顷,如若2023年国内产区天气状况维持平稳,全年产量预期上升至87.98万吨,产量同比增长1.42%。  橡胶进口平稳恢复,泰混标胶仍是主要来源 如前述观点所言,ANRPC各产区割胶季均不同程度恢复稳态,2022年1-11月天然橡胶整体产出相较2021年及2020年之前的正常年份增减不大,气候波动的负面影响告一段落。  就进口来源国及胶种而言,泰国依然是我国橡胶进口第一大贸易伙伴,STR20混合胶持续占据国内到港胶种份额第一。  类似于国内产区,2022年泰国橡胶产出呈现前低后高之势;当气候影响趋弱,原料释放节奏明显快于往年均值,2022年下半年合艾市场胶水价格长期处于低位震荡格局。但不同的是,天然橡胶产量的增加并未同时提升国内到港泰胶水平的增长,泰国本地加工意愿的走强或成为未来阻碍当地橡胶原料出口的制约。  现货库存被动累库,沪胶期货仓单处于低位 映射到库存方面,进口市场补充作用的增强推升青岛港(5.69 -0.52%,诊股)现货累库速度,港口橡胶库存在维持了超过一年的低库状态之后开始进入被动增库阶段,但库存水平相较历史高点仍有巨大空间,如若二季度需求复苏预期兑现,港口库存累库速率势必减缓。而沪胶期货库存依然处于历史低位,国内产区的放量并未显著增长仓单注册意愿,为沪胶价格下方提供一定支撑。  第四部分 展望: 需求增长修复供应过剩格局,沪胶上行空间及驱动相对充足 综合前述供需展望,2023年一季度国内产区停割造成国产胶供应缺口,缓解当前整体供过于求现状,沪胶价格表现筑底;但随着二季度经济复苏带动重卡产销增长,汽车市场驱动切换加强天然橡胶需求传导效率,沪胶价格上行驱动逐步增强,全年走势大致呈现倒“V”形态,价格低点或位于一季度。  另外,从估值的角度考虑,沪胶指数行至近三年绝对低位,并处于2017年以来52.66%分位水平,价格上方及下方空间均相对充足,结合上述供需分析,全年价格波动区间大致处于11500-16000元/吨。  |

|

|  |

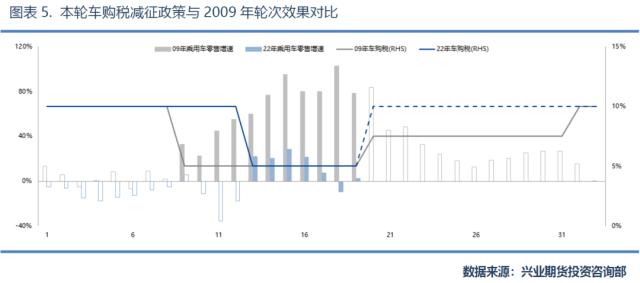

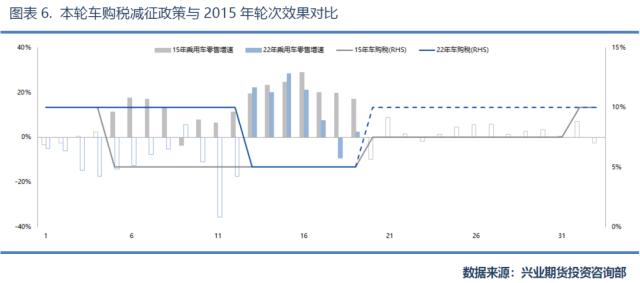

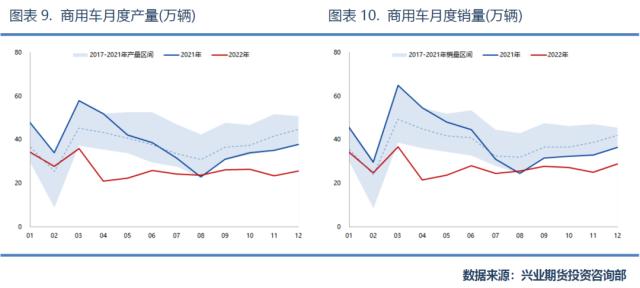

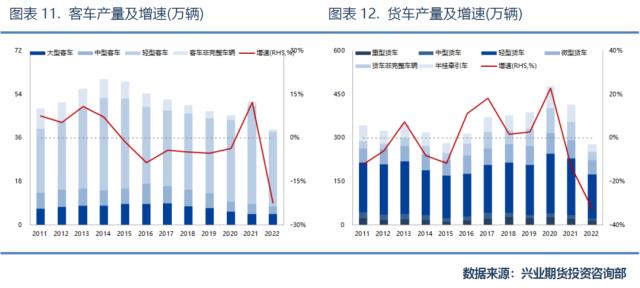

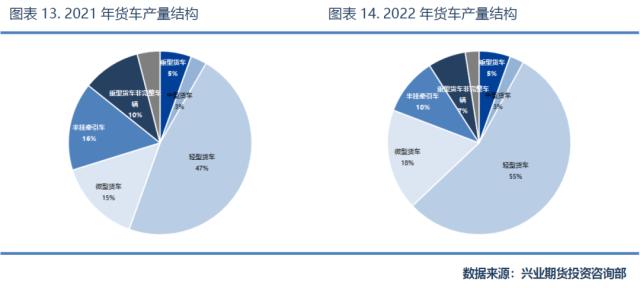

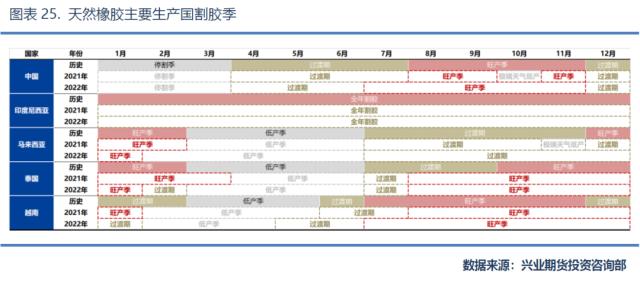

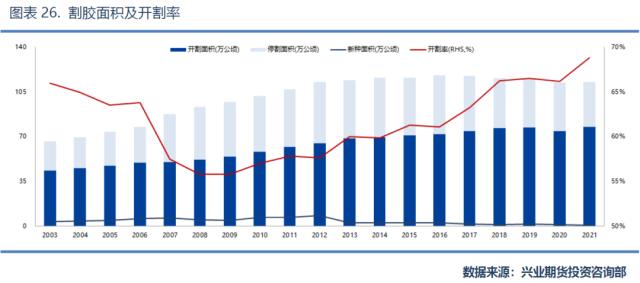

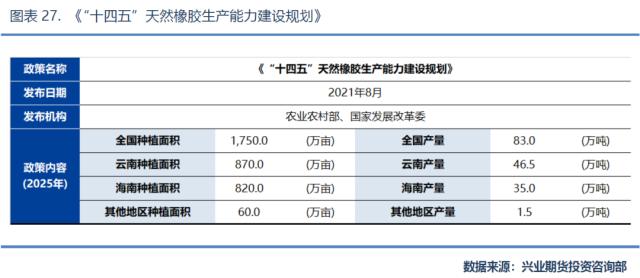

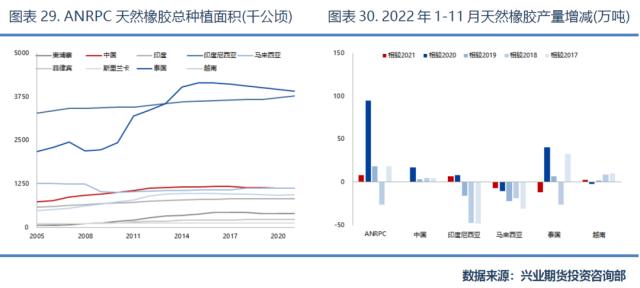

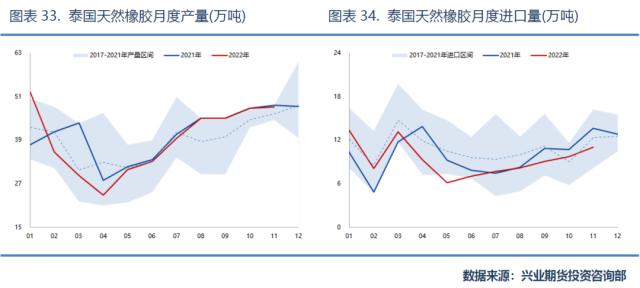

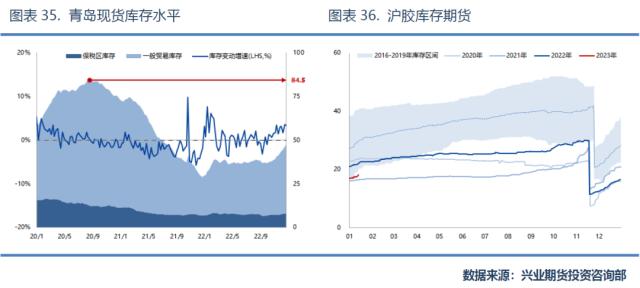

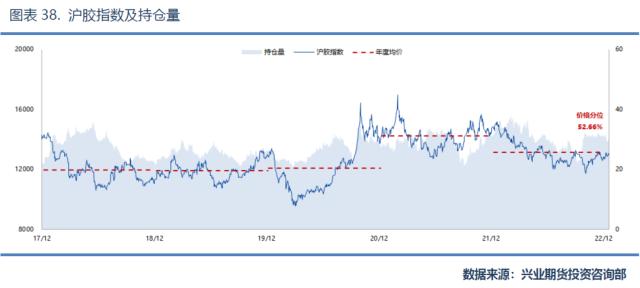

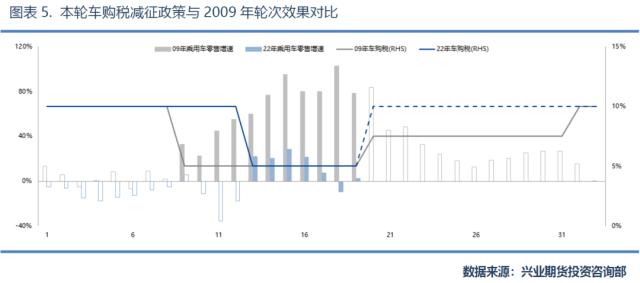

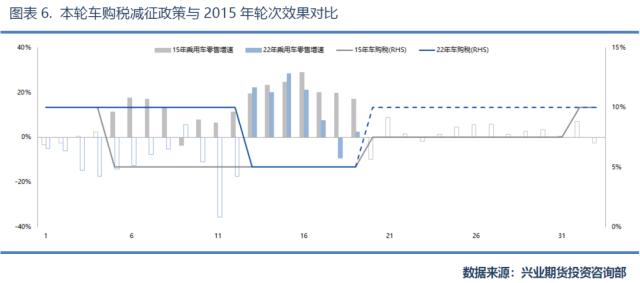

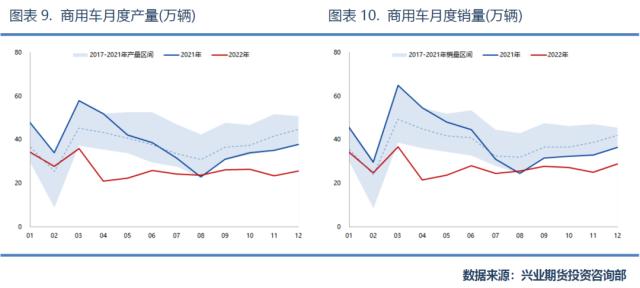

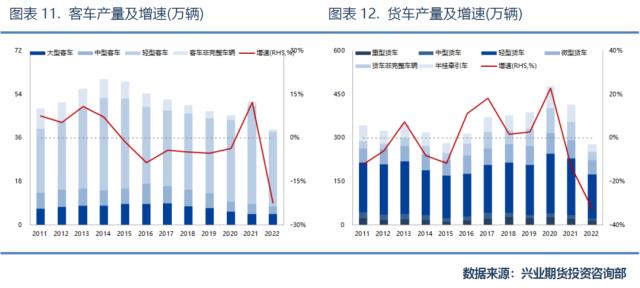

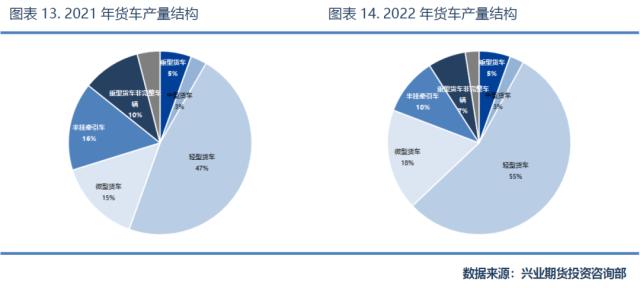

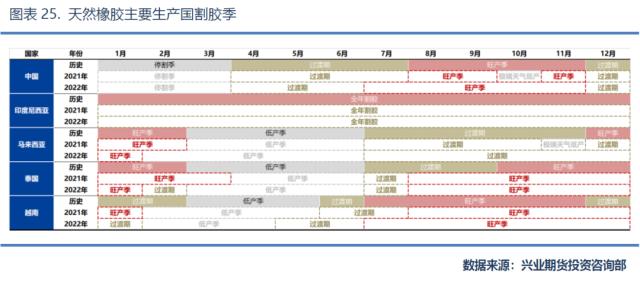

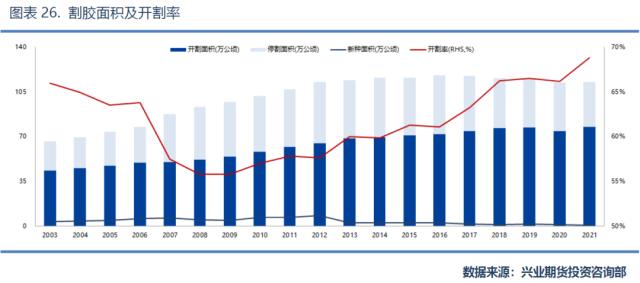

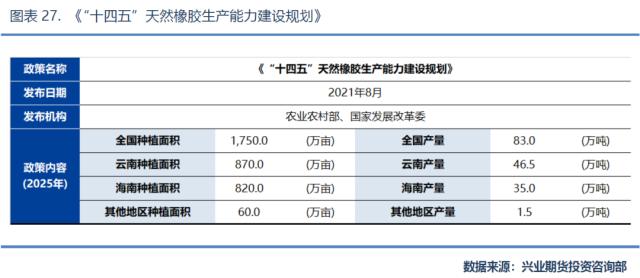

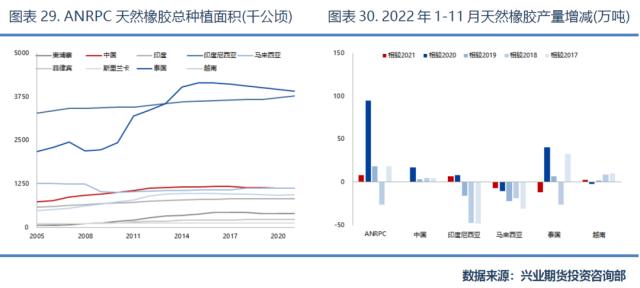

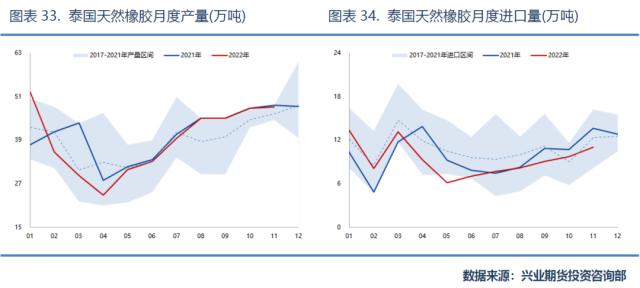

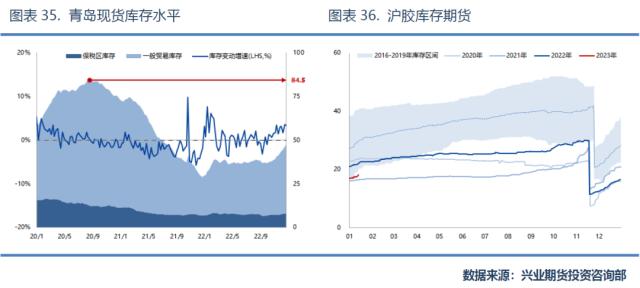

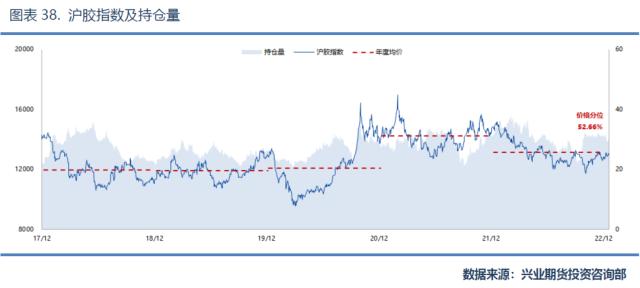

|