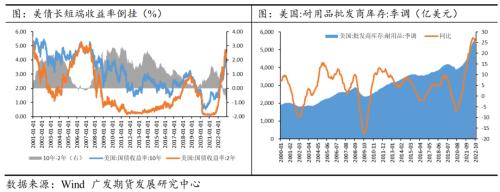

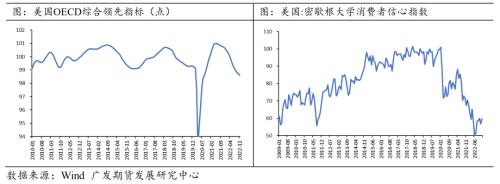

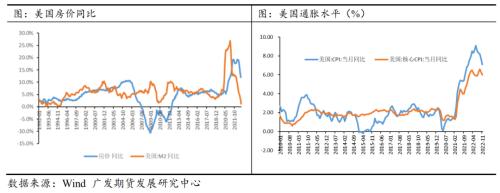

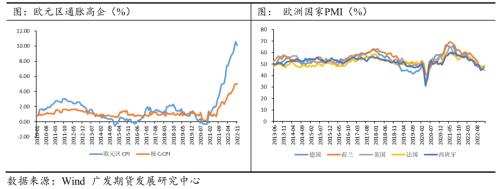

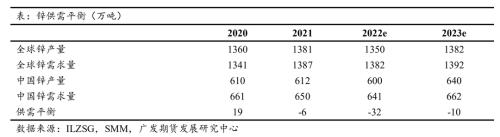

来源:广发黄埔荟 核心观点 住房占美国CPI比重超30%。当前,房价仍保持在高位,但同比增速已出现下滑,通常房价领先租金一年左右,显示租金短期再向上的空间较小,且基于今年的CPI高基数,2023年的同比高增长或难以延续,助推CPI的力度下滑。加息预期降温。但随之而来的经济进入滞胀不容忽视,居民购买力下降,企业渠道库存堆积,美国OECD综合领先指标、消费者信心指数均出现持续下滑,美债长短端收益率出现倒挂,显示经济仍处于衰退周期。2023年美国经济或步入衰退。 国内PMI持续下滑,新订单、出口订单指数均出现环比大幅下降,疫情放开后政策对消费信心的提振仍需时日。 总体上看,全球锌精矿受矿山枯竭、品位下滑、疫情影响劳动参与率等因素影响产量出现明显下滑,不及预期。但冶炼端产量下滑使原料出现小幅过剩,加工费大幅上涨,助推冶炼开工积极性。随着2023年冶炼产能的扩张,当前矿松锭紧将转为相对的矿紧锭松。需求上房地产开工大幅走低将逐渐传导至竣工,加之当前国内疫情放松下,或迎来2-3波感染高峰,但政府在地产政策及消费信心提振等方面的举措或将带动需求回升,时间上可能在年中以后。预计沪锌主力的运行区间在21500-26500元/吨,LME3月锌运行区间在2750-3350美元/吨。 正 文 一、行情回顾 2022年,沪锌行情可谓波澜起伏。一季度,海外突发事件频发,欧洲冶炼厂受制于能源价格飙涨引发的一系列减产动作持续影响供应端,俄乌危机引燃资金对供应端干扰的担忧;3月份开始,美联储为缓解高通胀,开始持续大幅加息,全年累计加息7次,共计425个基点,使资产价格大幅下跌。7月中旬,由于通胀短期放缓,加息预期降温,加之加工费低位,成本支撑明显,锌价触底反弹。四季度,由于需求整体偏弱,锌价整体偏弱震荡,11月初,美联储官员发声称放缓加息,加之库存低位,锌价大幅上涨。12月中旬起回归现实,锌价整体处于预期与现实之间震荡运行。  二、海外宏观陷入滞胀,经济衰退值得关注,国内“阳康”后关注复工率及居民消费信心提振 12月13日,美国劳工部公布最新数据显示,美国11月CPI同比增长7.1%,略低于市场预期,为2021年12月以来的最低同比增幅。前值为7.7%。其中,美国11月核心CPI(剔除能源和食品)同比增长6%,同样略低于市场预期,前值为6.3%。能源价格的大幅下滑,为美国通胀带来拐点。当下住房因素仍成为影响通胀的一大因素。住房占美国CPI比重超30%。2020年疫情伊始,美国政府为了刺激消费,无上限的放水,带来了房价的大幅攀升,从而导致更多的人无力购买,买房需求下降,同时推高了租房需求,租金大幅上升。当前,房价仍保持在高位,但同比增速已出现下滑,通常房价领先租金一年左右,显示租金短期再向上的空间较小,且基于今年的CPI高基数,2023年的同比高增长或难以延续,助推CPI的力度下滑。加息预期降温。 需要关注的是,美债长短端收益率出现倒挂,显示经济仍处于衰退周期。与此同时,2022年美联储为了缓解通胀压力,短期迅速加息,但通胀压力仍存,经济进入滞胀,居民购买力下降,企业渠道库存堆积,美国OECD综合领先指标、消费者信心指数均出现持续下滑,2023年美国经济或步入衰退。     从国内制造业上看,11月份,中国制造业采购经理指数(PMI)为48%,比上月大幅下滑1.2个百分点,持续低于荣荣枯线。其中新订单指数46.4%,环比大幅下滑1.7个百分点;新出口订单46.7%,环比下滑0.9个百分点,与此同时,成品库存48.1%,库存积压。由于订单具有领先意义,预计明年上半年消费整体难有起色。 房地产方面,由于前期对地产政策的持续收紧,今年的地产数据不断创新低。统计局最新数据显示,1-11月,房地产开发投资完成额累计同比下滑9.8%,房屋新开工面积累计同比下滑38.9%,房屋施工面积累计同比下滑6.5%,房屋竣工面积累计同比下滑19%,商品房销售面积累计同比下滑23.3%,商品房库存累计同比增长10%。尽管下半年以来,对地产的刺激政策不断,下调LPR、“金融支持地产16条”等等,政策刺激从中小城市到大中城市,从项目到企业主体,预计政府关注的将转向房地产优质主体而淘汰部分非优主体。鉴于地产周期通常是投资-新开工-施工-竣工,地产前周期的数据仍然在低位徘徊,预计传导到与有色金属相关的后周期,仍需时日。同时,12月以来,各地对疫情陆续实质性的放开,当前下游多以提前春节放假为主。拉长时间看,参考美国放开疫情后,劳动参与率下降,预计在明年上半年劳动人口复工率仍难以达到疫情放开前的水平。国内政策不断,对需求的实际拉动及居民消费信心的复苏,或到下半年才能初见成效。    三、原料供应新增不及预期,2023年小幅恢复 国际铅锌研究小组(ILZSG)最新公布的数据显示,10月全球锌市场供应缺口缩小至7.24万吨,之前一个月修正为短缺9.99万吨。2022年前10个月,全球锌市缺口为11.7万吨,2021年缺口为12.5万吨。其中1-10月,全球锌精矿产量1024.3万吨,同比减少约32.6万吨,低于年初预期;全球精炼锌产量1112.5万吨,同比减少36.4万吨;全球精炼锌消费量约1124.2万吨,同比减少约37.2万吨。 海外矿山方面,受闭坑、品位下滑、用工紧张、天气等因素影响,海外锌矿增长不及预期,减量主要体现在南美洲秘鲁及澳大利亚,预计2023年损失产量逐渐恢复。南美洲的业务出售及关闭导致产量减少7万吨、Matagami关闭导致产量减少2万吨、以及Mount Isa受疫情影响出勤率影响产量5万吨。2022年前三季度,嘉能可自有锌产量为69.96万吨,同比减少15.62万吨。预计2023年海外锌矿新增约25万吨,但仍然不排除客观因素的干扰。与此同时,海外锌冶炼减产,对原料需求下滑,下半年进口窗口打开使海外矿流入中国,据海关,11月,中国进口锌精矿44.92万吨,同比增长21.9%,1-11月累计进口锌精矿371.42万吨,同比增长9.2%。12月23日,连云港(4.78 -1.85%,诊股)进口锌精矿库存11万吨,位于同期偏高水平。 国内矿山方面,据上海有色网,2022年国内锌精矿产量约331.5万吨,同比下滑9.39%,不及预期。上半年,国内矿山受品位下滑、炸药管控等因素制约,开工率下滑,冶炼厂被近减停产。加工费一度下滑到年内最低。下半年,由于海外冶炼厂持续停产,对原料的需求下滑,加之进口窗口打开,锌矿内紧外松格局改善,矿山供应逐渐宽松,1月国产锌精矿加工费5100元/金属吨,较年中低位上涨1450元/金属吨,进口锌精矿加工费265美元/干吨,较年初低位上涨约187.5美元/干吨。预计国内原料供应充裕。     四、冶炼产能扩张,2023或转向矿紧锭松 锌锭供应方面,原料供应由紧转松、加工费的上升也助推了冶炼开工积极性。据SMM,2022年11月中国精炼锌产量为52.47万吨,部分企业产量超过前期预期,环比增加1.06万吨或环比增加2.06%,同比增加0.52万吨或0.99%。2022年1~11月精炼锌累计产量为545.2万吨,累计同比去年同期减少2.16%。预计2022年全年产量约600万吨,同比下滑1.5%。产量下滑主要由于7-8月四川限电停产影响。下半年,在原料供应紧张缓解下,锌锭产量上升明显。2023年,锌冶炼投产计划主要有:湖南金石矿业5万吨、南丹吉郎万吨、河池南方30万吨、河南万祥15万吨、金成锌业10万吨、广西誉升5万吨、广西永鑫5.8万吨,产能新增仍不容忽视。预计2023年,由于冶炼产能的扩张,预计当前矿松锭紧将转为相对的矿紧锭松。   五、需求整体或先抑后扬,关注消费信心改善 需求方面,从终端需求上来看,建筑占到总需求的30%左右,而有色金属多用在房地产后周期,如前所述,由于房地产有建设周期,从2022年新开工的持续走弱将逐步传导至竣工,后期地产在有色金属中的需求将大概率走低。 汽车方面,据中汽协,11月,汽车产销分别完成238.6万辆和232.8万辆,环比分别下降8.2%和7.1%,同比均下降7.9%。1-11月,汽车产销分别完成2462.8万辆和2430.2万辆,同比分别增长6.1%和3.3%,累计增速放缓,较1-10月分别收窄1.8和1.3个百分点。新能源汽车免征购置税政策将延期到2023年底,或从一定程度上继续推动汽车消费,但短期受疫情等因素影响,居民出行需求下降,关注政府到消费信心的提振。 库存上看,12月26日,国内七地社会库存5万吨,较上年末减少7万吨;12月23日,LME锌库存约3.6万吨,较上年末减少16.3万吨。当前国内、海外锌库存均处于低位,但值得注意的是,由于原料充裕、利润可观,冶炼开工上升,与此同时,需求疲弱,库存或更多的体现在隐性而非显性。预计2023年精炼锌在冶炼产能扩张、需求弱复苏的背景下,将出现阶段性累库。     六、总结 住房占美国CPI比重超30%。当前,房价仍保持在高位,但同比增速已出现下滑,通常房价领先租金一年左右,显示租金短期再向上的空间较小,且基于今年的CPI高基数,2023年的同比高增长或难以延续,助推CPI的力度下滑。加息预期降温。但随之而来的经济进入滞胀不容忽视,居民购买力下降,企业渠道库存堆积,美国OECD综合领先指标、消费者信心指数均出现持续下滑,美债长短端收益率出现倒挂,显示经济仍处于衰退周期。2023年美国经济或步入衰退。国内PMI持续下滑,新订单、出口订单指数均出现环比大幅下降,疫情放开后政策对消费信心的提振仍需时日。 产业上看,全球锌精矿受矿山枯竭、品位下滑、疫情影响劳动参与率等因素影响产量出现明显下滑,不及预期。但冶炼端产量下滑使原料出现小幅过剩,加工费大幅上涨,助推冶炼开工积极性。随着2023年冶炼产能的扩张,当前矿松锭紧将转为相对的矿紧锭松。需求上房地产开工大幅走低将逐渐传导至竣工,加之当前国内疫情放松下,或迎来2-3波感染高峰,但政府在地产政策及消费信心提振等方面的举措或将带动需求回升,时间上可能在年中以后。预计沪锌主力的运行区间在21500-26500元/吨,LME3月锌运行区间在2750-3350美元/吨。  报告作者: 张若怡Z0013119 |

|

|  |

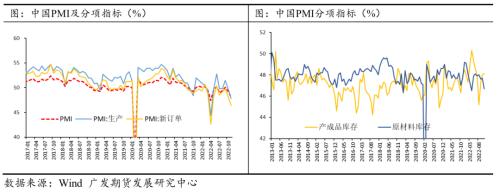

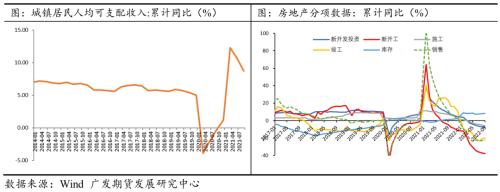

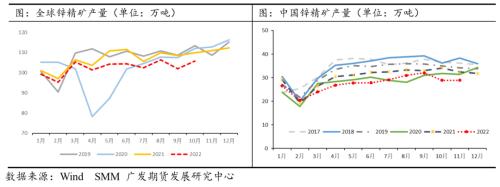

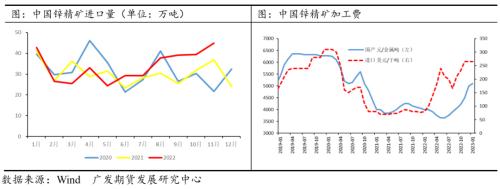

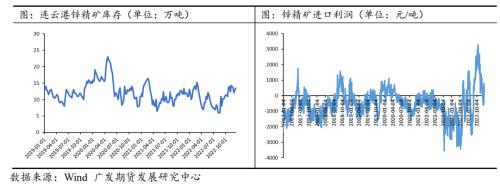

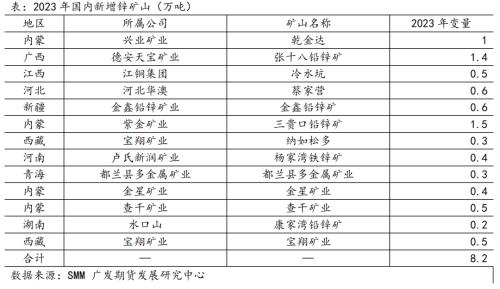

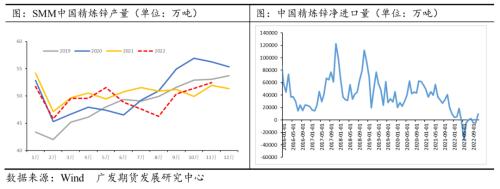

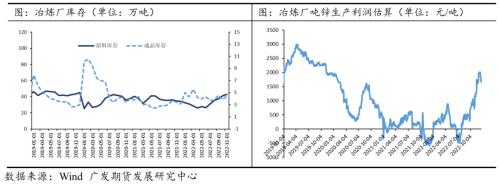

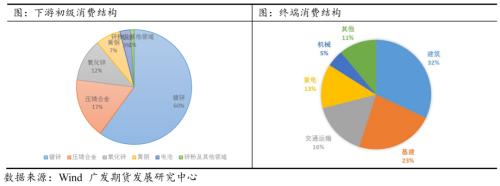

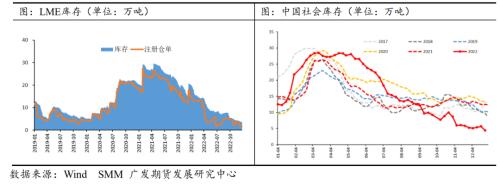

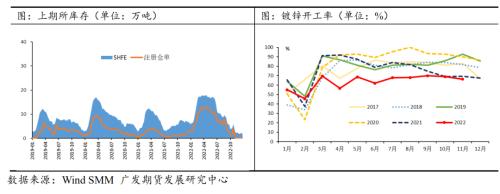

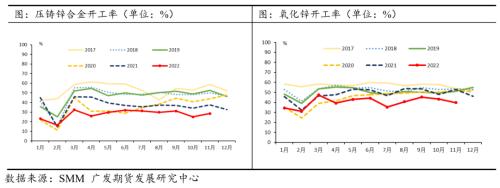

|