要点: 中央经济工作会议的召开,确立了明年更加积极的宏观政策基调,稳增长将以提信心、扩内需为核心。财政政策强度预计加码,明年或继续前置发力。货币政策“精准有利”,仍要呵护流动性合理充裕,但更加强调使用结构性工具提供精准滴灌。 防疫放开初期,感染人数阶段性增加将仍将对经济活动产生阻碍,疫情的不确定性也意味着政策需要在实践中不断优化。因此,尽管从中长期来看,经济动能终将实现根本性的改善,但在短期而言,经济修复的进程仍将曲折。 临近年末和春节,资金需求季节性增加,但央行呵护流动性意愿较强,提前投放资金对冲可能的波动。今年底、明年初是稳增长、宽信用推进的关键时期,跨年时点资金面波动可能放大,但明年初资金面总体维持宽松仍是大概率事件。 当前债市正在走利空出尽的修复行情,赎回潮余波仍在,但不会持续太久。向后看,本轮预期转向引发的债市调整,压力最大的时候已经过去,而基本面逐步兑现带来新的压力还为时尚早,短期内或围绕十债收益率2.9的位置偏强震荡,向下空间有但不大,可把握波段机会。 风险因素:资金面波动超预期,央行货币政策收紧超预期,地产投资修复超预期顺利。 1 中央经济工作会议要点:提信心,扩内需,稳地产 2022年中央经济工作会议于12月15日~16日召开,延续了12月政治局会议的思路,对明年经济工作进行定调。我们认为,其中对债市影响较大的主要有以下三点: 当前经济形势及未来展望方面,再次确认了“三重压力仍然较大的局面”,延续了去年底的表述。同时,“稳增长”的地位进一步提高,把扩大内需和提振市场信心摆到优先位置。 宏观政策方面,财政政策的表述更加积极,明年财政支出强度预计进一步加大,可能通过增发专项债,延续今年前置发力的特点。货币政策则是从“灵活适度”转向“精准有力”,更加强调结构性工具提供精准的流动性支持。 房地产方面,将“房住不炒”的表述移到“房地产市场平稳发展”、“支持刚性和改善性住房需求”之后,并具体提及“有效防范化解优质头部房企风险,改善资产负债状况”,同时强调“保交楼、稳民生、保稳定”与化解重大经济金融风险间的联系。这可能意味着明年对房地产的呵护力度会更加深入,总体仍以保交楼、保优质房企、改善房企融资为主,主要起到托底、防风险的目的。 2 防疫放开初期,经济修复尚有波折 随着优化疫情防控工作的二十条及新十条等政策落地,市场对经济复苏的信心大幅提振,预期的转变被债市计价,导致长端十债利率上行到2.9附近的新区间。但是,在防疫放开的初期,新增感染人数的阶段性增加将仍将对经济活动产生阻碍,疫情的不确定性也意味着政策需要在实践中不断优化。因此,尽管从中长期来看,经济动能终将实现根本性的改善,但在短期而言,经济修复的进程仍将曲折。从11月经济数据来看,制造业景气度PMI继续走低,社零消费始终疲软,出口负增长幅度拉大,制造业投资增速放缓,房地产投资进一步下滑,唯有受到政策直接拉动的基建投资保持高增。社融信贷方面,总量仍弱,结构方面除企业中长贷维持增长外亦无明显亮点。当前国内经济修复仍面临较大压力,即使是在稳增长政策密集出台的当下,现实追上预期也还需要一定时间。 图1 官方制造业PMI(单位:%)  资料来源:Wind,东海期货研究所整理 图2 社会消费品零售总额当月同比(单位:%)  资料来源:Wind,东海期货研究所整理 图3固定资产投资累计同比(单位:%)  资料来源:Wind,东海期货研究所整理 图4进出口金额当月同比(单位:%)  资料来源:Wind,东海期货研究所整理 3 货币政策:流动性呵护不会缺,但利多有限 货币政策方面,根据中央经济工作会议,表述从“灵活适度”转向“精准有力”,仍要“保持流动性合理充裕”,但更加强调通过结构性工具对实体经济提供精准的流动性支持。央行副行长刘国强在随后的中国经济年会上表示货币政策“总量要够,结构要准”,“总量要够就是货币政策的力度不能小于今年,需要的话还要进一步加力,除非经济增长和通货膨胀超出预期”。总的来说,明年货币政策方向仍是偏宽的,对流动性的呵护力度也不会弱于今年,但等总量工具的使用会继续保持谨慎。今年广义货币M2增速远超社会融资规模增速,融资需求不足的情况下流动性难以及时进入实体经济。为避免“大水漫灌”导致流动性泛滥、滋生金融投机,各类“精准滴灌”的专项再贷款、再贴现等结构性工具仍将担当重任。 4 资金面:继续维持宽松基调 临近年末和春节,资金需求季节性增加,但央行呵护流动性意愿较强,提前投放资金对冲可能的波动。12月初,央行降准释放长期资金约5000亿元;12月中旬,MLF平价超额续作,净投放1500亿元。同时,央行每日公开市场逆回购也在增量。12月19日,央行自9月30日以来重启14天期逆回购,投放760亿元。在经济压力仍然较大的背景下,今年底、明年初是稳增长、宽信用推进的关键时期,因此央行也需要维持一个合理充裕的流动性环境,以促进降成本、扩内需、提振信心。当前隔夜回购利率仍然保持在1.0附近,较为宽松。7天回购利率则稳定在政策利率下方的为止。向后看,跨年时点资金面波动可能放大,但明年初资金面总体维持宽松仍是大概率事件。 图5 银行间资金利率(单位:%)  资料来源:Wind,东海期货研究所整理 图6 2年期国债收益率与期限利差(单位:%)  资料来源:Wind,东海期货研究所整理 5 本轮赎回潮的影响 本轮债市走熊,最初是由防疫及地产政策导致的经济预期变化引发,但之后的理财赎回潮才是本轮调整幅度剧烈、影响持续的主要原因。所谓赎回潮,就是在债券市场发生较大调整后,主要持有相关资产的理财产品出现净值回撤,引发投资者赎回。理财不得不抛售手中的债券资产或基金,以应对赎回、稳定产品净值。所以赎回行为又进一步加剧了资产价格的下跌和理财产品净值的回撤,形成“负反馈”循环,最终导致债券资产价格的下跌脱离基本面定价。 表1 主要品种收益率变动  资料来源:Wind,东海期货研究所整理 11月中旬以来,防疫优化二十条、金融支持地产十六条、房企债券融资“第二支箭”、股权融资“第三支箭”、防疫优化新十条等政策在短期内密集落地,债市遭受政策预期变化的持续冲击,因此赎回潮的影响也一直未能消散。相对来说,信用债作为理财产品主要持仓的品种,受到的冲击更大,表现为相关品种收益率大幅上行,信用利差扩大;而持仓更少、流动性更强的利率债,受到的影响更小,受到冲击后的恢复也更快。 图表7 1年期同业存单(AAA)收益率(单位:%)  资料来源:Wind,东海期货研究所整理 图8 信用利差:AAA级(单位:bp)  资料来源:Wind,东海期货研究所整理 图9信用利差:AA-级(单位:bp)  资料来源:Wind,东海期货研究所整理 6 后市判断与操作建议 当前债市正在走利空出尽的修复行情。从基本面来看,在经济预期的改变被债市充分定价之后,市场重新关注弱现实。防疫放开初期,感染人数骤增,经济活动受到的干扰尚未缓解。经济体感并不乐观,加之1月是宏观数据空窗期,拐点还难以得到验证。另外,随着年底政治局会议与中央经济工作会议的召开,市场对于政策的博弈也告一段落。短期内不及预期的概率高于预期兑现的概率,债市新增利空的可能性减小,环境正变得有利。从资金面来看,临近年底,央行已提前加大呵护力度,明年货币政策“总量要够,结构要准”的表态也降低了市场对资金面的担忧。资金面在跨年时点或有波动,但总体充裕的局面应不会改变。至于赎回潮,来自基本面的冲击已基本释放完毕,资金面也不会加剧压力。由于赎回潮本身会对银行资本与社会融资造成负面影响,在稳增长的紧要窗口,监管层也有动力提供资金面上的呵护或其他支持以缓解冲击。因此赎回潮的影响预计难以持续太长时间。向后看,本轮预期转向引发的债市调整,压力最大的时候已经过去,基本面逐步兑现带来新的压力还为时尚早,后续或围绕十债收益率2.9的位置偏强震荡,把握波段机会。 |

|

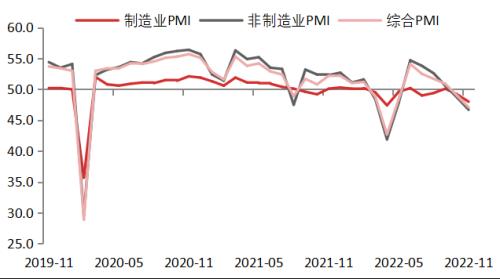

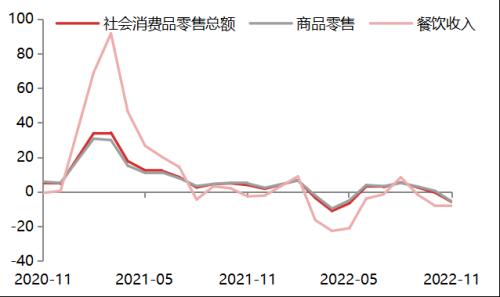

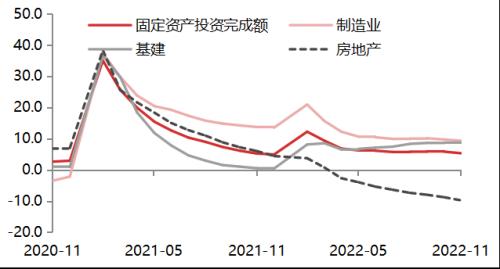

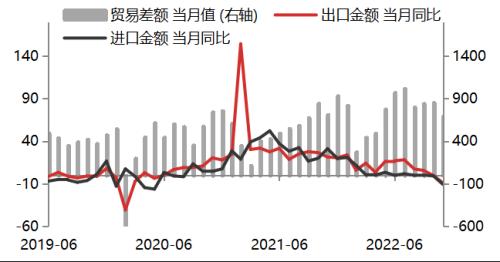

|  |

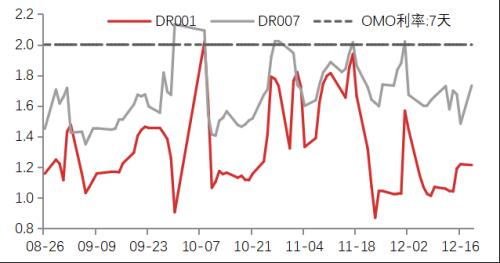

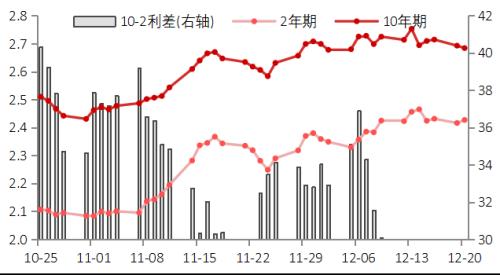

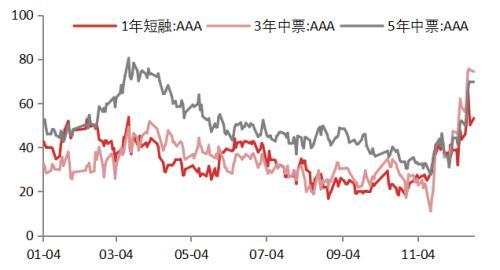

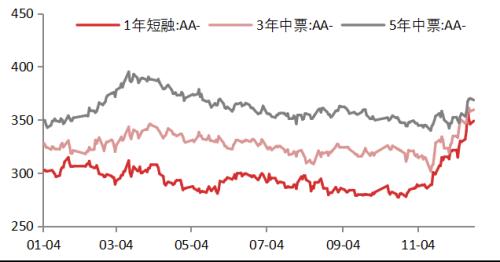

|