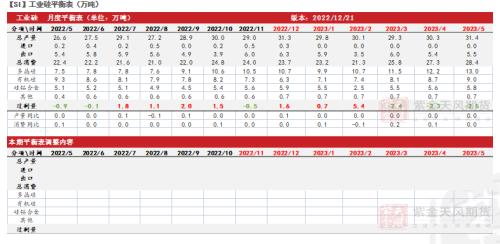

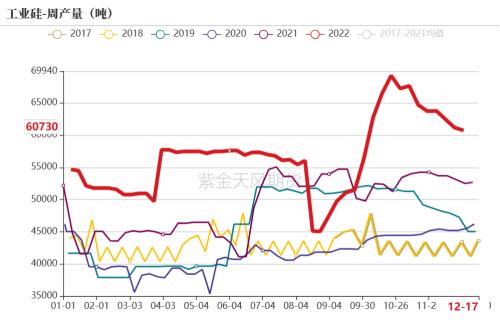

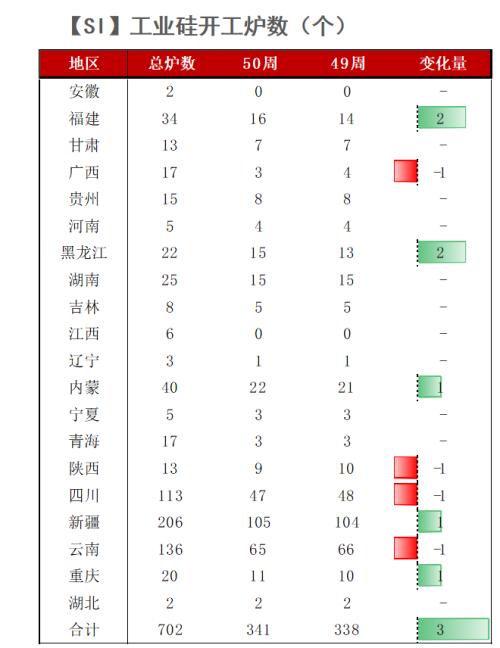

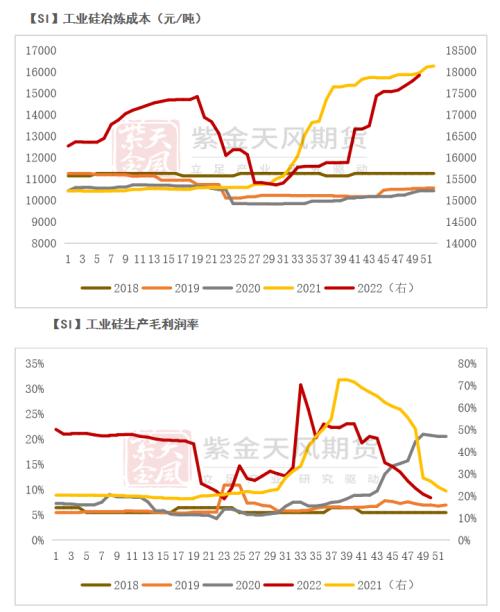

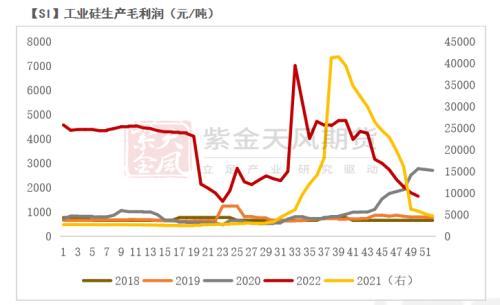

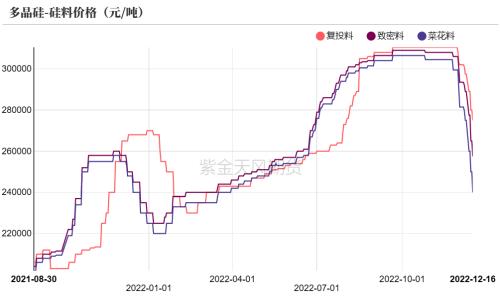

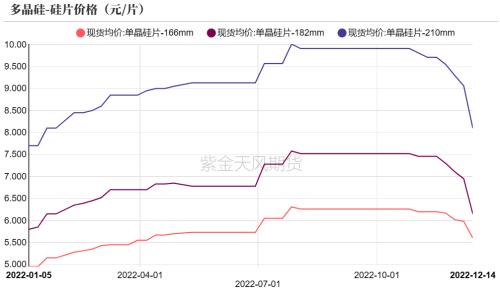

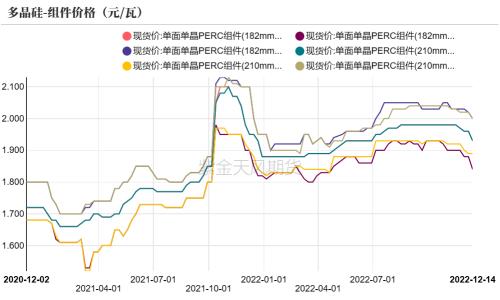

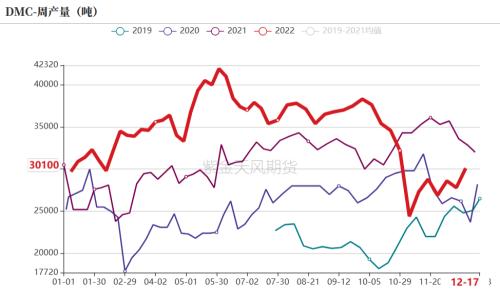

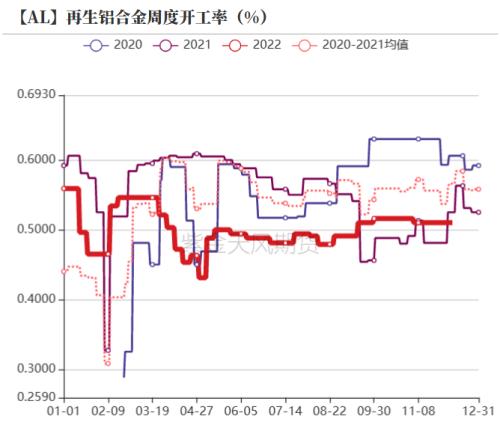

观点小结 核心观点:中性西南地区电力成本上升叠加设备检修,供给收缩;新疆生产稳定,但疫情放开后感染人数增加,复产速度或不及预期,后期需关注西南地区实际电力供应、设备检修进度和新疆复产速度。下游多晶硅高利润驱动生产,对工业硅需求旺盛;DMC生产企业持续亏损,对工业硅需求较弱;硅铝合金企业以刚需采购为主,暂无新增需求。 产量:偏多上周产量减少0.05万吨至6.07万吨,环比减0.74%。 利润:偏空上周毛利润环比下降104元/吨至1641.38元/吨,毛利率环比下降0.72个百分点至8.39%。 库存:中性上周工厂库存、市场库存均与前周持平为9.71、11.30万吨。 多晶硅利润:偏空上周毛利润下降9647.06元/吨至22.82万元/吨,毛利润率上升0.51个百分点至79.78%。 多晶硅产量:偏多上周多晶硅产量增0.06万吨至2.09万吨。 有机硅利润:偏空上周DMC生产毛利润和毛利润率分别为-1262.5元/吨和-7.42%。 有机硅库存:偏多上周库存降0.19万吨至4.77万吨,环比降3.83% 硅铝合金开工率:偏空上周再生铝合金开工率持平前周为51%、原生铝合金开工率降3个百分点至59%。 平衡&展望 上周总结:上周工业硅市场成交冷清,成本上行支撑硅价。供给方面,新疆产量稳定,但疫情管控放松后感染人数上升,影响硅厂生产,复产速度或不及预期;云南、四川均有大规模的设备检修,且枯水期电价继续调涨,西南地区供给进一步收缩,产量整体减少。需求方面,多晶硅价格大幅下行,但利润可观,预计短期内开工仍将居于高位,叠加新产能爬坡顺利,对工业硅的需求旺盛;DMC生产持续亏损,而终端仍无法对需求提供有效支撑,开工率难以提升;消费淡季叠加生产利润较低,硅铝合金企业对工业硅以刚需采购为主。从供需平衡角度看,工业硅呈现供给小幅过剩情况,预计在成本上行的情况下,硅价短期内将持稳。  工业硅: 成本支撑硅价 现货价格持稳 上周工业硅市场成交冷清,现货价格持稳,其中553#通氧昆明港、553#四川货黄埔港、441#四川货黄埔港、421#昆明港、421#四川货黄埔港现货价与前周持平分别为19150、18350、19650、20200、20700元/吨。   数据来源:百川盈孚;紫金天风期货研究所 新疆复产速度或不及预期 上周福建、黑龙江、内蒙、新疆和重庆开炉数分别增加2、2、1、1、1个,四川、云南、广西和陕西分别减少1、1、1、1个。上周产量减少0.05万吨至6.07万吨,环比减0.74%,高于往年同期水平;分产区看,四川减产0.04万吨至0.69万吨,云南、新疆产量与前周持平分别为1.26和2.35万吨。 四川电力设备检修、云南德宏轮流限电,西南地区维持减产状态;新疆地区本周产量保持稳定,但疫情放开后患病人数突增,硅厂上工率难以立刻恢复,生产仍受一定影响,复产速度或不达预期。    数据来源:百川盈孚;紫金天风期货研究所 成本走高 利润压缩 上周工业硅冶炼平均成本环比增137.24元/吨至17919.31元/吨,12月云南、四川电价再次调涨,且当前疫情感染人数上升,运输仍存阻碍,硅煤价格、运费居高,难以降回疫情前水平,生产成本继续走高;利润持续压缩,毛利润环比下降104元/吨至1641.38元/吨,毛利率环比下降0.72个百分点至8.39%。   数据来源:百川盈孚;紫金天风期货研究所 库存高压不减 上周工厂库存、市场库存均与前周持平为9.71、11.30万吨。供应端整体减产,库存暂无进一步累积,但下游需求疲弱、采购意愿不强,总库存仍位于历史高位。    数据来源:百川盈孚;紫金天风期货研究所 多晶硅: 可观利润驱动生产 多晶硅料跌跌不休 硅片企业累库状态持续,价格走低,而多晶硅料投产不断,据了解多家企业出现库存积累,硅料价格下跌。上周菜花料、致密料和复投料分别下降2、2和1.4万元/吨至24、25.75和27.5万元/吨。M6、M10和G12硅片分别降0.02、0.8和0.96元/片至5.60、6.15和8.10元/片。产业链下游价格也相应跟跌跌,166mm、182mm和210mm电池片价格分别降0.11、0.09、0.1元/瓦至1.20、1.23、1.22元/瓦;组件价格小幅下行,单晶perc182mm、210mm均价分别降0.03、0.03元/瓦至1.93、1.93元/瓦。     数据来源:百川盈孚;iFnd;紫金天风期货研究所 利润稳于高位 生产热情仍存 上周多晶硅产量增0.06万吨至2.09万吨;生产成本降4352.94元/吨至57823.53元/吨,毛利润下降9647.06元/吨至22.82万元/吨,毛利润率上升0.51个百分点至79.78%。 尽管硅料价格距离最高点已下滑11%-21%,但多晶硅生产利润仍居于高位,企业生产积极性较高,此外12月有6万吨计划新投产能,若投产顺利,12月硅料产量将进一步增加。     数据来源:百川盈孚;SMM;紫金天风期货研究所 有机硅: 亏损局面久未改善 DMC生产持续亏损 上周DMC生产毛利润和毛利润率分别为-1262.5元/吨和-7.42%%,较周分别下降262.5元/吨和1.63个百分点。节前下游需求将有所增加,但受终端萎靡的拖累,需求回暖的程度与持续时间不甚乐观,预计亏损局面短期内还将持续。   数据来源:百川盈孚;紫金天风期货研究所 终端仍显疲态 库存压力不减 下游厂商节前出现阶段性补货,带动DMC产量增加0.23万吨至3.01万吨,环比增8.27%,行业周度开工率在58%左右,环比增2个百分点。尽管备货意愿稍显,但仍以刚需购入为主,且终端需求疲弱不振,难以提供有效需求支撑,有机硅库存略有下降但仍居于高位,上周库存降0.19万吨至4.77万吨,环比降3.83%,库存高压不减。   数据来源:百川盈孚;紫金天风期货研究所 硅铝合金:成交低迷 开工率持平前周 上周再生铝合金开工率持平前周为51%、原生铝合金开工率降3个百分点至59%。 12月为硅铝合金消费淡季,且硅铝合金厂目前利润较低,预计仍将维持按需采购的模式,对工业硅需求的拉动作用不大。   数据来源:紫金天风风云;紫金天风期货研究所 |

|

|  |

|

微信:

微信: QQ:

QQ: