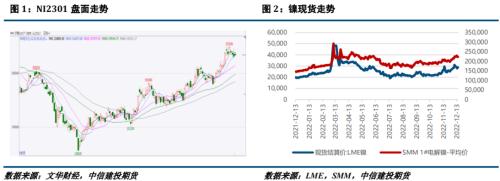

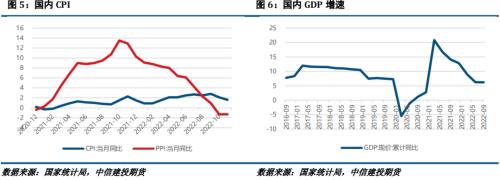

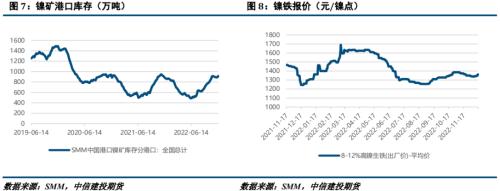

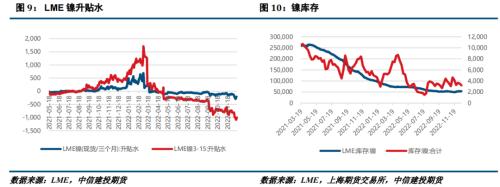

来源:CFC金属研究 摘要 宏观方面,美联储点阵图略超预期,且会后部分官员表态偏鹰,或在一定程度上对商品价格形成压制;国内经济数据显示国民经济持续偏弱,相关会议提振市场预期,但疫情扰动影响正在不断扩大,又对乐观预期造成一定打压,预计后市镍及不锈钢行情会更多地遭受来自宏观面的扰动。 产业方面,纯镍现货价格持续高位运行,供应紧缺与成交偏弱的矛盾持续,预计后市行情波动或将加剧;镍矿方面,矿山挺价意愿坚决,负反馈难以打通镍矿环节,高价镍矿对产业链成本形成支撑;镍铁方面,市场成交回暖,但随着钢厂节前采购临近结束,预计后市镍铁市场活跃度或有所下降;不锈钢方面,受预期转弱影响,盘面空头情绪较浓,市场对于后市国内经济的判断或将成为影响不锈钢价格的主要因素。 总的来说,尽管镍市基本面矛盾加剧,但海外加息落地,国内经济复苏预期转弱,宏观因素主导行情,后市镍及不锈钢或有走弱空间。沪镍2301参考区间210000-225000元/吨。SS2301参考区间16000-17500元/吨。 操作策略:操作上,沪镍暂时观望,不锈钢短线做空。 不确定性风险:俄乌局势、印尼镍出口税超预期、印尼镍矿恢复出口、疫情扰动、房地产复苏不及预期 一 行情回顾 本周沪镍震荡运行,不锈钢冲高回落。宏观方面,美国CPI低于预期,美联储12月加息50BP符合市场预期,但点阵图指示的终点利率略超预期,对商品价格形成一定压制。产业方面,纯镍现货价格居高不下,导致现货市场几无成交,产业面压力也使得镍价持续上行动力有限。不锈钢方面,现货市场成交疲软,近期疫情扰动严重,市场对于复苏的预期遭到打压,不锈钢高位回落。  二 价格影响因素分析 1、宏观面 1·1、国外:美联储如期加息50BP,点阵图略超预期  本周四美联储举行 12 月 FOMC,如期将单次加息幅度降至 50BP,美联储政策重心仍在对抗通胀。政策利率方面,在对通胀回落至 2%有信心之前,美联储不会降息;需要将利率保持在最高水平。通胀方面,需要更多通胀下降的证据;FOMC 继续认为通胀风险倾向于上升。就业方面,没有价格稳定,就没有持续强劲的劳动力市场;劳动力市场仍然极度紧俏。经济方面,实现“软着陆”的路径很窄,但仍有可能。同时随着美联储开始持续关注加息对经济和通胀的滞后影响,以及经济和金融发展,美国经济数据转弱,也是美联储放缓加息节奏另一重要原因。另外,美联储下调美国明后两年经济增速预期,上调 2022-2025 年通胀预期。美联储点阵图预计 2023 年年底的联邦基金利率为 5.1%,9 月份料为 4.6%。 美国 12 月 Markit 制造业 PMI 初值 46.2,创 31 个月新低;12 月 Markit 服务业 PMI 初值 44.4,创 4个月新低;12 月 Markit 综合 PMI 初值为 44.6,亦创 4 个月新低,数据显示商业活动进一步萎缩,新订单降至逾两年半以来最低,但需求走软帮助大幅冷却通胀。美国上周首次申请失业金人数为 21.1 万人,降至9 月份以来最低水平。此外,美国截至 12 月 3 日当周续请失业金人数 167.1 万人,符合预期。美国 11 月零售销售环比下降 0.6%,创 11 个月以来最大降幅。核心零售销售环比下降 0.2%,预期为上涨 0.2%。美国11 月工业产出环比降 0.2%,为 11 个月以来最大降幅。美国 10 月商业库存环比升 0.3%,预期升 0.4%,前值由升 0.4 修正至升 0.2%。美国 12 月纽约联储制造业指数为-11.2,预期-1,前值 4.5。美国 12 月费城联储制造业指数为 13.8,预期-10,前值-19.4。 1·2、国内:货政工具维稳,国民经济运行延续恢复态势  国家统计局网站12月15日消息显示,11月份,规模以上工业增加值同比实际增长2.2%(增加值增速均为扣除价格因素的实际增长率)。从环比看,11月份,规模以上工业增加值比上月下降0.31%。1-11月份,规模以上工业增加值同比增长3.8%。11月份,工业企业产品销售率为96.4%,同比下降0.7个百分点;工业企业实现出口交货值13069亿元,同比名义下降6.6%。 央行发布的《2022年11月金融统计数据报告》显示,11月末广义货币(M2)余额264.7万亿元,同比增长12.4%,增速分别比上月末和上年同期高0.6个和3.9个百分点;狭义货币(M1)余额66.7万亿元,同比增长4.6%,增速比上月末低1.2个百分点,比上年同期高1.6个百分点;流通中货币(M0)余额9.97万亿元,同比增长14.1%。当月净投放现金1323亿元。 国家统计局网站消息,1-11月份,社会消费品零售总额399190亿元,同比下降0.1%。按消费类型分,商品零售359406亿元,同比增长0.5%;餐饮收入39784亿元,下降5.4%。基本生活消费稳定增长,限额以上单位粮油食品类、饮料类商品零售额分别增长8.5%、5.3%。全国网上零售额124585亿元,增长4.2%。其中,实物商品网上零售额108098亿元,增长6.4%;占社会消费品零售总额的比重为27.1%,比1-10月份提高0.9个百分点。11月份,社会消费品零售总额38615亿元,同比下降5.9%,环比增长0.15%。其中,商品零售34180亿元,同比下降5.6%;餐饮收入4435亿元,下降8.4%。 中国人民银行发布《2022年11月社会融资规模增量统计数据报告》,数据显示2022年11月份社会融资规模增量为1.99万亿元,比上年同期少6109亿元。其中,对实体经济发放的人民币贷款增加1.14万亿元,同比少增1573亿元;对实体经济发放的外币贷款折合人民币减少648亿元,同比多减514亿元;委托贷款减少88亿元,同比多减123亿元;信托贷款减少365亿元,同比少减1825亿元;未贴现的银行承兑汇票增加190亿元,同比多增573亿元;企业债券净融资596亿元,同比少3410亿元;政府债券净融资6520亿元,同比少1638亿元;非金融企业境内股票融资788亿元,同比少506亿元。1-11月,社会融资规模增量累计为30.49万亿元,比上年同期多1.51万亿元。 2、基本面:纯镍供需矛盾加剧,不锈钢预期转弱 本周纯镍价格高位震荡。供应方面,纯镍进口持续亏损,现货紧缺持续,虽然现货价格随盘面价格共同调整,但现货升贴水在本周一直维持高位。需求方面,受现货价格高企影响,现货市场几无成交,同时镍豆价格较硫酸镍延续倒挂,现货成交偏弱。12月16日SMM电解镍均价222900元/吨,相较上周下降0.82%。 本周镍矿价格持平。供应方面,菲律宾矿山价格维持高位,因雨季货源缺少,矿山招标价难有让步;Mysteel数据显示,月内菲律宾镍矿共发货约89万湿吨,较11月同期减少50%;月内中国主要港口到货约92万湿吨,较11月同期减少55%。需求方面,镍铁市场成交稍有回暖,成交价格有所上升,但矿价依然处于相对高位,铁厂对高价矿接受度较为有限。12月16日菲律宾红土镍矿1.5%(CIF)均价71.5美元/湿吨,相较上周无变化。 本周镍铁价格有所上涨。供应方面,受矿山持续挺价影响,国内镍铁厂成本压力较大,开工率低迷,同时印尼镍铁产量因需求下滑、转产高冰镍等因素影响出现下降,前期过剩库存压力得到缓解。需求方面,部分钢厂利润恢复,拉动镍铁需求,且临近春节,钢厂出于安全库存考虑,对镍铁的询盘也较为积极。12月16日8-12%高镍生铁(出厂价)均价1362.5元/镍点,相较上周上涨1.49%。   本周不锈钢现货价格稳中有跌。供应方面,200系及300系冷轧资源集中到货,供应压力有所增加,另外本周青山卷板封盘不接,只接平板订单,从而在本周上旬驱动价格高位运行。需求方面,不锈钢整体现货成交偏弱,另受疫情扰动影响不断扩大,市场对于消费复苏的预期从春节后滞后到了2023年Q1末左右,乐观预期遭受打压也使得下游逐步转向观望。2022年12月15日,全国主流市场不锈钢新口径社会库存总量82.54万吨,周环比上升3.47%,年同比上升12.84%。其中冷轧不锈钢库存总量45.01万吨,周环比上升7.12%,年同比上升8.62%,热轧不锈钢库存总量37.52万吨,周环比下降0.59%,年同比上升18.37%。本周全国主流市场不锈钢新口径社会库存增速较上周稍有加快,主要体现在200系及300系的冷轧资源,主要体现在佛山市场及无锡市场,400系冷热轧资源均有所消化。   策略 宏观方面,美联储点阵图略超预期,且会后部分官员表态偏鹰,或在一定程度上对商品价格形成压制;国内经济数据显示国民经济持续偏弱,相关会议提振市场预期,但疫情扰动影响正在不断扩大,又对乐观预期造成一定打压,预计后市镍及不锈钢行情会更多地遭受来自宏观面的扰动。产业方面,纯镍现货价格持续高位运行,供应紧缺与成交偏弱的矛盾持续,预计后市行情波动或将加剧;镍矿方面,矿山挺价意愿坚决,负反馈难以打通镍矿环节,高价镍矿对产业链成本形成支撑;镍铁方面,市场成交回暖,但随着钢厂节前采购临近结束,预计后市镍铁市场活跃度或有所下降;不锈钢方面,受预期转弱影响,盘面空头情绪较浓,市场对于后市国内经济的判断或将成为影响不锈钢价格的主要因素。总的来说,尽管镍市基本面矛盾加剧,但海外加息落地,国内经济复苏预期转弱,宏观因素主导行情,后市镍及不锈钢或有走弱空间。沪镍2301参考区间210000-225000元/吨。SS2301参考区间16000-17500元/吨。 操作上,沪镍暂时观望,不锈钢短线做空。 |

|

|  |

|

微信:

微信: QQ:

QQ: