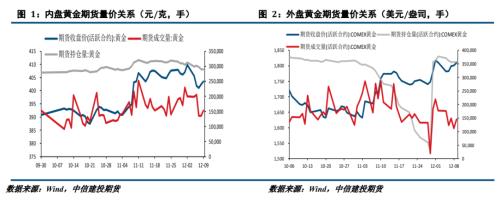

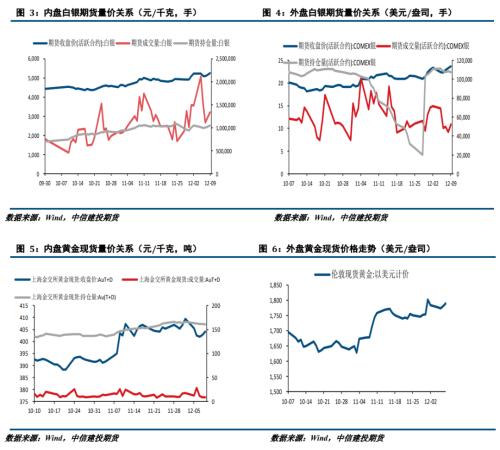

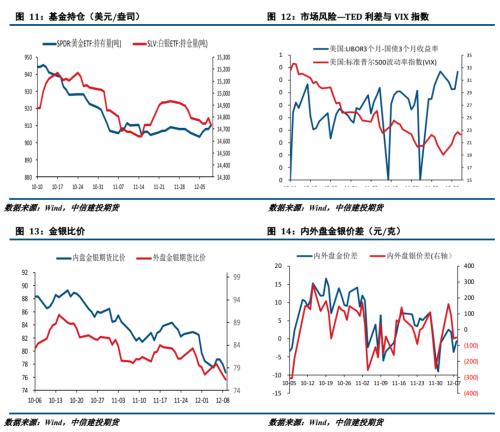

来源:中信建投(25.22 -1.68%,诊股)期货微资讯 摘要 本周贵金属市场探底回升,且白银涨幅显著强于黄金。虽本周一公布的美国非制造业 PMI 意外走强,好于预期,但市场仍坚持美联储加息步伐将放缓的预期,美债利差倒挂程度进一步加深,显示衰退预期不断加强。本周美元指数相对疲软,市场风险偏好抬升,通胀预期对贵金属价格形成一定支撑。短期来看,美联储货币政策的转换或伴随着美国经济衰退,金银或仍有上行空间。 本周正值美联储利率决议前夕,美联储正处于上世纪 80年代以来最快的加息周期之中。世界黄金协会称 2022 年第三季度,全球央行购金量猛增至 399.3 吨,环比增长115%,创下 2000 年以来全球央行单季购金量最高纪录。 就业方面,美国至12月3日当周初请失业金人数增至23 万人,符合市场预期,前值 22.5 万人。通胀方面,美联储对抗通胀努力仍未见效,11 月 PPI 同比上涨 7.4%,环比上涨 0.3%,均高于预期值,整体维持回落态势。美国 11 月纽约联储全球供应链压力指数(GSCPI)为 1.2,前值为 1。经济景气度方面,美国 11 月 ISM 非制造业 PMI 意外上升至56.5,市场预期为由前值 54.4 下降至 53.1。另外,美国 10月工厂订单环比升 1%,预期升 0.7%,前值升 0.3%。 整体来看,最新美国 PMI 意外转好加深了市场对美联储12 月份加息的忧虑,但其走强主要源于商业活动的巨大增幅提振了 PMI 数据,若因此判定美国经济持续好转显然缺乏更多的条件。关注下周的11月CPI数据和12月FOMC,目前来看,通胀数据可能延续下跌,从而对贵金属偏利多。随着美联储加息放缓,美元指数与美债收益率上行空间受限,而美国经济不断逼近衰退,欧美经济差异逐渐收窄,这将给予美元与美债压力,并且支撑金价。预计美联储将继续收紧货币政策,下周议息会议前贵金属或以震荡行情为主。 操作策略: 操作上,黄金白银区间操作。 不确定性风险: 全球疫情变化、地缘政治风险、美联储货币政策变化 一 行情回顾 伦敦金收盘 1796.15 美元/盎司,较上周上涨 6.39%,伦敦银收盘 23.11 美元/盎司,较上周上涨 2.23%。本周贵金属市场探底回升,且白银涨幅显著强于黄金。虽本周一公布的美国非制造业 PMI 意外走强,好于预期,但市场仍坚持美联储加息步伐将放缓的预期,美债利差倒挂程度进一步加深,显示衰退预期不断加强。本周美元指数相对疲软,市场风险偏好抬升,通胀预期对贵金属价格形成一定支撑。短期来看,美联储货币政策的转换或伴随着美国经济衰退,金银或仍有上行空间。 二 价格影响因素分析 1、宏观金融 本周正值美联储利率决议前夕,美联储正处于上世纪 80 年代以来最快的加息周期之中。今年以来,各国央行都在不断买入黄金,黄金需求并未出现减弱迹象。世界黄金协会称 2022 年第三季度,全球央行购金量猛增至399.3 吨,环比增长 115%,创下 2000 年以来全球央行单季购金量最高纪录。 就业方面,美国至 12 月 3 日当周初请失业金人数增至 23 万人,符合市场预期,前值 22.5 万人。通胀方面,美联储对抗通胀努力仍未见效,11 月 PPI 同比上涨 7.4%,环比上涨 0.3%,均高于预期值,整体维持回落态势。美国 11 月纽约联储全球供应链压力指数(GSCPI)为 1.2,前值为 1。表明美国经济在美联储加息面前比政策制定者预测的更有弹性。经济景气度方面,美国11月ISM非制造业PMI意外上升至56.5,市场预期为由前值 54.4 下降至 53.1。另外,美国 10 月工厂订单环比升 1%,预期升 0.7%,前值升 0.3%。 日本央行审议委员中村丰明表示,目前检验大规模货币宽松政策和2%通胀目标还为时尚早,有必要继续坚持货币宽松政策。有望在明年四月接替黑田东彦成为日本央行行长的伊藤隆敏表示,由于今年的生活成本持续超出市场预期,日本央行可能在 2023 年实现 2%的通胀目标。日本第三季度实际 GDP 终值环比下降 0.2%,按年率计算降幅为 0.8%,与初值相比小幅向上修正。另外,日本10 月贸易帐逆差为1.88 万亿日元,经常帐逆差641 亿日元,为今年1月以来首次出现经常帐逆差。 欧元区11月服务业 PMI 终值 48.5,创21个月新低;综合PMI 终值 47.8,符合预期和初值。欧元区12月Sentix 投资者信心指数为-21,为6月以来新高。欧元区10月零售销售同比降 2.7%,环比降1.8%,降幅较前值明显扩大,且均超市场预期。欧元区第三季度 GDP 终值同比升 2.3%,环比升 0.3%,均较初值有所上修。另外,欧元区三季度季调后就业人数终值同比升1.8%,环比升 0.3%,也均较初值小幅上修。法国11月服务业 PMI 终值 49.3,综合 PMI 终值48.7,均较初值下调 0.1 个。德国11月服务业 PMI 终值 46.1,综合 PMI 终值46.3,此前市场预期均将持平于46.4的初值。 英国11月制造业 PMI 46.5,前值 46.2。英国 11 月 Nationwide 房价指数月率录得-1.4%,为 2020 年6 月以来最低。 2、持仓分析 截止2022年12月9日,SPDR 黄金 ETF 持有量为 910.4 吨,较上周增加 1.45 吨,截止 2022 年12 月6 日,COMEX 黄金非商业多头净持仓为 115125 张,较上周减少 6110 张。 截止 2022 年 12 月 9 日,SLV 白银 ETF 持有量为 14730.02 吨,较上周减少 60.15 吨,截止 2022 年 12月 6 日,COMEX 白银非商业多头净持仓为 19208 张,较上周增加 717 张。 策略 整体来看,最新美国 PMI 意外转好加深了市场对美联储 12 月份加息的忧虑,但其走强主要源于商业活动的巨大增幅提振了 PMI 数据,若因此判定美国经济持续好转显然缺乏更多的条件。关注下周的 11 月CPI 数据和 12 月 FOMC,目前来看,通胀数据可能延续下跌,从而对贵金属偏利多。随着美联储加息放缓,美元指数与美债收益率上行空间受限,而美国经济不断逼近衰退,欧美经济差异逐渐收窄,这将给予美元与美债压力,并且支撑金价。预计美联储将继续收紧货币政策,下周议息会议前贵金属或以震荡行情为主。 沪金 2212 参考区间 400-415 元/克,沪银 2212 参考区间4900-5400 元/千克。操作上,黄金白银区间操作。 三 相关图表     |

|

|  |

|

微信:

微信: QQ:

QQ: