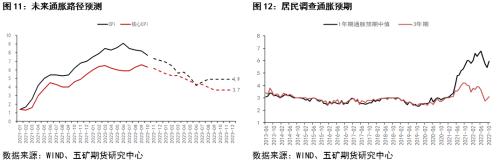

来源:五矿期货微服务 报告要点: 经济指标与收益率利差关系都指向明年美国经济可能进入衰退周期,利差指标指示衰退可能在三季度发生。从今年的经济和通胀数据来看,经济实际运行过程中总是会出现超预期因素,从而最后的结果与市场此前的预测会存在较大的偏差;指标之间的历史相关性也只是提供一个参考,让我们找到当前更接近于历史周期的哪个位置。因此经济和利差指标指向的衰退方向为明年的交易提供一个基准,在大方向确定的基础上根据最新的数据和信息调整相应的交易策略。 按10月环比变化趋势计算,预计2023年年底CPI同比为4.9%,核心CPI同比为3.7%。测算结果可以提供的参考是,在当前变化趋势延续的情况下,对于在高基数效应下的明年CPI数据变化范围有初步认知;根据对通胀主要构成的跟踪变化,在10月的基础上调整对环比增速变化的预测,能够对通胀整体情况、未来数据变化有更清晰的认知。比如如果就业市场能够更快速地出现松动,那么未来环比增速可能进一步下调,从而使得整体通胀水平更快下降。CPI分项主要包括食品、能源、核心商品和核心服务项,拆分来看,食品在明年上半年大概率环比负增长,能源预计仍有波动,核心商品在明年年初预计也将维持环比负增长,而核心服务预计在明年上半年环比增速仍较高,而下半年将出现显著回落。因此我们粗略预计CPI和核心CPI在明年能维持今年10月的环比变化趋势,则推算得到的通胀读数在明年将出现显著回落,2023年年底CPI预计为4.9%,核心CPI预计为3.7%。 美联储货币政策核心关注转向就业数据,就业市场的转弱是通胀能够持续下行、实现价格稳定的前提条件。从美国当前的通胀结构来看,最为核心也最难解决的是劳动力薪资水平,因此在能够看到就业市场供求失衡好转、薪资上涨压力消退之前,很难预期美联储货币政策转向宽松。根据前文对明年通胀的简单测算可以看到,实现明年总体通胀数据的大幅下移并不是太难的事情,但对美联储来说,保证合理的价格稳定意味着不能形成薪资-通胀螺旋,因此美联储需要看到就业走弱、薪资增速显著下降的传导,在未出现薪资增速的趋势下行前,美联储货币政策向下调整的空间都不大。 美联储货币政策转为宽松的触发因素包括:(1)就业市场数据超预期恶化;(2)海外金融风险引发美国金融市场动荡。实现美联储希望的价格稳定需要就业市场的弱化,目前就业数据仍远高于美联储对长期平均水平的预期,所以就业市场供求失衡的情况进一步改善是美联储货币政策能够变化的必要条件。在此基础上,如果出现就业市场数据或经济增长数据大幅恶化,或者海外危机引发的美国金融市场动荡,都可能触发美联储货币政策转向。 贵金属上半年行情可能仍有反复,持续上涨需等待美联储信号及转向触发因素。当前的基本面因素支持关注贵金属的做多机会,但通胀目前来看只是出现好转迹象而并未形成好转趋势,因此确定性的持续上涨还需等待就业数据的逐步印证。在薪资增速未能出现显著下行前,货币政策将仍构成贵金属上方的持续制约,该阶段下可交易短期的预期变化;薪资增速实现显著下行附近,可提前布局多单或关注货币政策转向的可能触发因素。白银相对黄金弹性更大,建议相对增配白银。 风险提示:就业市场供求失衡持续(偏利空)、海外超预期风险事件(利多) 01 当前所处的周期位置  从各项经济指标来看,美国当前处于经济的复苏后期,逐渐接近衰退期,但若不出现超预期的风险事件,经济走弱可能仍然是一个较为缓慢的过程;市场从去年开始就在预期美国经济衰退,也多次出现衰退交易,未来在通胀大幅下行并接近目标前可能还会反复博弈,但经济周期继续向弱的大方向是基本确定的。 利差视角:历史上10Y与3M利差倒挂之后都跟随着美国经济的衰退期,利差倒挂时间和衰退期开始时间之间的时间差有所不同,平均值在10个月左右;本轮11月出现利差倒挂,根据平均时差推算,预计衰退将出现在明年三季度。  货币政策:处于后期但高利率持续时间可能较长。当前时点,货币政策最为确定的是12月议息会议大概率加息50个基点,而对于未来终端利率和持续时长的预期则要取决于经济、通胀数据的变化路径;市场当前对未来终端利率的预期是5.25%,并且预期美联储在2023年下半年将进入降息周期,对2023年年底利率预期与美联储9月给出的SEP一致(4.5-4.75%),但预期路径的概率较低,市场出现反复博弈的可能性仍然存在;美联储9月SEP对未来的指导意义可能不大,需关注12月美联储SEP在最新数据后可能的边际变化;美联储锚定的中性利率为2.5%,意味着利率的长期中枢抬升,在美国不出现超预期深度衰退的情况下,美联储货币政策下方的空间是相对有限的;从市场当前的观点和交易来看,对2023年的基本定调是通胀压力消退,经济衰退取代通胀高企成为宏观主要矛盾,而该基本定调是否能在2023年兑现,以及其中的关键影响因素为何,我们将在后文进行逐一分析。  本轮因不同于以往的高通胀水平,加息周期与以往也存在不同,本轮加息幅度更大、节奏更快。对未来一年黄金行情的判断,具体到图中,其实就是未来一年我们处于图中的①还是②,更为重要的是什么时候进入②?从上一轮货币政策周期的历史经验来看:(1)主要上涨行情的启动点在最后一次加息附近,2018年12月FOMC最后一次加息,后续维持利率,直到6月表态可能调整货币政策以维持经济扩张;(2)上一轮②区间内在美国经济走弱的背景下,疫情成货币政策超级宽松的主要驱动,从而推动一波可观的上涨行情。  对于当下的启示是:(1)美联储停止加息并表态因经济原因可能转为宽松是更为确定的入场点。由于本轮货币政策节奏以及市场的学习效应,行情的启动点很有可能提前于上一轮,即提前于美联储停止加息的时点,但从2022年的经验来看,未来行情因超预期因素存在反复的可能性也存在,因此相对来说等待美联储信号确定性更高;(2)较大幅度上涨的前提是美国经济有较深度的衰退。本轮因为高通胀问题,即使未来一年通胀能够快速下行,美联储在放松货币政策以及宽松程度上相比以往也都会更为谨慎。因此除非未来出现超预期风险事件或美国经济衰退较为严重,否则美联储的转向将需要等待较长时间,其宽松过程相比以往也会更慢。 02 通胀乌云能否消散? 2022年海外市场概括来讲是被高通胀下不断加强的货币政策紧缩预期所主导,四季度通胀数据出现下行迹象以后市场出现较为明显的反弹,贵金属在衰退和货币政策退坡预期下反弹尤为显著;目前来看,通胀确实出现了一些乐观信号,但过于提前去交易货币政策转松可能仍有较多不确定性。   参考纽约联储主席威廉姆斯所提的通胀三层论,当前三大主要通胀问题现状及对未来的判断如下: 1、大宗商品等原材料价格——全球经济下行趋势下需求端进一步走弱,如果供给端不发生超预期扰动,则大宗商品价格大概率下行; 2、以耐用品为主的核心商品——前期价格高企主要受到供应链中断及需求端强刺激的双重影响,目前供应链有较大程度恢复,需求端的宽松财政和货币政策已经转变,整体环境上不利于上涨;此外,耐用品消费主要为购房后的配套需求,如果利率维持高位,那么房地产销售数据难以有大幅上涨,意味着对耐用品需求随之减少,同时前期疫情居家期间居民对耐用品消费有一定程度透支,综合来看以耐用品为主的核心商品价格很可能进一步下行; 3、房租和薪资为主的核心服务——目前通胀压力最为显著的部分,也是此前市场判断核心通胀水平将在较长时间内维持高位的原因。房租增速近期有一定程度走缓,预计到明年可能出现下行;工资增速仍维持在较高水平,主要由劳动力市场的供求失衡所致,如果未来就业市场未出现大幅走缓,则薪资水平大概率维持,也会使得美联储维持限制性利率水平;如果就业数据超预期恶化,则美联储货币政策可能转为宽松。 综合来看,美联储希望看到就业数据继续弱化以确认整体通胀水平的稳定,美联储和市场都认为明年通胀水平可能出现较大幅度的下降,但是美联储在这个问题上比市场更为谨慎,因此在通胀足够接近美联储目标之前,预计仍会通过讲话等不断调整市场预期。 03 不同路径下的货币政策预期 在通胀确认下降趋势和接近目标水平前,美联储都将维持限制性利率水平。在确认终端利率和持续时间的过程中,参考代理利率:代理利率是对金融市场条件较好的衡量指标,更能反映金融市场所受到的综合影响,涵盖货币政策的滞后影响和累积效应,以及缩表、全球主要央行紧缩的影响,在考虑货币政策限制性程度时需要参考代理利率与联邦基金有效利率之差,当二者差距过大时,可能需要阶段性放缓货币政策紧缩程度;货币政策下调空间参考中性利率:在通胀接近或低于目标水平前,政策利率大概率将保持在中性利率(2.5%)之上。  假设10月CPI数据出现的变化趋势能够延续,以10月CPI环比和核心CPI环比增速为基准,2023年底CPI同比将录得4.9%,核心CPI同比将录得3.7%;食品、能源和核心商品同比增速未来大概率回落,但国内复苏等因素可能推动商品出现短期上涨,商品价格的波动可能导致美联储在相应期间内偏鹰和偏鸽的切换;房租环比增速在明年上半年还将维持高位,同时上半年距离鲍威尔所说的“平均新增10万非农就业”可能也还有一定的距离,也就意味着薪资增速也将保持在较高水平;如果上半年核心商品环比负增长能抵消核心服务的部分增长,下半年核心服务增速顺利回落,则通胀可能以更快速度接近目标水平。 合理的价格稳定要求居民的通胀预期锚定,而当前居民的长期通胀预期在相对低位,一年期通胀预期仍较高,因此,至少明年上半年美联储货币政策仍需主要考虑维持价格稳定的目标。维持货币体系的两大要素是价格稳定与金融安全,价格稳定是一切的基石。参考最近的货币政策周期,美联储的转向主要由大幅降低的经济增长所触发,但此前美联储并不受通胀所制约,因此在考虑到通胀因素后,参考沃尔克时期货币政策的变化,由其他经济体引发的波及美国金融市场稳定性的超预期风险事件可能推动美联储货币政策转向; 即,美联储货币政策转向的可能触发因素有:(1)波及美国金融市场稳定性的风险事件发生;(2)快速大幅恶化的就业和经济增长。当出现前述两种情况时,都将推动贵金属较大幅度上涨,但在此之前,还需等待就业数据的弱化和通胀数据的持续下行。  |

|

|  |

|

微信:

微信: QQ:

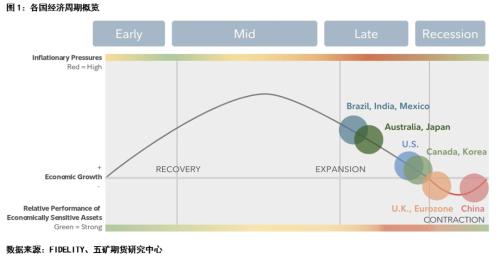

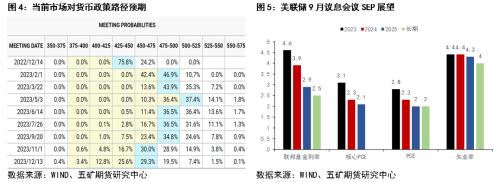

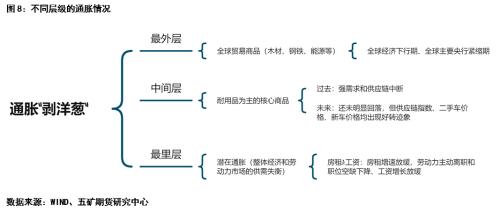

QQ: