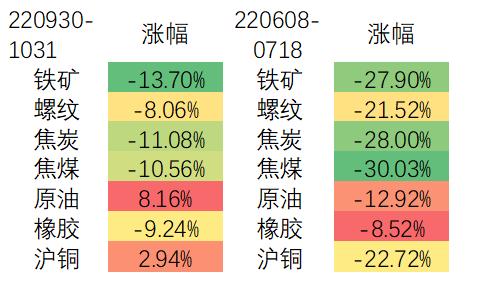

来源:五矿期货微服务 多数商品2022年10月集体下跌。跌幅较大,节奏类似。 橡胶创阶段性新低,走势疲软。跌破胶农成本。 商品的走势反映了市场的悲观预期。 但行业来看,橡胶按往年规律,多数是季节性反弹或上涨,易涨难跌。 这反映了一种潜在矛盾,可能会在不远的未来充分演绎。 01 央行放水商品涨,收水商品跌 央行放水时商品上涨。央行收水时商品下跌。 2020年多数商品为什么整体走牛市?全球央行印钱导致。2020年疫情爆发。美联储为支持经济而采取重要措施。美联储大幅降息到零附近,并把资产负债表从3月初的4.24万亿美元扩大到2020年底12月创纪录的7.4万亿美元。在不到一年时间里,资产负债表扩大3.2万亿美元,帮助金融体系在新冠疫情期间维持着运转。各国央行也同时释放巨额流动性支持经济。巨额的流动性,导致了通胀预期的抬升,也直接导致了商品的牛市。 2022年多数商品为什么整体走熊市?央行正在做相反的事情。放水导致商品上涨,收水导致商品下跌。 2022年10月,多数商品整体下跌,下跌步伐整齐,幅度也类似。 我们观察到央行在9月底集体做出了重要决策: 美联储 2022年11月02日,预计加息50bp,预计利率变成3.75-4.00%。 2022年9月22日,加息75bp,利率变为3.00%-3.25%。 2022年7月28日,加息75bp,利率变成2.25%-2.50%。 欧央行 2022年12月15日,预计加息75bp,预计利率利率变为2.75%。 2022年10月27日,加息75bp,利率变为2%。 2022年9月8日,加息75bp,利率变为1.25%。 英国央行 2022年9月22日,加息50bp,利率变为2.25%。 2022年8月4日,加息50bp,利率变为1.75%。 日本央行 2022年9月22日,加息0bp,利率维持-0.10%。 2022年7月21日,加息0bp,利率维持-0.10%。 加拿大央行 2022年10月26日,加息50bp,利率变为3.75%。 2022年9月7日,加息75bp,利率变为3.25%。 澳大利亚央行 2022年10月4日,加息25bp,利率变为2.6%。 2022年9月6日,加息75bp,利率变为2.35%。  2022年6-7月,商品集体下跌,2022年10月,商品集体下跌。 我们判断,宏观流动性预期主导了市场。 02 橡胶供应预期平稳 橡胶供应方面,整体供应没有出现大的利多。产量累计同比小减大约2%。 2022年09月,橡胶产量1160.8千吨,同比0.47%,环比3.88%,累计8603千吨,累计同比1.69%。 2022年09月,泰国产量451.1千吨,同比0.29%,环比0.13%,累计3583千吨,累计同比3.36%。 2022年09月,印尼产量265.6千吨,同比2.95%,环比-0.78%,累计2347千吨,累计同比2.16%。 2022年09月,马来产量44千吨,同比6.80%,环比0.00%,累计326千吨,累计同比-7.96%。 2022年09月,越南产量122千吨,同比-2.40%,环比0.00%,累计768千吨,累计同比-7.76%。 2022年09月,中国产量128.6千吨,同比2.72%,环比31.63%,累计548千吨,累计同比-7.26%。  橡胶出口方面,出口有所回落,累计同比-4.36%。 2022年09月,橡胶出口536千吨,同比-37.80%,环比-0.63%,累计7080千吨,累计同比-4.36%。 2022年09月,泰国出口311.2千吨,同比-7.98%,环比-19.06%,累计3180千吨,累计同比5.38%。 2022年09月,印尼出口177.1千吨,同比-3.75%,环比-0.34%,累计1832千吨,累计同比-0.20%。 2022年09月,马来出口93千吨,同比9.03%,环比2.42%,累计816千吨,累计同比3.17%。 2022年09月,越南出口195千吨,同比11.94%,环比-7.14%,累计1348千吨,累计同比8.92%。 中国方面,国产全乳胶有减产预期。 2022全乳预期产量减产。22年上半年,海南胶水偏少,6月海南产区割胶仍处延后状态,全乳胶加工厂维持低位开工,但浓乳销售及利润好。导致海南浓乳加工厂开始远赴云南采购低价乳胶原料,运输至海南。尤其是勐腊地区的胶水,海南工厂尤其青睐。云南则由于干胶走货慢,从而导致市场形成乳胶厂分流全乳胶原料的情况。全乳胶产量有减产预期。 仓单正常入库的条件是农民有合理利润。如果全乳胶胶价长期低位运行,低于胶农的成本,国内的农民可以选择,没有利润就不把货物交割到交易所。那么仓单就无法累积。那么空头就无法足量交货。 所以,胶价长期低于成本肯定不行。至少要让农民有合理利润。基于此点,我们认为不宜看空橡胶的价格,主要是RU2301。 03 橡胶需求预期缓慢改善 需求方面,中游轮胎业态势良好。没有大利空,平稳运行。 上游重卡销售较为低迷,跌幅收窄。后期或缓慢改善。 受疫情爆发、需求萎缩、油价高企、运价低迷等不利因素的影响,22年前三季度重卡销量创下历史同期新低。 根据中汽协数据,2022年9月我国重卡销售5.18万辆,环比增长12%,同比下降12.5%,环比同比“双降”,创下近年同期新低。重卡累计销售52.3万辆,同比下降57.6%,销量及同比均创下创近年同期新低。 中游轮胎轮胎出口形势比较好,后续仍可能冲高。 2022年8月,全国共计出口新的充气橡胶轮胎4823万条,同比去年下降8.9%;出口值为113.9772亿元,同比上涨15.3%。8月汽车轮胎出口保持强劲态势,全国出口汽车轮胎572760吨,同比增长了3.3%;出口值为97.6835亿元,同比增长了14.8%。1-8月,全国共计出口汽车轮胎4429153吨,同比2021年增长了10.7%;总金额为721.4572亿元,同比增加了21.2%。 轮胎需求方面,截至2022年10月14日,山东地区轮胎企业全钢胎开工负荷为58.56%,较上周上涨20.38个百分点,较去年同期提升0.03个百分点。国内轮胎企业半钢胎开工负荷为64.69%,较上周上涨23.02个百分点,较去年同期提升10.13个百分点。轮胎工厂走货情况一般。全钢各地区代理商仍以消化市场库存为主。  2022年09月,橡胶消费889.1千吨,同比12.57%,环比3.65%,累计7431千吨,累计同比5.33%。 2022年09月,中国消费量515千吨,同比3.00%,环比0.78%,累计4312千吨,累计同比-3.28%。 04 11月中旬中国停割期将来临 云南橡胶停割时间11月中旬;海南橡胶(4.17 +0.72%,诊股)停割时间为12月中-12月底。在这段时间里,中国橡胶供应偏低,农民持货待涨心态较浓。尤其是胶价不太令人满意的情况下,囤货待涨心态更大。 05 多空因素 多方因素: 泰国天气可能有利多; 中国橡胶停割; 重卡轮胎出口较好; 全乳胶减产。 空方因素: RU对NR远月升水不算低; 供应基本正常,没有明显缩减; 重卡销售数据不佳,未来3个月大幅好转预期低; 重卡替换需求一般; 06 观点和建议 我们认为胶价处于低估值,低驱动的状态。 潜龙勿用的状态在持续。见龙在田的转换需要时间。 我们的建议是:买RU2301空RU2309。 损失有限,盈利空间不错。盈亏比比较高。 其次,对于风险偏好高的投资者,建议设置止损,做多RU2301。 |

|

|  |

|