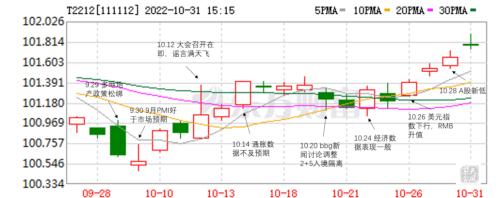

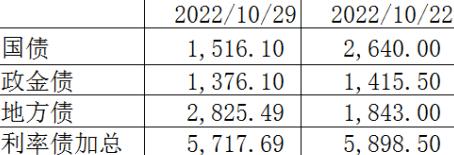

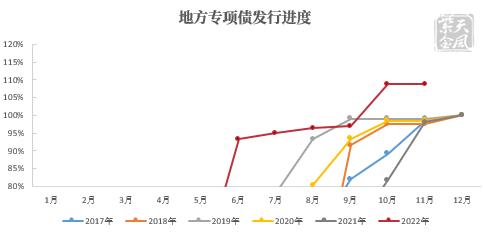

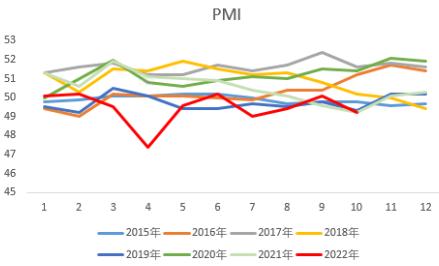

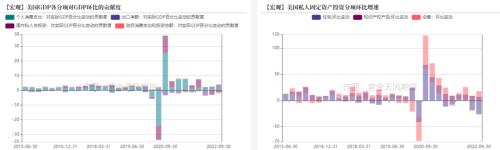

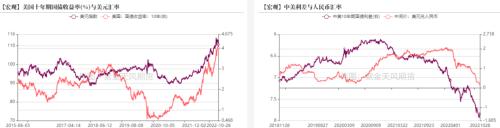

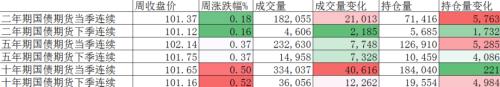

来源:紫金天风期货研究所 观点小结 核心观点:中性上周中债情绪受A股大跌、9月经济数据一般、人民币升值等影响明显抬升,但因中美利差倒挂、汇率贬值制约,国债期货破前高可能性较低。 经济增长:偏多10月PMI公布值49.2%,预期50%。10月多地疫情封控影响下,制造业需求、生产、采购、库存分项均走弱。服务业PMI公布值58.2%,受疫情影响明显回落。仅建筑业在基建政策发力下保持积极态势,公布值52.6%。 通胀:中性通胀总体无虞,结构性问题(猪肉)仍应警惕。9月CPI公布值2.8%,不及预期值2.9%;PPI公布值0.9%,不及预期值1%。 资金面:偏空上周资金利率大幅收敛,25日申报纳税截止日后有所下行。DR007整周上行29.32bps至1.97%,R007上行30.45%bps至1.98%。 货币政策:中性政府有发债需求达成治理目标,货币将长期保持合理充裕,但受海外因素制约难以更加宽松。 财政政策:偏空在财政减收、支出加大、地方政府受地产下行拖累财力有限的背景下,积极财政政策工具存在约束。财政政策以用好现有工具为主基调,体现政策的底线思维。 美联储:偏空10月美元流动性边际收紧,但在历史上仍极度宽松的位置。 12月加息75bps的可能性自多位联储官员放鸽后明显下降。Fed Watch显示,加息75bps与50bps的可能性分别为45.4%与46.7%。 汇率:偏空人民币汇率收盘价突破7.2关口,10.31开盘价报价7.256,显示央行对人民币汇率的干预力度较小。 近期事件回顾 近期事件回顾  数据来源:wind,紫金天风期货 资金利率大幅收敛 OMO净投放8,400亿元 上周OMO放量投放以应对10月税期与跨月扰动,10.25~10.27连续放量投放2,300、2,800、2,400亿元,当周供给投放8,500亿元,回笼100亿元,净投放8,400亿元。   数据来源:wind,紫金天风期货 资金利率大幅收敛 上周资金利率大幅收敛,25日申报纳税截止日后有所下行。DR007整周上行29.32bps至1.97%,R007上行30.45%bps至1.98%。   数据来源:wind,紫金天风期货 商业银行质押式回购量受资金影响而减少 上周资金利率紧张。截至周四,Shibor3M收于1.74%,较前周抬高4.10bps;1年期国债收于1.74%,周下行4.18bps;10年期国债收于2.67%,周下行5.87bps。本周商业银行质押式回购成交量受资金影响大幅减少,日均成交量在47,792.92亿元,较前周减少19,116.86亿元。  数据来源:wind,紫金天风期货 存单利率持续上行 同业存单发行利率收于MLF下方71.97bps,延续上行,整体仍处在年内低位,资金面对存单市场的扰动有限。   数据来源:wind,紫金天风期货 一级市场发行跟踪 上周地方债结存限额发行加快 上周专项债发行进度加快,单周新增地方专项债2,137.2亿元,10月累计新增专项债4,279.1亿元。 四季度基建增速有望继续高涨。   数据来源:wind,紫金天风期货 疫情影响10月PMI读数 疫情影响10月PMI读数 10月PMI公布值49.2%,预期50%。10月多地疫情封控影响下,制造业需求、生产、采购、库存分项均走弱。建筑业公布值52.6%,基建发力下保持积极态势。服务业PMI公布值58.2%,受疫情影响明显回落。 PMI新订单分项公布值48.1%,超季节性下降;新出口订单分项公布值47.6%,较上月略有回升,显示海外加息对需求的抑制。 PMI从业人员公布值48.3%,为6月上海解封以来最低的度数,显示疫情对就业的打击。 唯一表现较好的是建筑业。PMI建筑业公布值58.2%,显示在专项债、政策性开发性金融工具的落地推动下,基建发力对于四季度经济的支撑。   数据来源:wind,紫金天风期货 暂时性因素推动美国三季度GDP表现较好 三季度美国实际GDP年化季率公布值2.6%,预期2.4%。其中净出口项对GDP的贡献度为2.77%、政府消费支出和投资总额对GDP的贡献度为0.42%、个人消费支出贡献0.97%、私人总投资拖累1.59%。 私人固定资产投资中,设备环比增加10.8%、知识产权和产品环比增加6.9%、住宅环比下降26.4%。住宅项下降主要与加息进程有关。 强出口对于美国经济增长的拉动可能随着地缘政治矛盾的弱化而消退,暂时性因素对GDP的支撑可能无法延续。 费城联储主席Harker在10月20日发表演讲,“鉴于通胀控制无进展,个人预期明年年底前将远高于4%”。  数据来源:wind,紫金天风期货 9月外资持券继续流出 截至2022年9月末,境外机构持有银行间市场债券3.40万亿元,环比减少0.08万亿元。中美利差倒挂扩大使得外资持续流出。   数据来源:wind,紫金天风期货 基差持续走低 基差持续走低 上周受风险偏高较低影响,国债期货涨幅较大,整周T上涨0.18%。但受中美利差以及汇率的制约,破前高可能性较低。 基差方面,因期货涨幅大于现券,10.28收盘T主力合约基差持续走低,收于0.34元,低于均值0.56元。   数据来源:wind,紫金天风期货 |

|

|  |

|