2022年8月13日 工业品-双焦 供应增加下,双焦正反馈稍显乏力 观点概述: 焦煤(2178, 9.00, 0.41%) 供应端, 国产焦煤由于井下换工作面结束,产量小幅提升。进口方面,甘其毛都口岸因疫情外运暂停后,蒙煤通关依旧居高不下,日通关在600车左右,导致口岸监管区接近堆满,达180万吨以上。目前由于监管区库存堆积,贸易商心态已转弱,后期如果外运恢复,蒙煤集中流向国内或造成短期供给冲击,对蒙煤价格造成利空。 需求端,本周下游焦企开工明显回升,对焦煤进行复产补库,但在终端需求不确定下,今年大概率仍将常态化维持低库存,后期进一步补库力度取决于终端需求释放力度。当前需关注的是,疫情、电力紧张是否会延缓终端需求释放。 综上,焦煤总库存回升,供给依旧趋于宽松。下周需重点关注的是甘其毛都口岸外运恢复情况,若如期恢复,焦煤供给将迎来进一步增量。近期盘面上涨的主要动力来自于电炉减产带来的成材潜在供需错配预期,成材库存持续去化的预期又带来了市场对于高炉利润恢复后,对原料补库的正反馈预期。预期在现货层面,更多体现在对投机贸易需求的拉动;而当前终端实际需求尚未有明显起色,疫情扩散可能继续延缓需求释放,近期地产高频数据显示地产销售表现仍较差,下周将迎来7月地产数据的公布,关注其对市场情绪的影响。短期高炉复产仍在继续,对焦煤需求起支撑;而钢厂面临周期性亏损压力下,复产相对较为谨慎,原料价格上涨后,钢厂利润或再次受到挤压,中长期来看,焦煤正反馈逻辑仍有随时中断可能。 焦炭(2975, 30.00, 1.02%) 供应端,本周随着利润恢复,独立焦企和钢厂焦化厂产能利用率及产量都有明显回升;需注意的是,焦炭产量的快速回升再次给焦炭供需带来一定过剩风险。 需求端,近期焦炭贸易需求有所回落,后期钢厂补库需求是否能承接贸易需求仍需关注。当前由于限电,市场对电炉厂供给收紧预期加强,继续打成材供需错配、库存去化预期;而当前终端实际需求尚未有明显起色,疫情扩散可能继续延缓需求释放,且近期限电对高炉生产、终端需求也造成一定干扰。后期钢厂高炉复产力度仍取决于终端需求释放情况。 综上,焦炭本周总库存继续回升,今年产能增加大背景下,产能利用率的快速恢复也给焦炭带来了进一步过剩风险,后期仍需关注下游钢厂高炉复产力度。短期高炉复产仍在继续,对焦炭需求起支撑,而当前港口投机贸易需求阶段性告一段落,后期更加考验的是终端需求能否衔接。中长期来看,下游钢厂高炉阶段性复产补库带来的需求回升后,焦炭下半年仍面临过剩风险。 策略建议: 中长线逢高做空 风险提示: 蒙古疫情加重,口岸通关暂停;电炉减产超预期;中澳关系紧张;地产数据超预期;政策刺激力度超预期

一 焦煤 1、 焦煤供给:蒙煤进口贡献主要增量 1) 国内焦煤供给 前期井下换工作面煤矿生产陆续恢复正常,带来一定国产焦煤供给增量;而近期煤矿生产事故频发,对事故煤矿产量也造成一定影响;但今年在保供大背景下,与往年不同的是,今年较少出现一个煤矿出事故,周边煤矿都需停产现象,事故带来的供给收紧力度小于往年。根据汾渭,本周样本煤矿原煤产量周环比增加13.45万吨至930.23万吨,产能利用率周环比上升1.34%至92.39%。

独立洗煤厂利润恢复,复工复产带来洗煤厂精煤产量的增加。本周Mysteel统计全国110家洗煤厂样本:开工率72.87%较上期值增0.48%;日均产量60.88万吨增1.16万吨。

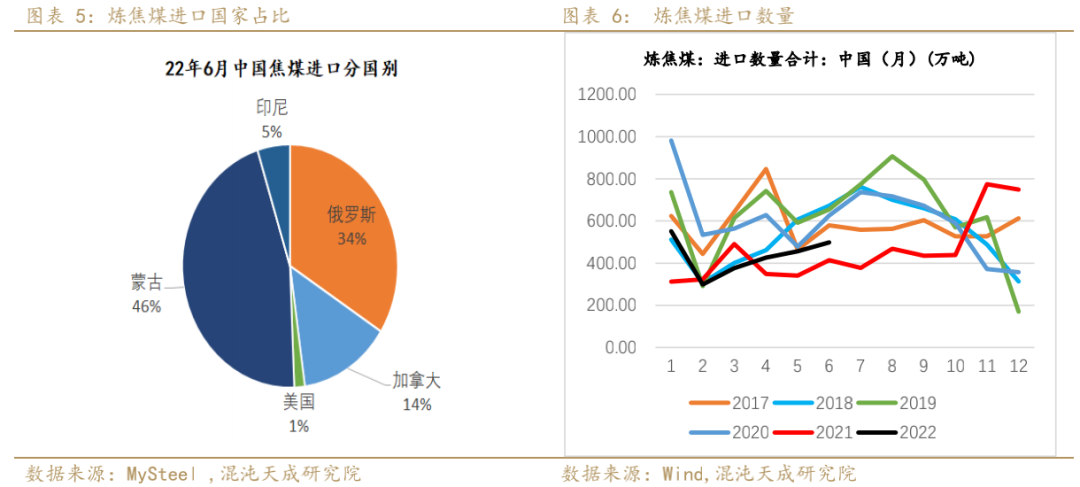

2) 焦煤进口: 甘其毛都口岸外运暂停,蒙煤集中积压在口岸监管区 6月全国进口焦煤量环比增9.2%,主要增量在蒙煤,环比增27%(48万吨);俄罗斯、北美焦煤(非澳海运焦煤)进口量环比均小幅下降。

甘其毛都口岸因疫情外运暂停后,蒙煤通关依旧居高不下,日通关在600车左右,导致口岸监管区接近堆满,达180万吨以上。汾渭统计本周(8.8-8.11)甘其毛都口岸通关4天,日均通关589车,较上周同期日均增加60车。目前由于监管区库存堆积,贸易商心态已转弱,后期如果外运恢复,蒙煤集中流向国内或造成短期供给冲击,对蒙煤价格造成利空。

澳洲焦煤供给趋松,而近期由于印度采购需求高涨,对澳洲焦煤价格形成支撑。需关注的是,虽然目前欧美制造业PMI已逐步回落,但印度制造业PMI仍在扩张,对其用钢需求起支撑。据普氏价格指数,截至8月12日,澳洲峰景煤FOB价240.5美元,较上周五上涨35.5美元,CFR价257.8美元,较上周五上涨36.05美元。 8月10日欧盟开始正式禁止进口俄罗斯煤炭,能源危机下,全球动力煤(850,-8.00, -0.93%)偏紧对焦煤基本面的影响程度仍需进一步观察。焦煤区分于动力煤,下游主要体现在用钢需求,当前欧美用钢需求回落、澳洲动力煤价格超过焦煤价格背景下,或有澳洲焦煤当作动力煤销售现象,但由于热值问题,替代量仍需观察。

2、 焦煤库存:上游去库,下游补库 本周随着下游复产补库,洗煤厂精煤高库存得以消化,根据Mysteel,本周洗煤厂原煤库存204.51万吨降8.90万吨;精煤库存192.20万吨降35.87万吨。

本周焦煤库存变化结构仍以上游去库、下游补库为主;下游焦企库存虽上升,但可用天数仍在回落,显示焦企复产补库仍较谨慎。全样本独立焦企焦煤库存902.9万吨,增4.9%%;平均可用天数11天,降3.9%。全国247家钢厂样本炼焦煤库存810.6万吨,增1.1%;平均可用天数13.1天,降0.8%。炼焦煤矿山库存316.3万吨,降8.63%。焦煤总库存(汾渭煤矿+mysteel洗煤厂&下游库存)2422.3万吨,增0.5%。

3、 焦煤需求&价格: 根据Mysteel,本周焦煤现货价格小幅上涨,焦煤竞拍流拍占比14.5%,周环比增2.6%。由于本周建材成交不佳,焦煤贸易投机、下游采购再次趋于谨慎。

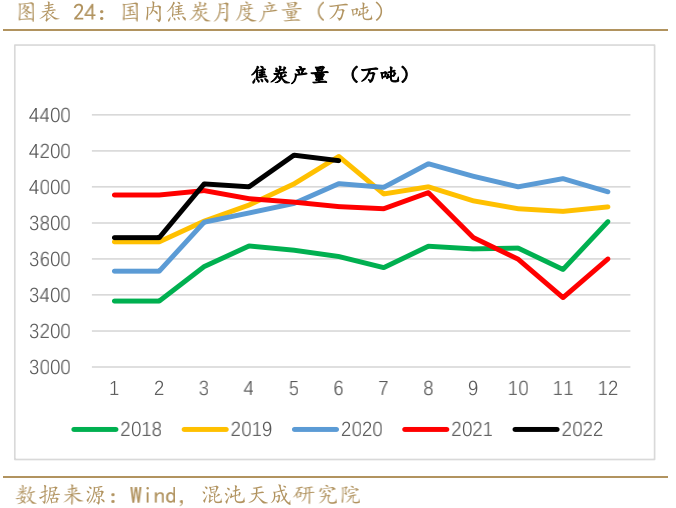

二 焦炭 1、 焦炭供给:焦企利润恢复,产量明显回升 1) 国内焦炭供给及焦化利润 6月焦炭产量4145万吨,同比增6.55%。

本周全样本独立焦企剔除淘汰产能产能利用率68.6%,增6.2%。全国247家钢厂样本焦化厂剔除淘汰产能利用率85.6%,增1.9%。

本周全样本独立焦企日均焦炭产量61.9万吨,增9.2%;全国247家样本钢厂日均焦炭产量46.6万吨,增1.9%。焦企产量回升力度较大。

本周Mysteel全国平均吨焦盈利-50元/吨,增175元/吨。焦炭第一轮涨价落地后,焦企利润有所修复。

钢厂面临周期性亏损压力下,复产相对较为谨慎,原料价格上涨后,钢厂利润或再次受到挤压,后期重点关注成材需求能否跟进。

2) 焦炭进出口 当前海外钢铁需求回落带动焦炭需求下降,预计后期焦炭出口表现一般。

2、 焦炭库存:下游钢厂补库力度一般 本周独立焦企焦炭库存98.6万吨,降3.7%;港口库存289.4万吨,增8.4%。247家钢厂焦炭库存为570.4万吨,降1.3%;焦炭总库存958.3万吨,增1.2%。

本周247家钢厂焦炭平均可用天数11.2天,降4.1%,可用天数仍在下滑显示出钢厂补库同样谨慎。

3、 焦炭需求:高炉复产,对焦炭需求起一定支撑 1) 6月焦炭表观消费环比下滑

2) 高炉复产,铁水产量小幅回升 Mysteel调研247家钢厂高炉开工率76.24%,环比上周增加3.54%,同比去年下降6.34%;高炉炼铁产能利用率81.22%,环比增加1.62%,同比下降4.50%;钢厂盈利率54.55%,环比增加12.55%,同比下降34.63%;日均铁水产量218.67万吨,环比增加4.36万吨,同比下降11.66万吨。

3) 钢材总库存继续去化,但表需下滑,去库去化主要依赖电炉减产 本周五大品种钢材社会库存1227.84万吨,环比降45.43万吨;五大品种钢厂库存474.51万吨,环比降1.25万吨。五大品种总库存1702.35万吨,环比降46.68万吨。

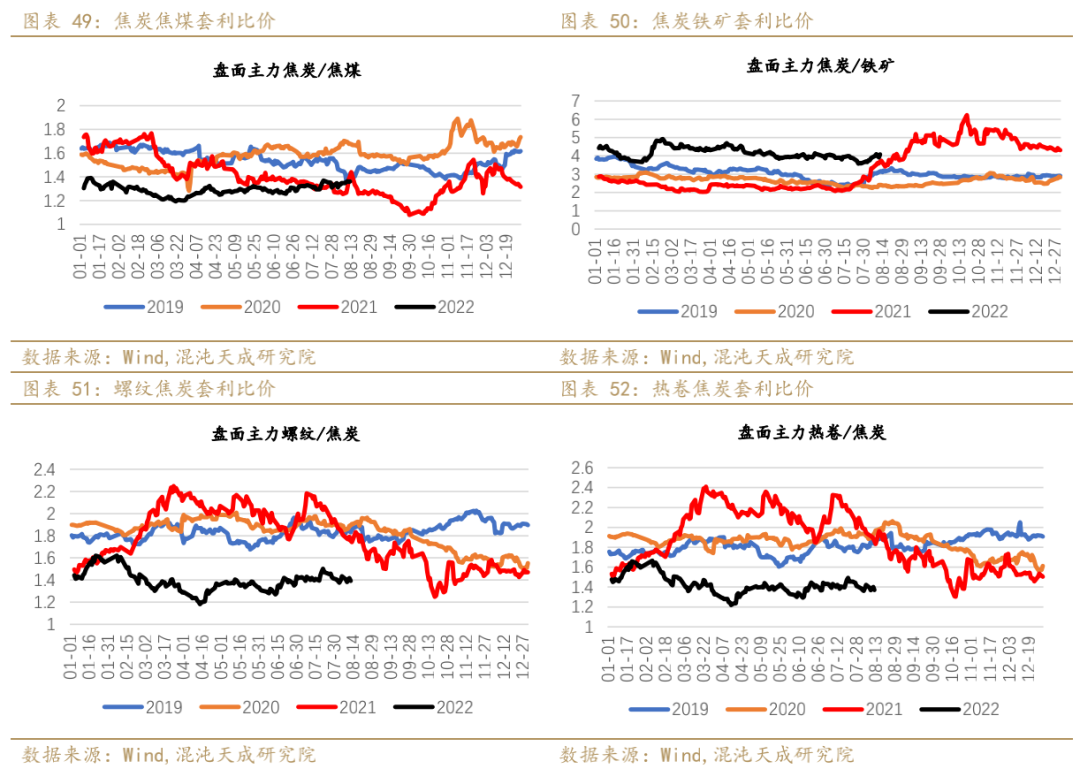

三 价格与价差 1、 本周盘双焦基差明显收窄,焦炭盘面升水。

2、 双焦月差小幅收窄

3、 螺焦比低位震荡,焦矿比小幅回升

四 技术分析: 1、焦煤技术走势:

2、焦炭技术走势:

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500 |

|

|  |

|