来源:芝商所CMEGroup 一、月度走势综述 上月COMEX金价(1805.08, -0.12, -0.01%)收探底回升长下影线阴锤子线,最低触及1678.4美元/盎司。截止上周收盘,金价周线反弹三连阳。值得注意的是,上周金价回吐多数涨幅,美国就业市场热度不降反增,非农就业总人数和失业率均回到2020年2月(新冠爆发前)的水平,令市场不得不重新评估美联储对劳动力市场如此强劲的反应。

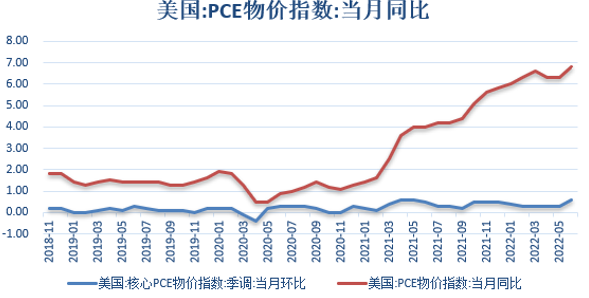

二、要点回顾 1. 美国6月通胀数据强化加息提速预期。 美国劳工统计局公布的美国6月份CPI报告显示,总体通胀率继续居高不下,达到了自1981年11月以来从未见过的9.1%,高于5月份的8.6%,亦高于预期中的8.8%。汽油、住房和食品指数是最大的贡献者,能源仍然是最受关注的头号商品。能源指数当月环比增长7.5%,同比增长41.6%,是自1980年4月结束的这一时期以来的最大的12个月增幅。能源成本上升几乎达到所有项目增长的一半。剔除食品和能源成本的核心CPI报告出现了小幅下降。6月份,除食品和能源外的所有项目的指数上涨了0.7%,使得核心CPI从5月份的6%下降到6月份的5.9%,但还是高于预期中的5.7%。核心通胀令市场稍显安慰。 随后一天,美国劳工统计局发布了6月份的PPI报告。报告显示,总体PPI较5月份的10.8%,上涨1.1%,同比上涨11.3%,这是自2022年3月PPI同比增长11.6%以来的最大增幅,高于预期中的10.7%。核心PPI为8.2%,低于5月份的8.3%,高于预期中的8.1%。6月CPI报告与PPI报告毫无疑问相互呼应,清楚地表明,高通胀居高不下。如果6月份还不是通胀峰值的话,那么7月份、8月份的情况可能会更糟糕,此前市场普遍认为5月份就是峰值。这种水平的高通胀肯定会迫使美联储急切采取行动,使其本已积极的降低通胀的立场变得更加激进。美联储早已将对通胀的关注置于对经济增长的关注之上,抑制通胀当前是美联储的首要任务,美联储为了压降通胀不惜冒着将美国经济推入衰退的风险。  数据来源:同花顺iFinD 国际衍生品智库

2. 欧央行激进加息,助力金价上行。 欧洲经济面临日益增长的下行风险,但欧洲央行仍将通胀视为即将到来的最大威胁,日益严重的通胀威胁促使欧洲央行出乎市场意料地全面加息50个基点,而不是此前预计的25个基点,使得欧元区存款机制利率一举摆脱了负利率,目前为零利率,这是欧洲央行11年来首次加息。此举为欧元兑美元汇率提供了新的动能,打压了美元,进而推动金价重回每盎司1700美元上方。  数据来源:同花顺iFinD 国际衍生品智库

3.美联储加息75个基点符合预期。 美联储在为期两天的FOMC货币政策会议后向外界宣布加息75个基点,这是今年连续第二次大幅加息75个基点,符合市场预期。此前由于6月份CPI数据显示同比涨幅高达9.1%,炽热的数据让市场一度认为美联储7月会议上加息100个基点的概率非常高,好在美联储官员及时发表讲话为此加息预期降温,重新将加息预期转向了75个基点,因此本次加息早已被市场消化。自今年3月以来,美联储将联邦基金利率总共上调225个基点。在宣布加息决定后,美联储主席鲍威尔随后主持了记者招待会。他指出,近期的一些支出和生产指标正在走软,同时经济增长和消费者支出也在放缓,但美国经济还没有陷入衰退,因为劳动力市场非常强劲。在9月份的会议上再一次“异常大幅的加息”可能是合适的,但鲍威尔补充称,这将完全取决于宏观数据。  数据来源:同花顺iFinD 国际衍生品智库

4. 美国第二季度GDP继续萎缩。 美国商务部经济分析局披露的数据显示,继今年第一季度GDP年化季率意外下降1.6%之后,第二季度继续意外下降0.9%,预期是增长0.5%。依照标准定义,美国经济已经陷入了技术性衰退。尽管鲍威尔否认美国经济陷入衰退,美国财长耶伦和美国总统拜登先后都发表言论表示支持其观点,但经济衰退的脚步已然越来越近了,这是因为这一结论不仅得到了季度GDP数据的支持,而且还得到了如下两个重要数据的佐证,至少美国经济已处在经济衰退的边缘。其它重要数据还将陆续出炉。金融市场,尤其是固定收益市场,仍然指向衰退。两年期美国国债收益率在7月初升至十年期美国国债之上,此后一直保持在这一水平。这种被称为反向收益率曲线的走势,几十年来一直是一个可靠的衰退指标。不过,美联储更密切地关注十年期和三个月期国债收益率之间的关系。下图为美国十年期国债收益率与三个月期国债收益率差值的曲线图,这条曲线尚未反转,但截至7月22日上周五收盘,在这条曲线上显示为0.28个百分点,貌似正以陡峭的角度急速向下方横轴坠落,而2020年3月4日以后均高于0.28。  数据来源:同花顺iFinD 国际衍生品智库

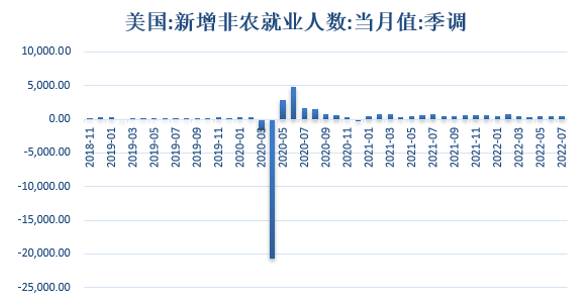

5、美国就业市场热度不降反增。 美国7月非农就业人口大增52.80万,创今年2月以来新高,增幅远超预期的25万,前值下修至增加37.2万人;美国7月失业率较前值和预期值下降0.1个百分点至3.50%,创2020年2月以来新低。市场不得不重新评估美联储对劳动力市场如此强劲的反应。美国利率期货价格显示,美联储9月加息75个基点的可能性为62%,而之前的可能性为40.5%。加息75个基点的可能性超过加息50个基点。美联储观察:美国联邦基金利率期货价格在就业报告公布后显示,市场认为美联储利率年底前利率将达到3.5%(之前预期为3.4%)。目前,美国裁员人数仍然很低。全球职介公司Challenger,Gray & Christmas周四(8月4日)发布的一份报告显示,7月份美国公司宣布裁员人数下降20.6%至25810人。 在此之前,不少美联储官员已经发表鹰派讲话,试图扭转市场对美联储将可能放慢加息步伐的预期,进而强化加息预期。芝加哥联储主席埃文斯公开讲话表示,美联储可能会继续大幅加息,直到看到通胀回落。他说:“如果你真的认为情况没有改善……50个基点是一个合理的评估,但75个基点也可以,我怀疑需要更多。”旧金山联储主席戴利也表示,通胀仍然是一个问题。她表示,美联储要达到其价格稳定目标还有“很长的路要走”。她说:“我们仍然坚定、团结一致。”圣路易斯联储主席布拉德指出:“我们距离实施限制性货币政策还有一些路要走。”除此之外,里士满联储主席巴尔金承认,美联储愿意为控制通胀付出代价。他说:“有一条途径可以控制通胀,但在此过程中可能会发生经济衰退。如果出现这种情况,我们需要正确看待:没有人取消过商业周期。”  数据来源:同花顺iFinD 国际衍生品智库

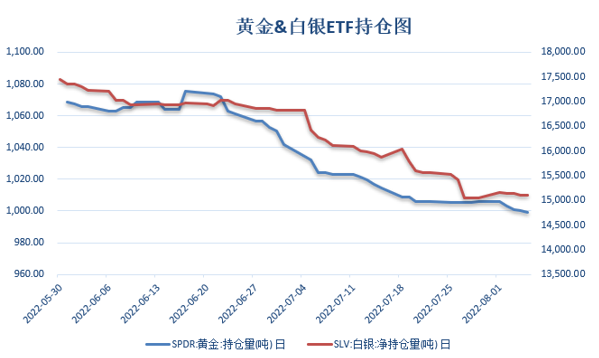

6、经济衰退担忧加剧。 美联储主席鲍威尔表示,美国经济没有陷入衰退,主要理由是美国劳动力市场表现依然强劲,但同时向市场给出了可能放缓加息进程的信号。美国商务部经济分析局上周披露的数据显示,继今年第一季度GDP年化季率下降1.6%之后,第二季度继续下降0.9%,低于预期0.5%的增幅,连续两个季度走弱。依照经济衰退的标准定义,美国经济已经陷入了技术性衰退。 随着美联储鹰派声音再次响起,这些官员一连串的讲话反而加剧了人们对于美国经济陷入衰退的担忧。其实美国经济的未来除了陷入衰退和通胀高企这两种可能性外,还有第三种可能性,那就是滞涨,其表现为通胀居高不下,经济增长停滞。已经有越来越多的迹象显示出滞涨的苗头。 高通胀正迫使美国人将更多消费支出集中于低利润食品,而不是服装和其他日用商品,这导致沃尔玛等零售商陷入库存过剩,并已经被迫发布盈利预警。不断上涨的生活成本和经济衰退担忧正迫使一些退休人员和其他离开劳动力市场的人重新寻找工作。这在一定程度上增加了劳动力供应,使失业率稳定在新冠大流行爆发前的低点附近。 三、基金持仓数据 SPDR Gold Trust截至8月5日,黄金ETF持仓量为3212.39万盎司,周减少21.59万盎司。同时,Shares Silver Trust白银(20.66, 0.05,0.25%)ETF持仓量为48571.26万盎司,周增加205.00万盎司。  数据来源:同花顺iFinD 国际衍生品智库

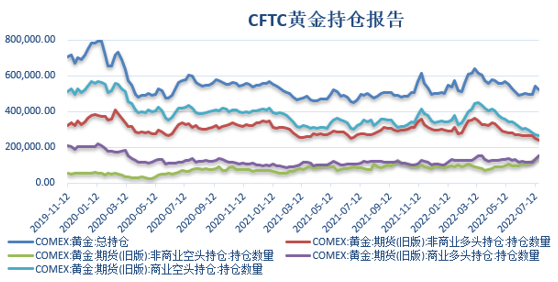

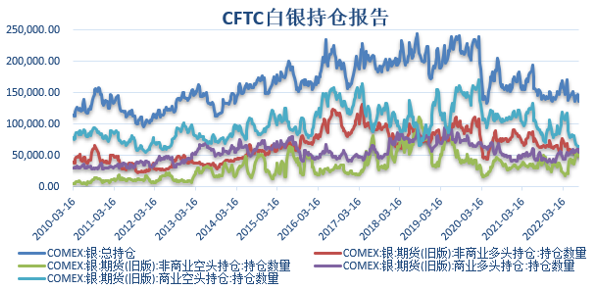

美国商品期货交易委员会(CFTC)数据显示,截至8月2日当周,基金经理所持COMEX黄金期货净多头寸增加38374手至27899手;此前为连续两周净空头持仓。COMEX白银期货投机性净空头头寸减少9097手至8396手。  数据来源:同花顺iFinD 国际衍生品智库

数据来源:同花顺iFinD 国际衍生品智库

四、未来展望 国际衍生品智库分析师认市场对全球经济衰退的担忧以及最新地缘政治局势支撑金价。世界黄金协会WGC的最新报告显示,7月是自2021年3月以来全球黄金ETF资金外流最严重的一个月,共有81吨黄金撤离市场。未来随着美联储加息预期激进立场的强化,黄金可能会继续承压下行。考虑到下次加息是在未来9月份,在此期间需要密切关注美国的通胀数据以及美联储官员的讲话立场。在9月加息落地之前,黄金大概率仍然是在全球性经济衰退的支撑和美联储大幅加息预期打压之间来回摆荡。 |

|

|  |

|

微信:

微信: QQ:

QQ: