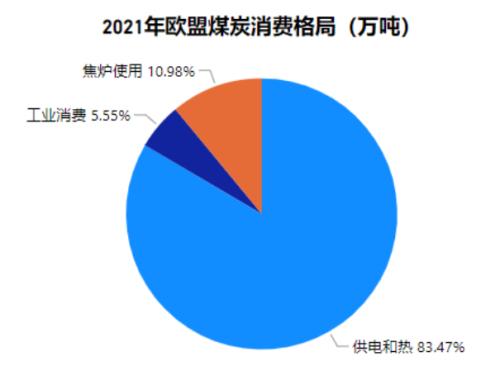

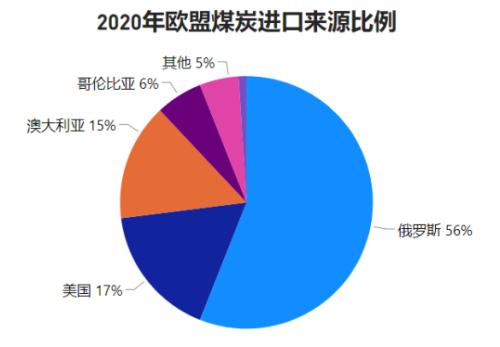

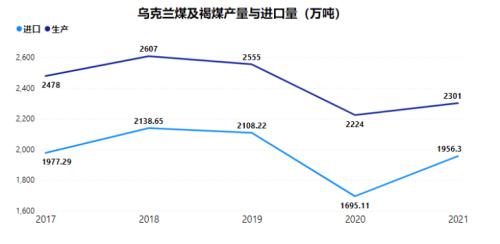

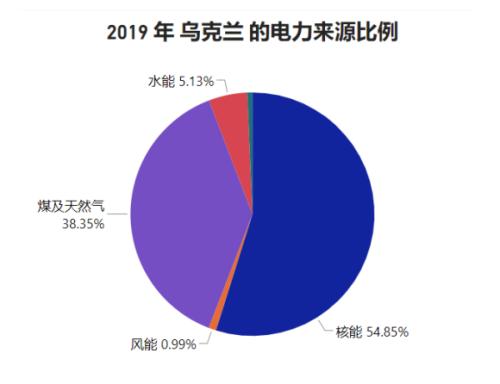

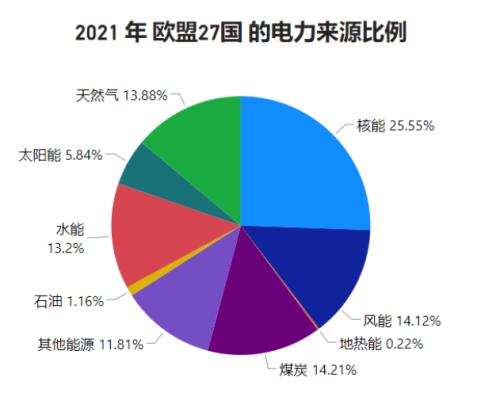

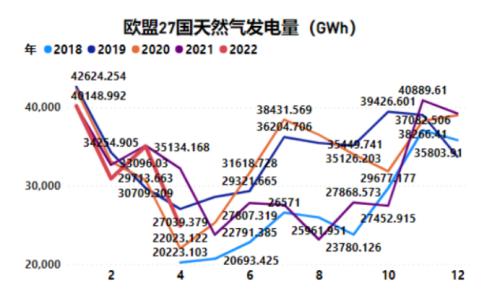

观点小结 欧洲地缘局势恶化持续冲击国际能源市场,俄乌战争爆发后,欧美与俄国相互出台制裁措施,这其中也包括能源的博弈,欧盟对国际煤炭市场的需求因为如下三个方面原因将有所增加: 1.俄罗斯是欧洲主要的煤炭进口来源国,欧盟对其的能源制裁将增加对俄国以外地区的煤炭需求。 2.天然气供应的减少,将使欧盟的供电和冬季供暖压力转移至煤炭上。 3.德国计划年内关闭核电站;欧洲地区夏季高温干旱将减少水力发电,法国、瑞士等国的核电站也因冷却水不足无法足量供电;乌克兰核电站在战争威胁下也无法全力以赴发电。 4.乌克兰丧失东部能源主产区,其能源需求将转向欧洲市场。 综合来看,虽然欧洲能源整体需求因价格过高而出现下滑的预期,但由于以上原因,预计今年下半年欧盟对俄罗斯以外的国际煤炭市场将同比增加500-650万吨/月;如果除去俄罗斯的煤炭出口量,全球其他国家地区的年煤炭出口量总计约为11.7亿吨/年,欧洲增加的需求占比约4.2-5.5%,在需要取暖的冬天,欧洲的能源问题或更加突出,使用天然气为原料的化工品在冬季或将面临原料匮乏。 一、欧洲煤炭供需格局 尽管欧盟早在 2018 年就提出到 2050 年实现碳中和的目标,但现在欧盟能源结构仍以化石能源为主。2020 年化石能源占欧盟总可用能源的 68%,其中煤炭占比仍有10%。 图1.欧盟煤炭供需格局  数据来源:欧盟统计局、紫金天风期货研究所 欧盟煤炭供给中,进口占比较高。2021年,欧盟27国煤及褐煤的产量约3.3亿吨,外部进口量约为8500多万吨,进口依赖度约22%。2022年上半年,欧盟煤炭进口量同比大增49%,进口依赖度进一步提升。 表1.欧盟煤炭供给格局  数据来源:欧盟统计局、紫金天风期货研究所 欧盟的煤炭中80%被用来发电和供热,可以看出,电和热的需求直接决定了煤炭的需求。 图2.全球煤炭进口格局  数据来源:欧盟统计局、紫金天风期货研究所 二、欧洲煤炭产量不敌出口量减少 2.1欧洲暂缓煤炭退出计划,产量反弹上升 欧盟各国中产量居前列的国家有德国、波兰、捷克、保加利亚、罗马尼亚等国,欧盟外产量较高的国家还有土耳其、塞尔维亚、和乌克兰等国。欧盟27国的煤(本文中的“煤”指的是欧盟统计局中的“Hard coal”,热值较高)及褐煤(本文中的“褐煤”指的是欧盟统计局中的“Brown coal”,热值较低)的产量由2017年的约4.6亿吨,减少到2020年的3亿吨,2021再次回升至3.3亿吨,而这其中热值较低的褐煤占比80%以上。虽然欧盟出于环保的目的,总体趋势是要淘汰煤炭在能源中的使用,但去年以来能源危机是的煤炭退出计划推迟,欧洲主要煤炭生产国近期再次提高了煤炭的产量。预计今年欧洲煤及褐煤的产量将提高200-300万吨/月。 表2.欧盟煤及褐煤产量同比增长  数据来源:欧盟统计局、紫金天风期货研究所 2.2欧盟煤炭进口量大增,且8月将禁止进口俄国煤炭 表3.2022年上半年欧盟煤炭进口量变化  数据来源:世界煤炭协会、紫金天风期货研究所 4月初,欧盟批准对俄罗斯煤炭实施禁运。美国、英国也相继宣布禁用俄罗斯煤炭,紧随其后的则是世界第三大煤炭进口国日本。俄罗斯是日本第二大动力煤进口来源国和第三大炼焦煤进口来源国,而欧盟各国煤炭进口量的45%来自俄罗斯。为了弥补煤炭需求的巨大缺口,各个国家开始寻找新的煤炭供应源。欧洲买家正在从全球各地加快购买煤炭。 欧洲各国3月从美国进口了80.9万吨煤炭,从哥伦比亚进口了总量为130万吨的煤炭,从南非进口了28.7万吨煤炭。总进口量同比增长40.5%。大量的煤炭进口也导致欧洲港口严重拥堵。6月底,有71艘散货船在安特卫普、鹿特丹和阿姆斯特丹附近抛锚,是近五年平均水平的三倍。目前煤炭船的等待时间约为10天,莱茵河的低水位也导致了延误。 图3.欧盟27国煤及褐煤进口来源比例  数据来源:欧盟统计局、紫金天风期货研究所 德国、荷兰、法国和意大利是欧洲各国中净进口煤炭数量最多的国家。由于历史习惯,欧洲火力发电站是按照高热值煤炭进行设计的,所以欧洲国家进口煤炭中以高热值的煤为主。 表4.欧盟煤及褐煤进口依赖度  数据来源:欧盟统计局、紫金天风期货研究所 虽然欧盟27国的煤及褐煤进口依赖度仅约25%,但是如果单独考虑高热值的煤(Hard coal),则进口依赖度高达近七成,且这一趋势仍在往上。 图4.欧盟部分国家煤及褐煤进口依赖度  数据来源:欧盟统计局、紫金天风期货研究所 2020 年俄罗斯占欧盟煤炭总进口量的56%、美国占17%、澳大利亚占15%、哥伦比亚占6%、南非占1%、其他占5%。东欧地缘局势恶化后,欧盟开始减少从俄罗斯进口煤炭,6月份,仅有170万吨用于发电的俄罗斯煤炭从海上运向欧盟,环比下滑48%,8月后欧盟将全面禁止从俄罗斯进口煤炭,根据路孚特数据显示,需求将从俄国转向南非、美国、澳大利亚和印尼等国,预计数量约400-500万吨。 表5.2022年欧盟煤炭进口来源变化  数据来源:路孚特、紫金天风期货研究所 2.3俄乌战争将增加乌克兰对欧洲市场煤炭需求 虽然从煤及褐煤的产量来看,乌克兰仅占欧盟27国的7%,但是对于热值比较高的煤产量,乌克兰则占欧盟27国的近10%。根据中国地质图书馆资料,2019年,乌克兰一次能源生产总量为2.334万亿英热单位(QBtu),其中,煤炭为0.598QBtu(占25.6%)。同年,一次能源消费总量为3.481QBtu,其中煤炭消费量为1.095QBtu(占31.5%)。总体来看,乌克兰能源不能自给自足,2019年总体一次能源对外依存度为33%,其中煤炭为45%。 图5.欧盟与乌克兰煤及褐煤产量对比  数据来源:欧盟统计局、紫金天风期货研究所 图6.乌克兰煤及褐煤产量与进口量  数据来源:欧盟统计局、紫金天风期货研究所 图7.乌克兰电力来源比例  数据来源:欧盟统计局、紫金天风期货研究所 乌克兰的煤炭不能自给,需要从俄罗斯、南非、哥伦比亚等国家进口煤炭。2021年乌克兰进口煤炭的总规模接近两千万吨,相比于2020年增长了15%。而这其中,这其中1400万吨煤炭都是从俄罗斯进口的,占到了总进口规模的七成以上。同为前苏联成员国的乌克兰在能源上高度依赖俄罗斯,除了煤炭,目前乌克兰每年消费的天然气中,有60%左右都是从俄罗斯进口的。 乌克兰一直努力在能源上与俄罗斯脱钩,提高能源自给率,但今年爆发的俄乌战争令气能源对外依赖度再度提升。因为乌克兰已经探明的天然气储量主要分布在东南部的顿巴斯地区、黑海和亚速海的大陆架附近,这两部分地区的占比超过八成。不幸的是,乌克兰国内最大的煤田同样位于顿巴斯地区,该煤矿已经被战争影响,而第聂伯煤田同样岌岌可危。核电站也在战争的威胁下难以全力发电。 乌克兰的冬天对煤炭的表观需求为400万吨/月,战争一方面减少对煤炭的需求,另一方面同样影响了乌克兰煤炭的进口量和产量,保守估计,战争将使乌克兰增加对欧洲煤炭市场约100万吨/月的需求。 三、电力和供热需求将增加煤炭需求 3.1欧洲电力来源结构 根据欧盟统计局数据,煤炭在欧盟各国电力来源结构中占比约15%,核能、风能和天然气占比分别为月25%、14%和14%。 图8. 2021年欧盟27国的电力来源比例  数据来源:欧盟统计局 在欧洲主要的39个国家(不含俄国)中,德国、法国、英国、土耳其和西班牙的发电量占比过半,虽然欧洲一直致力于减少对于煤炭的使用,但是煤炭仍然是能源不可或缺的来源,尤其是德国。 尽管新能源近年来发展迅速,但其自身不稳定的劣势仍未解决。 3.2供应减少,天然气发电将降低 欧洲的天然气供应大量依赖进口,其中,管道天然气因为运输成本相对低廉且更加安全,不需要加置减压阀,在使用时较为便捷,占比较大。俄乌冲突前,管道天然气占欧洲天然气进口总量的64.8%。而欧洲管道天然气进口来源中,占比最大的是俄罗斯,占比约为79.3%。 由于地缘政治的原因,俄罗斯对欧盟天然气的供应将大量减少,但欧盟也将从其他地区补充进口天然气,预计年内天然气发电量将同比减少约10%,理论上将增加煤炭需求约150-200万吨/月。 图9 欧盟天然气发电量季节性图  数据来源:欧盟统计局、紫金天风期货研究所 3.3核电出力同样减少 图10.德国核能发电量(均值)季节性图  数据来源:路孚特、紫金天风期货研究所 2011年,德国政府在福岛县第一核电站发生辐射泄漏事故后,出台关停境内全部17座核电站的这一决定。目前,这17座核电站中,仅剩三座仍在运营,原定年内关闭。2022年上半年这三座核电站发电量占德国今年一季度总发电量的6%。鉴于当前德国的能源紧张局势,核电站的关闭存在延迟的可能。 图11.欧盟27国核能发电量季节性图  数据来源:欧盟统计局、紫金天风期货研究所 欧洲地区近期发生的高温干旱也同样影响了核能发电量。据法国电力公司(Electricite de France SA)在向法国电网运营商RTE提交的文件中表示,2022的夏天,加龙河遭遇高温天气,该国南部的Golfech核电站可能从周四开始实行限产。据了解,根据法国的规定,当河水温度达到一定阈值时,法国电力公司必须减少或停止核能输出,以确保用于冷却核电站的水回水道时不会对环境造成损害。瑞士Beznau核电站受高温影响,同样不得不降低发电量。 7月20日,乌克兰无人机攻击了扎波罗热核电站。 德国今年的去核电计划将进一步增加供电紧张。同时,核电并非完全安全稳定的能源,近期发生的高温干旱或战争威胁都将影响核能发电,预计核电的出力减少将增加欧盟煤炭需求约100-150万吨/月。 3.4欧洲旱情影响水力发电 图12.德国水能发电量(均值)季节性图  数据来源:路孚特、紫金天风期货研究所 图13.德国风能发电量(均值)季节性图  数据来源:路孚特、紫金天风期货研究所 当前刷新历史纪录的高温干旱影响着欧洲水力发电量。欧盟委员会联合研究中心最新发布的7月旱情监测报告显示,欧盟及英国总计44%的土地处于土壤水分不足的干旱警告(Warning)状态,有9%的土地处于更严重的红色干旱警报状态(Alert)。截至7月初,许多欧洲国家的径流式水电站发电量低于2015-2021年的平均水平,特别是意大利(与平均水平相比-5039GWh)、法国(-3930GWh)和葡萄牙(-2244GWh)。水电站水库同样下降,影响到挪威、西班牙、罗马尼亚、黑山和保加利亚等国家。水力发电量占欧洲发电量的13%左右,如果这部分发电量减少10%,则需要增加煤炭需求约150万吨/月。 今年欧洲地区风力较去年强劲,但去年属于“小风年”,今年风力发电仅仅只是恢复正常水平,并不能提供额外更多的电力。 3.5煤炭发电量将增加 图14.欧盟煤电装机容量与煤炭年发电量  数据来源:Ember、紫金天风期货研究所 面对欧盟电力缺口,火电本身具有较强可靠性和较大释放潜力。根据全球能源智库Ember的数据,欧盟当前火电装机容量为超过110吉瓦,在建产能 1260 兆瓦。按 2021 年欧盟煤炭发电量 424 太瓦计算,2021 年欧盟煤电利用小时数约为 2500小时,设备利用率仅为 44.3%。 图15.德国燃料发电装机容量  数据来源:Ember、紫金天风期货研究所 同时Ember近期发布了最新报告中指出,德国、奥地利、法国、荷兰等国计划或已经开始重启煤炭发电。报告通过分析发现,已经有14GW的燃煤发电处于待命状态,使现有煤电装机增加约10%。其中大多数新增的燃煤发电在德国,其政府批准了8GW的备用容量。此外,荷兰允许硬煤电厂(4.5GW)到2023年底之前满负荷运行,而不是以35%的负载率运行。法国今年冬天将开放595MW煤电机组。奥地利246MW机组暂缓退役。这些机组都只能在紧急状态下发电,其他时间保持待命状态。所以,即使在其他电力来源出现极端发电量减少的情况下,欧盟仍可通过提高火电产能利用率和延缓火电厂关停进度等方式弥补电力缺口。 图16.德国煤炭发电量(均值)季节性图  数据来源:路孚特、紫金天风期货研究所 四、测算欧洲能源危机下 煤炭需求增加量 虽然欧盟预计增加煤炭产量约200-300万吨/月;但欧盟禁止从俄国进口煤炭,将增加向其他地区进口煤炭需求约300-400万吨/月;同时俄乌战争将使乌克兰增加对欧洲煤炭市场约100万吨/月的需求;由于天然气的供应短缺,将增加煤炭需求约150-200万吨/月;核能发电减少将增加100-150万吨/月的煤炭需求;水能发电减少在夏秋季节增加约150万吨/月的煤炭需求。 电力的缺口导致了欧洲电价的飙升:英国公用事业公司的电价被推高至创纪录的每兆瓦时9724.54英镑(约11685美元),这比平均每兆瓦时178英镑(约215美元)的电价高出5000%,高价格也将在一定程度上抑制欧盟的电力需求。 综上所述,一方面是其他能源供应减少使得能源需求转向煤炭,另一方面高昂的能源价格也将对需求形成负反馈,预计欧洲近半年将对俄罗斯以外的世界煤炭市场增加500-650万吨/月的需求。如果除去俄罗斯的煤炭出口量,全球其他国家地区的年煤炭出口量总计约为11.7亿吨/年,欧洲增加的需求占比约4.2-5.5%,在冬季需要供暖的季节,欧洲的能源问题或表现的更为突出。 数据来源:欧盟统计局、路孚特、德国联邦统计局、世界煤炭协会、Ember、WIND、紫金天风期货研究所 |

|

|  |

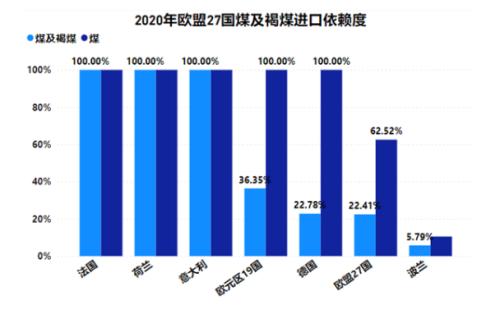

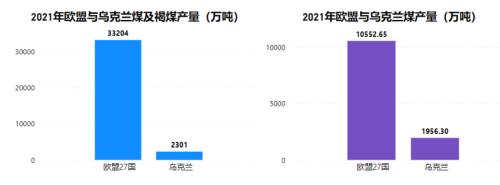

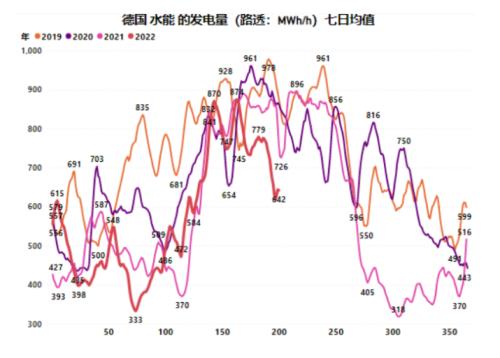

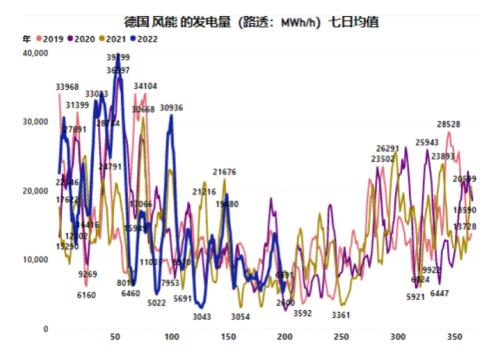

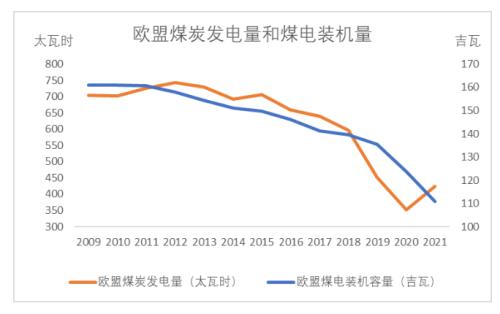

|