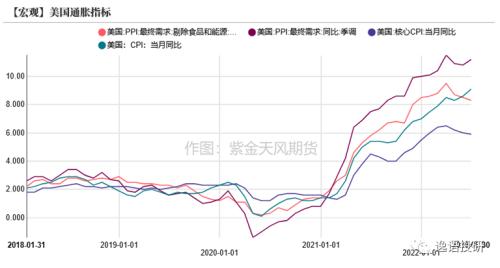

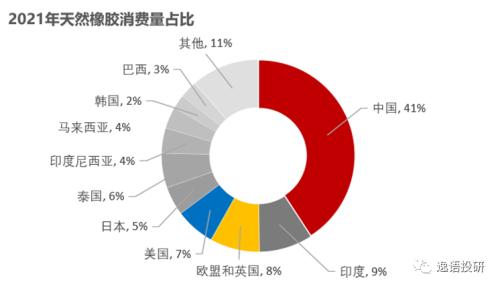

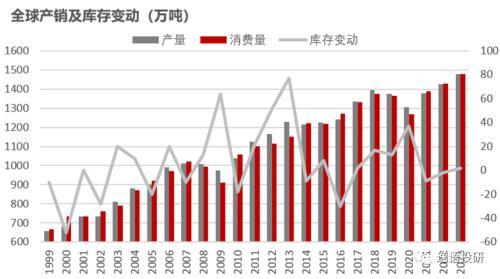

核心观点 若欧美需求下滑将导致全球平衡表走向宽松,或许对橡胶价格存在利空: 据历史数据推测,预计欧美橡胶净消费量于2022年9月之后开始出现下滑趋势。 全球消费量波动率在-3%至5%之间波动,同比增减在-95至119万吨之内;根据历史相似年份进行类比,不同假设下预计2023年欧美需求量同比下滑占全球消费约为1.0%-2.7%,绝对数量为12.8-38.2万吨,因此对全球消费量波动影响较大。 根据估算,中国内需须达到约5-10%增速才能弥补欧美需求下滑。 但需要注意的是历史数据有一定参考意义但不会简单重复。 仍然需要观察PMI与消费信心指数下跌幅度: 若消费信心指数触底后反弹速度较快则对于消费存在支撑。 PMI与消费量存在相关性不足的阶段,因此需要关注PMI达到低位(50以下)的时间跨度。 一、研究背景与逻辑 1.1研究背景 欧美通胀高企,存在衰退预期。欧美CPI指数居高不下,各国为控制通胀均多次加息,经济衰退风险加剧,市场情绪较为悲观。 胶价预期先行,下跌释放情绪。美国通胀达到9.1%超出市场预期,市场对加息及衰退的预期进一步深化,在出口数据仍然相对强势的情况下,RU与NR价格再次下跌释放情绪,RU更是贴水现货而NR基差大幅走强,走出BACK结构。 盘面需要博弈海内外需求转变的空间及时间。下半年需求端的主要逻辑为海内外需求转变能否实现、什么时候实现以及实现多少。因此本文主要探讨欧美在先行指标下行的情况下,橡胶消费量下滑的时间以及数量。   数据来源:美国劳工部 紫金天风期货 1.2研究逻辑 主要研究欧美在经济衰退情况下对全球橡胶消费量的影响。欧盟与美国为主要橡胶消费国,因此判断其对于全球消费量的影响有较大意义。其次,本文拉长数据的时间跨度,观察历史中经济衰退对于欧美消费量的损失。 本文主要探讨影响时滞与回落空间。目前欧美先行指标已出现下行趋势,但是仍然未传导至橡胶消费量,因此本文通过历史数据预测消费量回落时滞以及回落空间。 对比指标的选取。本文选取宏观先行指标、微观实际指标作为对比指标,具体如左图所示,并针对拟合度较强指标进行阐述。   数据来源:Bloomberg 紫金天风期货 1.3计算过程 本文对于欧美橡胶净消费量的定义。本文对于欧美橡胶净消费量的定义为:橡胶进口干胶数量+(轮胎进口-轮胎出口)折算橡胶消费量。主要是由于部分国家橡胶消费主要用于生产出口轮胎,因此并不受到本国需求衰退的影响,如泰国橡胶消费量主要用于生产轮胎以出口,因此需要扣除轮胎出口折算橡胶数量;而部分国家大量进口轮胎,如美国进口轮胎数量也应该算作为橡胶消费量,因为受到美国本土经济影响。 计算假设。由于天然橡胶主要消费用于轮胎,因此本文不考虑其他制品的进出口;由于全球库存在三百万吨,其中中、泰、马约两百万吨,剩余库存量分散且难以统计,因此假设欧美库存变动为0;由于欧美不生产橡胶,因此不考虑欧美橡胶产量。  数据来源:紫金天风期货 折算参数选取。由于需要通过轮胎折算至橡胶消费量,因此本文采用参数如左图所示,未考虑4012翻新轮胎。  数据来源:紫金天风期货 二、欧美需求回落时滞 2.1 消费信心指数领先约16-20个月左右 美国消费者信心指数领先约16-20个月。2008年次贷危机之前,消费者信心指数于2007年2月首次出现回落,美国橡胶净消费量2008年6-10月开始出现大幅下滑,据此推测消费者信心指数领先消费量下滑约16-20个月左右。据此推测今年橡胶消费量的回落在2022年9月至2023年1月左右。 美国消费者信心指数触底后9个月消费量出现反弹。2008年6月消费者信心指数触底,随后9个月后橡胶消费量出现底部随后向上反弹。  数据来源:密歇根大学 紫金天风期货 2.2PMI新订单领先约11-15个月左右 PMI新订单领先约11-15个月左右。美国PMI新订单相对于PMI指数更具有提前性,从2008年次贷危机来看,2007年8月左右PMI新订单出现了下滑,领先消费量11-15个月左右,据此推测今年消费量回落时间在2021年9月至2023年1月左右,与消费者信心指数预测类似。 2019年PMI下滑并未带动橡胶消费量下行,本文猜测主要有两个原因。一是从消费者信心指数来看仍然维持强势,因此短期仍然有终端消费的支撑;二是还没传导到橡胶消费量,就遇到疫情爆发最终导致消费量的断崖式下滑。   数据来源:紫金天风期货 2.3美国批发商库销比与消费量有一定负相关性 批发商库销比与橡胶消费量有一定负相关性。从美国批发商汽车及零部件数据来看,2007年11月出现增长,领先橡胶消费量约10-14个月左右,据此推测今年消费量回落约在2022年10月至2023年2月左右。 零售库销比也有一定指导性。从美国零售库销比来看,2008年1月库销比开始增长,领先约5-9个月,但是从数据上来看今年库销比大幅偏低于往年,说明零售端仍然偏紧,但是有一定的上行趋势。   数据来源:美国商务部 紫金天风期货 2.4CASS货运指数拟合度较高 CASS货运指数拟合度较高,但是预测性不足。从数据上来看,CASS货运与美国橡胶消费拟合度极高,但是数据相对同步,在2007年仍然处于正常波动的范围,2008年中才出现明显下滑趋势,因此预测性相对不足。  数据来源:卡斯 Bloomberg 紫金天风期货 2.5欧盟消费者信心指数领先约14-15个月 欧盟消费者信心指数领先约14-15个月。根据欧盟消费者信心指数数据显示,2007年7月信心指数进入下滑通道,而橡胶消费量于2008年9-10月出现下滑,领先约14-15个月左右。据此推测今年预计橡胶消费量2022年9月-10月出现下滑趋势。  数据来源:欧盟统计局 紫金天风期货 2.6欧盟PMI拟合度较高,但预测性相对不足 欧盟PMI相关性较强,但是预测性不足。欧盟PMI与欧盟橡胶消费量有一定相关性,但是预测性不足,但是由于欧盟数据偏少,因此可以结合PMI与消费者信心指数来进行预测。  数据来源:紫金天风期货 三、欧美橡胶需求回落空间 3.1预计2023年美国消费量下滑占比约为0.5%-1.4% 历史波动区间为112-183万吨。从2006年至2021年,美国橡胶净消费量处于112-183波动区间内,波动率在-30%至24%之间进行波动。 以2012年为相似年份进行估算。从美国历史数据来看,经济危机爆发之后两年往往会有需求修复,随后第三年会迎来回落,因此本文以2012年为相似年份进行估算,2012年同比减少9.3万吨,同比下滑6.1%。 今年截至5月仍然同比增长18%。今年美国橡胶需求强劲,2022年1-5月仍然同比增长18%,按照目前增速2022年美国橡胶消费量将达到216.2万吨,创历史新高。 推测美国2023年消费量下滑占全球消费量约0.5%-1.4%。若按照今年9月份需求逐渐回落进行预测,给予乐观、中性及悲观三种假设,据此推测美国2022年消费量下滑7.5-20.9万吨,2023年消费量下滑6.3-19.5万吨,占全球消费量约为0.5%-1.4%。(未考虑极悲观情况)   数据来源:紫金天风期货 3.2 预计2023年欧盟消费量下滑占比约为0.5%-1.3% 历史波动区间为71-125万吨。从2006年至2021年,欧盟橡胶净消费量处于71-125波动区间内,波动率在-35%至39%之间进行波动。 2009年、2020年消费量分别下滑32.3%、14.7%。欧盟橡胶消费量波动相对较大,经济危机与疫情影响之下,2009年欧盟消费量减少39万吨,同比下滑32%,2020年减少18.8万吨,同比下滑14.7%。 今年截至4月仍然同比增长7%。若目前来看,2022年1-4月累计同比增长6.9%,若维持增速则消费量将达到134万吨。 推测欧盟2023年消费量下滑占全球消费量约0.5%-1.3%。若按照今年9月份需求逐渐回落进行预测,给予乐观、中性及悲观三种假设,据此推测欧盟2022年消费量下滑3.0-10.2万吨,2023年消费量下滑6.6-18.6万吨,占全球消费量约为0.5%-1.3%。(未考虑极悲观情况)   数据来源:紫金天风期货 3.3若欧美需求下滑将导致全球平衡表走向宽松 全球消费量波动率在-3%至5%之间。根据IRSG数据,全球消费量波动率在-3%至5%之间波动,同比增减在-95至119万吨左右。 预计2023年欧美需求量下滑合计占比1.0%-2.7%,绝对数量为12.8-38.2万吨。据推测,2023年欧美需求量下滑占全球消费量比约为1.0%-2.7%,绝对数量为12.8-38.2万吨,占全球消费量波动率较大,因此在供应端没有明显下滑的情况下,欧美需求量的减少势必带来价格重心的下移。 中国内需达到约5%-10%增速才能弥补欧美需求下滑。根据表观消费量扣除轮胎出口数量大致估算中国净消费量约为350-400万吨数量级,而需要弥补欧美需求下滑的部分,则内需必须达到约5%-10%的增速。 欧美需求下滑或将导致全球平衡表走向宽松。根据IRSG数据显示,2022、2023年全球平衡表处于紧平衡状态,若欧美需求下滑,而中国消费量若未达到高增速以弥补损失,则将导致全球平衡表走向宽松。   数据来源:IRSG 紫金天风期货 四、总结 若欧美需求下滑将导致全球平衡表走向宽松,或许对橡胶价格存在利空: 据历史数据推测,预计欧美橡胶净消费量于2022年9月之后开始出现下滑趋势。 全球消费量波动率在-3%至5%之间波动,同比增减在-95至119万吨之内;根据历史相似年份进行类比,不同假设下预计2023年欧美需求量同比下滑占全球消费约为1.0%-2.7%,绝对数量为12.8-38.2万吨,因此对全球消费量波动影响较大。 根据估算,中国内需须达到约5-10%增速才能弥补欧美需求下滑。 但需要注意的是历史数据有一定参考意义但不会简单重复。 仍然需要观察PMI与消费信心指数下跌幅度: 若消费信心指数触底后反弹速度较快则对于消费存在支撑。 PMI与消费量存在相关性不足的阶段,因此需要关注PMI达到低位(50以下)的时间跨度。 |

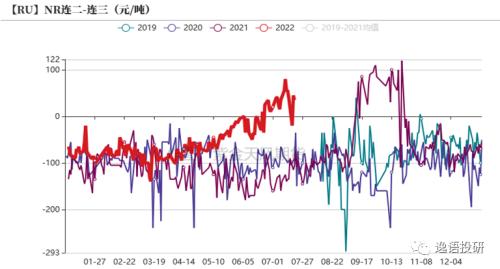

|

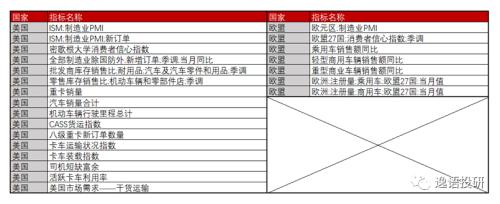

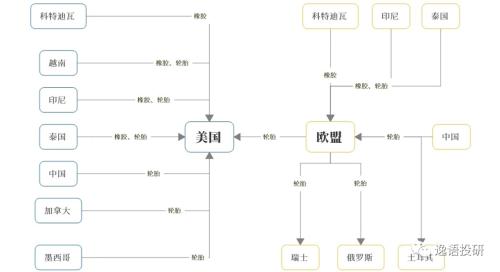

|  |

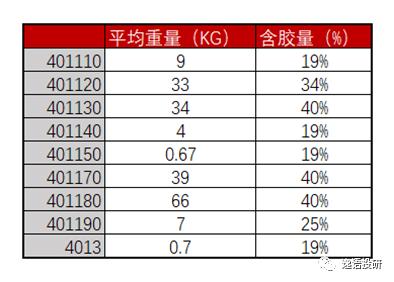

|