我的钢铁网 概述 2022年1-6月份玉米

淀粉

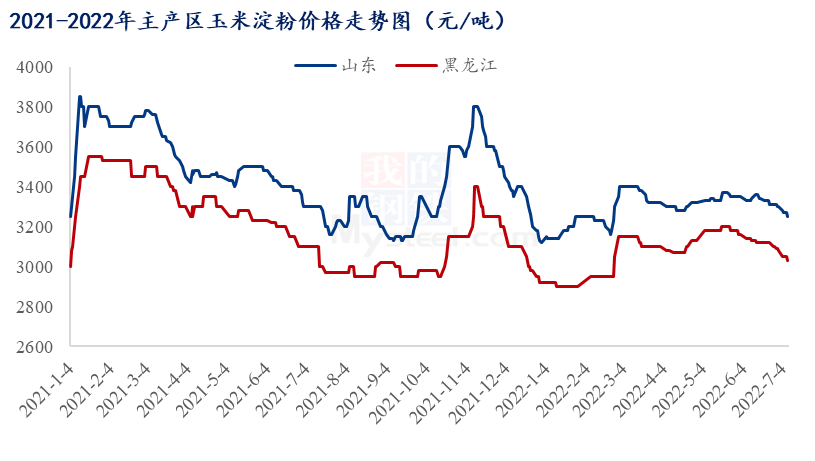

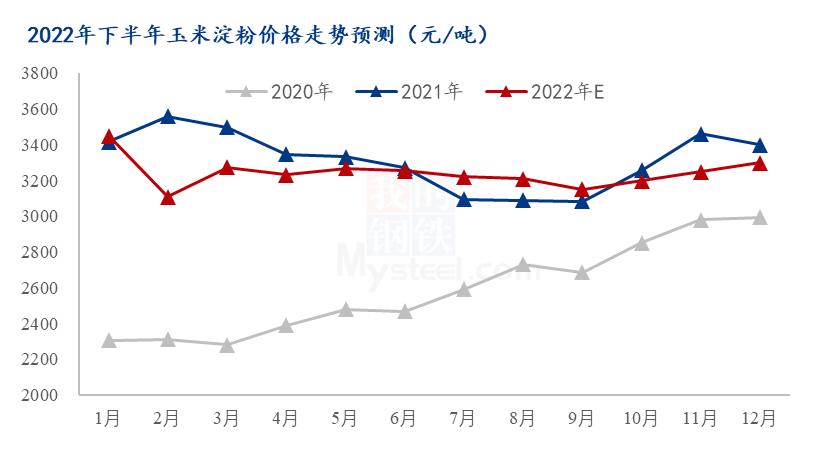

全国均价为3205元/吨,同比降幅5.81%,受2022年春节过后玉米淀粉行业库存压力较大的影响,现货市场价格重心下移明显;2022年1-6月玉米淀粉总产量为761.49万吨,同比去年下降22.0万吨,跌幅2.8%,整体上半年受原料成本高企与高库存的压力影响下,玉米淀粉开工同比下滑;同时,上半年国内玉米淀粉市场价格优势显现,加之人民币汇率升高的影响,1-5月份玉米淀粉出口量同比增加7.9万吨,增幅160.46%;利润方面则是受副产品价格高企的影响,3-6月份深加工企业盈利为主,预计下半年受需求影响以及产品价格的持续回落,深加工企业生产利润将由盈转亏运行。 对于2022年三、四季度的深加工企业运行情况,仍以三季度行业盘整检修、四季度消费带动为主要旋律 一、2022上半年玉米淀粉市场回顾 (一)2022上半年玉米淀粉价格走势回顾 1、国内价格走势分析 2022年1-6月玉米淀粉价格走势呈明显倒V字型,1-3月玉米淀粉价格震荡向上攀爬,4-6月转入下跌通道逐步向下探底。从价格来看,年中价格较22年初重心仍有所上移。截至6月30日,全国玉米淀粉均价为3195元/吨,较年初上涨160元/吨,涨幅5.3%;同比21年下跌15元/吨,跌幅相对较小。本年度价格最低点出现在1月初为3140元/吨,由于21年四季度玉米淀粉生产利润高企,企业开工积极性较高叠加新增产能的投产,导致玉米淀粉供应能力迅速提高,市场供需矛盾突出拖累淀粉价格偏弱呈现。22年年内价格最高点出现在3月中旬为3400元/吨,受疫情影响华北货源难以流出,市场恐慌情绪推涨玉米淀粉价格。但好景不长,下游华东、华南区域陆续受新冠疫情影响消费减量后,淀粉价格走高无实质性支撑,价格逐步回落。  数据来源:钢联数据

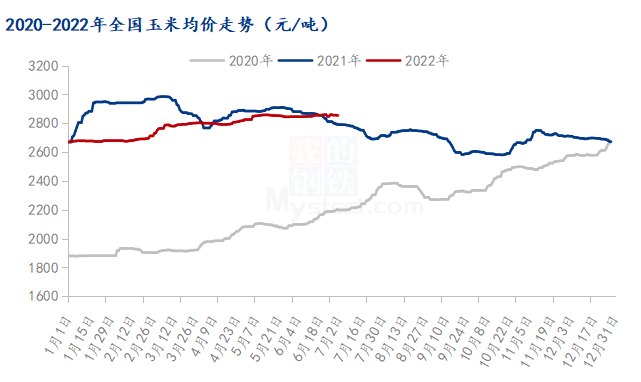

2、成本利润分析 1-4月份玉米价格整体呈现震荡上行走势。(低点:2672元/吨,高点:2858元/吨);5月份以后,玉米价格整体平稳运行。进口谷物集中到港,下游消费疲软,用粮企业库存充足,采购谨慎。但产区余粮有限,持粮主体挺价销售,供需呈僵持局面,玉米购销活动整体清淡;现阶段,市场多空因素依然交织,受宏观层面影响,期货价格大幅下跌,但现货跟跌意愿不强,保持相对坚挺,但对市场心态有明显的影响。展望7月,随着部分贸易商出粮意愿增强,月初价格有偏弱运行的预期,但预计整体下调空间有限,中旬之后,余粮不断减少和利空出尽,市场价格有望迎来阶段性反弹,但由于贸易商看价出货,市场供应维持动态平衡,价格出现单边上涨或下跌可能性较小。  数据来源:钢联数据

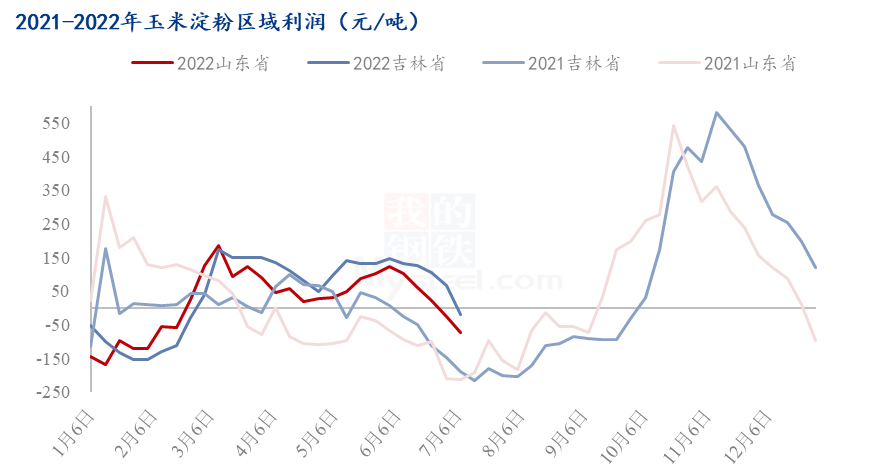

2022年上半年玉米淀粉企业生产利润主要受新增产能投放的影响,1-2月份整体利润为负值,进入3月份受原料玉米成本的推涨与副产品价格的高企影响,玉米淀粉对冲副产品利润维持50-80元/吨的利润运行,但截至7月第1周,受副产品价格回落与玉米淀粉下游需求减弱的影响,淀粉企业利润快速缩水,预计会持续一段时间。  数据来源:钢联数据

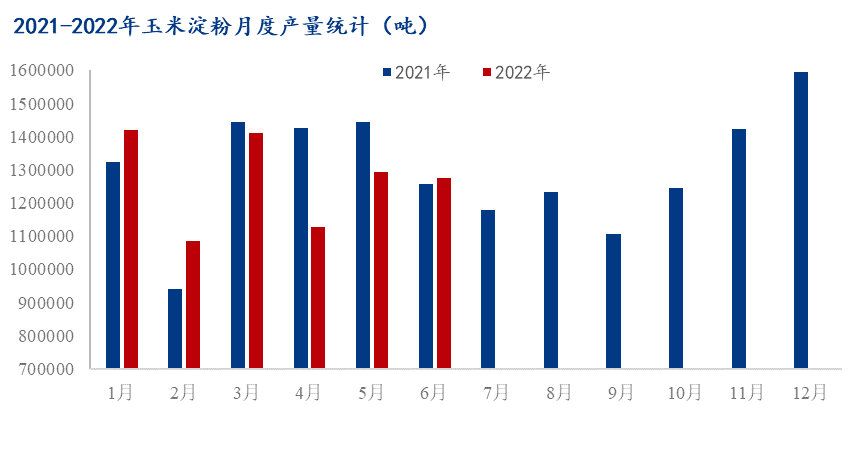

(二)2021上半年玉米淀粉基本面情况回顾 1、玉米淀粉供应格局及变化趋势分析 2022年1-6月玉米淀粉总产量为761.49万吨,同比去年下降22.0万吨,跌幅2.8%。上半年淀粉产量先增后减,由于2021年新增产能的集中投放,2022年一季度产量同比去年增长明显。据Mysteel调查数据显示,2022年一季度全国玉米淀粉产量总计391.8万吨,同比2021年一季度增长21.3万吨,同比增长5.7%。尤其是1月份由于企业生产经营利润较为乐观,淀粉产量高位运行,较往年同期增长较为明显。而二季度由于深加工企业经营利润逐步转亏,尤其是东北地区企业库存压力相对较大,自4月份开始企业开始陆续减产停机降低产量,开工率最低跌破50%达46.74%。二季度全国玉米淀粉产量总计369.68万吨,同比21年下降43.27万吨,降幅10.5%;环比一季度下降22.12万吨,降幅5.65%。  数据来源:钢联数据

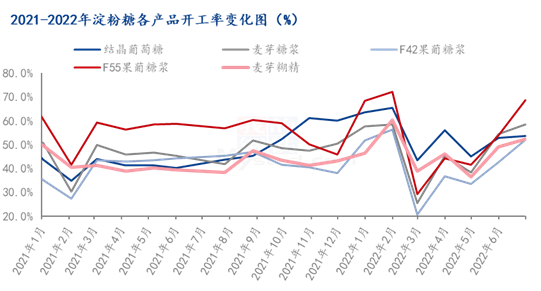

2、玉米淀粉下游消费及变化趋势分析 (1)淀粉糖消费分析 2022年上半年淀粉糖开机变化较大,开机率整体呈现“W”型走势。一季度市场开机变化与往年并无两异,在经历了1月份的备货后淀粉糖企业开机迅速下降,春节前后基本降至年内最低水平,随后缓慢恢复。开机变化主要集中在二季度,由于3月份开始国内由北向南多点出现新冠疫情,当时物流不畅通,导致库存积压产区,淀粉糖厂家无奈减产,随之而来的4、5月份市场虽有恢复,但开机提升偏慢;进入6月份以后,在饮料、啤酒行业的利好带动下,液体糖浆开机出现明显提升,固体糖则受制于食品行业的不景气,企业开机变化不大。  数据来源:钢联数据

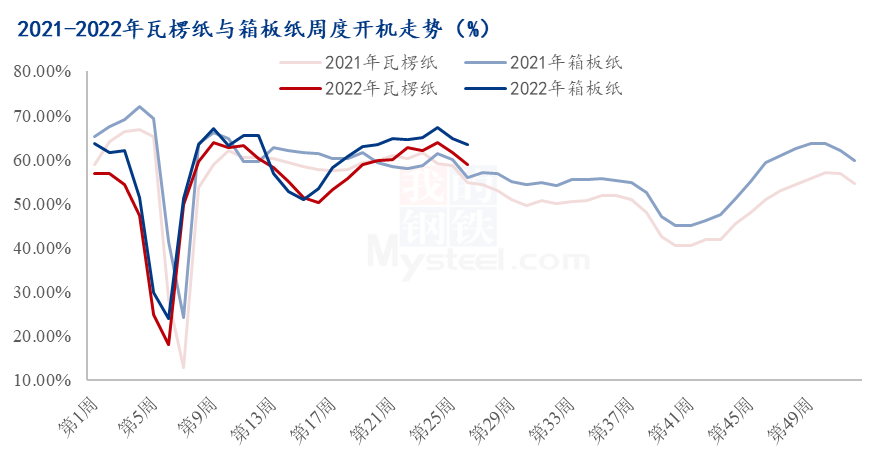

(2)瓦楞纸/箱板纸开机分析 2022年上半年瓦楞纸与箱板纸的整体开工受春节与4月份新冠疫情的影响较为明显,整体开工4月份同比2021年降幅分别为6.01%与7.47%,5月份新冠疫情陆续解封之后,开工恢复较为明显,对于玉米淀粉消费增量体现在5-6月份,但是随着夏季瓦楞纸与箱板纸检修季的来临,从7月份开始,瓦楞纸与箱板纸的开机逐渐下滑运行,利空玉米淀粉消费。  数据来源:钢联数据

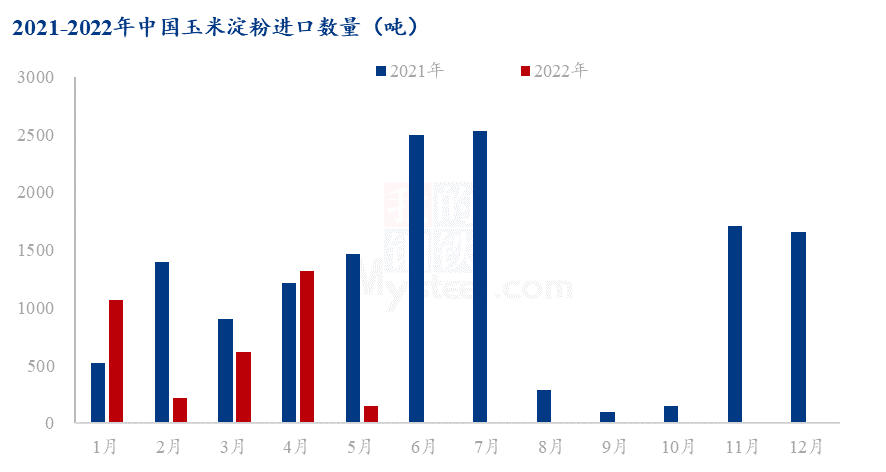

(3)民用市场需求分析 2022年春节过后,整个民用市场需求受终端消费提振不足的影响,表现较弱,传统行业中的粉丝、粉条、米粉、脆饼干等行业开工同比偏低,尤其是4月份新冠疫情的影响下,粉丝、粉条、米粉等行业的消费明显减弱,加之玉米淀粉价格高企,下游采购备货与用量均明显下滑,所以2022年1季度末与2季度初,民用市场消费对于玉米淀粉消费端支撑偏弱。 3、玉米淀粉进出口趋势分析 (1)玉米淀粉进口分析 据中国海关数据显示:截至2022年1-5月国内玉米淀粉进口累计3377.79吨,较去年同期减少2123.86吨,降幅38.60%。2022年5月国内玉米淀粉进口量150.45吨,较4月份减少1171.45吨,环比降88.52%;较2021年5月份减少1315.99吨,同比降89.74%。其中5月份进口均价为1738.93美元/吨,环比升高926.62美元/吨。国内玉米淀粉出口量同比明显减量的原因主要是进口均价的升高,另外一个重要因素是人民币汇率的升高,进口顺差优势不在,整体表现玉米淀粉进口同比减量。  数据来源:钢联数据

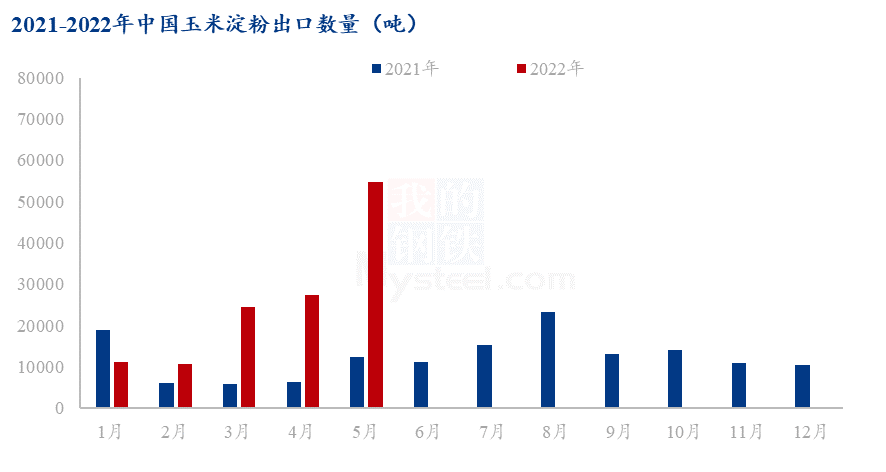

(2)玉米淀粉出口分析 据中国海关数据显示:截至2022年1-5月国内玉米淀粉出口累计128344.87吨,较去年同期增加79068.09吨,增幅160.46%。2022年5月国内玉米淀粉出口量54775.567吨,较4月份增加27304.279吨,环比增幅99.39%;较2021年5月份增加42432.427吨,同比增343.77%。其中5月份出口均价为505.10美元/吨,环比降低13.88美元/吨。2022年上半年受国内玉米淀粉市场价格优势显现与人民币汇率升高的影响,1-5月份玉米淀粉出口量同比明显增加;另外加之国内玉米淀粉整体销售压力较大,转到出口方面的玉米淀粉数量增加,整体表现为同比增量明显。  数据来源:钢联数据

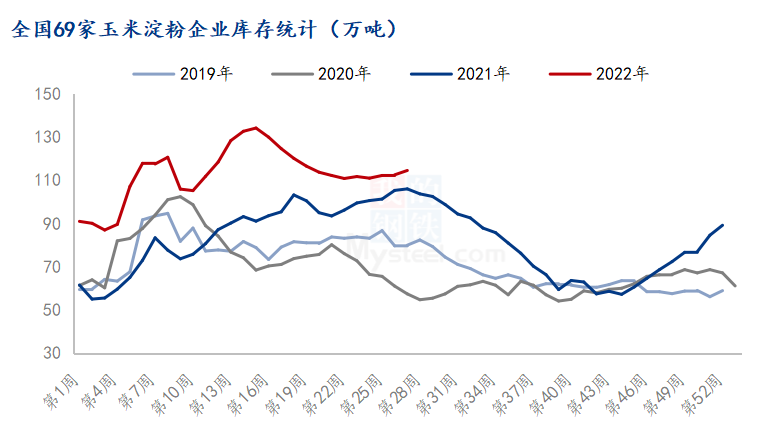

4、玉米淀粉库存分析 2022年上半年玉米淀粉行业库存绝对值整体高于往年同期水平,主要是2021年4季度新增产能的集中投放,使得库存体量增加明显,玉米淀粉行业库存高点出现在4月上旬,主要是因为春节过后玉米淀粉库存的累积加之新冠疫情的影响造成库存积压明显,厂区与港口库存均出现明显累积,上半年内库存最高值为129.8万吨,但是随后5月份整体运输的通畅以及下游消费的快速复苏,玉米淀粉行业库存由增转降,逐渐进入去库阶段。进入到下半年,尤其是7月份是玉米淀粉下游消费淡季,玉米淀粉行业库存又开始小幅累积运行。  数据来源:钢联数据

5、玉米淀粉供需平衡分析 2022年上半年玉米淀粉供需表现来看,供应大于需求为主要基调,在经历终端消费需求不旺影响下,玉米淀粉供应端的产能释放以及产量的增加,同时需求端的减量,使得整个上半年的玉米淀粉市场在供大需,且库存累积的状态下运行。 6、玉米淀粉上半年市场逻辑总结 2022年上半年玉米淀粉整体的市场在以原料玉米价格为主导,副产品盈利良好的背景下前行,上游、贸易商以及下游行业对于原料玉米价格的一致性看涨预期中,玉米淀粉生产企业维持高开工运行,虽然新冠疫情影响了4月玉米淀粉的产量,但是5月份供应与需求的双双提振,整体小幅弥补4月份市场供需的减量,总体来看,上半年玉米淀粉市场是原料成本导向逻辑为主。 二、2022下半年市场展望 (一)2022下半年供需格局展望 1、供应趋势预测 2022年新增产能仍集中在四季度释放,根据2022年三四季度的开机变化规律,预计2022年新增产量或在10万吨左右 2、玉米淀粉消费趋势预测 玉米淀粉下游行业中淀粉糖整体对于淀粉的消费增量暂无,另外对于液体糖浆的旺季消费有提前减弱的预期存在;箱板纸与瓦楞纸方面在2022年整体新增产能较多,加之木薯淀粉价格高企,所以对于玉米淀粉在造纸行业中下半年的用量仍有一个有效支撑,同时四季度来看,是属于造纸行业的消费旺季,同时也是开工与产量高位运行的时间段,利好玉米淀粉消费仍较为明显;另外随着三季度以后气温的逐渐转凉,玉米淀粉下游中的发酵、食品以及医药化工等仍是增量明显的行业;整体来看,下半年玉米淀粉消费好于2022年上半年。 (二)2022下半年价格行情展望 1、主要影响因素分析 供应:2022年新增产能仍集中在四季度释放,10月河南玉锋即将投产,计划玉米淀粉产能50万吨;10月渭南国维玉米淀粉产能50万吨,12月北安象屿玉米淀粉扩产20万吨产能;四季度共计新增120万吨产能,但考虑到新增产能投放时间可能延后以及设备调试等问题,2022年新增产量或在10万吨左右。 需求:三季度前期属于玉米淀粉消费偏淡的季节,但是进入9月份之后,天气转凉,加之四季度国内传统节日的数量较多,利好终端消费,从来带动整个玉米淀粉下游的需求提振,综上来看,玉米淀粉下半年整体需求有转好预期。 库存:截至7月6日玉米淀粉企业淀粉库存总量114.4万吨,较20年年出环比增加23.5万吨,增幅26%;年同比增幅8.00%。玉米淀粉库存重新进入累库通道,企业经营压力较为明显。三季度企业或主动降低产量去库,具体去库程度仍需关注企业减产停机的集中度。随着天气转冷下游消费好转叠加三季度减产举措,四季度玉米淀粉库存压力或有所消化。 利润:2022年新季玉米上市之前,受玉米淀粉行业库存的影响,企业限产停机去库存的意愿增加,进入7月份,主产品与副产品利润的持续下跌使得企业利润亏损增加,随着玉米淀粉供应端的有效减量,预计玉米淀粉的行业利润会出现好转迹象。同时新作上市之后,加之下游需求好转的带动,企业整体利润会由亏损转为盈利。 出口:由于国内玉米淀粉价格相对处于低位,叠加国外当地淀粉外盘报价偏高,国内玉米淀粉重拾价格优势,4、5月玉米淀粉出口数量明显增加,尤其是5月出口大增。在外盘成本高企国内玉米淀粉价格低廉的大背景情况下,下半年玉米淀粉出口或维持较为乐观的状态。 2、玉米淀粉市场价格行情展望 进入7月份,玉米淀粉价格仍处在下行通道,一是进入传统性季节淡季走货速度偏慢,玉米淀粉供需矛盾突出,价格缺乏支撑;二是玉米市场情绪较为悲观,玉米淀粉价格上涨预期不足。展望下半年,3季度或仍是玉米淀粉市场低迷期,企业经营利润或维持低位,为传统去库期。四季度玉米淀粉供需格局改善后,价格走势或柳暗花明。  数据来源:钢联数据

上海钢联玉米淀粉分析师 张华芹、吴美霞 |

|

|  |

|