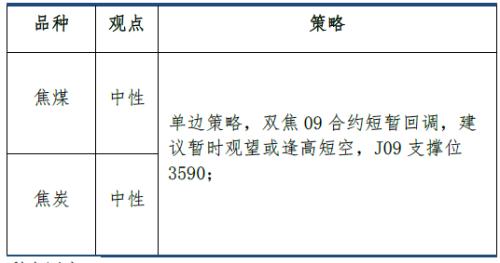

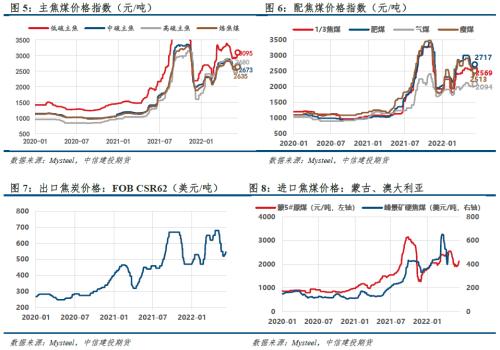

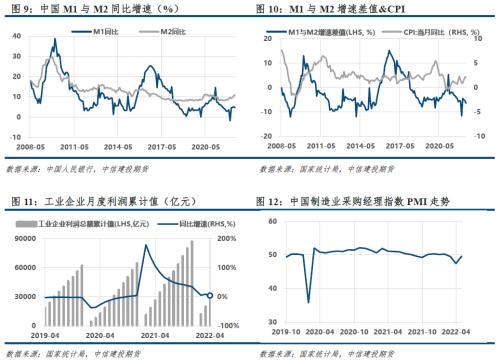

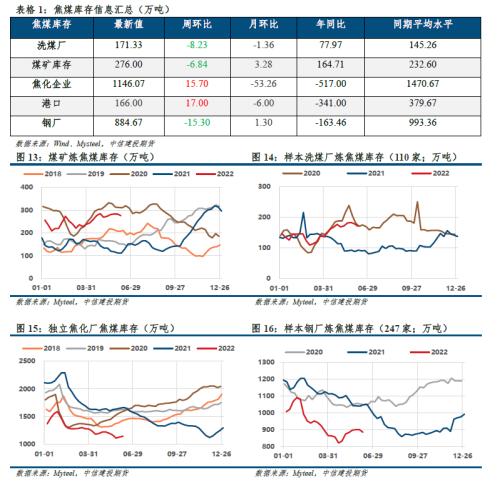

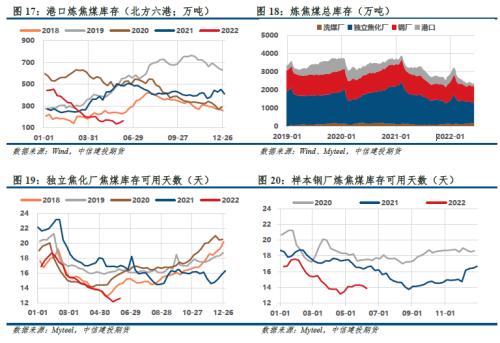

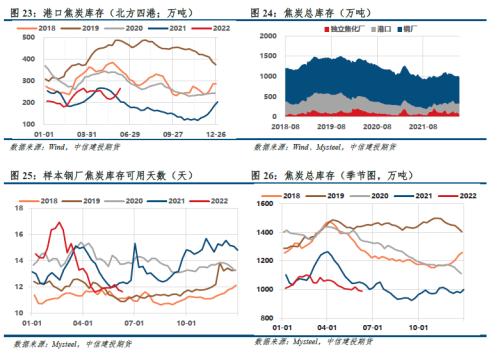

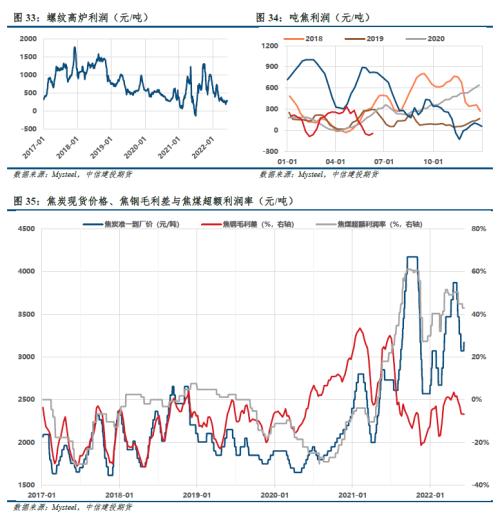

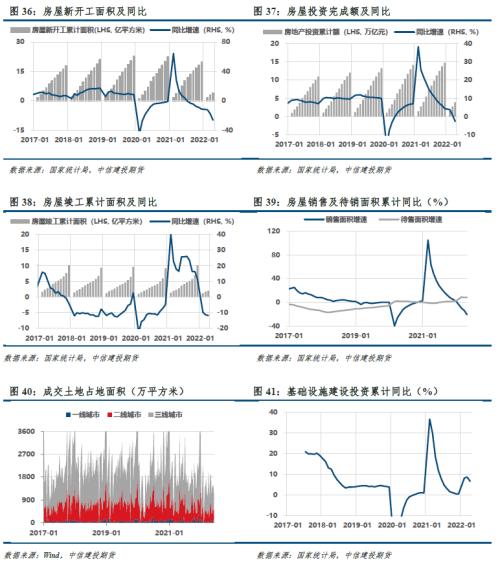

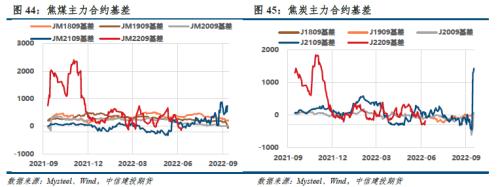

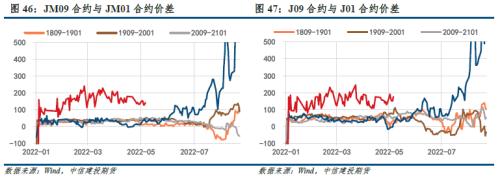

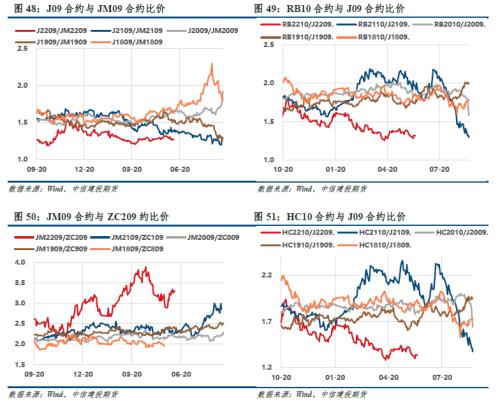

摘要 本期策略  利多因素: 1.稳增长政策逐步发力,市场信心增强; 2.焦化厂先于钢厂下调产量,焦钢产量比继续下滑; 3.焦煤补库需求持续,蒙煤进口受疫情扰动; 利空因素: 1.疫情改善后,地产、基建亦难有起色; 2.铁水基本见顶,减量预期增强; 不确定性风险: 疫情形势严峻、终端需求不及预期、进口蒙煤增量、海运煤增量、供给侧改革不及预期等 正文 01 行情回顾 本周,焦价首轮提涨100元落地,炼焦煤价大幅反弹;铁水减量预期增强,双焦盘面高位震荡。 截至6月10日,盘面焦煤主力合约收盘价2863.5点,环比上周+1.8%,吕梁低硫主焦煤汇总价2800元/吨,环比上周暂无变动;盘面焦炭主力合约收盘价3652点,环比上周-0.46%,日照港(3.13 +0.32%,诊股)准一级冶金焦出库价3470元/吨,环比上周+90元/吨。 本周,焦炭出口外贸订单价格、蒙5#原煤报价均有所反弹。   02 宏观数据 本周,央行公布了5月金融数据。总的来说,5月金融数据增幅略超市场预期,但同时暴露了部分结构性问题。首先是除人民币贷款与政府债券外的分项几乎都表现出同比少增,社会融资途径单一;其次,在人民币贷款中,短期贷款(含票据融资)占人民币贷款的比重自2013年12月来首次超过60%,住户部门加杠杆意愿依然低迷,与此同时,企(事)业单位短期贷款规模创近年同期最高;另外,社融与M2同比增速继续倒挂,M2-M1剪刀差也同步扩大,经济活动仍较疲弱。 国家统计局公布5月通胀数据情况,其中CPI同比上涨2.1%,环比下降0.2%;PPI同比上涨6.4%,环比上涨0.1%。CPI方面,猪肉价格上行与鲜菜价格下行相互对冲,CPI基本维持不变,核心CPI同比增速维持不变表明居民消费端通胀仍未很好传导至中下游,中游行业企业生产仍较艰难;PPI方面,同比环比增速均有所下滑,分行业来看,上游行业PPI表现分化较明显。原油相关行业价格上涨,强化市场预期管理的煤炭、有色、黑金等行业PPI下跌。5月通胀整体符合市场预期,下半年CPI上行的推动因素较强,但整体仍处于政府制定的3%的范围以内,对货币政策的影响有限。  03 双焦基本面数据 3.1 焦煤补库需求持续,焦炭降库显著 焦煤:煤矿库存转降,钢厂、洗煤厂显著去库,焦化厂补库放缓,港口库存续增;整体小幅累库,焦煤库存驱动中性。   焦炭:焦企、钢厂库存降幅收窄,焦化厂库存创年内新低,港口库存续增;整体库存下滑,且低于往年同期,焦炭库存驱动向上。   3.2 铁水产量几近触顶,焦企仍在减产 本周,钢厂高炉、洗煤厂产能利用率继续回升,焦化厂因亏损生产积极性降低。尽管多数钢厂陷入生产亏损,但主动减产行为并不多,日均铁水产量回升至243.26万吨;焦价首轮提张落地,但原料煤涨幅超前,焦企仍在亏损,产能利用率继续回落,各地库存几无,焦钢产量比继续下滑;安全生产月,煤矿原煤产量小幅收缩,主产区部分停洗企业恢复。   3.3疫情干扰蒙煤增供,焦煤利润回吐受阻 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。在宏观政策、产业政策的不断刺激下,铁水产量不断攀升,然而粗钢产量压减政策下,铁水减量预期后置。至于后者,国内供应增量数据不透明,在预期之外,跟踪进口增量更为现实;对于进口蒙煤,甘其毛都口岸运煤司机查出性传染病例,二连浩特疫情防控形势亦严峻,日通关量小幅下滑,蒙煤进口增量不确定性增强。 总体而言,排除短期的政策预期后,年内经济下行压力较大,然利润再分配进程受疫情扰动,并不顺畅,焦煤端超额利润的回吐不确定性增加。  3.4 稳需求预期强、兑现慢,市场情绪波动   3.5 双焦基差走势分化,螺焦比反弹 基差方面,焦价首轮提涨100元落地,炼焦煤价大幅反弹;铁水减量预期增强,双焦盘面高位震荡,当前煤焦基差走弱,符合上周判断(基差历史分位:JM09 14%,J09 42%)。 现实:焦炭方面,钢材成品出售好转,铁水继续回升,日均产量创年内新高;焦企开工率微增,整体库存极低位,焦钢产量比下滑,下游接货迅速;煤价开始企稳反弹,成本支撑企稳。焦煤方面,安全生产月煤矿原煤产量小幅收缩;焦钢对炼焦煤采购态度转变,部分前期停产洗煤厂开始复产,煤矿新增订单增多;蒙煤增量预期受疫情扰动。 需求预期:1)终端需求边际好转,稳增长政策逐步发力;2)假设剩余月份产量平控,则2-4季度的日均铁水产量约为223万吨;更乐观一点,假设全年产量平控,则日均铁水产量约为232至235万吨。但最新数据243万吨已基本触顶,铁水回落预期加强。3)焦煤补库需求仍在持续,短期或抵消部分进口蒙煤增量的冲击。 供应预期:1)288口岸查出性传染病,日通关量略有下调,二连浩特疫情防控形势严峻;中盘重启后蒙煤供应增加,补充查干哈达堆场库存,然通关仍受防疫政策限制。2)吕梁再次传出10月底前全面关停淘汰4.3米焦炉,或成为供应端的关键变量。3)唐山市要求2022年前全面关停1000立方米以下高炉、100吨以下转炉,涉及产量占全市的11%。 展望后市,稳增长预期+补库预期+蒙煤疫情扰动已基本消化,铁水减量预期增强,若需求恢复不及预期,叠加蒙煤增量带来的成本下移,主力合约盘面继续下跌概率较大。现货短期或逐步企稳反弹,盘面涨幅大于现货,基差或将走扩。  期差方面,尽管存在粗钢压减预期,钢厂在生产亏损的情况下铁水产量仍在提升,在本轮情绪消退前,铁水产量难有回落,铁水下降预期后置,利好近月原料,警惕进口增量。然01合约流动性不足,不推荐9-1正套。  比价方面,煤焦比1.27,位于历史中位(29%);钢焦比1.31,位于历史低位(10%)。 钢厂计划减产,铁水减量在即;上海社会面新增低位震荡,稳增长预期下的反弹基本见顶;在“就业优先”的政策基调下,预计疫情改善后地产、基建亦难有起色。焦化厂、钢厂焦炭产量高位暂稳,焦化厂继续对炼焦煤补库,蒙煤进口增量不确定性仍存;主产地安全生产,原煤产量小幅收紧。目前看,铁水减量威胁渐进,双焦09合约短暂回调,建议暂时观望或逢高短空,J09支撑位3590。 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。排除短期的政策预期后,年内经济下行压力较大,焦煤超额利润回吐为大概率事件。然近期利润再分配进程受疫情扰动,并不顺畅,焦煤端超额利润的回吐不确定性增加。套利策略,建议暂时观望,激进者可尝试逢低试多焦化利润。  |

|

|  |

|