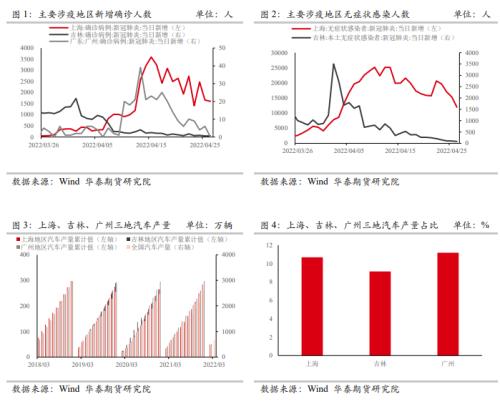

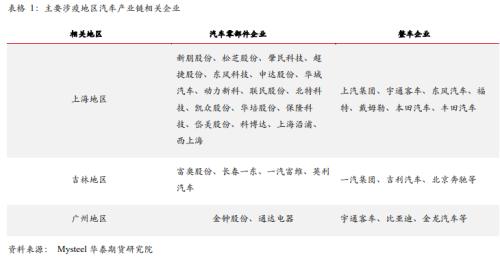

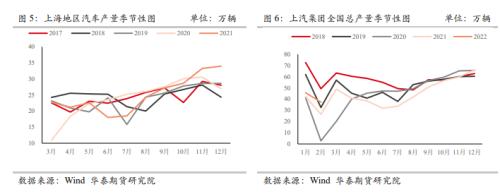

摘要 自3月初以来至今,国内主要汽车生产地区,诸如吉林、上海以及广州陆续受到了新冠疫情的影响。目前上海以及吉林多区域仍处于封城状态之下。由于吉林、上海、广东(以广州、佛山地区为主)三地约占我国汽车生产总量的三分之一。从2021年上述三地的汽车产量来看,累计分别达到283.32万辆、242.41万辆以及296.64万辆。占全国汽车总产量比例分别达到10.68%、9.14%以及11.18%。预计全部影响完全退去或将要到7月后才有可能实现。 然而,虽然疫情对于国内汽车主要生产地区以及相关企业影响看似较为严重,但由于目前上述涉疫地区已经逐渐开始尝试推动复工复产,加之3至7月并非汽车生产的绝对旺季时段。因此对于有色品种需求整体的拖累实则并不如想象中那般明显。 预计上海、吉林以及广州地区3至7月传统汽车受影响产量约在116万辆。新能源汽车约在22.8万辆。以传统汽车以及新能源汽车各自单车消耗相关金属量估算,有色板块相关金属需求受影响结果如下所示: 铜:4.96万吨 铝:22.19万吨 锌:1.22万吨 镍:0.41万吨 倘若国内疫情能够得到相对有效的控制,那么随着下半年,尤其是4季度汽车产销旺季的到来,汽车板块的需求或在下半年有所恢复。尤其在新能源汽车方面对于有色需求的提振将会更为突出。 1背景 自3月初以来至今,国内主要汽车生产地区,诸如吉林、上海以及广州陆续受到了新冠疫情的较大影响。目前上海以及吉林多区域仍处于封城状态之下。由于吉林、上海、广东三地约占我国汽车生产总量的三分之一。由此可见此次疫情影响使得国内汽车产业主要相关地区受到的冲击相对较大。 从2021年上海、吉林以及广州三地的汽车产量来看,累计分别达到283.32万辆、242.41万辆以及296.64万辆。全国汽车总产量占比分别达到10.68%、9.14%以及11.18%。   2上海、吉林、广州地区汽车相关企业生产情况汇总 上海 分地区具体来看,在整车方面,根据2021年数显示,上汽集团(-- --,诊股) 2021 年产能为 1,013 万辆,其中上海地区产能为 196 万辆,约占总产能 19%。由此产能比例,结合上汽集团2021年实际产量547.35万辆推算,上海地区产量约在109万辆,占地区汽车总产量约为38%。 上汽集团自3月中下旬起便开始对其位于上海的生产基地进行了闭环管理,直至4月18日开始逐渐启动复工复产压力测试。 而除去上汽集团之外,据中国工信产业网了解,目前有1000家以上的上海汽车产业链企业出现不同程度的停产减产。如蔚来便在4月9日表示,该公司从3月开始因新冠疫情影响,使得该公司位于上海、江苏、吉林等多地的供应链上的合作伙伴相继停止生产,并且截止当下尚无复工计划,受此影响,公司整车生产线也已停滞。 从上海地区汽车产量以及上汽集团汽车总产量季节性图表上可以发现,通常而言,3月份为春节过后的一个生产小旺季,但此后的4至6月,产量实则呈现小幅走低的态势。而真正的生产旺季则是要到3季度后直至年末。过往5年上海地区在3月、4月与5月的汽车平均产量为20.72万辆、21.16万辆以及22.62万吨。由于疫情影响,预计3月以及4月产量将至少下降60%,而自4月下旬以及5月起,若疫情能够逐渐得到控制,那么5月产量或有望逐渐向正常水平逐渐恢复。  在新能源汽车方面,同样可以发现,产量的大幅增长通常是在每年的下半年时开始。不过从近年来的趋势中可以发现,新能源汽车的产量呈现出大幅攀升的情况,并且在此前公布的《上海市加快新能源汽车产业发展实施计划(2021-2025年)》中提及直至2025年,新能源汽车产量超120万辆,故此按照此中隐含的增长率计算,考虑季节性因素,故此在3至5月间,上海地区受到疫情影响而受到限制的新能源汽车的产量约在11万辆。6、7月间受影响产量预计将出现明显减少,大致不会超过2万辆。  不过令人相对欣慰的是,自4月18日前后,在沪车企陆续开始尝试分批逐步恢复生产,上海市经信委发布的《上海市工业企业复工复产疫情防控指引(第一版)》,公布了第一批重点企业白名单,在名单中的666家企业,其经营与汽车相关的便超过250家。在此之前,仅有41家维持生产,而超过八成则是被迫停产。其中包括采埃孚、安波福、佛吉亚、法雷奥等头部零部件企业在上海的生产基地,涉及汽车被动安全、电气系统等领域。 截止4月25日,上海工业企业复工复产的速度有所加快,快递以及物流业务也正在逐步努力逐渐恢复。 目前上海每日新增确诊(含无症状感染者)已经呈现持续下降的态势,若按此趋势不出现反复,那么预计在超沪半数企业(60%)有望在5月中旬前完成复工复产,6月可达80%,直至7月完全恢复正常。 由此估算3至7月间月上海地区传统汽车受影响产量大致在46万辆左右,新能源汽车则在13万辆左右。   吉林 根据2021年数据,吉林地区汽车总产量为205.61万辆,主要整车生产商为一汽集团。其在吉林区的产能达到170万辆,占比约为38%。而从地区汽车产量季节性上来看,生产旺季大致也是在每年的3季度开始,这一情况与一汽集团汽车产量的季节性规律也大致相符。根据过往5年数据,吉林地区3、4、5月份的平均产量分别为24.54万辆、23.49万辆以及23.74万辆。  在新能源汽车方面,自2020年起,吉林省内新能源车产量开始呈现显著上升。全省主要生产新能源车企业主要包括一汽集团、一汽大众、一汽吉林、延边国泰。2021年省内新能源汽车制造业工业总产值达到219.4亿元,同比增长160%,新能源汽车产量达到10.7万辆,同比增长140%,占全国新能源(-- --,诊股)汽车总产量的2.9%。  在复产复工方面,截至4月17日,长春汽开区汽车零部件产业服务局为25家企业提供了上门核酸检测,47家首批供应商也同步恢复生产。截至目前,一汽集团及汽车零部件企业已有502户复工,累计在厂员工已达3.76万人,各主机厂的一级供应商全部实现复工复产。若按此节奏有序复工,预计3至5月,吉林地区受影响汽车产量约在50%,即总共35万辆。而此后的6、7月间,预计绝大多数企业能够从疫情中走出,故此影响产预计不会超过8万辆。新能源汽车方面考虑到产量增速的因素,预计影响在2.9万辆左右。 广州 广州包括佛山地区汽车产量占广东省整体汽车产量的90%以上,而从广东省汽车产量季节性图上可以发现,其生产旺季基本也是在每年的3季度之后。由过往5年数据可以看到,广东省3、4、5月汽车产量分别为25.75万辆、25.90万辆以及25.08万辆。 而在新能源汽车方面,而根据《广州市智能与新能源汽车创新发展“十四五”规划》中所提出的,至2025年,广州全市汽车产能突破500万辆,产量则目标超200万辆。2022年2月,广东省新能源汽车产量达5.29万台,较2021年同期相比上涨323.20%。 虽然广州本地的疫情在爆发之后便得到了相对有利的控制,但由于受到上海地区汽车零部件企业停工停产的影响,还是使得广州地区部分车企的生产受到了不同程度的干扰,如东风日产在全国多地的工厂均暂时停产。据报道,东风日产内部人士的生产线排班表显示,从4月13日起,东风日产广州花都工厂的部分生产线已开始停产,而一线、二线及三线从14日至19日全部停产,不过已于本月20日起逐渐开始复工复产。由此估算,广州地区传统汽车产量于3至5月间或有大约30%,即23万辆,6月至7月,预计疫情的影响将会是否有限,大致不会超过4万辆。新能源汽车受影响走总产量约在6.9万辆。   3对有色金属需求拖累估算 铜 综合上述分析,预计上海、吉林以及广州地区3至7月传统汽车受影响产量约在116万辆,新能源汽车约在22.8万辆。以传统汽车平均单车耗铜25千克,新能源汽车平均单车耗铜量90千克计算,3至7月因疫情导致汽车板块对铜需求拖累大致总计约在4.46万吨。  铝 综合上述分析,预计上海、吉林以及广州地区3至7月传统汽车受影响产量约在116万辆,新能源汽车约在22.8万辆。以传统汽车平均单车耗铝150千克,新能源汽车平均单车耗铝量210千克计算,3至7月因疫情导致汽车板块对铝需求拖累大致总计约在22.19万吨。  锌 综合上述分析,预计上海、吉林以及广州地区3至7月传统汽车受影响产量约在116万辆,新能源汽车约在22.8万辆。以传统汽车平均单车耗锌6.5千克,新能源汽车平均单车耗锌量20千克计算,3至7月因疫情导致汽车板块对锌需求拖累大致总计约在1.21万吨。  镍 综合上述分析,预计上海、吉林以及广州地区3至7月传统汽车受影响产量约在116万辆,新能源汽车约在22.8万辆。因传统汽车和非三元电池的新能源汽车都不用镍,三元电池新能源汽车单车耗镍约50千克,以当前三元电池市场份额计算出新能源汽车平均单车耗镍量约18千克,3至7月因疫情导致汽车板块对镍需求拖累大致总计约在0.41万吨。  4后市展望 如上文所言,虽然疫情对于上海、吉林以及广州三地的汽车相关企业影响相对严重,但由于目前上述涉疫地区已经逐渐开始尝试逐步推动复工复产,加之3至7月还并未完全进入到汽车生产的绝对旺季时段。因此对于有色需求整体的拖累实则并不十分明显。 此外,对于新能源汽车的展望而言,各地在十四五规划中还是提出了相对明确的产量计划。 倘若在国内疫情能够得到相对有效的控制,那么随着下半年汽车产销旺季的到来,汽车板块的需求或在下半年有所恢复。尤其在新能源汽车方面对于有色金属的需求的提振将会更为突出。  5有色金属库存情况 目前国内原本旺季中的去库节奏被疫情所干扰,但目前总体而言,库存水平仍然处于相对偏低的状态,而倘若伴随疫情逐渐得到控制,下半年汽车产业在旺季期间的生产可以得到正常保障,叠加新能源汽车的增长因素。至少从预期的角度上而言,对于铜品种的需求或有一定提振。而从库存变化角度来看,若疫情转好后,或将大概率出现供需逐渐偏向两旺的格局。去库节奏或仍将受到影响。相对明显的去库或将被推迟至下半年。LME锌库存处于历史低位,但国内锌社会库存处于偏高水平。LME铝库存处于历史低位,国内铝社会库存亦处于历史同期的低位。全球精炼镍库存处于历史低位,国内精炼镍库存长期处于低谷。   |

|

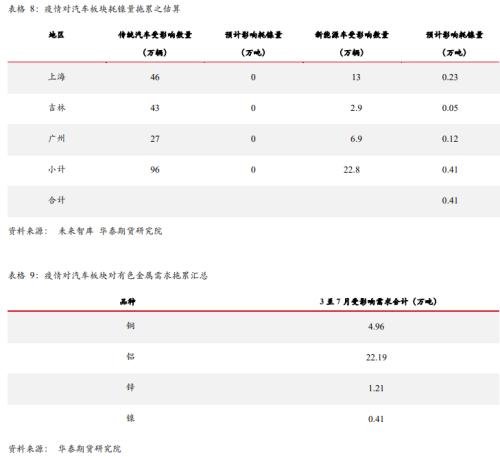

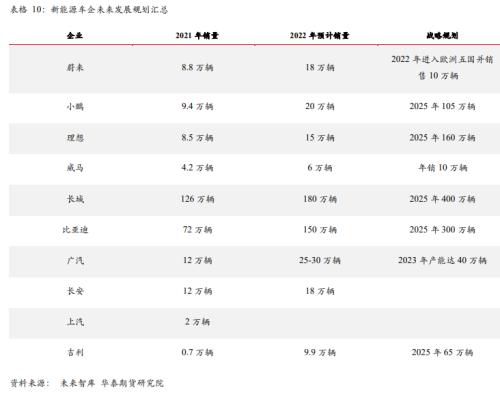

|  |

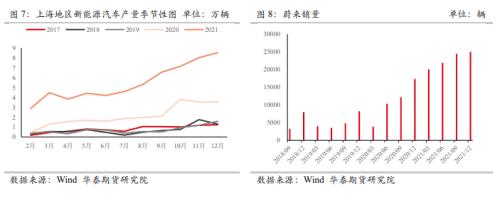

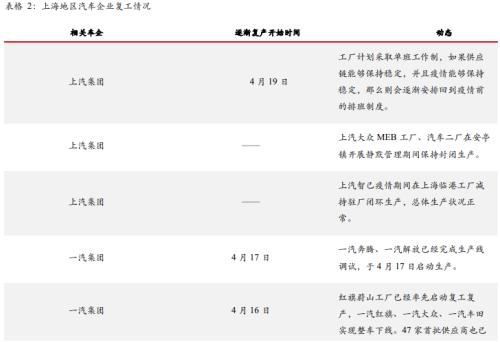

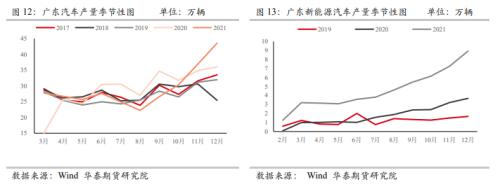

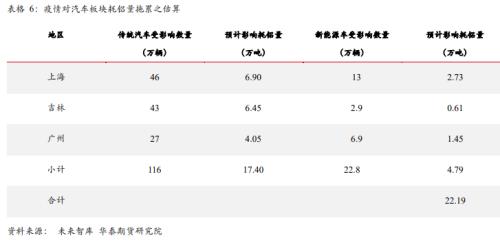

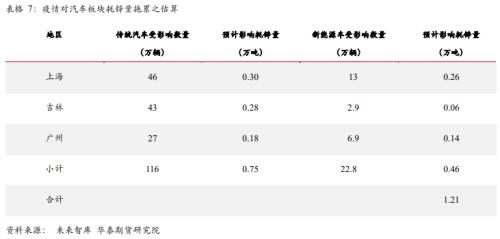

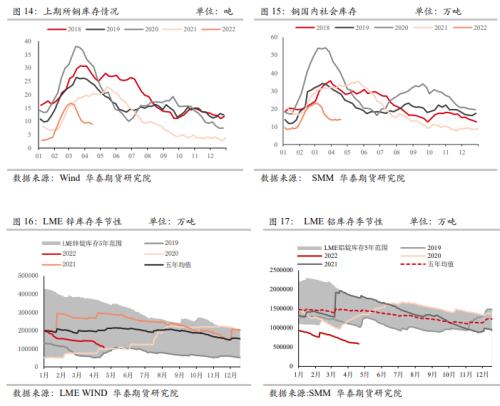

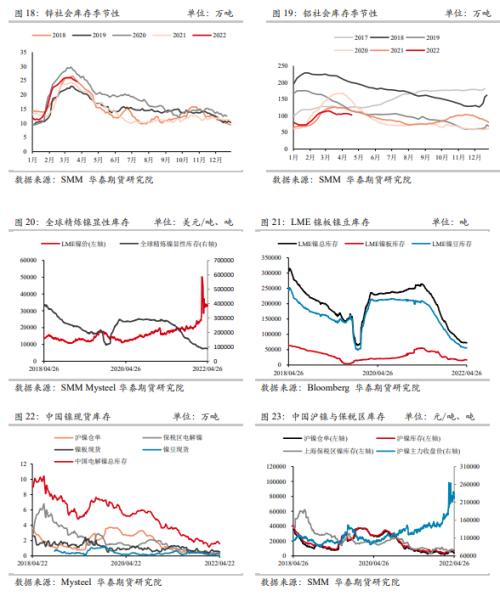

|