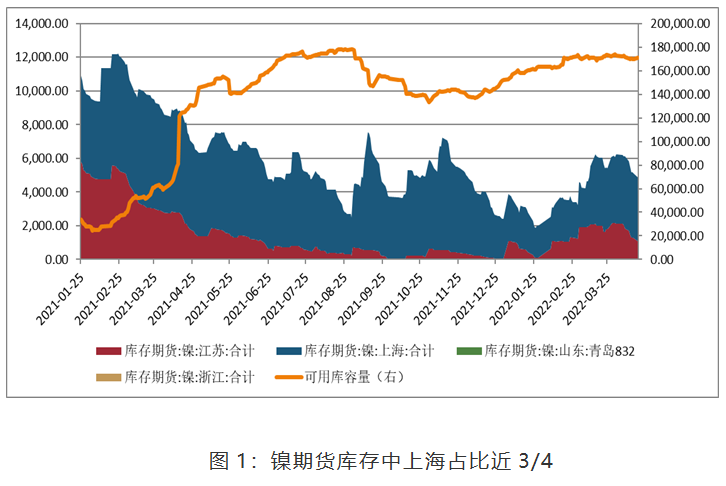

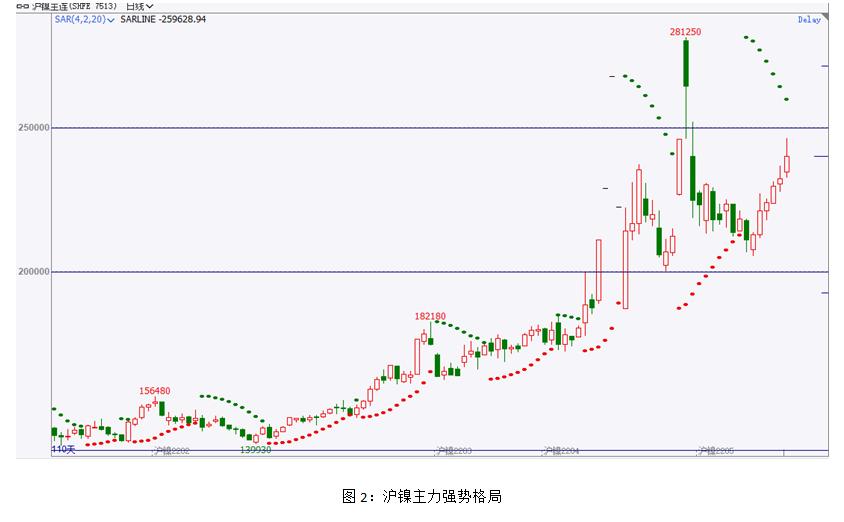

来源:方正中期期货有限公司 摘要: 镍价前期回调至20.5万元附近后,企稳回升,连续上涨,用一周时间涨幅接近20%,涨势强劲。镍低库存,紧供给矛盾持续支持,而近期因上海及周边物流不畅,造成现货采购区域升水不平衡增加,电解镍现货升水显著走升,对盘面形成较强支撑。建议短线偏多思路,多单浮动提高止盈。注意物流改善现货升水回落,内外盘倒挂收窄甚至走向正向,镍进口窗口打开等情况,则易引发获利了结发生。 中长期随着镍结构性短缺的矛盾随着新产能释放逐渐缓解,镍价整体的运行空间则有望出现下行。但对于拐点仍需以实际发生为宜,趋势空单仍需等待避免过早左侧。紧现实宽预期之下,镍back结构仍将延续。 镍价前期回调至20.5万元附近后,企稳回升,连续上涨,用一周时间涨幅接近20%,涨势强劲。镍低库存,紧供给矛盾持续支持,而近期因上海及周边物流不畅,造成现货采购区域升水不平衡增加,电解镍现货升水显著走升,对盘面形成较强支撑。建议短线偏多思路,多单浮动提高止盈。注意物流改善现货升水回落,内外盘倒挂收窄甚至走向正向,镍进口窗口打开等情况,则易引发获利了结发生。 一、地缘风险溢价延续 低库存轮动效应仍存 地缘风险溢价延续,能源价格高位波动,继续对欧洲有色金属供给带来成本支撑。区域的有色供应形势继续会受能源影响。地缘风险未到完全解决的情况,而且对俄罗斯制裁措施仍有或升级,当前虽未涉及镍,但在英国境内已经波及俄罗斯产的铜铝铂钯,境外仓库是否采取相关措施仍有待观察。这种情况下,国际市场对于俄罗斯相关商品的贸易和物流的采购谨慎意愿会继续存在,从而令俄罗斯产金属与非俄罗斯金属的市场继续存在割裂,从而令市场供给形势继续表现严峻。与此同时,LME有色金属低库存的情况也不只在一种有色金属上存在,低库存叠加供给端扰动,继续对外盘有色价格形成支持。 从国内情况来看,阶段疫情扰动,令镍贸易物流不畅,区域升贴水不均衡,加剧了镍供给紧张情况,叠加国内电解镍减产情况,令现货升水保持偏强。而且物流不畅,也对镍生铁生产和原料运输等带来影响,对供需均形成了扰动。 从我国情况来看,国内降准落地,纾解物流,恢复生产等措施也在积极实施,对工业品恢复性需求增长预期存在,有一定支持。当前来看,汽车相关产业链条,在闭环运行条件下复工相对较快。 二、镍低库存依然延续 国内物流原因暂有影响 LME镍库存仍在下降,主要仍是镍豆库存在下滑。4月19日伦镍库存近72000吨。LME镍现货贴水状态,至-31美元,显示现货紧张情况有所缓解。 国内电解镍整体维持低库存状态,不足5000吨,其中上海库存占比超过3/4。上海以外次多的库存也集中在江苏,近期也在持续去库存。从内外盘来看,进口维持亏损状态,上周上海保税区库存8200吨,镍豆及镍板库存分别是2900、5300吨,整体较前一周持平。上海保税区库存几无变动主因当前上海地区疫情尚未缓解,因疫情防控原因上海保税区进出口已基本停滞。上周五至本周二日内,外盘休市无报价,而国内价格显著回升,内外盘倒挂显著收窄。若以休市前价格计算,今天上午盘面进口已出现盈利情况。 据SMM调研了解,此前南方市场疫情暂未缓解,提货运输依旧困难,下游工厂普遍从北方仓库提货,导致目前北方市场纯镍货源稀缺,现货升水普涨。后期来看,若上海等地疫情出现好转,或能在一定程度上缓解北方纯镍货源偏紧的局势,但实质性的货源偏紧问题仍需依赖进口增量解决。后续关注国内库存变化。

三、未来预期及主要关注点 1、硫酸镍供给偏紧 利润倒挂 下游减产 新能源动力电池,镍的供需情况,当前为供需两弱格局,上游盐厂利润亏损主动减产,终端消费走弱被动减量,市场低迷运行。部分成本较高的盐厂因为利润倒挂问题决定暂停生产。硫酸镍供应减量明显。当前前驱厂也受到三元电池需求减量影响,减产规模也比较大,供需双弱。但目前受到原料来源及计价方式差异性影响,一些废料厂家成本仍相对较低。少量成交有超预期低价。另外,上周MHP原料价格有一定程度下调,部分原料系数下调至86。硫酸镍在供应缩紧的状态下有利润修复的驱动。但目前看,前驱对镍盐价格接受度尚难较大幅度提高。修复过程或主要为镍盐原料端让步。此外,由于镍豆溶解利润目前处于较严重倒挂状态,因此镍豆需求很淡。 2、国内不锈钢产量面临下滑 疫情阶段反弹,令不锈钢生产地以及主要不锈钢集散地均有涉及。上周,据Mysteel了解,山西太钢不锈当前维持生产运转的人员仍在岗位,不锈钢生产暂无影响,但公路运输阻碍较大,且铁路运力较为紧张,对后续生产及产成品运输造成影响。另外,因疫情管控影响,张家港浦项部分冷轧工厂于上周末封控管理暂停生产,其他部分目前正常生产,影响不锈钢冷轧量级视疫情发展而定。据Mysteel统计,张家港浦项平均月度不锈钢冷轧产量为6-7万吨,主要为300系不锈钢。 疫情影响下,钢厂生产原料以及成品运输均受到一定影响,预计4月份实际产量或和月初排产有一定差距。不锈钢厂原料采购也料按需为主。 四、走势预期及风险提示 镍价基于低库存,供需偏紧之下仍会表现高位宽幅的波动。当前LME波动反复仍在延续,近期外盘库存仍在震荡下滑,不过现货贴水整体形势暂和缓。沪镍

宽波动,料会延续在20-25万元之间的宽幅反复波动走势。近期虽然偏强运行,多单仍需注意浮动提高止赢。从短期来看,物流改善现货升水回落,内外盘倒挂收窄甚至走向正向,镍进口窗口打开等情况,都易引发获利了结发生。 中长期随着镍结构性短缺的矛盾随着新产能释放逐渐缓解,镍价整体的运行空间则有望出现下行。但对于拐点仍需以实际发生为宜,趋势空单仍需等待避免过早左侧。紧现实宽预期之下,镍back结构仍将延续。 风险提示:1、出现供应改善预期。高冰镍产出回国速度超预期。 2、硫酸镍价格需求持续不佳,对未来的镍豆去库预期发生变化。 3、地缘风险。需求预期变化。

|

|

|  |

|