作者 | 中信建投期货研究发展部 田亚雄 本报告完成时间 | 2022年2月13日 20:20  图片来源:Unsplash

引言:当我们自负地从历史中提取到相关经验并用于未来指引,都将可能面临现实的嘲笑。原因有二:1.历史样本数量太少,以至于所获得的规律没有统计意义,对历史的简单归纳和演绎往往流于肤浅与偏颇。2.求解出的均值面临极端斯坦的冲击,尤其在短期市场。试图勾勒基本面对价格影响的是危险的。

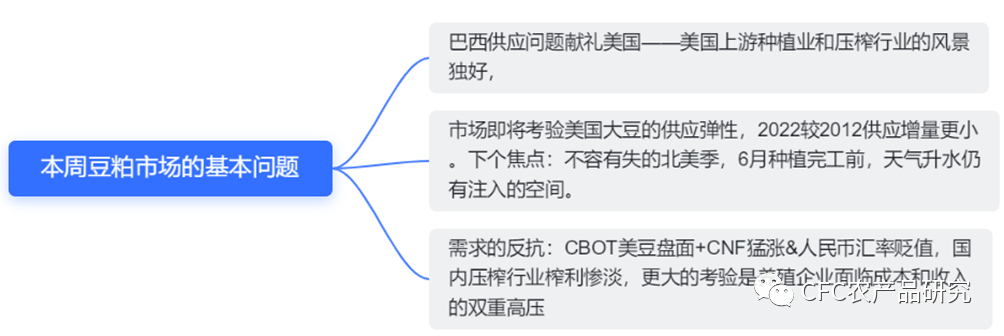

数据来源:中信建投期货研究 我们正在目睹国际大豆

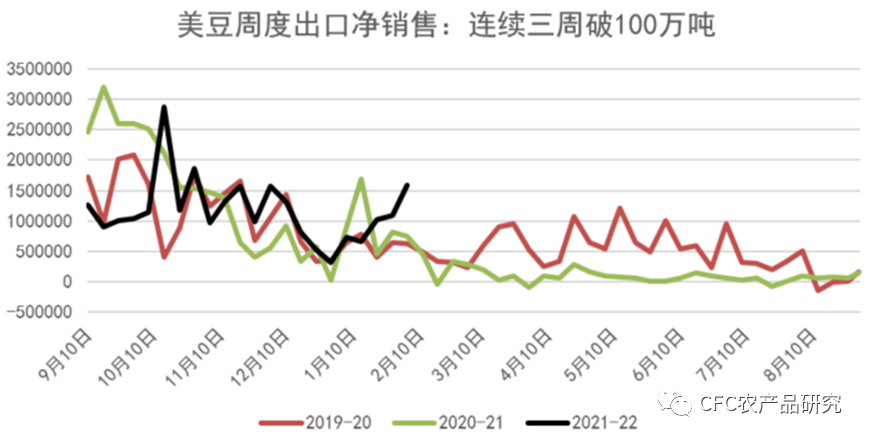

市场以下几个现实: 1、南美较预期超过2000万吨的减产幅度正触发非常罕见的美豆价格和大豆CNF价格的同步上行,这相当程度地佐证了供应短缺问题的深刻。体现为预期的供不应求和现实的巴西农民惜售。2022年4季度巴西大豆CNF价格已经上涨至370美分。(正常年份为180美分) 2、美豆连续三周出口净销售破100万吨,全球大豆买家正提前防备2022年9月之后的巴西无豆可售。更值得一提的是,上周22-23年度船期的美豆破天荒的出口了近90万吨,这个趋势有望延续,美豆平衡表中出口项的未来上调是值得期待的。

数据来源:USDA,中信建投期货研究 3、此前全球农产品市场对玉米

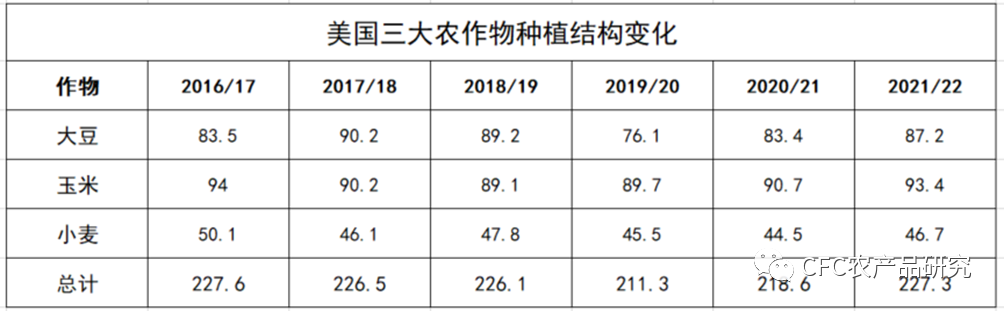

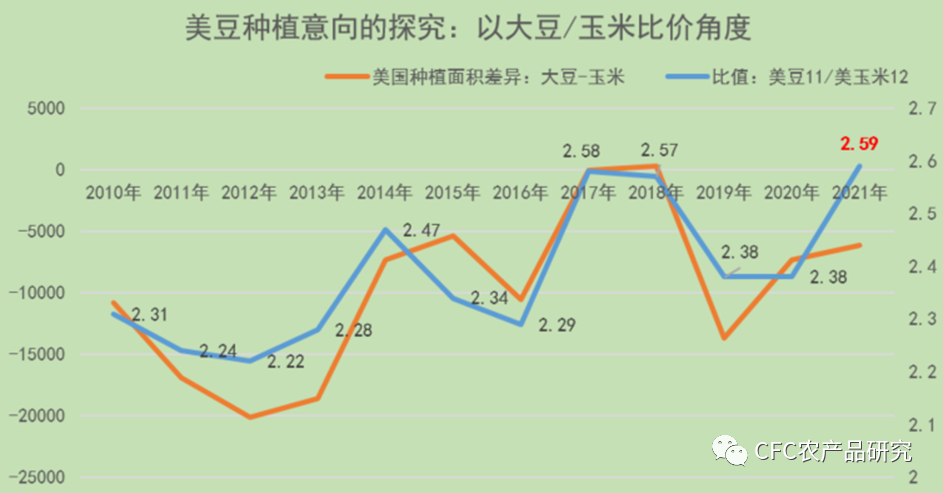

和小麦市场的缺口更为笃定,在比价角度上看,去年同期美豆11/玉米12的比价为2.61,当前为2.43。从相对价格上看,美豆远月估值并不高。一般我们以2.5的比较去评估种植次年美国大豆/玉米的种植意向,当在去年2.61的比值下,21-22年度美豆的新增种植并未显著的超出预期,那么今年美豆的种植目标尚不支持大幅增长。 4、阿根廷和巴拉圭的二茬大豆及巴西南里奥格兰德仍旧面临很严峻的天气压力,南美的整体产量仍旧尚有下调空间,这将让全球的大豆库存消费比非常接近于至少过去2011年以来的新低水平。 未来的市场矛盾: 1、南美的后续问题集中在产量改善空间及减产的后续影响上。 南美洲南部区域正在经历非常严重的干旱,现在正值南里奥格兰德,阿根廷二茬大豆,巴拉圭大豆的关键生长期。以我们对多家产量预估机构的产量调整思路的理解,预期未来减产数据的调整是单调向下,逐步兑现的。当前的南美产量甚至仍可能是乐观估计,未来有进一步下修300-800万吨的空间,这将让全球大豆平衡表面临非常紧的局面。 2、美豆新季平衡表很难兑现累库,美豆和全球是否能形成库存均创新低的共振。 美豆的市场分歧从22-23年度累库幅度的多寡过渡到22-23年度的期货库存是否跌破2亿蒲。2022-2023年美豆出口预期被逆转,而美豆国内压榨需求的潜在增长仍未被充分定价。 市场下一个题材将演变为对美豆供应弹性的讨论:如此的种植利润是否能刺激出大量的面积新增。我们认为2022年的美豆供应弹性预计大幅低于2012-2014年,主要依赖于以下两条线索: A.2016年至今,大豆+玉米已经相当程度掠夺了小麦的种植面积,而未来全球小麦市场的硬缺口并不支持继续对美豆让渡面积。

数据来源:USDA,中信建投期货研究 B.即便过去一周,全球买家一致性用多单投票拉升大豆/玉米比价,但当前2.43的比值较去年同期2.61低7%。且2021年即便比值达到了2.61,美豆仍未获得种植青睐,我们曾重点指出:2020年种植利润未能有效刺激出美国农业的扩张是2021年留下的深刻记忆——美国农业供应弹性降低,而这一特点极大可能在2022年重现,即使化肥的高价会一定程度削弱玉米的种植意愿。

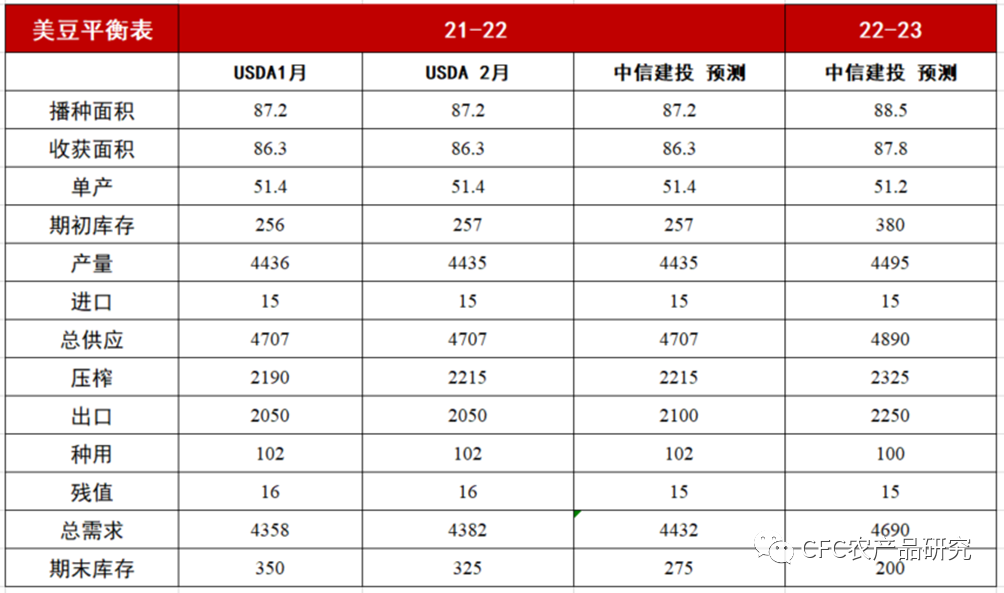

数据来源:USDA,中信建投期货研究 2022-23年度的平衡表正逐步被市场交易,美豆出口的被动利好,美豆压榨的确定性增量及不及预期的新季种植意愿是我们主要的观点。我们预估21-22年度的美豆期末库存或跌破3亿蒲,而新季美豆的期末库存或非常接近2亿蒲。这将为当前的市场提供坚实的1500美分支撑,且在2022-23年度的种植完成之前,天气升水有望驱动出美豆新高至1700美分。

数据来源:USDA,中信建投期货研究 策略角度我们提出单边,月间价差和油粕比三个维度的判断 A-单边:同样的美豆,不同的豆粕

估值 豆粕正迎来本轮美豆牛市的最佳窗口:油粕比被弃+现货高基差。即便美豆并未突破2021年5月的新高,连粕却更强势上攻。加速采购美豆是南美减产后全球大豆买家的一致性投票,当前美豆基金多头正大举入场。我们相对看涨豆粕单边,建议在3700一线择机入场豆粕09多头,以1500美分识别趋势反转止损。 B-月间价差:下游低库存下的成本飙升,油厂大概率对豆粕基差挺价,甚至提价 国内压榨,饲料,养殖同步受到成本飙升的冲击,且生猪的惨淡让养殖企业腹背受敌,我们的草根调研了解到年前饲料厂的备货多有不足,最近一周下游和渠道库存都一致加速去化,饲料厂采购焦虑是不言而喻的。这个背景下,油厂势必延续对豆粕基差的挺价和提价,M03-05正套加速向极值挺进,但建议对5-9正套保持谨慎。 C-油粕比:多头逻辑被供应问题中断,短期区间震荡 过去一周最正确的判断是2月8号开盘建议逢高对植物油多单止盈。过去一周市场加速兑现了油粕比反转逻辑,05油粕比从2.9上方一度跌至2.5附近,未来我们坚持长期油粕比中枢上移的判断,生柴有望继续驱动全球植物油的库存去化,但南美的供应问题打断了逻辑节奏,未来3个月油粕比价预计在2.3-2.7之间波动。 研究员:田亚雄 |

|

|  |

|