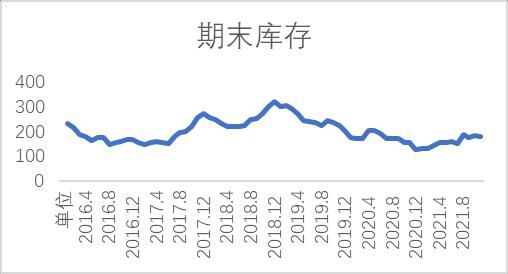

观点: 油脂:当前马棕仍处于减产周期,劳动力短缺问题还未解决,产地供应维持偏紧状态。而印尼方面,为了抑制国内通胀,限制棕榈(10044, 128.00,1.29%)油出口,加剧了市场供应缩减情况。叠加俄乌局势紧张,国际原油价格大涨,助推油脂价格重心不断上移。供需两弱但产地消息利好的情况下,预计国内油脂价格被动跟涨为主。 饲料:1月下旬以来市场继续交易南美新作大豆(6324, -15.00, -0.24%)产量调减的预期,而从目前情况来看南美新作大豆产量具备在1月产量基础上再度下调的可能。同时有部分国际买家开始转向美豆,利好美豆出口,最新的美豆销售报告中可以看出,中国已开始购买22/23年度美豆新作,且美豆销售情况略有好转。近期需重点关注9日公布的USDA报告。总的来说,国内豆粕(3764, -36.00, -0.95%)或将跟随美豆上涨。 操作建议: 油脂:操作上建议逢低做多为主。 饲料:操作上建议逢低做多为主。 重要监测点: 1)马棕出口、生产情况;2)进口大豆到港情况;3)南美豆主产区天气情况;4)2月美国USDA报告;5)大豆港口库存和消耗情况;6)生猪存栏变化情况;7)中美贸易战进展;8)非洲猪瘟疫苗进展;9)海外新冠肺炎进展 风险因子: 1)南美天气情况;2)海外新冠肺炎进展 一、行情回顾 油脂:截止1月28日,豆油、棕榈油和菜油1月价格呈现一路上涨的走势,上涨的主因是:1、巴西南部及阿根廷降水减少,影响当地新作大豆产量;2、当前主产区东南亚仍然处于减产周期之内。 饲料:截止1月28日,两粕1月呈现先下跌后震荡上涨的走势。上涨的主因是南美大豆产区受拉尼娜气候影响,处于持续干旱的情况,引发市场对大豆供应的担忧。 二、基本面分析 1.棕榈油 据马来西亚棕榈油协会(MPOA)发布的数据显示,2022年1月1-20日马来西亚毛棕榈油产量预估环比减少14.35%。船运调查机构Intertek Testing Services发布的数据显示,马来西亚1月1-25日棕榈油出口量为876,056吨,较12月1-25日出口的1,306,408吨减少32.9%。船运调查机构SGS公布的数据显示,马来西亚1月1-25日棕榈油产品出口量为847,520吨,较2021年12月1-25日的1,338,255吨下滑36.7%。 图1:马来西亚棕榈油库存

资料来源:华联期货 MPOB 图2:马来西亚棕榈油产量

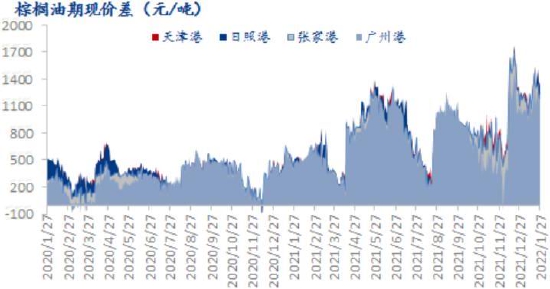

资料来源:华联期货 MPOB 图3:棕榈油期现价差

资料来源:华联期货 我的农产品网 图4:全国港口棕榈油库存

资料来源:华联期货 我的农产品网 国内方面,2022年1月27日24度广州港口棕榈油期现价差为1158元/吨,月同比上涨158元/吨,大幅上涨。据我的农产品网监测显示,截至2022年1月21日(第3周),全国重点地区棕榈油商业库存约37.97万吨,环比前一周减少7.3万吨,降幅16.13%;同比2021年第3周棕榈油商业库存68.49万吨减少30.52万吨,降幅44.56%。 2.大豆 (1)11月USDA供需报告:美豆收获面积环比减少10万英亩至8630万英亩,单产调增0.2蒲/亩至51.4蒲/亩,期末库存调增0.1亿蒲至3.5亿蒲;巴西的大豆产量调减500万吨至1.39亿吨;阿根廷产量调减300万吨至4650万吨;由于南美产量调减,全球大豆库存调减680万吨至9520万吨。报告整体表现利多。现阶段市场关注焦点集中在拉尼娜气候下南美大豆产量端的调整上。今年南美气候可能还会表现为前干后湿,而市场也对前期干旱及播种延缓有所反映。本次报告下调巴西大豆产量至1.39亿吨,比此前1.33-1.35亿吨的商业机构预估更加保守。 (2)据我的农产品网初步统计,2022年2月份国内主要地区油厂进口大豆到港量共88.5船,共计约575.25万吨(本月船重按6.5万吨计)。其中华东地区(含沿江地区)29船约188.5吨;山东地区(含河南)17.5船约113.75万吨;华北地区10船约65万吨;东北地区10船约65万吨;广西地区9船约58.5万吨;广东地区8船52万吨;福建地区5船约32.5万吨。 此外,据Mysteel农产品团队对2022年3月及4月的进口大豆数量初步统计,其中3月进口大豆到港量预计为675万吨,4月进口大豆到港量预计为890万吨。 3.豆油 截至2022年1月21日(第3周),全国重点地区豆油商业库存约80.29万吨,环比上周增加1.6万吨,增幅2.03%。 4.豆粕 截止2022年1月28日(第4周),豆粕库存为32.91万吨,较上周增加3.43万吨,增幅11.64%,同比去年减少15.12万吨,减幅31.48%。 图5:国内豆油商业库存

资料来源:华联期货 我的农产品网 图6:国内沿海油厂豆粕库存

资料来源:华联期货 我的农产品网 图7:国内大豆压榨量

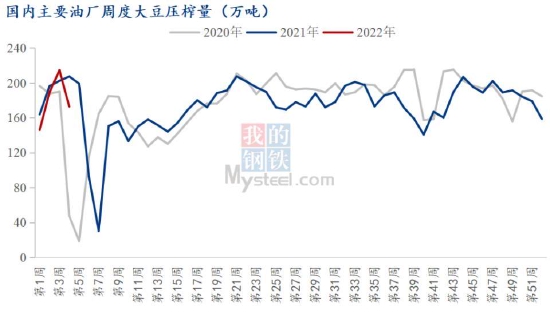

资料来源:华联期货 天下粮仓 图8:国内生猪存栏

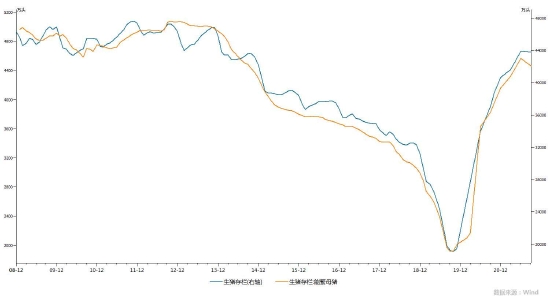

资料来源:华联期货 wind 三、结论及操作策略 油脂:当前马棕仍处于减产周期,劳动力短缺问题还未解决,产地供应维持偏紧状态。而印尼方面,为了抑制国内通胀,限制棕榈油出口,加剧了市场供应缩减情况。叠加俄乌局势紧张,国际原油价格大涨,助推油脂价格重心不断上移。供需两弱但产地消息利好的情况下,预计国内油脂价格被动跟涨为主。 饲料:1月下旬以来市场继续交易南美新作大豆产量调减的预期,而从目前情况来看南美新作大豆产量具备在1月产量基础上再度下调的可能。同时有部分国际买家开始转向美豆,利好美豆出口,最新的美豆销售报告中可以看出,中国已开始购买22/23年度美豆新作,且美豆销售情况略有好转。近期需重点关注9日公布的USDA报告。总的来说,国内豆粕或将跟随美豆上涨。 华联期货 邓丹 |

|

|  |

|