一、行情回顾 2022年1月,焦煤(2389, -16.00, -0.67%)期货主力合约偏强震荡,后小幅回调。基本面来看,元旦节后,部分前期暂时性停产煤矿陆续恢复生产,节后首周煤矿开工率回升明显。但年末安全生产压力持续存在,叠加临近春节,部分民营煤矿考虑放假因素陆续进行限产,导致中旬矿方开工率再次出现小幅回落。进口方面,一月国内焦煤现货价格小幅反弹,叠加唐山地区下游开工回升,环渤海港口海运煤价格小幅上调。蒙古国内再次收到奥密克戎疫情冲击,口岸疫情防控压力不减,通关率低位运行。中下旬口岸再次关闭。需求端,下游焦企整体盈利能力好转,开工积极性回升,但春节前的季节性补库需求也伴随时间推移逐步走弱。 图:焦煤主力合约价格走势(单位:元/吨)

数据来源:文华财经、国信期货 2022年1月,焦炭(3154, -1.00, -0.03%)期货主力合约冲高回落,区间震荡运行。高炉利润好转,下游开启补库周期,焦炭现货价格提涨落地,焦企盈利能力回升,叠加主产区环保约束较前期有所放松,焦企整体开工积极性增强,开工率与日均产量环比均有回升。需求端,一月钢厂启动复产,高炉开工率与日均铁水产量稳步上行,炉料消耗量增加,但伴随下游补库周期逐步接近尾声,对原料需求拉动逐步走弱。而焦煤现货价格走强给焦炭带来成本支撑,期货价格表现出区间震荡格局。 图:焦炭主力合约价格走势(单位:元/吨)

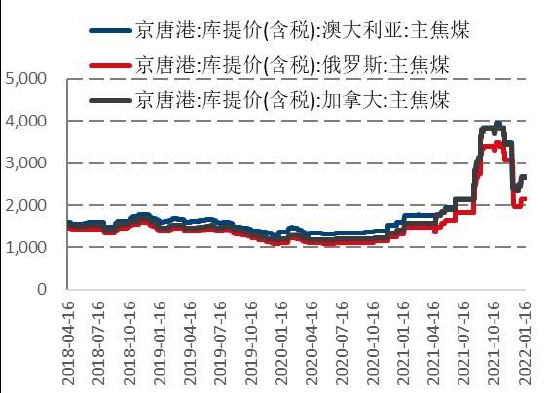

数据来源:文华财经、国信期货 二、炼焦煤市场分析 1.海运煤价格小幅上调,蒙古通关再次受冲击 一月初,受到国内焦煤现货价格上涨影响,港口海运煤价格小幅调涨,后伴随唐山地区焦钢企业复产进程,对原料需求走强,港口现货资源报价上调,对于远期资源市场整体成交较少,观望情绪较重。截至1月21日,京唐港:库提价:主焦煤(俄罗斯,A11%,V20%,0.3%S,G83,Y13mm)报收2162元/吨,较月初上涨184元/吨。 蒙古方面,进入12月以来,其国内疫情出现好转,单日新增确诊稳定降至500以下,但2022年伊始,其境内疫情态势再度反复,且境内发现奥密克戎变异毒株,而我国国内春节及冬奥会临近,各地疫情散点式爆发,口岸疫情防控压力持续存在,中蒙整体通关效率偏低,单日通关车数维持在100车以下。18日,因蒙古国单方面变更隔离小组且未通知中方。对此,中方已暂停蒙方司机核酸检测,待20日对口岸全员进行核酸检测且蒙方向中方更新闭环车队数据后通关或恢复,甘其毛都口岸蒙煤通关量再次受到影响,口岸可售资源较少,报价上调。截至1月21日,甘其毛都口岸原煤报2010元/吨,较月初上涨280元/吨;精煤报2400元/吨,较月初上涨340元/吨。 图:港口焦煤现货价格(单位:元/吨)

数据来源:WIND、国信期货 图:甘其毛都口岸焦煤价格(单位:元/吨)

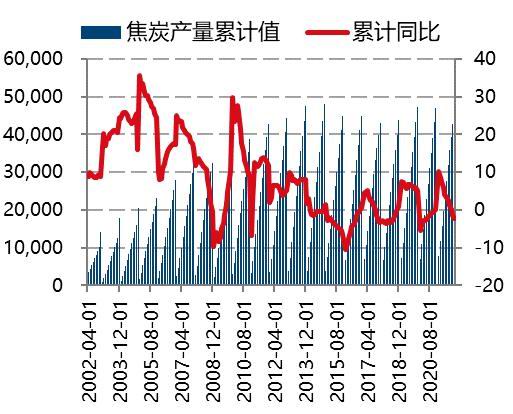

数据来源:Mysteel 2.季节性因素影响,煤矿开工低位 从国内煤炭供应角度来看,自10月国内启动煤炭增产保供措施以来,整体效果显著,国内煤矿开工率明显上行,煤炭供应增加。12月中旬,山西主产区发生煤矿安全事故,市场再度聚焦安全生产,矿方开工率明显下滑,至一月才有恢复。从统计局数据反馈,2021年12月,我国原煤产量38467万吨,较11月环比增加1382.6万吨,1-12月原煤累计产量40.7亿吨,同比增长4.7%,增速较11月增长0.5个百分点。分品种来看,1-10月焦煤累计产量4.41亿吨,同比增长1.4%。 一月元旦假期结束之后,煤矿陆续复产,汾渭调研样本煤矿开工率较节前明显回升,但考虑到临近春节,部分民营煤矿提前准备限产停产,矿方产量释放空间整体不大。而煤矿生产即将面临春节季节性因素影响,短期产量将有明显下滑,节后再行复产。 图:炼焦煤产量及同比(单位:万吨,%)

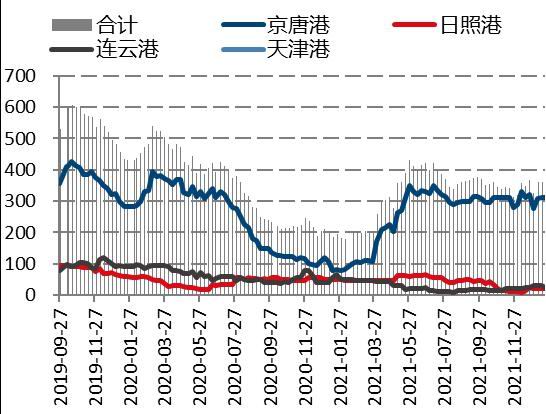

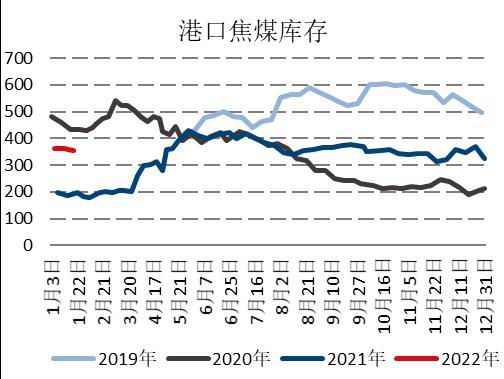

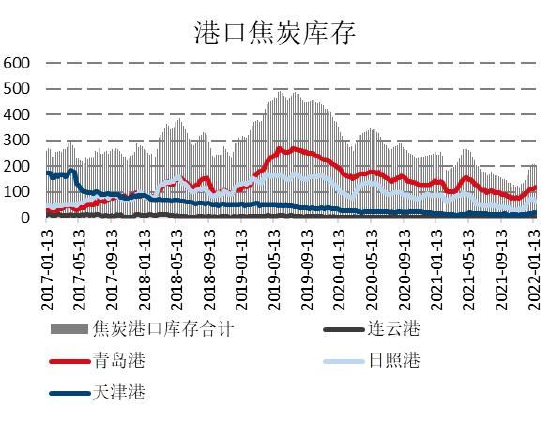

数据来源:WIND、国信期货 3.港口库存窄幅波动 元旦节后,港口整体成交积极性有所回暖,海运煤价格小幅上行。后伴随唐山地区焦钢企业复产,对海运煤需求拉动走强。港口库存窄幅波动。截止1月21日,京唐港、日照港、连云港三港口焦煤库存合计355万吨,月环比下降13万吨。目前港口焦煤库存处在年内中位水平。 图:主要港口焦煤库存量(单位:万吨)

数据来源:WIND、国信期货

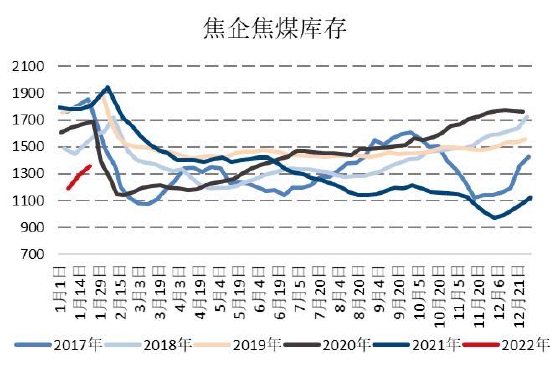

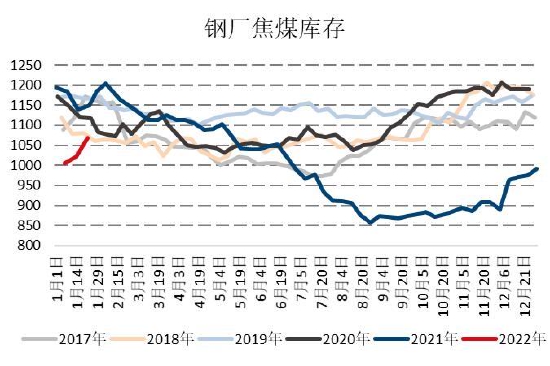

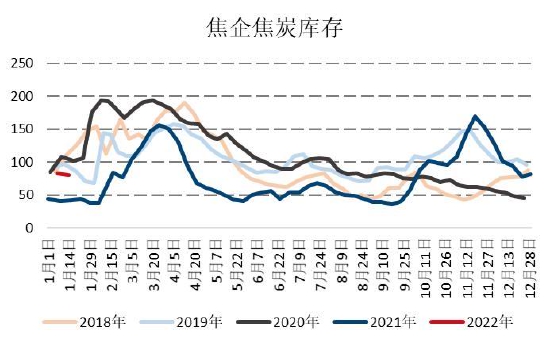

数据来源:WIND、国信期货 4.补库需求尾声,等待需求释放 2021年焦煤供需缺口为正,导致各环节库存下降,年末,下游对于原料进行补库,在补库需求带动下,焦煤期现货价格均有反弹。伴随春节临近,下游补库进行逐步接近尾声,春节之后将主动消耗厂内库存,直至煤矿恢复生产发运,再行恢复采购节奏。预计钢厂及焦企焦煤库存将经历高位回落过程。截至1月21日,Mysteel调研全国230家独立焦企焦煤库存1357.96万吨,月环比增长284.62万吨。247家钢厂样本焦化厂焦煤库存1067.88万吨,月环比增长92.51万吨。伴随春节临近,目前下游补库进程接近尾声,根据季节性规律,春节之后下游将经历将库周期,原料原料需求提振仍有赖于黑色终端需求复苏进程。 图:230家独立焦企焦煤库存

数据来源:WIND、国信期货 图:247家样本钢厂焦煤(单位:万吨)

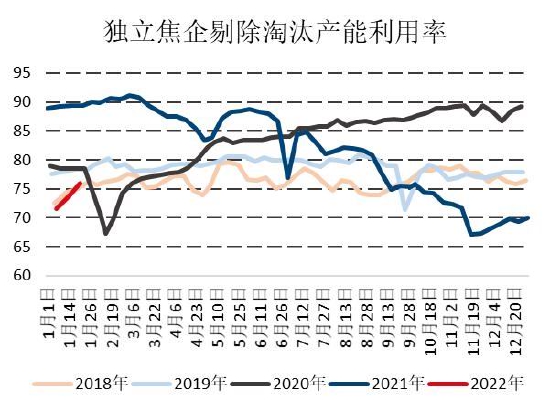

数据来源:WIND、国信期货 5.焦企盈利回升,维持正常开工 1月以来,焦炭现货提涨落地,焦企整体盈利水平回升,另一方面,主产区环保政策有所放松,焦企整体开工积极性回升,开工率持续增长。春节期间焦企正常生产,预计在合理利润水平下,将通过消耗厂内原料库存维持开工率不减。截止1月21日,Mysteel调研全样本独立焦企剔除淘汰产能利用率75.95%,月环比增长6.63个百分点。 图:焦企开工率分地区(单位:%)

数据来源:WIND、国信期货 图:全样本焦企剔除淘汰产能利用率(单位:%)

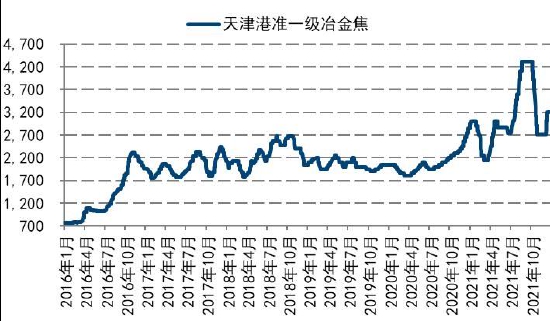

数据来源:WIND、国信期货 三、焦炭市场基本面分析 1.现货提涨,面临下游压力 2021年四季度,伴随国内保供增产政策信号释放,煤炭整体供应有效增加,焦炭现货价格自高位一路下跌,连续提降8轮。随后焦炭现货价格低位持稳运行。一月以来,伴随下游复产采购以及补库需求推动的采购积极性回升,焦炭现货实现提涨。截止1月21日,天津港准一级冶金焦(A<12.5%,<0.7%S,CSR>60%,Mt8%)报3210元/吨,较12月末上涨500元/吨。而伴随原料提涨,钢厂利润被压缩,焦企或将重新面临来自钢厂的提降压力。 图:天津港:平仓价(含税):准一级冶金焦(单位:元/吨)

数据来源:WIND、国信期货 2.焦炭产量缓慢恢复 国家统计局公布数据显示,2021年12月,焦炭产量3600万吨,环比增加215万吨,1-12月,全国焦炭累计产量4.64亿吨,同比下降2.2%,年均增长为负。从产量释放进程来看,前三季度,焦炭产量维持同比正增长,而由于煤炭价格大涨引发监管关注,10月下旬,监管调控煤炭价格,焦炭现货价格快速下跌,部分焦企出现亏损下主动减产,11月单月产量新低。随后焦炭产能释放缓慢恢复,伴随行业利润好转,预计1月产量环比将再有增长。2月,冬奥或将对周边开工有一定冲击,但预计整体焦企开工仍将维持稳中小幅增长。 图:焦炭产量累计及同比(单位:万吨,%)

数据来源:WIND、国信期货 图:焦企开工率(单位:%)

数据来源:WIND、国信期货 3.焦企节后季节性累库 目前焦企开工回升,焦炭日均产量增加,但下游需求同步增长,且有补库带动,1月焦企焦炭库存仍处在小幅回落通道。但根据季节性规律,春节期间由于各地区运输车辆较少,叠加冬季天气影响,焦炭整体出货不畅,预计2月焦企将经历季节性累库,待整体运力恢复后库存再回落。截至1月21日,Mysteel调研230家独立焦企焦炭库存73.7万吨,月环比下降4.84万吨。 图:焦企焦炭库存(单位:万吨)

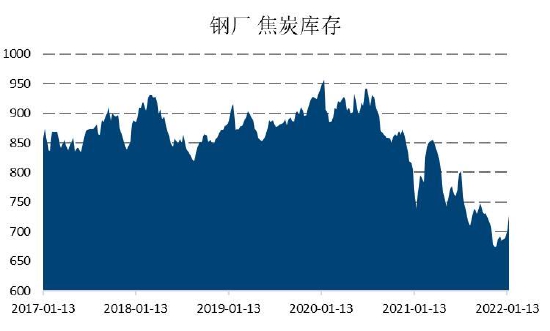

数据来源:WIND、国信期货 4.集港量下滑,下游补库尾声 一月以来,伴随焦炭现货价格连续提涨落地,贸易商囤货积极性有所下滑,港口增库速度放缓,中旬开始出现周环比小幅下滑,集港量低位运行,库存整体窄幅波动,市场交投情绪尚可。截止1月21日,焦炭港口库存合计203.6万吨,月环比增加16.3万吨。 钢厂方面,伴随春节临近,补库逐步接近尾声,春节之后将经历去库过程。截至1月21日,247家样本钢厂焦炭库存727.97万吨,月环比增加43.74万吨。目前钢厂原料库存绝对水平较低,对原料价格压力相对不大。 图:港口焦炭库存(单位:万吨)

数据来源:WIND、国信期货 图:钢厂焦炭库存(单位:万吨)

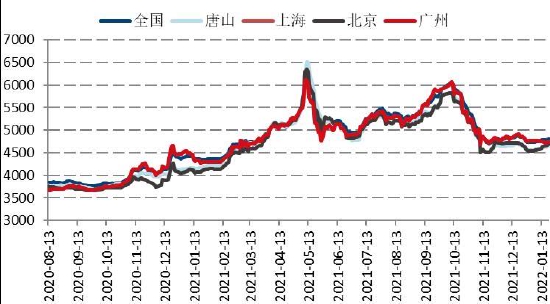

数据来源:WIND、国信期货 5.成材需求淡季,等待终端需求释放 从黑色产业链终端需求来看,1、2月均是终端消费淡季,1月成材端价格表现相对平稳,月环比有下跌,但跌幅不大。而2月上旬春节假期工地停工,终端需求将经历冰点,成材社会库存也将表现为先增后减的季节性规律。而原料需求仍有赖于终端需求释放情况。 图:各地钢材现货价格(单位:元/吨)

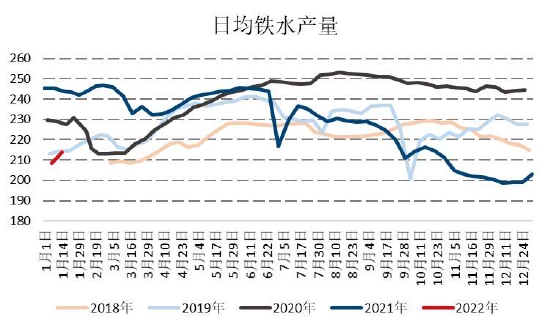

数据来源:WIND、国信期货 从直接需求来看,一月北方钢厂启动复产,高炉开工率与日均铁水产量均有小幅增长,焦炭消耗量增加。二月冬奥期间,周边地区钢厂开工或将收到临时性冲击,虽然近期市场对于冬奥减产预期有所减弱,但二月钢厂生产仍面临不确定性,制约炉料真实需求。截至1月截21日,Mysteel调研247家钢厂高炉开工率76.25%,环比上周增加0.48个百分点,月环比增加8.38%;日均铁水产量218.2万吨,周环比增加4.51万吨,月环比增加19.19万吨。 图:日均铁水产量(单位:万吨)

数据来源:WIND、国信期货 四、后市分析 1月,国内焦煤供应逐步收缩,临近春节,部分煤矿停产放假,矿方开工率低位运行。进口方面,口岸疫情防控压力存在,中蒙通关量低位运行。海运煤成交回暖,报价小幅上调。需求端,下游补库接近尾声,需求拉动逐步走弱。展望2月,供应端先紧后松,上旬煤矿春节停产整体国内供应紧张,元宵节后逐步恢复供应。进口方面持稳为主。焦企先行消耗厂内库存,待产能以及运力恢复后恢复采购。考虑到2月冬奥期间钢厂限产约束存在,炉料价格反弹高度受到制约,预计价格前高后低,震荡运行为主。 1月,国内焦炭供应稳中有升,焦炭现货价格提涨,焦企盈利水平增强,叠加主产区环保力度有所放松,焦企开工积极性增加,焦炭日均产量环比回升。需求端,钢厂元旦后启动复产,高炉开工率增加,炉料消耗量回升。但伴随春节临近下游补库需求逐步走弱。展望2月,焦企在当前利润水平下开工动能充足,预计焦炭供应维持宽松。而需求端,冬奥期间北方钢厂限产不确定性存在,焦钢之间利润将面临再平衡。期货盘面反弹高度受限,等待黑色终端需求验证,建议短线操作为主。 国信期货 邵荟憧 |

|

|  |

|

微信:

微信: QQ:

QQ: