原油价格高位运行 春节后供需面好转以及成本端支撑将继续为PTA

期价上行提供助力。预计近期PTA将振荡偏强运行,期价有望冲击6000元/吨关口。 春节假期后首个交易日,PTA期价大幅高开,主力合约期价盘中一度逼近5900元/吨,创2019年7月下旬以来新高,此后,受油价回落影响,PTA期价回调。截至2月8日夜盘收盘,主力合约收报5704元/吨。 短期内PTA供给有所提升 1月下旬,前期停车的福海创、海伦石化等装置先后完成检修重启,国内PTA装置开工率回升至86%附近偏高水平。1月28日,逸盛新材料2期330万吨新装置按照既定计划开始试车,目前装置维持在五成且已计入有效产能,短期国内PTA供给有所提升。自2月1日起,国内PTA有效年产能调整至6780.5万吨,较2021年年末提升5.12个百分点。2月7日,国内PTA装置日度开工负荷为84.92%,较2021年同期下降5.58个百分点;根据估算,国内PTA日产量约为15.78万吨,较2021年同期增加1.35万吨。

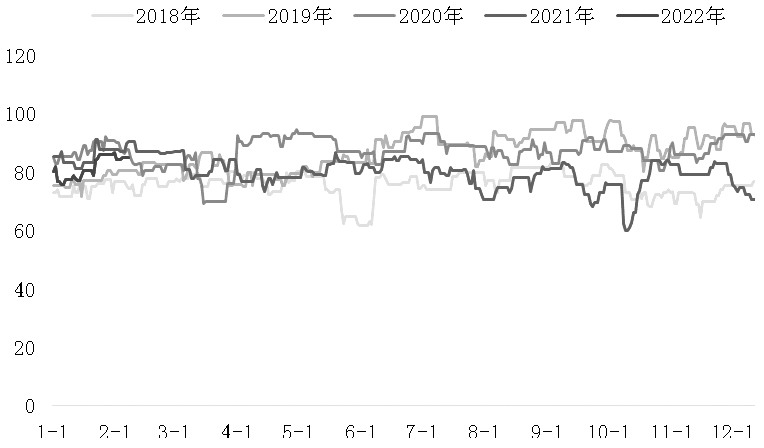

图为PTA装置日度开工率(单位:%) 尽管短期内供给增加,但中期来看,国内PTA供给压力相对有限。其一,2022年PTA新增产能主要投放时间集中在下半年,因此在逸盛新材料2期装置投产后,国内PTA产能扩张进入空档期,新产能所带来的供给提升压力明显下降。其二,随着前期检修装置陆续重启,目前国内处于停车状态的PTA装置几乎全部为长停装置,短期PTA装置开工率进一步提升空间有限。

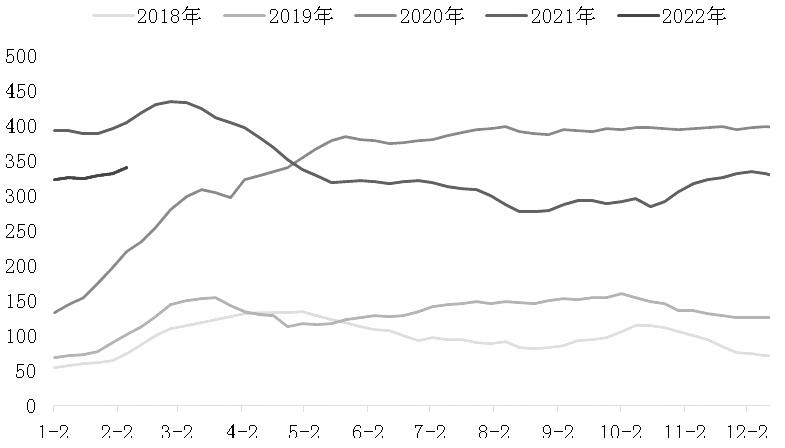

图为PTA周度社会库存量(单位:万吨) 另一方面,短期内PTA库存压力有限。1月,下游聚酯企业放假停产增多,PTA需求转弱,但国内多套PTA装置先后停车检修也使得国内PTA供应量有所下滑,PTA社会库存小幅增加但幅度有限。此外,自2021年12月中旬开始,PTA现货市场货源流动性呈现偏紧状态,PTA仓单库存快速下降,至春节前夕已降至30万吨以下,大幅低于2021年同期水平。春节后由于国内部分PTA装置存在检修或降负计划,而需求随着聚酯装置开工的恢复将有所提升,短期内PTA库存压力有限。 春节假期聚酯开工高于往年 由于2021年四季度聚酯企业主动降负后自身库存压力得到释放,2022年春节假期聚酯企业减停产力度小于往年。有关数据显示,春节假期期间共有643万吨产能装置停车,约占国内聚酯名义总产能的9.81%。春节假期结束后,聚酯乃至终端织造企业生产将逐步恢复,按照往年情况,下游企业集中复工复产时间通常会在元宵节后,因此短期内聚酯及终端织机开工提升幅度或有限,但整体仍将保持回升态势,PTA需求也将有所增加。2月7日,聚酯工厂日度开工负荷为79.98%,较2021年同期提升2.21个百分点,根据估算,聚酯日度产量约14.74万吨,折对PTA需求量约12.61万吨,江浙织机日度开工负荷为8.13%,较2021年同期下降17.48个百分点。 由于春节前终端市场销售疲软且原料价格快速上涨,下游企业原料备货相对谨慎,原料库存整体较往年水平偏低,这也使得下游在节后存在脉冲式的补货需求。尽管春节前后原料价格快速拉涨令终端市场难以承受,加之订单跟进受限也限制了下游补货的持续性,但整体而言市场交投预计仍将有所回暖,助力PTA需求增加。2月7日,涤纶长丝日度产销为18.95%,涤纶短纤日度产销为12.46%,聚酯切片日度产销为10.45%。

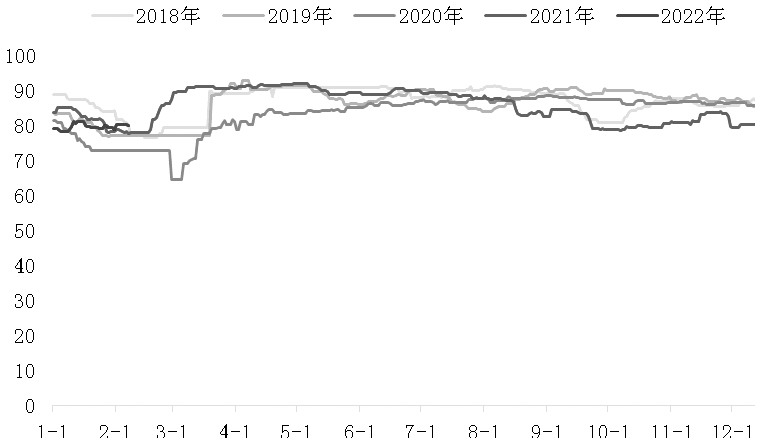

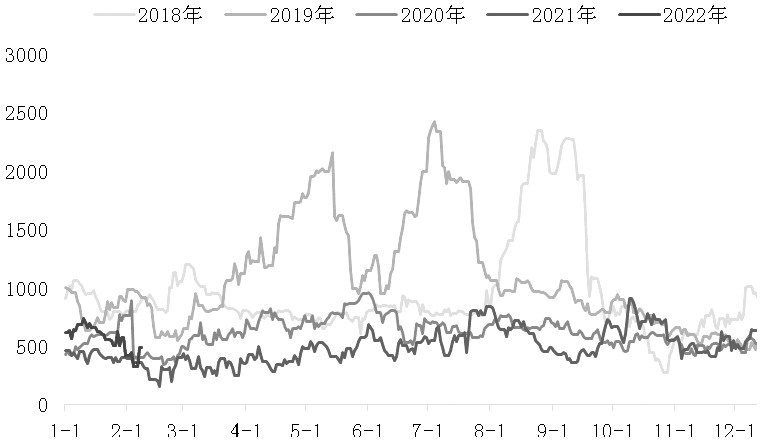

图为聚酯工厂日度开工负荷(单位:%) 成本端影响效应仍较为显著 今年年初,国内PTA加工差基本保持在600—700元/吨附近,彼时由于国内多套装置检修且聚酯开工高于预期,PTA加工差虽然处于偏高水平但未有进一步压缩。此后,随着春节假期临近,PTA检修装置陆续重启且下游企业开始停产放假,PTA供需面转弱,PTA加工差逐步压缩至500元/吨以内,成本端对于PTA价格的影响效应增强。根据估算,2月8日国内PTA加工差为487.72元/吨,较年初高点下降253.58元/吨,较2021年同期上升125.59元/吨。 春节假期国际油价振荡上涨,WTI原油2月4日盘中最高一度超过93美元/桶,创逾7年新高,能化板块整体受到较强提振,PTA也不例外。近期美国得克萨斯州遭遇寒冬天气,使得市场担忧全球最大的原油产地——二叠纪盆地原油供应可能中断;俄乌地缘紧张局势持续发酵则引发了市场对于欧洲再度爆发能源危机的担忧。此外,OPEC+虽然在其最新部长级会议上继续保持其原有增产计划,但从过去几个月的情况来看其实际增产均低于预期,这也引发了市场对于OPEC+实际增产能力的质疑。这是市场看多油价的关键因素,即短期内全球原油供应偏紧。而美国原油库存连续多周下降也从侧面印证了这一点。美国石油协会(API)2月8日公布的数据显示,截至2月4日当周,美国原油库存下降200万桶至4.368亿桶,较年初下降421.5万桶,较前期高点下降2158.2万桶。 近期原油市场所面临的利空因素主要是伊朗原油存在重回市场的可能。2月8日,旨在恢复2015年核协议的伊朗核谈判在维也纳恢复,此前拜登政府放弃了对伊朗部分民用核活动的制裁,市场人士将此视为朝着达成协议目标的进展。而若最终核协议被重启,则将有超过100万桶/日的伊朗石油重返市场。考虑到伊朗核谈判仍存在着较大的不确定性,即使谈判最终达成,伊朗原油何时能够有效供应市场也存在变数,因此我们预计短期内国际油价下跌空间有限,整体将保持高位振荡,PTA也将获得较强的成本端支撑。

图为PTA加工费估算(单位:元/吨) 综上所述,春节后下游聚酯及终端织造企业生产将逐步恢复,PTA需求会有所提升。供应方面,逸盛新材料2期投产后,国内PTA产能扩张进入空档期,而近期包括中泰化学、逸盛新材料1期装置在内的多套装置存在降负或检修计划,PTA供应端压力将有缓和。近期影响PTA期价的主导因素仍然来自成本端,虽然伊朗核谈判恢复使得伊朗原油存在重返市场的可能,但不确定性仍然较大,并且短期来看全球原油供应偏紧局面还将延续,因此我们预计短期内国际油价将高位振荡,PTA也将继续获得较强的成本端支撑。若油价重拾涨势,则PTA期价有望冲击6000元/吨关口。(作者单位:中信建投期货) |

|

|  |

|

微信:

微信: QQ:

QQ: