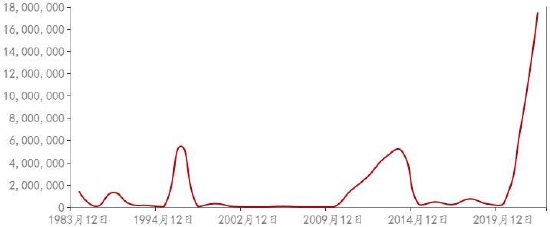

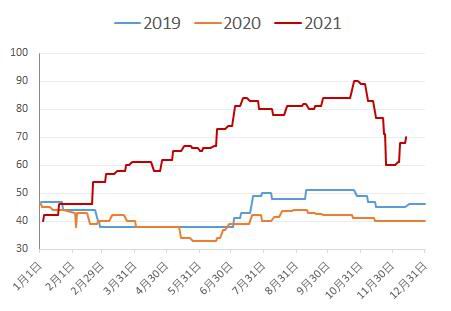

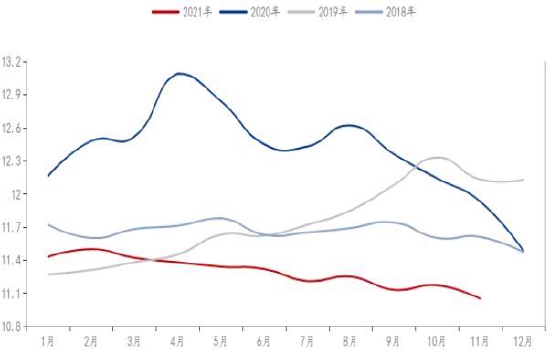

要点提示: 1.全球粮食不安全感加剧,玉米(2730, 2.00, 0.07%)供需偏紧。 2.国内产需缺口扩大,政策鼓励增产玉米。 3.通胀预期和扶持政策或将支撑玉米价格。 4.养殖业去库周期和经济下行利空需求。 市场展望与投资策略: 2021年度,国内玉米产需缺口扩大。展望2022年,全球粮食安全问题更加凸显,叠加各种不确定性因素频发,供应端受国家政策鼓励和中美贸易协议影响玉米供应增加,成本端受通胀预期和扶持政策影响支撑玉米价格易涨难跌,农资成本或有支撑作用,面临经济下行压力,需求端下游饲料养殖业面临去库存压力以及宏观经济下行提振需求有限,因此,预判2022年国内玉米需求不及2021年表现。风险因素主要关注疫情变化、玉米产区极端天气和小麦抛储政策等。操作上关注产区天气炒作期套利机会,同时结合抛储政策调整套利策略。 一、2021年行情回顾 2021年,玉米价格高位宽幅震荡,玉米市场行情可分为四个阶段: 第一阶段是1月18日至3月份,玉米期价下行。经历2020年玉米供需偏紧和疫情等超预期因素影响的市场环境后,2021年1月18日,玉米期价冲至历史高点,之后市场因替代谷物小麦抛储政策、新粮上市和养殖企业有减少生猪存栏预期,利空玉米,玉米期价震荡下行。 第二阶段是4月,玉米期价震荡上行。4月国内玉米市场供应端余粮殆尽,贸易商挺价心理强烈,同时,不良天气导致美玉米价格飙升,进口玉米成本增加,国内期价贴水现货,多重因素共同推动玉米期现货价格上涨。 第三阶段是5月至9月,玉米期价持续走弱,主要受国家政策、进口玉米成本、玉米替代谷物和养殖利润等因素影响。5月国家释放对玉米等大宗商品实施保价稳供政策信息,同时,美国天气转好利空美玉米价格,国内大量进口美玉米及玉米替代谷物,玉米期价下跌;进入6月之后,玉米市场供需宽松,供应端中储粮拍卖进口玉米,玉米供应增加,需求端新麦集中上市挤占玉米市场需求,同时,终端企业因利润较差减少对玉米需求,养殖业主要是猪企陷入亏损,深加工企业停工检修,供需端均利空玉米,期价下跌。 第四阶段9月下旬至12月,玉米期价震荡上行,主要受产区不良天气、农资成本、疫情和市场情绪等因素影响。首先,国内玉米主产区连续雨雪天气推迟玉米收割和上市进度,卖压后移,玉米供应偏紧;其次,玉米价格下方有高农资成本支撑;最后,不良天气使得玉米质量分化,新玉米毒素超标严重,玉米市场抢购优质粮,农户惜售优质粮盼高价,挺价情绪浓厚;虽然下游加工利润回暖,但高价玉米降低终端企业采购意愿,下游企业以刚需备货为主,玉米市场博弈氛围浓厚。 图表1:玉米主力期货价(元/吨)

数据来源:华安期货投资咨询部;同花顺iFinD 图表2:玉米南、北方港口现货价(元/吨)

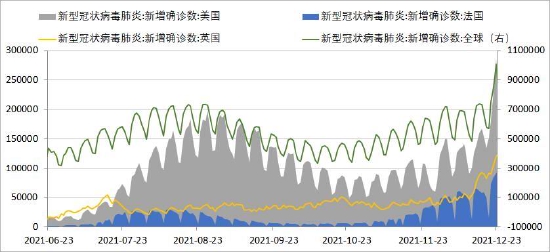

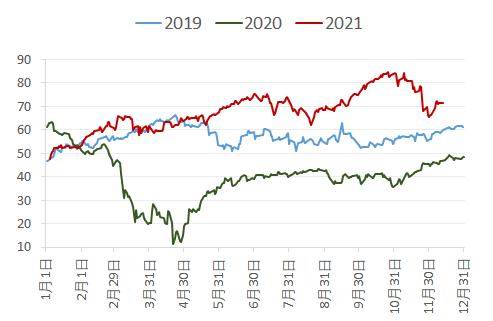

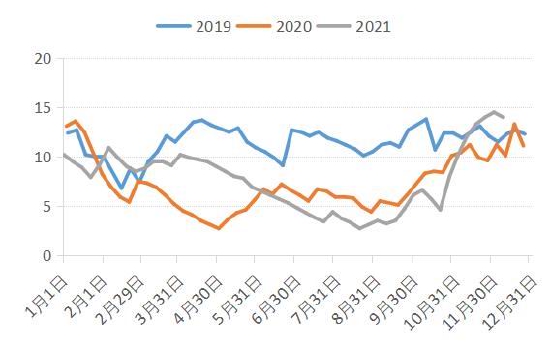

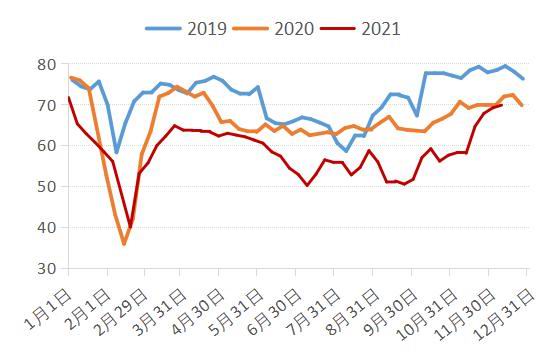

数据来源:华安期货投资咨询部;同花顺iFinD 二、宏观分析 1.通胀预期仍在,国内货币政策稳中偏松 美国通胀时长和强度超预期,变异毒株冲击或将延长通胀预期。2021年11月出现的Omicron病毒使国际疫情防控更加警惕,该病毒来势凶猛使得多国封锁边境,若海外疫情持续时间超预期,将阻断全球供应链恢复,通胀形势难以缓解。受此影响,中国经济也将受到冲击,若疫情推动2022年原材料价格高企,PPI向下游传导,国内通胀预期可能恶化。 图表3:新冠疫情新增感染人数(人)

数据来源:华安期货投资咨询部;同花顺iFinD 图表4:美国CPI当月同比

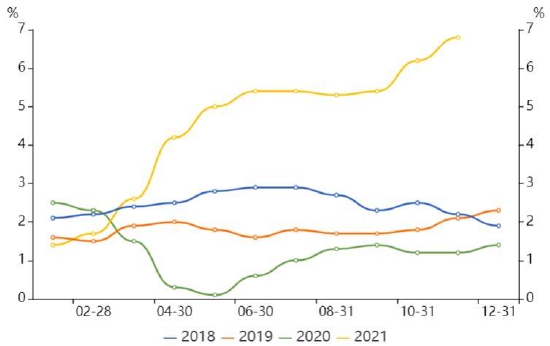

数据来源:华安期货投资咨询部;同花顺iFinD 当前经济面临下行压力,国内宏观政策倾向稳中求进。由于宏观经济下行压力较大,国内结合财政政策和货币政策加强宏观调控力度,发挥经济托底作用。国内7月降准后流动性偏松,近期利率市场的变化,反映出了政策面的积极倾向,12月央行下调金融机构存款准备金率,表明宏观政策可能比预期的更积极,市场所面临的宏观氛围偏宽松。 三、基本面分析 1.供需平衡表分析 基本面方面,纵观全球、美国和中国玉米市场,2021年全球玉米市场玉米库存消费比仍呈偏紧趋势,除中国外,其他地区的玉米库存消费比稍有回升,主要与疫情稳定后全球恢复性生产有关。 1.1 全球玉米市场 从全球供需平衡表看,近6年全球市场供需形势持续偏紧,玉米库存消费比从2016/2017年度到2021/2022年度,下降了6.8个百分点,2021/2022年除中国外地区库存消费不足11%。2020年全球疫情蔓延,叠加粮食不安全问题,全球各地紧急增加粮食储备,多地封锁边境、停工停产,干扰或阻断玉米供应链,全球玉米库存加速消耗,2020/2021年度全球玉米库存消费比降至历史新低。2021年全球疫情稍有稳定,玉米供应链基本恢复正常,在全球粮食不安全问题持续加重的宏观背景下,2021/2022年玉米库存消费比有望企稳。 图表5:全球玉米供需平衡表

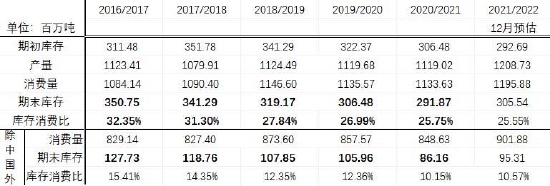

数据来源:华安期货投资咨询部;USDA 2021年全球粮价呈现上涨趋势,主要影响因素为:产区不良天气导致粮食减产预期;新冠疫情反复干扰或阻断粮食供应链;农业主产国实施出口限制等贸易政策加剧粮食供需错配问题;经济通胀环境下农资成本上涨助涨粮食价格。由于中国农产品资源禀赋优势不足,常依赖进口国外农产品填补国内农产品供给缺口,因此,国内市场粮价常高于国际市场粮价,进口持续增加是长期趋势,海外粮价对国内市场的影响将继续上升。目前,全球通胀持续升温,疫情仍反复无常,宏观经济下行叠加疫情的不确定性加剧全球粮食不安全感,助推国内粮食供应偏紧趋势,长期来看,全球玉米价格易涨难跌。 1.2 美国玉米市场 美国是全球第一大玉米生产国和出口国,从美国玉米供需平衡表可知,美玉米的产量、出口及消费量均有攀升,2019/2020年度至2020/2021年度,美玉米库存消费比降低了5.2%,且产量增速不及消费量增速,玉米供需呈收紧趋势,2021、2022年度,美国库存消费比同比回升了1.9%。近3年来美玉米产量逐年走高,并且2021/2022年度产量增速为6.72%,同比增加了3.11%,在全球粮食供需偏紧的格局下,高种植收益提高美农种植玉米意愿,若产区天气利好,美玉米产量有望进一步扩大。 图表6:美国玉米供需平衡表

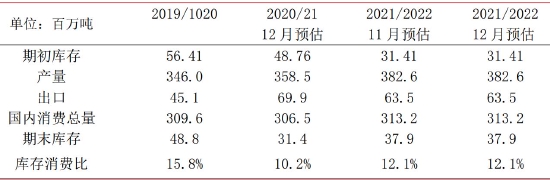

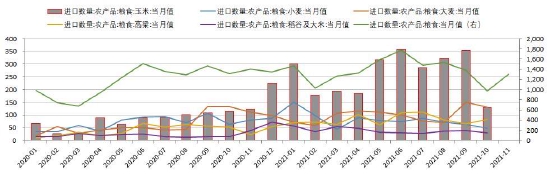

数据来源:华安期货投资咨询部;USDA 2021年1月15日,中美签署的第一阶段经贸协议使得中国大量进口美农商品,中国进口玉米增量中美玉米占约九成,其他进口玉米量来自乌克兰等国。据美国农业部报告和中国海关数据反映,中国进口的玉米中美玉米占较大比重,2019/2020年度中国进口玉米666万吨,累计购进美玉米226万吨;2020/2021年度中国进口美玉米量为2360万吨。同时,2021年美国向中国运输玉米量现历史新高,运量为17467671公吨,同比增加了1.44倍。近3年来,美国种植、播种面积逐年递增,2020年度年相较于前一年,美玉米的播种和收获均有提升,分别同比增加了1.11%和1.23%。总之,若2022年中美续订该经贸协议,将有利美玉米播种面积增加和美国向中国出口玉米量。 图表7:美国玉米种植、收获与出口情况

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 图表8:美玉米出口至中国运输量(公吨)

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 1.3 中国玉米市场 从中国供需平衡来看,2021/2022年度国内玉米产需缺口扩大,除2020/2021年度因大量进口国外玉米,玉米库存消费比略增以外,2021/2022年度玉米库存消费比较上一年度下滑了3.39%,国内玉米供需维持紧平衡状态。 图表9:中国玉米供需平衡表(万公顷、万吨)

数据来源:华安期货投资咨询部;钢联数据库 供应方面,2021/2022年度国内玉米种植面积增加,虽然河南等地受洪涝影响,当地玉米减产了58.13亿斤(约290万吨,国家统计局河南调查总队公布数据),然而,东北地区玉米丰收,全国玉米新作总体仍表现增产,但进口量可能不及上年度。需求方面,受养殖业需求回暖影响,预计饲用需求将有所增长,而深加工需求则可能受到高成本及电力供应紧张影响,增长有限。总体看,国内玉米供需缺口有望较上年度扩大,维持偏紧格局。平衡表数据中,有两点值得引起关注:一是2021/2022年度玉米进口量预计将有所下滑,主因是上年因中美贸易协议以及国内外玉米高价差影响,进口量维持高水平,这在本年度将难以再现;二是2021/2022年度玉米饲用消费量常被质疑,虽然猪企从高盈利转入亏损后有采用低价替代量的动机,但生猪存栏大幅回升,以及前期部分大猪压栏,对饲料消费的增量需求压过了替代减量。 2.供应端 国内玉米供应有增长预期。国内玉米供应由国内自产(主要)和向外进口两方面构成,未来玉米供应端或有以下变动: 2.1 玉米种植面积增加 受国内政策鼓励和种植收益吸引,2022年玉米种植面积有增长预期。政策方面,为保障国内粮食安全,相较于前两年玉米面积求稳的粮食政策,2021年中国农业农村部提出了“两稳一增”的导向政策,其中提出将“重点扩大东北地区和黄淮海地区玉米面积”,从中国玉米供需平衡表中可知,国内玉米种植面积为4259万公顷,同比增加了5.34%,中国玉米单产处历史高位,呈现恢复性增长趋势,另外,2021年12月国务院引发的《“十四五”推进农业农村现代化规划》(以下简称《规划》)高度重视粮食安全问题,《规划》指出政府将通过颁布各项扶持政策鼓励农户种粮、落实粮食安全党政同责、推进产能和服务创新等举措提高农户种粮意愿。种植收益方面,玉米种植收益高于杂粮和甜菜等种植收益,2020年全球疫情泛滥,全球玉米供需偏紧,玉米种植收益涨至历史新高,除去2020这一特殊年份,2021年玉米种植收益较2019年玉米种植收益增长了10倍左右,2022年结合《规划》落实,玉米种植面积有望进一步扩大。 图表10:中国玉米单产情况(公斤/千公顷)

数据来源:华安期货投资咨询部;同花顺iFinD 图表11:玉米种植收益(元、元/亩、元/斤、斤)

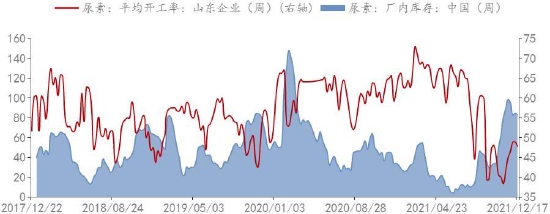

数据来源:华安期货投资咨询部;同花顺iFinD 2.2 农资成本将有回调 农资成本有回调预期,支撑玉米价格有限,主要与国家实施农资稳价保供政策和农资面临库存压力有关。首先是政策稳价,2021年全球农资价格大幅上涨,截至2021年12月10日,复合肥(硫酸钾复合肥,氮磷钾含量45%)价格同比上涨了62.61%,截至2021年12月13日,WITI原油期货结算价同比上涨了51.71%,有鉴于此,2021年12月,国家发改委会同工信部等部门联合印发了《关于建立化肥生产协调保障工作专班稳定今后一段时期化肥供应的通知》,助力化肥保供稳价,力求2022年商储无忧;其次是去库存压力增加,农资高价吸引相关农资大量生产,目前尿素和原油等农资库存量偏高,2022年市场若无惜售农资情绪,叠加国内能源保供稳价政策落实,农资库存压力将会释放,农资价格会因此回落。 若农资价格回落期处于对应农用高峰期前,化肥、原油和煤炭等价格降低将会减少玉米种植、运输和烘干等系列成本。如若不然,2022年玉米单产可能拖累产量增长,主要是受氮肥价格影响,不过改变种植模式或可缓解这一现象。2021年全球化肥等价格大涨,未种玉米农户盼低价购化肥以降低玉米种植成本,若2022年国内化肥价格在玉米种植期依然高挺,玉米产量增量或放缓。一方面,高化肥价格可能促使农户改种大豆(5784, 49.00, 0.85%),由于玉米和小麦比大豆更需要氮肥,化肥价格持续高企将影响农户种植选择,改种其他农作物;另一方面,全球化肥价格高企且短缺,农户的肥料投入方面将更加节约,这将降低玉米单产。若使用玉米大豆带状复合种植模式可有效缓解拖累现象,因为此种植模式不仅可以保证玉米产量不减,同时,大豆有固氮作用可相对减少氮肥使用量。 图表12:WTI原油期货结算价走势(美元/桶)

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 图表13:尿素库存情况(万吨)

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 2.3 贸易政策利好进口形势,但进口玉米需求有限 贸易政策影响进口玉米的数量和价差成本。2021年1月签订的“第一阶段”中美贸易协议,约定中国将从美国进口2000亿美元的商品和服务,大幅增加了国内进口玉米供应量。据美国贸易代表办公室和美国农业部联合报告数据显示,截至10月23日,中国已兑现协议采购目标的71%,其中,农产品价值超过230亿美元,美国对中国玉米销量为870万吨,达到历史新高,美方表示将继续推进美国农产品进入中国市场,2022年中方将完成剩下采购目标,进口玉米将有望增加。国际粮价具备的价格优势,促使国内进口国际玉米及玉米替代性谷物,以弥补国内玉米产需缺口。国际粮价优势或因成本节约继续维持,由于2021年农资成本高企,国内外粮价差收窄,2021年12月,中美签署了一项重要的服务贸易协议,该协议的落实将每年缩减15000亿美元包括国际运输成本在内的全球服务贸易成本,这将有效节约中国进口国外玉米的高运费成本,因此,2022年若该服务贸易协议顺利落实,进口谷物价格优势仍存。 图表14:中国进口玉米及玉米替代谷物量(万吨)

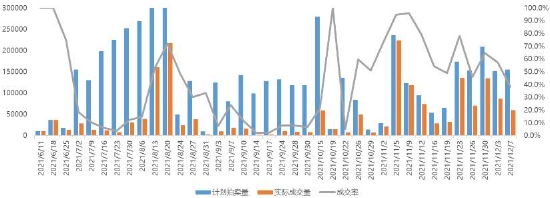

数据来源:华安期货投资咨询部;USDA 然而,从进口玉米低成交率来看,国内玉米市场对进口玉米的消费倾向性相对不高。在2021年国内玉米青黄不接时期,中储粮的进口玉米拍卖成交率不足40%,究其原因,可能是国内玉米及玉米替代谷物挤占了进口玉米消费市场。2022年国内政策和价差优势仍不利于进口玉米需求,首先,国内倡导增产玉米,2021年12月举行的中央经济工作会议提出,抓住粮食产量主导权,“中国人的饭碗任何时候都要牢牢端在自己手中”,由此看出中国玉米市场将更倾向于自产自销模式;其次,中美贸易协定运输成本节约问题和国内推行的饲粮替代政策,更多利好玉米的替代谷物进口价格优势。总体来看,国内进口玉米量或呈趋势性增加,但进口玉米对国内玉米市场的消费吸引力相对不高。 图表15:美湾玉米近月海运费(美元/吨)

数据来源:华安期货投资咨询部;同花顺iFinD 图表16:中储粮进口玉米拍卖情况(万吨)

数据来源:华安期货投资咨询部;同花顺iFinD 3.需求端 需求方面,在下游整体需求将增的基础上,未来需求或有以下波动: 3.1 替代政策或平衡饲料增长需求 下游养殖利润稍回暖,提振玉米饲用需求。从中国饲料生产来看,目前国内饲料生产量有增,饲料生产累计值仍处历史高位,2021年以来,中国饲料生产量在6月达到历史高点2967.8万吨,同比增加了23.45%,之后因养殖业利润波动,饲料产量在高位区间震荡,养殖利高带动饲料生产,其中,除水产和肉禽饲用需求外,反刍、蛋禽和生猪饲用需求均稳中有增。从生猪饲料盈利来看,由于猪饲料近六成需用玉米制作,生猪饲料恢复盈利可提振玉米饲用需求。从玉米及其替代谷物价格来看,目前玉米价格相对小麦、高粱和稻谷价格处于偏低水平,预测将发生的“拉尼娜”现象会造成小麦低产高价,小麦的替代优势随之降低,谷物供需格局短期内难改,有利玉米饲用需求。 图表17:中国饲料产量当月值(万吨)

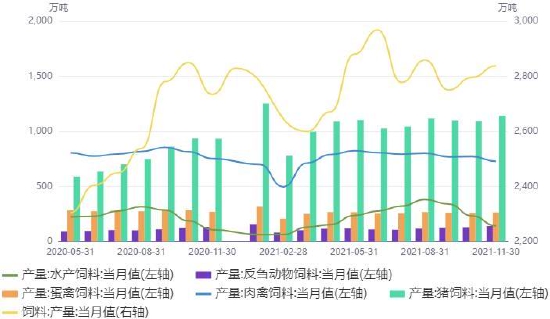

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 图表18:中国生猪饲料预期盈利(元/头)

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 政策面长期限制玉米饲用需求增长。为保障口粮食需求,减少饲用粮食消费,中办国办提出加强饲料粮减量替代,2020年9月,国务院发布的《关于促进畜牧业高质量发展的意见》提出“调整优化饲料配方结构,促进玉米、豆粕(3189, -12.00, -0.37%)减量替代”,针对饲料种玉米消费过高的情况,鼓励相关部门开展技术攻关,促进开源替代。这一政策的落实确实取得成效,2021年前三季度,配合饲料中玉米占比由2017年的52%降至38.8%。玉米饲用需求下降将是长期趋势,但在玉米价差占优的情况下,政策结果将有所缓解。 图表19:玉米及其替代谷物现货价格走势(元/吨)

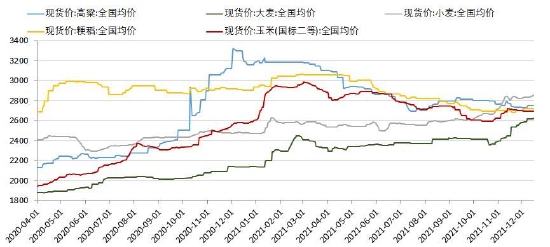

数据来源:华安期货投资咨询部;同花顺iFinD 3.2 养殖业提振需求有限 生猪方面,2021年中国猪粮比有约半年时间低于6:1,生猪养殖业持续处于亏损状态,收益屡创历史同期低位。而2021年生猪和能繁母猪存栏量处近3年历史高位,猪企为响应2021年9月颁布的《生猪产能调控实施方案(暂行)》实行去产能化,目前,猪企产能去化未结束,根据生猪养殖生长周期,自2021年3月起,近一年的能繁母猪存栏量决定2022年生猪出栏量,由于猪企不断淘汰低产能能繁母猪优化产能结构,2022年生猪面临出栏压力,因此,2022年猪企玉米饲用需求将呈现先涨后趋稳的缓增状态。 图表20:中国猪粮比

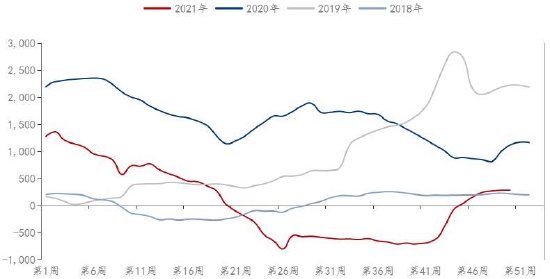

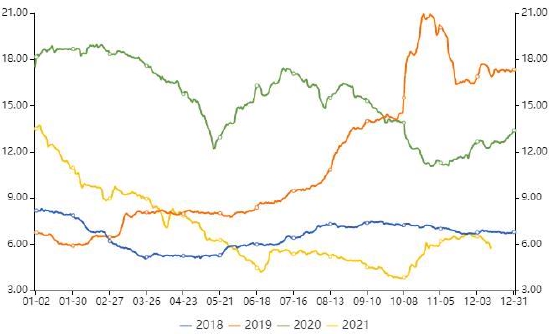

数据来源:华安期货投资咨询部;同花顺iFinD 图表21:中国生猪与能繁母猪存栏量(万头)

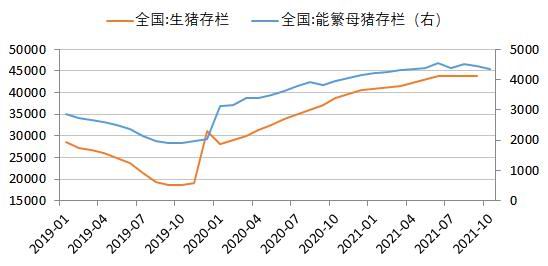

数据来源:华安期货投资咨询部;同花顺iFinD 禽类表现方面,2021年蛋鸡利润偏高,盈利处于近4年较高位置,由于2021年蛋鸡存栏量处历史同期低位且不断下滑,欲回归存栏常态,预计2022年蛋鸡补栏量将大幅增加,蛋鸡存栏可能进入新一轮增产周期,大幅提振玉米需求;而肉鸡盈利处于近4年偏低位置,2022年肉禽将进入去产能周期,肉鸡对玉米需求有限。总体来看,2022年禽类养殖对玉米有刚性需求。 图表22:禽类养殖利润(元/只)

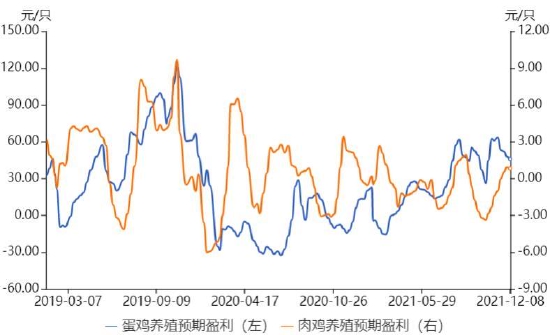

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 图表23:蛋鸡存栏量(亿只)

数据来源:华安期货投资咨询部;同花顺iFinD;钢联数据库 3.3 深加工有需求增量潜力 深加工或成下游行业玉米需求增量主力军。2021年9月1日,发改委印发了《完善能源消费强度和总量双控制度方案》,叠加电煤供应紧张,多地深加工企业限电限产。受疫情和深加工利润影响,外加限电节能政策来势迅猛,2021年9月,中国主要深加工企业玉米库存和加工企业开机率出现近3年的历史同期新低,抑制了玉米需求。限电政策的背景原因主要是:为完成三季度指标集中限产;采取用电指标分解、错峰用电等政策以缓解部分省份电力供给不足的现象。因此,长期来看,该限电政策对深加工企业冲击影响是偶发现象。2022年恢复正常电用后,深加工企业对玉米需求增量有上涨空间。 图表24:中国主要深加工企业玉米库存量(万吨)

数据来源:华安期货投资咨询部;钢联数据库 图表25:中国玉米深加工企业开机率

数据来源:华安期货投资咨询部;钢联数据库 2022年加工企业玉米消耗量有恢复增长预期,但需求受经济环境限制。在深加工企业玉米消耗量中,玉米淀粉(3083, -8.00, -0.26%)深加工企业占五成以上,玉米酒精加工企业占近三成,2021年加工企业玉米消耗量不及去年。深加工企业恢复正常生产后,又逢节前备货需求,深加工玉米需求快速增加,收购建库积极性增加,玉米低消费和加工企业低利润现象将有效缓解,但淀粉市场消费旺季走势不旺或受经济环境影响。 图表26:加工企业玉米消费量(万吨)

数据来源:华安期货投资咨询部;钢联数据库 图表27:中国玉米淀粉价格及库存情况(元/吨、吨)

数据来源:华安期货投资咨询部;钢联数据库 四、季节性套利机会分析 我国玉米分为主要种植在东北和华北地区的春玉米,以及主要种植在浙江、云南等地的夏玉米,由于玉米总产中春玉米产量超八成,因此国内玉米季节性分析主要关注春玉米行情变化。 图表28:玉米生长周期

数据来源:华安期货投资咨询部;WIND 图表29:玉米指数价格收益率变化

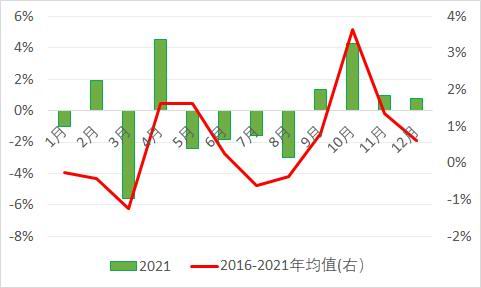

数据来源:华安期货投资咨询部;WIND 玉米供需受其生长周期的影响,其价格呈现季节性波动特征,季节性套利需结合抛储政策分析。从玉米期货指数季节性图表来看,4月和10月玉米收益率上涨概率较大,3月和7月玉米收益率下跌概率较大。根据玉米季节性变化特点,11月-2月玉米处于消费旺季,饲料养殖、新粮收储补库等支撑玉米价格;新粮大量上市利空3月玉米收益;4月正值玉米种植播种期,天气变化影响玉米产量预期,若此时国内外产区天气干旱预期减产,将有天气炒作资金流入市场导致期价上涨;5-8月是玉米生长期,关注天气、陈粮质量和抛储政策,市场以去库存为主,供应陈粮,由于2021年国内受天气影响,粮质整体不佳,2022年此阶段市场对优质粮需求将支撑粮价,或加大进口国外优质粮源对冲国内高价,有短期套利空间;9月-10月新粮收割上市期,主要关注国内7-8月产区天气影响新粮产量预判,若天气不佳预期减产,此时有天气炒作资金流入市场。因此,玉米季节性套利需关注4-5月和10月有天气炒作时入场机会,同时关注抛储政策适时调整套利策略。 五、市场展望与投资策略 2021年度,国内玉米产需缺口扩大。展望2022年,全球粮食安全问题更加凸显,叠加各种不确定性因素频发,供应端受国家政策鼓励和中美贸易协议影响玉米供应增加,成本端受通胀预期和扶持政策影响支撑玉米价格易涨难跌,农资成本或有支撑作用,面临经济下行压力,需求端下游饲料养殖业面临去库存压力以及宏观经济下行提振需求有限,因此,预判2022年国内玉米需求不及2021年表现。展望2022年,玉米行情主要需关注以下因素: 一季度主要关注售粮行情和种植补贴政策。售粮进度影响卖压释放,季节性玉米供给量也随之变动,玉米价格底部期间内显现,东北产区售粮高峰期一般集中于元旦和春节附近,节后下游企业低库存会对冲卖压带来的价格下跌风险。另外,农资成本高企将降低农户种植玉米意愿,国家若为达到玉米的增产预期,或有种植补贴政策缓解种植成本高压,预期盈利增加将提高农户种植玉米意愿。 二季度和三季度主要关注产区天气、农资成本和国内外替代谷物价格。产区天气炒作提振玉米价格;农资成本高企或有玉米减产预期,或会提振玉米价格,整体上高成本会支撑玉米价格维持高位;替代谷物价格优势会下挫玉米价格。 四季度主要关注上市进度和天气。玉米收割收获期集中于四季度,不良天气不仅影响玉米上市进度,还会干扰新粮质量变化,质量极端分化会造成市场出现购销博弈情绪。 投资策略:关注天气炒作期套利机会,同时结合抛储政策调整套利策略。 风险因素:疫情变化;玉米产区极端天气;抛储政策 华安期货 李伟 沈秋怡 何濛 |

|

|  |

|