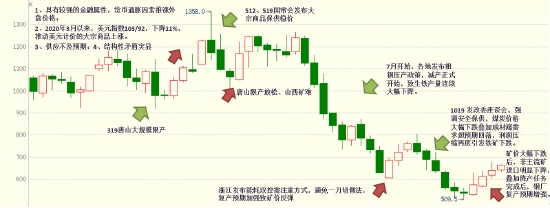

第一部分 2021年铁矿(706, -3.00, -0.42%)石行情回顾 2021年铁矿为黑色系中年度跌幅最大品种,Platts5月最高到233.1美元,随后受中国限产影响大幅下跌,自高点跌幅达61.75%;10月19日,发改委开座谈会,强调安全保供,焦炭(3107, -77.00, -2.42%)现货价格自高点下跌37.6%;10月下旬,螺纹需求超预期回落,叠加成本坍塌的预期致价格大幅下跌,自高点跌幅达23.5%。2021年上半年,在高利润的背景下,受粗钢、生铁产量大幅增加的影响,铁矿结构性矛盾突出,致高低品矿价差不断创历史新高;球团受高焦价以及供应影响,始终维持较高的溢价水平。 从供需基本面来看,2021年中国铁矿供应较2020年也出现明显减量,进口矿1-11月累计10.38亿吨,同比下降3.3%,国产精粉产量1-11月累计2.44亿吨,同比下降1.2%。2021年全球钢铁行业产能快速恢复,1-10月全球生铁产量11.04亿吨,同比增长1.5%;1-10月全球生铁产量(除中国外)3.7亿吨,同比增长7%。考虑2020年疫情影响,我们用近两年的复合平均测算,1-10月增速在-5.2%,基本回到疫情前的水平,因此我们看到海外钢铁行业在2021年全年都维持较高的景气度,对于铁矿的需求较2020年有明显增。国内方面,受到双碳政策的限产影响,生铁产量较2020年出现明显减量,1-11月中国生铁产量7.96亿吨,较2020年累计下降1700万吨,对应铁矿需求下降2788万吨。 因此2021年铁矿在供需宽松的背景下,全年呈现累库走势,截至2021年12月20日,全国45港库存总量15443.5万吨,较年初增3027.55万吨,增幅24.4%,下半年受粗钢降产的压制,钢厂主动去化自身库存,截至12月17日,247家刚钢厂进口矿库存下降890.5万吨,降幅7.8%,另外,受焦炭价格大幅拉涨的影响,下半年巴西矿库存增幅明显,截至2021年12月17日,45港巴西矿库存5601.7万吨,较年初增1523.3万吨,增幅达37.35%。 图1:2021年铁矿石主力合约价格走势与时间回顾

数据来源:银河期货 图2:铁矿普氏62%指数

数据来源:银河期货、wind 图3:日照港pb粉价格

数据来源:银河期货、wind 图4:螺纹钢(4460, -11.00, -0.25%)上海现货价格

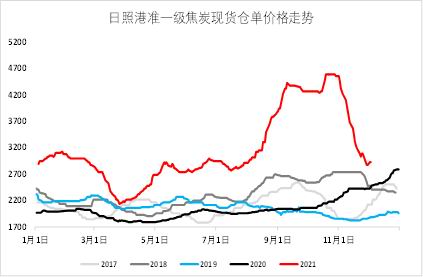

数据来源:银河期货、wind 图5:日照港准一级焦炭现货仓单

数据来源:银河期货、wind 图6:球团、块矿溢价

数据来源:银河期货、wind 图7:卡粉-pb粉价差

数据来源:银河期货、wind 图8:pb-超特粉价差

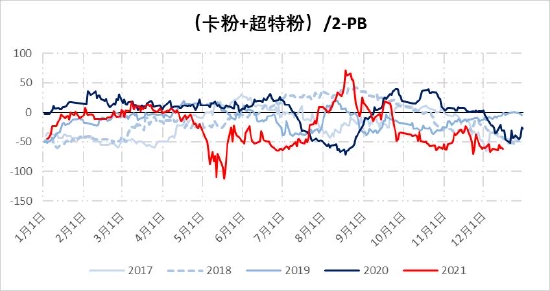

数据来源:银河期货、wind 图9:(卡粉+超特)/2-pb

数据来源:银河期货、wind 图10:45港港口库存

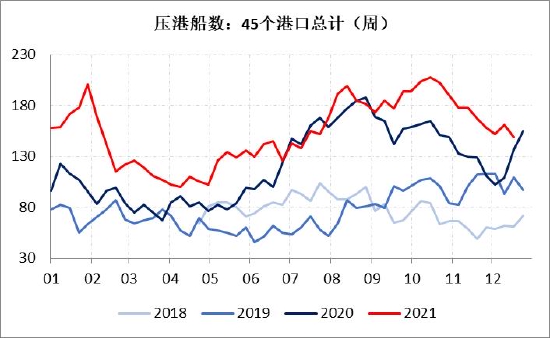

数据来源:银河期货、wind 图11:45港压港船数

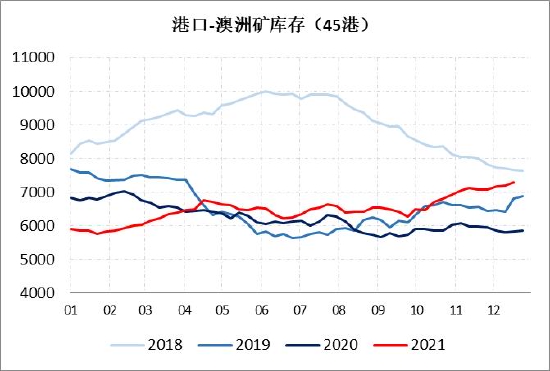

数据来源:银河期货、wind 图12:45港港口澳矿库存

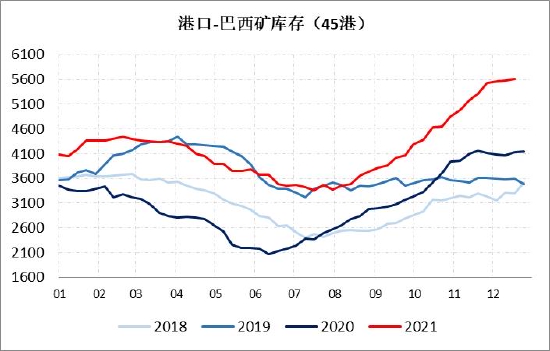

数据来源:银河期货、wind 图13:45港港口巴西矿库存

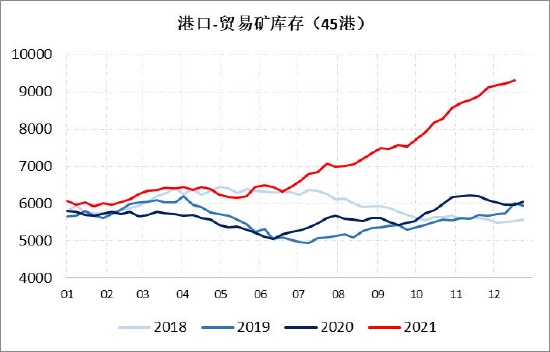

数据来源:银河期货、wind 图14:45港港口贸易矿库存

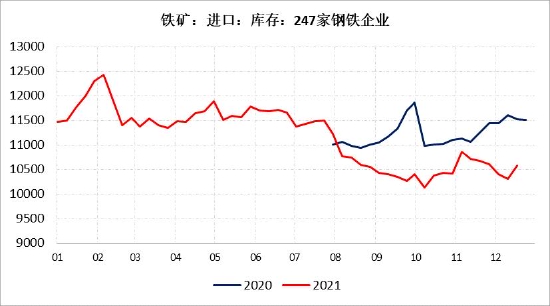

数据来源:银河期货、wind 图15:247家钢厂进口矿库存

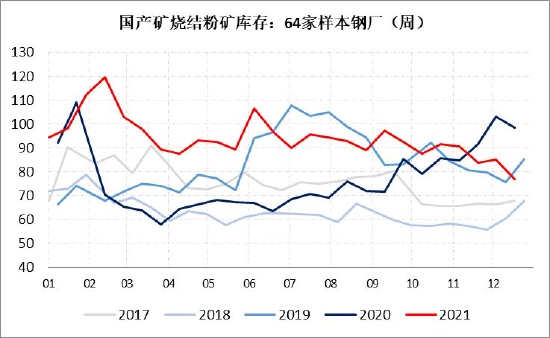

数据来源:银河期货、wind 图16:64家国产矿烧结矿库存

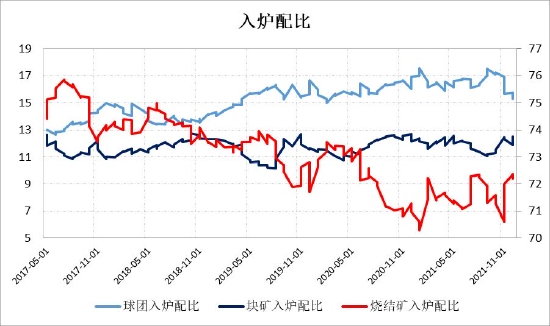

数据来源:银河期货、wind 图17:入炉配比

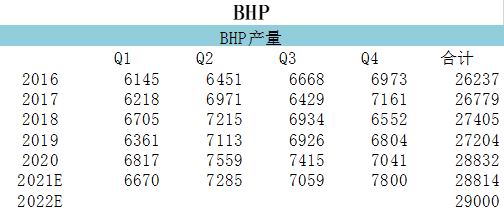

数据来源:银河期货、wind 第二部分 2022年全球铁矿石供需分析 一、国际市场供需分析 1、四大矿山供应情况 淡水河谷:三季度铁矿石粉矿的产量为8940万吨,环比增加18.1%,同比增加0.8%。目前淡水河谷前三季度的产量完成了全年指导产量的70%-74%,属于较为正常的发货节奏。我们根据其公告中所表述的预计全年产量落在指导区间的中下沿,按照全年3.2亿吨的产量来计算的话,那么四季度淡水河谷的产量大概在8700万吨左右,环比-2.7%,同比2.9%。 必和必拓2022财年的产量指导目标保持不变。整体来看,三季度因为检修的原因,产销都出现下滑,不过由于其并未调整年度发运目标并且表示相关负面影响已经减轻,所以我们结合产量季节性的规律来看,预计四季度BHP产量或有一定程度恢复。 力拓三季度铁矿石的产量为8336万吨(100%权益),环比增加10%,同比下滑4%。力拓在本次报告中下调了全年发运预期至3.2亿吨-3.25亿吨,之前预计为3.25亿吨-3.4亿吨的下沿。本次力拓下调铁矿预期发运目标的影响较小,按照3.2亿吨计算四季度力拓发运大概在8434万吨左右。 FMG三季度铁矿石运量为4560万吨,环比二季度增加3%,创下财年首季度运量新高,此前的矿山事故并未对全年的生产发运目标造成影响,另外,FMG铁桥项目计划于2022年12月出矿,预估2023财年FMG铁矿产量达到1.9亿吨,2024财年有望达到2亿吨。 综合来看,2022年澳洲三大主流矿山产量均无增量,其中Vale预计2021年铁矿石产量在3.15-3.2亿吨,2022年产量在3.2-3.35亿吨,预计增量在1500万吨左右,发中国比例按70%计算,发中国增量在1050万吨左右。 图18:淡水河谷产量

数据来源:银河期货、钢联 图19:FMG产量

数据来源:银河期货、钢联 图20:力拓产量

数据来源:银河期货、钢联 图21:必和必拓产量

数据来源:银河期货、钢联 2、非主流矿供应情况 历经2021年下半年铁矿石价格大幅下跌后,现货价格跌破了部分非主流矿成本,从三季度之后,就有开始陆续有些中小矿山因亏损停产,叠加海运费暴涨,8月之后如印度、南非等高成本非主流矿发中国比例出现明显下降(印度对品味58%以上的铁矿石征收30%的出口征税),因此铁矿石较低的绝对价格对非主流矿进口会有明显的抑制作用,指数在90美金以下,高成本非主流矿进口窗口将关闭,120美金以上或有恢复的空间。除四大矿山外,预计2022年对中国发运的增量在900-1000万吨。 图22:铁矿石运价:巴西图巴朗-青岛

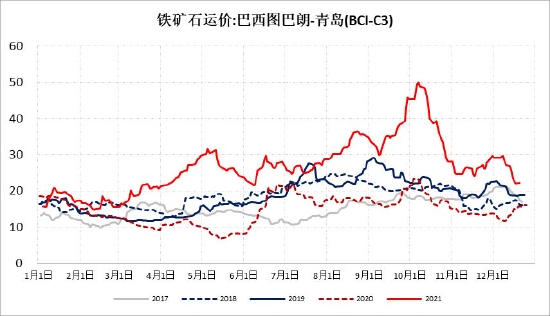

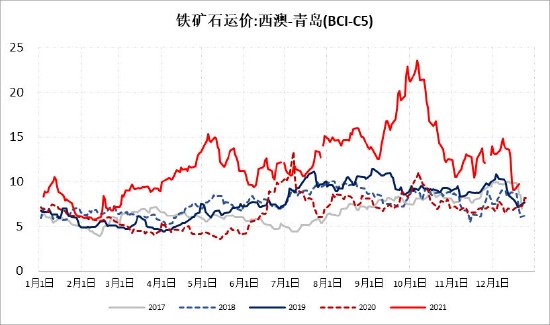

数据来源:银河期货、wind 图23:铁矿石运价:西澳-青岛

数据来源:银河期货、wind 图24:南非出口量-中国(GTAS)

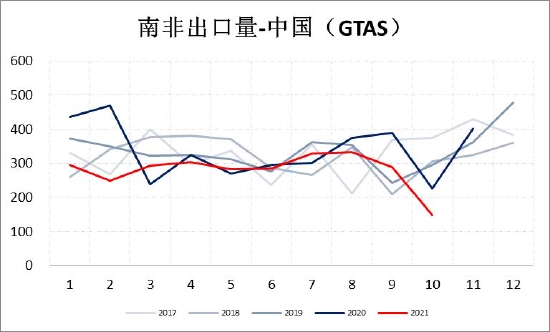

数据来源:银河期货、wind 图25:南非出口占比-中国(GTAS)

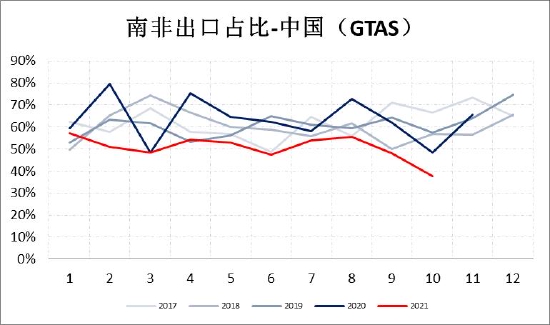

数据来源:银河期货、wind 图26:印度-进口量

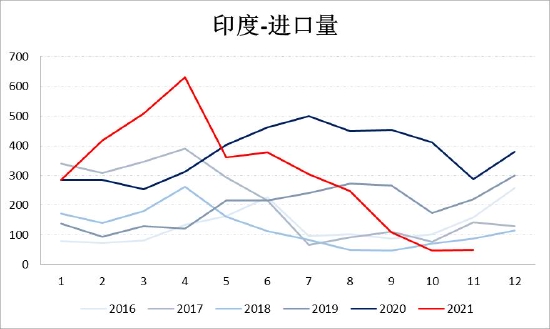

数据来源:银河期货、wind 图27:其他国家-进口量

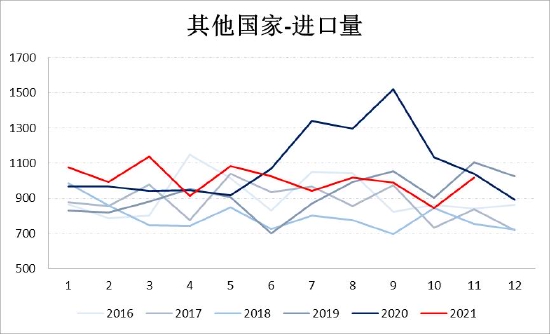

数据来源:银河期货、wind 3、2022年海外生铁产量维持高位 但整体增量有限 2021年,海外钢铁产能逐步恢复,高炉生铁产量回升至疫情前的水平。从数据来看,欧美地产行业进入上行周期。2022年,预计海外钢铁行业仍会继续维持较高的景气度,但整体增量有限,预计2022年海外生铁产量维持在4.5-4.6亿吨的水平,较2021年变化不大。 图28:海外生铁产量(除中国)

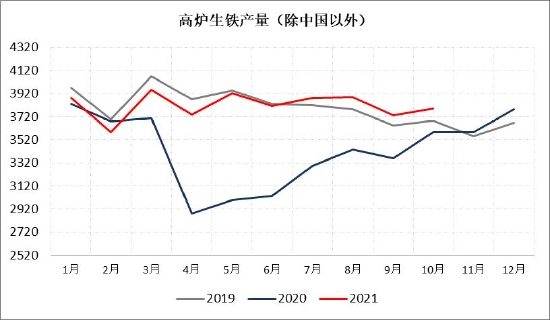

数据来源:银河期货 表1:2022年海外(除中国)、中国生铁产量预测

数据来源:银河期货、钢联 二、中国市场供需分析 1、国产矿供应 2021年国产矿产量前高后低,下半年受粗钢降产及双控影响,产量出现大幅下降,全年整体呈现负增长,1-11月国产铁精粉累计产量2.44亿吨,预计全年减量在630万吨左右,降幅2.3%。预计2022年国产矿产量平稳回升,但整体增量有限,预计增幅在2-3%。 图29:全国332家矿山精粉产量

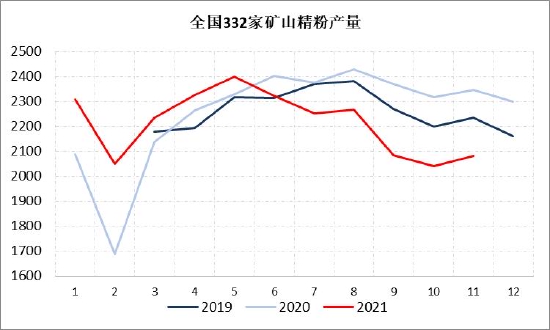

数据来源:银河期货、wind 图30:矿山铁精粉库存

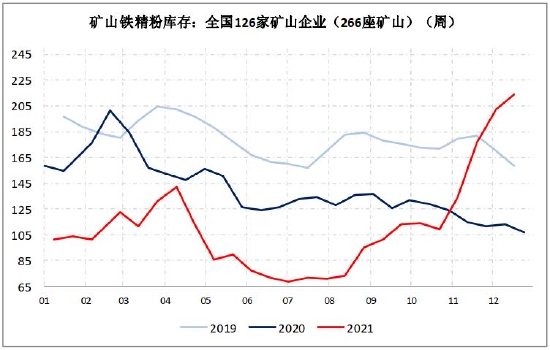

数据来源:银河期货、wind 2、国内需求:生产强度决定节奏 (1)中央经济会议定调稳增长政策 首先,从12月中央经济会议的精神来看,与黑色相关的需要注意以下三点内容:一、定调“稳增长”,由于2021年上半年基数较高,所以2022年上半年面临经济增速的压力,政策在年末这个时点提出稳增长的政策,还是要对需求托底,所以可以看到,地产、基建等行业均在积极推出有利于经济稳定的政策;第二,在宽财政、稳定投资率的方向上更加明确,会议指出“要保证财政支出强度,加快支出进度”、“适度超前开展基础设施投资”。预计主要是推动基建适度修复,有助于对内需的有效修复。目前2022年提前批专项债额度已下达,可下达的最大额度为2.19万亿,2022年的财政前置将对需求起到支撑作用;第三,避免一刀切去碳上的态度更为明确,这一定调可以防止2021年下半年部分地区对政策理解不到位,“一刀切”执行导致能源秩序波动过大的情况重现,避免对经济增长的扰动,所以对于2022年粗钢产量上的定调,目前市场理解减量较小,甚至有平控的可能。对于2022年来看,目前市场对2022年复产有比较强的预期,钢厂面临原料补库周期,存在阶段性反弹的基础。 图31:固定资产投资房地产开发投资当月同比%

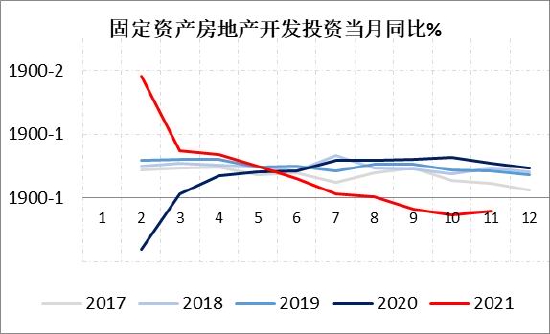

数据来源:银河期货、wind 图32:房屋施工面积当月同比%

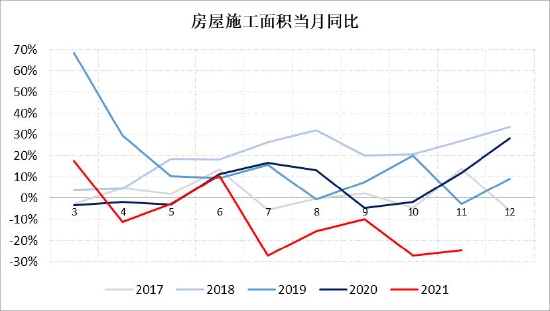

数据来源:银河期货、wind 图33:制造业投资当月同比%

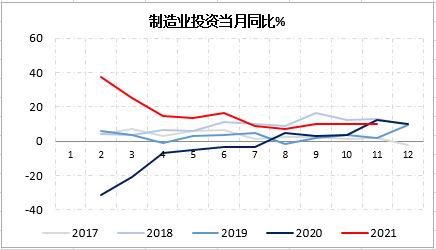

数据来源:银河期货、wind 图34:固定资产基建投资当月同比%

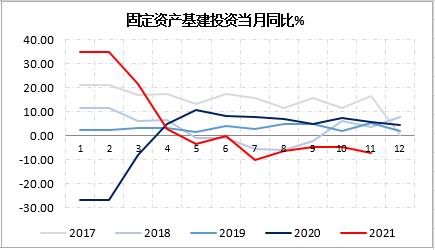

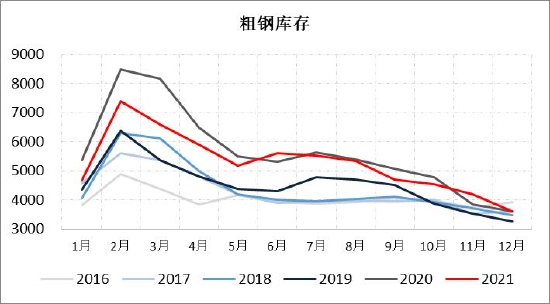

数据来源:银河期货、wind (2)钢厂生产强度决定节奏 2022年生铁产量或稳中有降 2021年自7月开始,国内在粗钢降产政策的压力下,粗钢、生铁产量开始出现明显下降,根据统计局数据来看,1-11月国内生铁累计产量7.84亿吨,同比减量2735万吨,累计降幅3.4%;1-11月国内粗钢累计产量9.45亿吨,同比减量2716万吨,累计降幅2.8%。预计2022年生铁产量仍会维持稳中下降的走势,但是受政策以及季节性影响,钢厂生产节奏对价格的影响更为重要。 从下游基本面来看,12月五大品种钢材整体产量低位回升。12月消费走势环比继续回暖,但同比仍有较大幅度下降,预计同比降幅在16%左右。根据平衡表测算,若12月需求降幅若能控制在16%以内,则年内不会存在累库的可能。目前期现货吨钢点对点利润仍较高,我们认为在淡季维持高利润的原因在于,受地产政策边际放松后,需求逆季节回升,导致在产量偏低的水平下,库存持续去化,并且在奥运会北方限产的背景下,整体产量恢复空间有限,因此长流程吨钢利润维持高位。从政策走向来看,1-11月大部分企业均已完成降产或平控任务,12月多数生产企业开始复产,从铁废差来看,由于之前焦炭价格连续大跌,导致铁水成本低于废钢成本,铁水性价比突显,铁矿价格偏强运行。 图35:粗钢库存

数据来源:银河期货、钢联、wind 图36:华东螺纹现金利润

数据来源:银河期货、钢联、wind 图37:华东热卷(4617, 15.00, 0.33%)现金利润

数据来源:银河期货、钢联、wind 图38:铁废价差

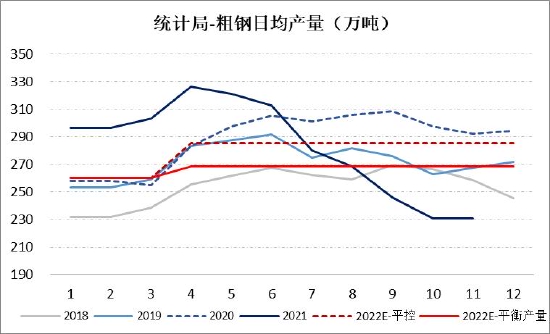

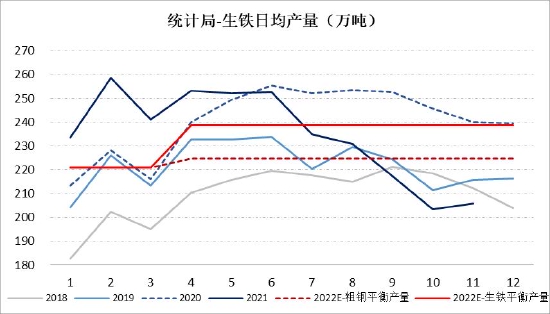

数据来源:银河期货、钢联、wind 第三部分 2022年铁矿平衡表推演及结论 概述:2022年铁矿平衡表,我们从两种情况进行推演,情况一,从粗钢角度进行预估,首先我们根据上述,对2022年的粗钢需求进行了预估,整体消费较2021年下降3%,若库存不变,对应平衡粗钢产量9.72亿吨,按照铁钢比0.85进行估算,对应生铁产量在8.16亿吨左右,全年铁水日均产量在226万吨;情况二,从铁矿自身供需面进行推演,若供应整体增2660万吨,那么生铁的平衡产量在8.55亿吨左右,全年铁水日均产量在234万吨。 图39:2022年粗钢产量预估

数据来源:银河期货 图40:2022年生铁产量预估

数据来源:银河期货 一、情况一:铁矿平衡表(粗钢平衡产量) 表2:铁矿平衡表(粗钢平衡产量)

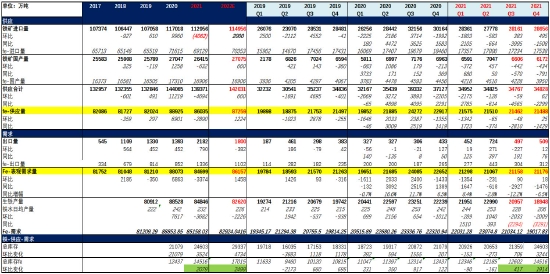

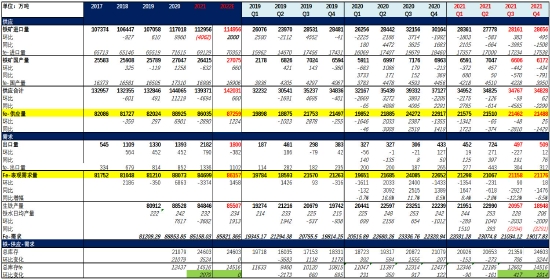

数据来源:银河期货 平衡表解读(粗钢平衡产量): 供应方面,主要受价格决定,根据成本测算,指数在90美金以下,高成本非主流矿进口窗口关闭,由于价格是动态变化的,我们在中性情况评估下,预计中国进口铁矿增量在2000万吨左右,其中增量主要来自于巴西淡水河谷以及印度等非主流矿,内矿供应按照增2.5%的水平,增量约660万吨,全年总供应增量预计在2660万吨左右; 需求方面,海外需求预计全年生铁产量减量780万吨左右,对应铁矿需求下降约1248万吨;国内需求:预计2022年粗钢需求增速-3%,对应粗钢平衡产量在9.72亿吨,对应生铁产量在8.16亿吨左右,日均铁水产量在224万吨(统计局口径)左右,同比2021年下降2226万吨,对应铁矿需求下降3651万吨左右。 库存结果:在上述条件下,我们认为铁矿全年仍呈现宽松状态,全年继续呈累库趋势,铁元素过剩2499万吨。 二、情况二:铁矿平衡表(生铁平衡产量) 表3:铁矿平衡表(生铁平衡产量)

数据来源:银河期货 平衡表解读(生铁平衡产量): 供应方面,主要受价格决定,根据成本测算,指数在90美金以下,高成本非主流矿进口窗口关闭,由于价格是动态变化的,我们在中性情况评估下,预计中国进口铁矿增量在2000万吨左右,其中增量主要来自于巴西淡水河谷以及印度等非主流矿,内矿供应按照增2.5%的水平,增量约660万吨,全年总供应增量预计在2660万吨左右; 需求方面,海外需求预计全年生铁产量减量780万吨左右,对应铁矿需求下降约1248万吨;国内需求:若供应条件不变,铁矿年末库存维持不变,对应生铁产量在8.55亿吨左右,对应的平衡日均生铁产量在234万吨。 三、结论及策略 综上,我们按照2021年生铁日均产量232万吨做对照,2022年产量超过此水平的概率较小,因此铁矿供需整体仍将呈现宽松格局,全年将继续呈现累库趋势,预计2022年政策干扰将弱于2021年,节奏将由钢厂生产强度决定,预计高点会在二季度出现,年度均值在100美金附近。 策略: 单边策略:下游钢厂将面临补库周期,在钢材产量恢复前价格整体将会呈现震荡偏强的走势,预计二季度会出现高点,长线建议可考虑偏空操作。 套利策略:虽然当前铁水产量仍在低位徘徊,但市场对2022年复产预期强烈,3月以后北方也面临复产情况,可关注5-9正套的操作机会。 银河期货 车红云 |

|

|  |

|