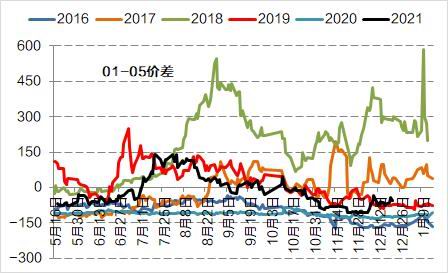

一、行情回顾 2021年12月份PTA(5106, -44.00, -0.85%)市场震荡修复回升。随着奥密克戎变异毒株影响逐步消化,市场风险偏好开始修复,油价在12月2日盘中探底后反弹回升,PTA市场亦在下探后同步企稳。与此同时,PTA大厂纷纷停车检修,供应端显著收缩,市场快速从累库转向去库,而成本端油价连续走强,在双重利好加持下,PTA盘面震荡修复反弹至月中。之后,PTA主要跟随成本震荡波动,但在检修利好支撑下,市场走势表现略强于油价。 从结构来看,期现基差先扬后抑,而在主力换月及库存预期博弈下,1/5跨期价差明显收敛。 图1:PTA期现基差

数据来源:wind,国信期货 图2:跨期价差

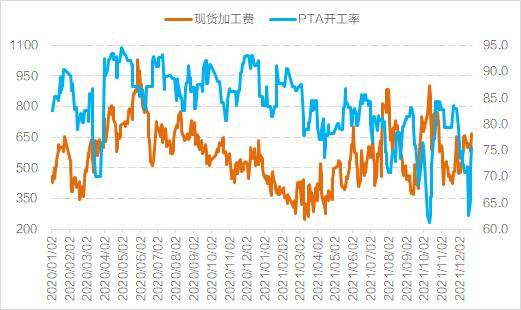

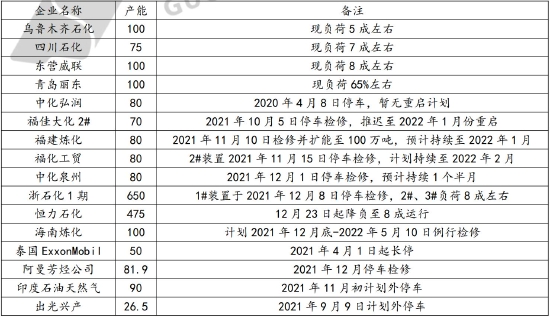

数据来源:wind,国信期货 二、基本面分析 1.检修调节市场供应,关注节前累库幅度 2021年12月PTA工厂计划外检修较多,其中月初虹港2#、福建百宏停车检修,而后逸盛新材料因疫情降负运行,16日晚间逸盛大化又因跳电短停,高峰时期减停车产能高达2411.2万吨,行业开工率骤降至62.6%。虽然下游及终端需求走弱,但PTA工厂减产力度更大,导致短期供应急剧收缩,市场快速从累库转向去库,PTA期现价格随之震荡修复反弹,加工费也回升至600元/吨左右。 表1:PTA检修计划(单位:万吨)

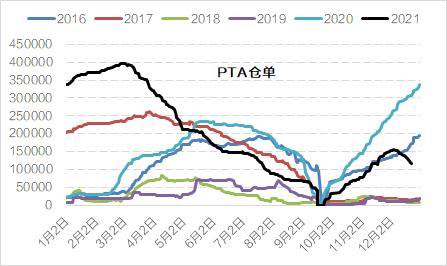

资料来源:卓创,国信期货 展望后市,逸盛新材料生产基本恢复,逸盛大化及百宏也已陆续重启,PTA开工率快速提升至75.5%,而虹港石化2#及珠海英力士计划1月上旬结束检修,福海创计划1月初停车检修3周,根据产能动态评估及年末下游需求转弱,1月份PTA供应整体偏宽松,市场有望开启季节性累库,但累库幅度要视1月份PTA工厂检修情况而定,关注逸盛新材料2期投产进度。 图3:PTA负荷及加工费

数据来源:wind,国信期货 图4:PTA仓单库存

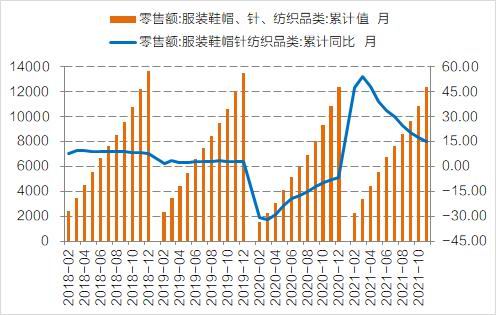

数据来源:wind,国信期货 2.疫情冲击需求,下游提前开启“假期模式” 终端出口方面,2021年1-11月纺织服装累计出口18454.0亿元,同比下降0.26%,较2019年同期增长8.58%,其中纺织纱线、织物及制品累计出口8471.6亿元,同比增长-14.3%,较2019年同期增长12.74%,服装及衣着累计出口9982.4亿元,同比增长16.1%,较2019年同期增长5.29%。国内消费方面,1-11月纺织服装类零售额累计12363.3亿元,同比增长14.9%,较2019年同期增长2.89%。 目前来看,终端消费较疫情前已实现恢复性增长,且出口市场明显好于内需,虽然高昂的海运费不利于出口,但鉴于海外疫情不确定性较大,外贸订单预计仍将保持一定韧性,而国内受疫情散点爆发影响,出行及整体消费表现平淡。 图5:纺织服装出口

数据来源:wind,国信期货 图6:纺织服装国内销售

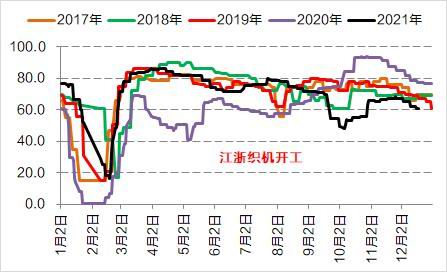

数据来源:wind,国信期货 2021年12月国内多地散点爆发疫情,尤其是杭州、绍兴及宁波等地一度呈现扩散态势,上述地区也纷纷收紧防疫措施,企业生产及物流运输均受到影响,浙江地区织布、印染等行业开工率显著下降,部分工厂被迫停工停产。目前江浙织机负荷已降至6成左右,1月份后春节假期日渐临近,加之疫情对需求的冲击,纺织行业即将开启假期模式,江浙织机开工率预计逐步下滑,终端需求随之边际走弱,关注就地过年政策对企业开工影响。 图7:江浙织造开工率

数据来源:wind,国信期货 图8:坯布库存

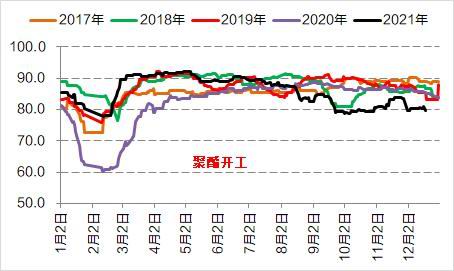

数据来源:wind,国信期货 疫情对聚酯市场冲击也非常明显,终端需求疲弱及涤丝库存不断累计,迫于上述压力,聚酯工厂于12月初启动联合减产保价,目前行业负荷已降至79.6%,环比下降了4.1个百分点,开工率处于近5年同期最低水平。目前来看,疫情的不确定性仍在持续,加之年底本是需求淡季,1月份聚酯开工率将呈现趋势性下滑,对PTA原料需求支撑较弱,关注后续成品库存累积情况。 图9:聚酯开工

数据来源:wind,国信期货 图10:聚酯库存

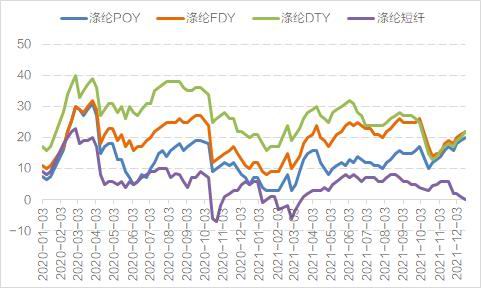

数据来源:wind,国信期货 3.PXN维持低位,PTA成本波动跟随油价 PX装置方面,福佳大化推迟重启,恒力石化降负运行,福建联合及中化泉州计划1月重启,福化工贸计划2月开车,浙石化一期1#重启时间未定,目前国内PX负荷降至65.7%的年内新低,海南炼化12月底启动例行检修,同时浙石化二期2#250万装置已出合格品,未来有望逐步达产。海外方面,阿曼芳烃及印度石油仍在停车,其他厂家检修计划多数安排在2022年二季度。 表2:亚洲PX装置动态(单位:万吨)

资料来源:卓创,国信期货 2021年10月底以来,原油价格高位震荡回调,石脑油及PX亦跟随跟随震荡回落,但石脑油价差表现坚挺,而PXN重心持续走低,当前亚洲石脑油价差、PXN分别在150美元/吨及120美元/吨附近。展望后市,短期原油主要受疫情情绪冲击,PXN处于低位,估值水平中性偏低,成本端支撑仍在,PTA绝对价格波动仍受油价影响。中长期看,随着经济增速放缓,以及美联储货币政策收紧,油价预计将承压运行,而PXN在扩能周期下亦被压制,PTA成本驱动力度减弱。 图11:上游原料价格

数据来源:wind,国信期货 图12:亚洲裂解价差

数据来源:wind,国信期货 三、结论及建议 供应方面,2021年12月中上旬PTA计划外检修较多,市场供应急剧收缩,行业转入阶段性去库,但目前逸盛新材料生产恢复,逸盛大化及百宏也已重启,PTA开工率随即快速提升,而虹港石化2#及珠海英力士计划1月上旬结束检修,根据产能动态评估及下游聚酯需求情况,12月下旬起PTA供应重新趋于宽松,市场有望重启累库进程,未来重点关注PTA计划外检修及逸盛新材料2期投产情况。 需求方面,国内疫情散点爆发冲击需求,下游聚酯及织机开工降至低位,同时1月份后春节假期日渐临近,加之疫情的不确定性,下游即将开启假期模式,行业开工率预计逐步下滑,对PTA原料需求支撑减弱,关注就地过年政策对需求影响及成品累库情况。 成本方面,短期原油主要受疫情情绪冲击,PXN处于低位,估值水平中性偏低,成本端支撑仍在,PTA绝对价格波动仍受油价影响。中长期看,随着经济增速放缓,以及美联储货币政策收紧,油价预计将承压运行,而PXN在扩能周期下亦被压制,PTA成本驱动力度减弱。 综合来看,短期看PTA装置重启、供应恢复,而下游聚酯及织机开工下滑,市场供需再度转弱,但鉴于成本端支撑,PTA绝对价格波动仍受油价影响,关注油价走势及计划外检修情况,操作上逢低可滚动做多加工费。 风险提示:装置检修情况、国内外疫情。 国信期货 贺维 |

|

|  |

|