主要结论 2021年高通胀预期成为压制实际利率反弹的主要力量。美联储Taper正式落地,市场从交易Taper预期逐渐转向交易加息预期。关注重点从就业转向了通胀。实际利率仍低迷略有上行,黄金和白银整体维持宽幅震荡重心有所下移,白银略弱于黄金。 展望2022年,通胀预期和美联储加息预期的变化仍将是影响贵金属价格的主要变量。供给瓶颈持续、新旧能源转换下,能源价格料继续维持高位,薪资增长对财政补贴形成接力,服务业对制造业复苏形成接力,预计通胀仍难以在短期内降温,等待未来在能源价格回落、居民需求走弱和政策调整等因素出现后震荡回落。加息预期对贵金属价格的影响将大于加息正式落地的影响。考虑到美联储政策目标、票委分布和政治因素,当前市场对加息的预期可能已较为充分甚至过热,预计加息落地至少在明年6月后。 贵金属在通胀持续的支撑下,短期内或将维持当前宽幅震荡格局,难以在加息预期下呈现趋势性下跌。在2022年加息预期发酵和通胀降温共同作用抬升实际利率后,贵金属或下行筑底。之后若加息落地,贵金属有望再度震荡走强。金银比方面,金银比与通胀预期负相关,当前2.6%以上的通胀预期已处在历史高位,未来通胀逐渐回落,金银比上行将压制白银的相对强势。 操作上建议:关注COMEX黄金1680美元/盎司支撑和1920美元/盎司附近压力,COMEX白银21美元/盎司附近支撑和25美元/盎司附近压力。预计沪金运行区间在350-395元/克,沪银运行区间在4400-5200元/千克。 一、期货市场行情回顾 2021年黄金和白银整体维持震荡格局,受到海外疫情形势变化、通胀预期走势以及美联储政策预期等因素的影响,走势主要分为四个阶段: 1-3月,美债利率上行推动的下跌行情:美国民主党横扫格局落地不确定性下降,疫情持续改善助推增长预期,美联储维持宽松立场。美债利率快速上行一度升至1.7%高位,以实际利率推动为主,黄金大幅下跌,而白银受到通胀预期以及Reddit散户炒作支撑震荡偏强。 4-5月,高通胀驱动的反弹行情:美国1.9万亿美元财政刺激计划通过,供给短缺问题仍存,美国CPI通胀数据超预期上行至历史高位,通胀预期再次向上突破走高。叠加非农就业连续不及市场预期使得货币政策收紧利空影响减小,黄金白银双双反弹。 6-8月,Taper将至和加息预期下的下跌行情:该阶段美联储货币政策变化成为影响金价

的主导因素。7月美联储议息会议纪要加强市场对美联储年内Taper的预期,8月末Jackson Hole全球央行年会上鲍威尔未如市场预期进一步提及Taper的时间计划,并表示未来Taper的时点和速度将与给出加息信号无关,美联储就加息的标准有不同且更严格的监测标准。金银均震荡走弱。 9-11月,美联储政策调整预期与通胀高企博弈下的震荡行情:以天然气和原油为代表的能源价格持续高涨难见缓解迹象,年底美国CPI再度大幅抬头,通胀“暂时性”遭质疑抬升通胀预期。然而美联储政策调整预期逐渐明朗,9月会议上几乎明确了taper即将启动的进程,点阵图上加息计划大幅前移,11月taper正式落地,拜登对于控制通胀态度逐渐加强,金银陷入宽幅震荡。 (一)内外盘期金走势分析 2021年内外盘期货黄金的最低点出现在3月上旬,最高点出现在1月初,沪金主连最低点探至360.54元/克,最高点探至404.96元/克;纽约金指数最低点则录得1673.3美元/盎司,最高点则录得1962.5美元/盎司。时值年末,截止11月26日,沪金指数在370元/克一线,较2020年底下跌6%;纽约金指数在1800美元/盎司附近,较2020年底下跌5.4%。 图:2021年沪金主连日K线走势图

数据来源:文华财经 国信期货 (二)内外盘期银走势分析 2021年内外盘期货白银的最低点出现在9月下旬,最高点出现在2月初,沪银主连最低点探至4595元/千克,最高点探至6085元/克;纽约银主连最低点则录得21.4美元/盎司,最高点则录得30.4美元/盎司。时值年末,截止11月26日,沪银主连在4800元/千克一线,较2020年底下跌13%;纽约银主连在23.5美元/盎司附近,较2020年底下跌11%。 图:2021年沪银主连日K线走势图

数据来源:文华财经 国信期货 (三)内外盘金银比走势分析 2021年内外盘期货金银比震荡反弹。截止2021年11月26日,内盘期货金银比自年初的70升至77附近,外盘期货金银比自年初的71升至77附近。 图:内盘金银比

数据来源:WIND 国信期货 图:外盘金银比

数据来源:WIND 国信期货 二、宏观面分析 (一)通胀问题仍将继续成为贵金属价格主要影响因素 图:金价与实际利率负相关

数据来源:WIND 国信期货 图:2021年通胀预期大幅上行,实际利率底部震荡

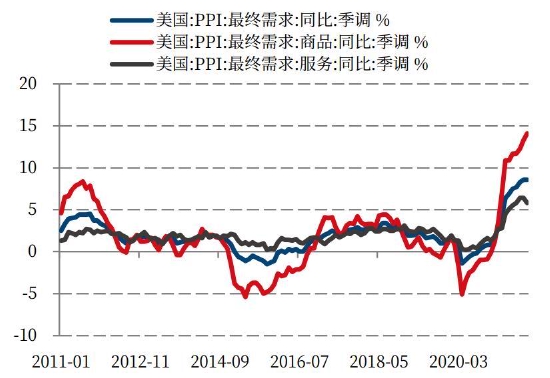

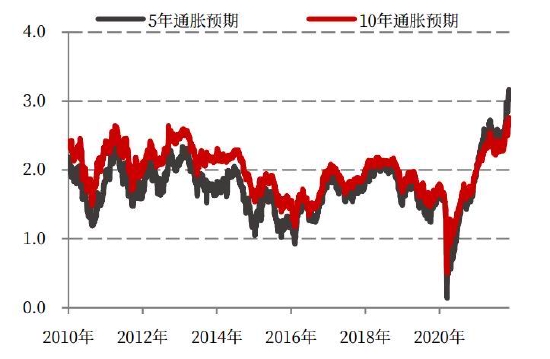

数据来源:WIND 国信期货 黄金价格与美国长端实际利率呈现负相关关系,实际利率是名义利率与通胀预期的差。美国10年期实际利率低位震荡略有上行,自年初的-1.08%升至-0.97%,上升11bp,贵金属在此影响下全年呈现出重心下移的表现。其中美债名义利率在一季度和四季度出现两波上行,均以通胀预期走高推动为主。2021年,10年期美债名义利率自0.93%升至1.64%,较年初上升71bp。10年期通胀预期自年初的2.01%升至2.61%,上升60bp,在市场对通胀暂时性的质疑下11月一度升至2.76%的历史高点。 2021年美国CPI和PPI持续高企,高通胀和高通胀预期成为压制实际利率反弹的主要力量,即使在释放原油储备、市场预期美联储更快Taper的情况下,通胀趋势可能仍难以在短时间内得到缓解,逻辑在于(1)未来在供给瓶颈持续、新旧能源转换下,能源价格料继续维持高位;(2)薪资增长对财政补贴形成接力,服务业对制造业复苏形成接力,通胀在短期内仍有支撑。然而当前的通胀和通胀预期水平已经和美联储的政策目标相悖,若美联储货币政策框架延续,回落仍是大趋势。通胀与通胀预期何时回落,将取决于前述因素能否出现逆转,或将由原油供给改善、美国居民需求回落、或货币政策调整触发。 对贵金属而言,当前黄金和白银价格仍维持高位震荡走势,主要来自通胀预期持续高企,市场通胀忧虑较为强烈。然而一旦通胀对于贵金属价格的支撑不复存在,实际利率的反弹将形成直接利空。 图:美国10月CPI同比升6.2%,创近30年来最高

数据来源:WIND 国信期货

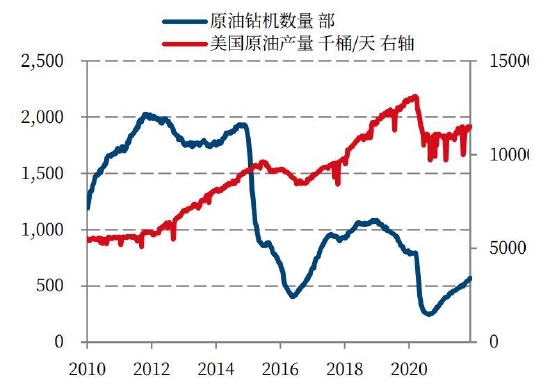

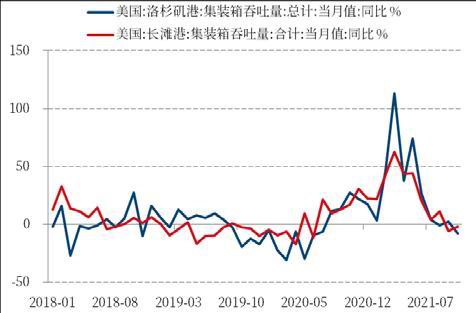

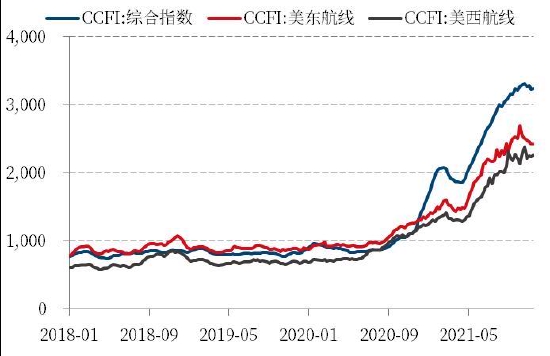

数据来源:WIND 国信期货 a)能源涨价与供给瓶颈是通胀的中坚力量 2021年以天然气和原油为代表的能源价格大幅上涨,通胀和通胀预期持续维持高位,这种情形在短期内仍难以逆转,2022年能否缓解将取决于政策、供给和其他能源等多因素变化情况。 能源对于通胀的影响在于能源运输分项在CPI占据较大比重,价格持续高涨支撑CPI维持在高位。另外10年期TIPS债券隐含的通胀预期与原油价格存在正相关关系。 2021年能源价格普遍上涨,一方面来自疫情冲击下能源生产维护等环节的受损对供给形成冲击。与疫情前2020年初相比,美国原油钻机数量仅恢复至疫情前70%,原油周产量恢复至疫情前90%。另一方面,随着疫情好转和经济复苏,需求已有显著恢复至疫情前水平,能源的供给弹性不足带动能源价格普遍上涨。此外,供给瓶颈的持续存在,港口运作效率下降,推升运输费用,波罗的海干散货指数(BDI)在10月一度升至5600以上,11月回落至2600附近,相比2020年初上涨幅度仍有近171%。 长期来看全球对清洁能源发展的重视和对减少碳排放的需求下,站在新旧能源转型的窗口期,能源价格中枢将趋于上移。大量传统油气企业缩减资本开支使得供给修复难度增加。而在光伏、风电等清洁能源仍然存在价格相对偏高的的情况下,低迷的传统能源价格将不利于能源结构的转换,维持能源价格在较高水平是清洁能源发展的诉求。 未来,能源对通胀的支撑合适减弱建议关注(1)拜登在控制通胀方面有无更多行动、美联储对通胀态度是否会发生变化(2)OPEC原油增产和北美页岩油复产对供给的修复(3)货运拥堵改善程度:从美国集装箱吞吐量已逐渐下滑,和中国对美的出口集装箱运价指数涨势逐渐放缓来看,未来货运拥堵有望改善。 图:供给瓶颈下,2021年运费大幅上涨

数据来源:WIND 国信期货 图:原油、天然气能源价格持续高涨

数据来源:WIND 国信期货 图:高位的能源价格对通胀预期形成支撑

数据来源:WIND 国信期货 图:油气企业资本开支不足,压降原油供给

数据来源:WIND 国信期货 图:美国集装箱吞吐量同比已有下滑迹象,货运拥堵情况有望改善

数据来源:WIND 国信期货 图:中国出口集装箱运价指数(CCFI)涨势放缓

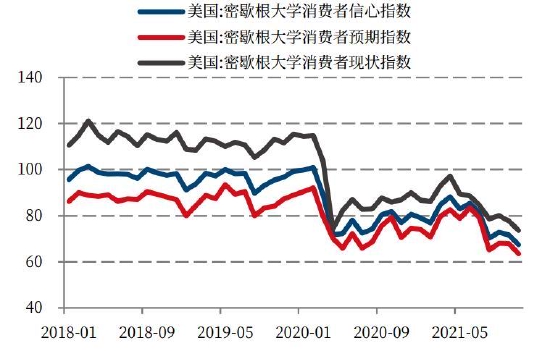

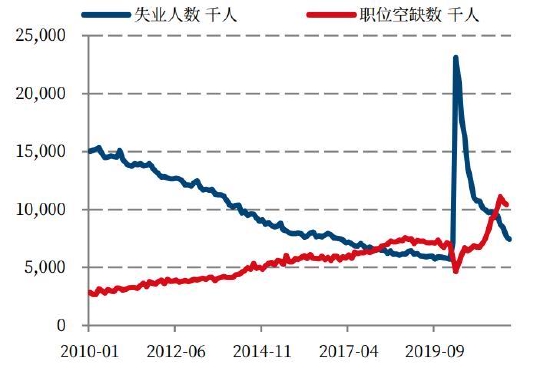

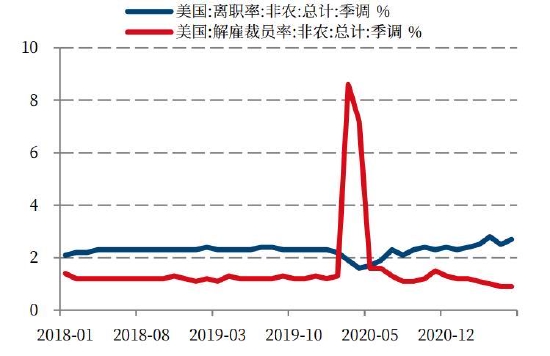

数据来源:WIND 国信期货 b)薪酬增长接力财政补贴,居民收入支撑消费 2021年,居民消费仍然呈现正增长态势,这与居民收入上行有密切关联,薪酬增长接力财政补贴,居民收入仍对消费形成较强支撑。 即使通胀预期持续走高,消费者信心低迷,美国消费仍然显出强势。美国10月零售销售数据环比升1.7%,为今年3月以来最大升幅,核心零售销售环比升1.68%,均高于预期。这一方面受到物价普遍上涨被动提高消费总额的影响,另一方面是受到居民留存储蓄和收入的支持。消费者信心不足与消费强势的共存可能会进一步推升通胀,不排除居民在对物价持续上涨的忧虑下再次抢购、预支、提前消费的可能。 上半年,在新一轮财政刺激向居民发放1400美元的现金支票后,居民收入大幅增长,居民储蓄率在继2020年的触顶后再度上行,2021年3月一度升至26.6%。但同时随着劳动力市场供需短缺格局的延续,员工平均时薪出现大幅上涨,2021年下半年非农员工平均时薪同比增速持续维持在4%以上。劳动力市场始终呈现出失业人数多于职位空缺数供不应求的情况,另外主动离职率走高和裁员率的下降也反映出当前市场上,劳动力对薪资有更多的议价权。 未来居民收入上涨仍未有见顶迹象显现,收入持续高增长对通胀影响的削弱或将视随着职位空缺数的回落、劳动力供需失衡局面的修复而渐缓。 图:零售销售总额维持正增长

数据来源:WIND 国信期货 图:然而消费者信心受通胀忧虑打压

数据来源:WIND 国信期货 图:员工薪资高增速为通胀提供支撑

数据来源:WIND 国信期货 图:居民个人储蓄率回落

数据来源:WIND 国信期货 图:职位空缺数仍远高于失业人数

数据来源:WIND 国信期货 图:主动离职率上升,裁员率下降

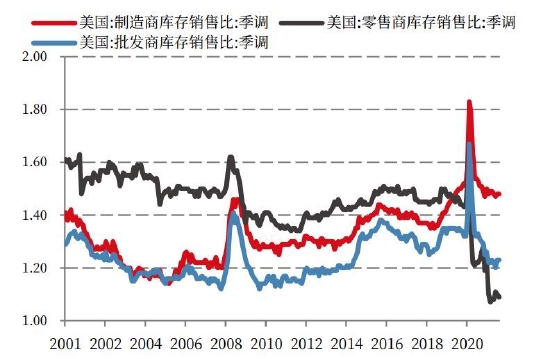

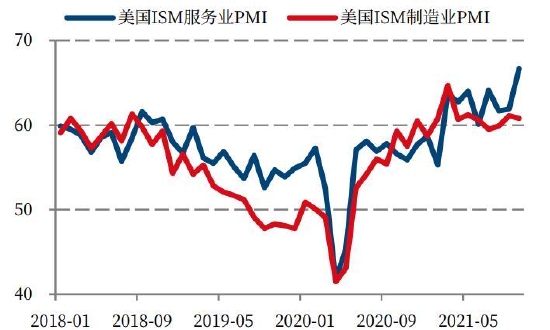

数据来源:WIND 国信期货 此外,零售商需求旺盛,服务业接力制造业复苏,美国经济复苏仍未结束。2021年,随着疫情影响减弱及经济复苏,美国各环节补库差异显著。从补库情况来看,中上游的制造商和批发商库存同比走高堆积库存,而下游的零售商库存则因需求旺盛和运输不畅同比仍处低位。从库销比来看,零售商库销比仍处历史低位,未来零售商补库仍有望提振需求。随着疫情缓解、疫苗接种铺开和出行限制解除,服务业有望接力制造业促进美国经济进一步复苏。2021年11月,美国正式取消对中国、印度和欧洲大部分地区的严格旅行限制,结束了长达20个月的限制。2022年美国GDP增速有望在服务业复苏支持下再度走高后,此后逐渐放缓。 图:上下游库存和库销比数据显著分化

数据来源:WIND 国信期货

数据来源:WIND 国信期货 图:服务业接力制造业复苏

数据来源:WIND 国信期货

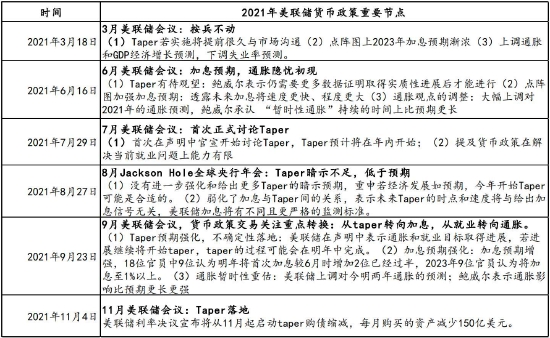

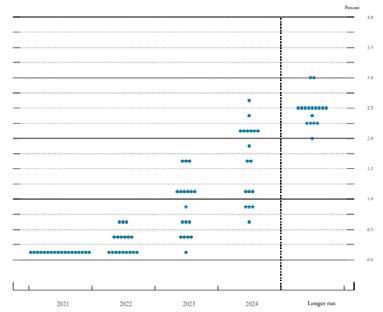

数据来源:WIND 国信期货 (二)美联储加息预期变化是重要变量,预期影响大于实际落地 2021年是美联储从继续实施QE,到给出QE购债缩减(即Taper)预期,到Taper落地的一年。市场从交易Taper预期逐渐转向交易加息预期。随着非农就业的持续修复,市场关注的重点也从就业转向了通胀,在这一过程中黄金运行中枢有所下移。 未来美联储加息预期的变化将是影响贵金属价格的重要变量,参考历史经验,加息预期的影响将大于加息正式落地,黄金或将在2022年呈现先下行筑底,后随着加息落地震荡走强的走势。考虑到美联储政策目标和票委分布,当前市场对加息的预期可能已较为充分甚至过热,预计加息落地将至少在明年下半年。 a)历史经验来看,加息预期的冲击大于实际落地 2021年11月的美联储会议上,美联储宣布宣布将从11月起启动taper购债缩减,每月减少购买100亿美元美国国债和50亿美元MBS。会议纪要显示部分官员希望以更快速度缩减购债速度。加息方面,本次会议中鲍威尔认为加息为时尚早,相比Taper,加息的标准更严苛。加息需要看到“充分就业”相比市场预期略显鸽派,引导市场将会议关注的放在taper上。而从更早的9月美联储出具的点阵图上看,过半官员预计2022年将首次加息。在通胀问题上鲍威尔虽有松口但仍维持暂时性观点,表示工资上涨并未超出通胀水平,并未出现工资通胀螺旋。11月美联储会议纪要显示美联储官员普遍认为,当前高通胀主要是暂时性因素影响,但通胀压力消退可能需要更长时间。部分官员认为通胀率会在2022年随着供需失衡修复而消退。 展望2022年,美联储的货币政策或将经历3个阶段:(1)Taper实施阶段(2)Taper后市场预期加息阶段(3)加息阶段。对贵金属来说,美联储加息预期的变化将成为影响贵金属价格走势的重要变量,且加息预期的影响要大于加息落地。借鉴2013-2017年的走势经验来说,Taper实施阶段贵金属没有确定性趋势,Taper后市场预期加息阶段黄金下行筑底,加息落地后黄金有望震荡走强。目前市场预期美联储可能在3月或6月结束Taper,并在明年6月加息,若兑现贵金属或在上半年下行筑底,在加息后震荡走强。 (1)Taper实施阶段:上一轮周期中,美联储在2013年12月的美联储会议上宣布开始缩减购债规模(实施Taper),2014年10月宣布将停止资产购买,2015年1月正式停止资产购买,期间黄金白银价格均先涨后跌。 (2)Taper后市场预期加息阶段:上一轮周期中,美联储在2014年10月停止资产购买后,长端美债利率宽幅震荡整体上扬对黄金价格形成压制,期间黄金白银以震荡下跌为主。 (3)加息阶段:上一轮周期中,在美联储2015年12月加息正式落地后,10年期美债利率震荡下行,实际利率出现下行,黄金开启震荡反弹。 表:美联储2021年重要货币政策进程梳理

数据来源:网络新闻整理 国信期货 图:上一轮Taper和加息周期中的黄金

数据来源:网络新闻整理 WIND 国信期货

数据来源:网络新闻整理 WIND 国信期货 图:美联储资产购买(单位:百万美元)

数据来源:WIND 国信期货 图:美联储9月会议点阵图,过半官员支持2022年加息

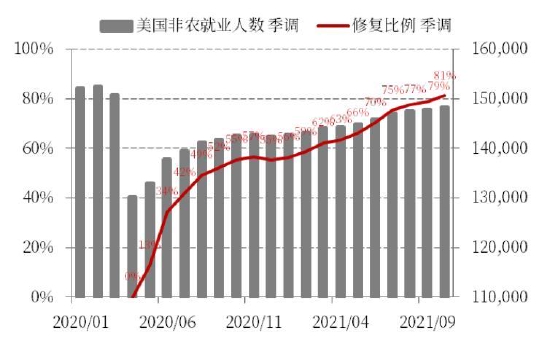

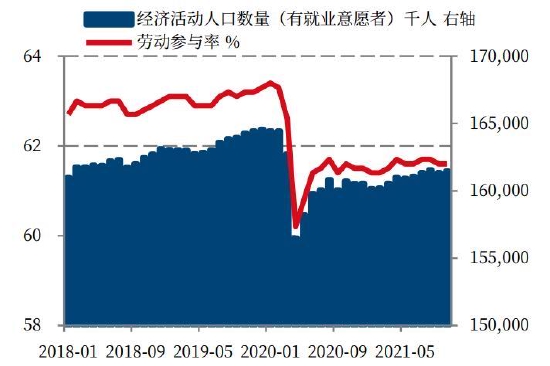

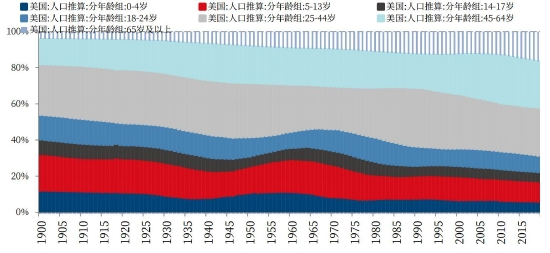

数据来源:FED 国信期货 美联储何时会加息?我们需要考虑美联储的政策目标和美联储票委分布。 b)充分就业是美联储加息的关键条件 美联储遵循通胀和就业双目标,当前来看,通胀高企已接近加息标准,且当前美国通胀问题更多是由于供给瓶颈所致,难以通过提前加息解决。因此美联储加息所需要关注的关键条件是实现充分就业。 美国当前主动离职率上升和裁员率下降反映出岗位需求依然旺盛,就业问题更多集中于供给端。截至2021年10月,美国非农就业人数相比疫情前已修复81%,距离恢复到疫情前水平还有420万人的距离。值得一提的是,从更长时间维度来看,美国人口结构上的变化可能会使得充分就业在更低的劳动参与率上达到。呈现出老年人比例持续增长,工作适龄人口比例持续下降的动态变化,与之相伴的是美国劳动参与率的大幅下降。与2000年相比,过去20年间,65岁及以上人口的比例自12.4%上升至16.5%,14-64岁人口比例自67.6%下降至66.3%,劳动参与率自67%左右下降至62%附近。 在考虑到美国当前人口结构下劳动参与率难以进一步上行这一因素的情况下,若美国劳动力市场维持当前劳动参与率水平,失业率下降至疫情前(2020年2月)水平,则仍需新增就业约300万人,过去半年月新增约55万人,若该增速延续明年中美国有望实现充分就业。在11月美联储会议后鲍威尔表示可能会在2022年下半年实现充分就业。 图:10月非农就业人数相比疫情前已修复81%

数据来源:WIND 国信期货 图:劳动参与率仍然低迷

数据来源:WIND 国信期货 图:老年人口比例上升,退休比例升高使充分就业或提早实现

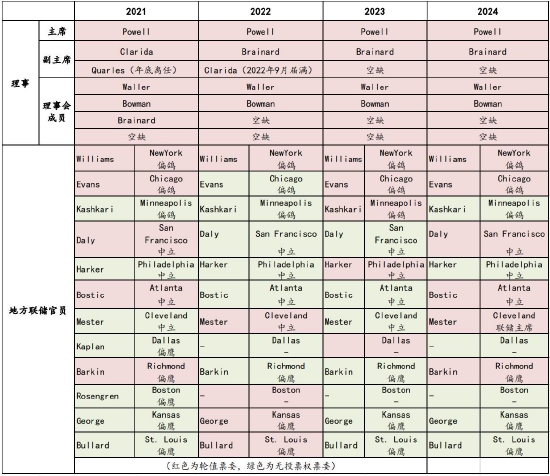

数据来源:WIND 国信期货 c)新一届美联储成员立场偏鹰 2022年恰逢美联储主席换届之年,轮值票委也将发生年度轮换,阵容的变化也值得关注,尽管鲍威尔、布雷纳德两位美联储正副主席均被市场认为是鸽派官员,但总的来说整体委员立场相对2021年将向鹰派倾斜。 美联储官员主要分成2类:(1)美联储理事会,共计7席(2)地方联储主席,共计12席。这2类美联储官员均会参与美联储议息会议的讨论,并对经济和政策选择做出贡献,他们的观点会在经济预测和议息会议纪要中得到体现。但并不是所有的美联储官员均能参与对利率调整进行投票,只有FOMC委员会的成员才能行使投票权。 拥有投票权的FOMC委员会的成员包括(1)美联储理事会:由美联储主席、副主席和美联储理事组成。共计7席,目前2022年确定成员有4人,3席空缺。美国总统拜登提名鲍威尔连任美联储主席,提名布雷纳德为美联储副主席。鲍威尔相比另一位候选人布雷纳德,鸽派程度相对偏轻。布雷纳德对通胀有更高的容忍度,更关注就业问题。并且在本次提名中,拜登提出两位正副主席需将重点放在控制通胀在低位、价格稳定以及实现充分就业以改善经济,其中控制通胀被放在首位。(2)纽约联储主席,1席,威廉姆斯连任。(3)4位地方联储主席:Mester,George,Bullard和波士顿联储主席(原为Rosengren,10月宣布提前退休)将替代Evans,Bostic,Barkin,Daly。而这几位轮值票委中,现任的Evans和Daly立场偏鸽,Bostic和Barkin立场中性,明年将获得投票权的四位整体立场均偏鹰。 图:2021年美联储官员结构及2022年变动情况

数据来源:信息来自网络 国信期货整理 从当前市场预期来看,截止2021年11月24日,CME FED Watch工具显示预计2022年6月加息的概率超过80%,随着10月以来通胀忧虑不断抬升加息预期,市场对加息预期已较为充分。逻辑在于(1)若美联储在未来半年多里维持当前的taper速度,意味着明年6月才将正式结束资产购买计划。参考上一轮Taper周期,美联储在2014年10月底结束资产购买,在2015年底开始第一次加息。一般来说,美联储需要在Taper正式结束后观察一段时间再做加息操作。但当前市场对明年6月加息的预期概率已经过半可能已经过热,需进一步关注美联储12月会议是否进一步加快Taper速度影响加息预期。(2)当前通胀更多是由于供应瓶颈和能源转换所致,货币政策调节作用有限,加息难以解决通胀问题。 图:CME FED Watch加息预期已较为充足:2022年6月加息概率升至近80%

数据来源:CME 国信期货

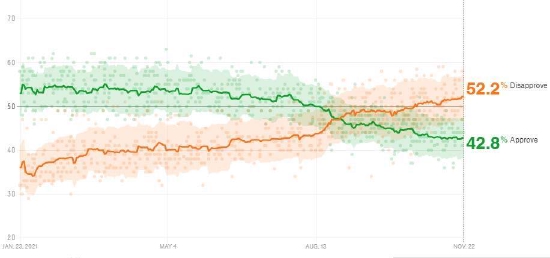

数据来源:CME 国信期货 d)仍需关注中期选举和疫情演化的影响 2022年11月,美国中期选举将改选众议院全部435席、参议院中35席和部分州长,民主党面临较大压力,或使得美联储的货币政策收紧进程放缓。在拜登当选并实现民主党横扫后,事实上民主党在国会两院优势非常微弱,其中参议院民主党50票(共和党50票,但副总统哈里斯作为参议院议长有额外一票),众议院民主党222票(共和党213票)。另外2021年拜登总统支持率持续下滑,截止11月22日支持率仅42%。建议关注2022年下半年中期选举前,美联储或难以加息可能性,这将利好黄金。 疫情方面,尽管疫情对于海外实体经济复苏的冲击最大的时候已经过去,但2021年疫情的周期性反弹及病毒变异的影响仍然存在,且欧美全民免疫路径实现仍需时间。2021年11月26日晚间,变种新冠病毒Omicron出现引发全球市场恐慌情绪,美股、原油等风险资产重挫,VIX指数大幅攀升,黄金也在避险情绪的助推下小幅反弹。WHO将该病毒升级为VOC(Variant of Concern,目前病毒监测系统中最高级别)。该病毒在南非快速传播,感染性强,当前各疫苗对该变种病毒的有效性仍待测试。 事实上2021年新冠病毒已经历多次变异,如年初在英国发现的Alpha变异毒株、分别在4月和夏季引发印度和欧美疫情反弹的Delta变异毒株、和11月底最新发现的Omicron变异毒株。全球疫情呈现一定的周期性。2021年的1月、5月和9月分别达到高峰,粗略来看以4个月为一个周期。在经过近1年的接种,美国新冠疫苗单针和完全接种率升至69%和58%,但接种覆盖程度显著放缓,其一重要原因是民众接种意愿不足,根据11月15日Our World In Data的调查显示,有25.8%的民众未接种疫苗且没有疫苗接种意愿。若我们将目前新增确诊比例几乎降至0的日本视作实现全民免疫,该国的疫苗完全接种率超过70%,而这一比例在美国实现道阻且长。 疫情前景仍具较强的不确定性,若后续疫情对疫苗效果影响有限、重症和致死率未有显著恶化、未再次出现大规模旅行限制和封锁措施,经济复苏趋势仍将延续。反之,疫情对实体经济的冲击仍需给予足够重视,黄金在这一过程中将在避险属性支撑下维持韧性。 图:拜登支持率持续低迷,截止11月22日,支持率降至42.8%

数据来源:fivethirtyeight.com 国信期货 图:全球新冠疫情仍反复

数据来源:WIND 国信期货

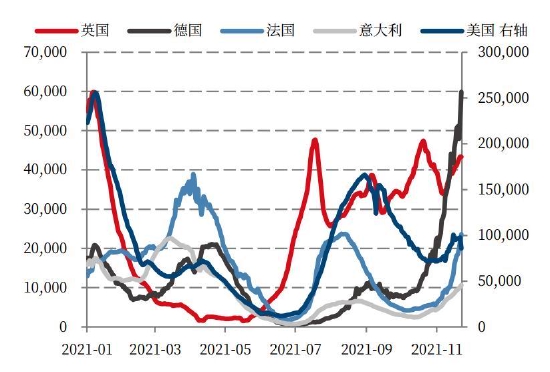

数据来源:WIND 国信期货 三、供需面分析 (一)持仓与库存分析 a)ETF持仓 根据WIND统计的数据,截止2021年11月24日:全球最大黄金ETF-SPDR Gold Shares的黄金持仓量为991.11吨,较2020年末减少了179.63吨,降幅约15.3%。截止2021年11月24日,全球最大白银ETF-iShares Silver Trust的白银持有量为17,021.74吨,较2020年末增加了15.98吨,增幅约0.1%。 图:SPDR Gold Shares黄金持仓情况(单位:吨)

数据来源:WIND 国信期货 图:iShares Silver Trust白银持仓情况(单位:吨)

数据来源:WIND 国信期货 b)CTFC持仓 美国商品期货交易委员会公布的周度报告显示:截止2021年11月16日当周,CFTC的期货黄金非商业性净多持仓为259,780张,较2020年末减少了9,092张,降幅约3.4%。CFTC的期货白银非商业性净多持仓为45,625张,较2020年末减少了9,154张,降幅约16.7%。 图:COMEX黄金非商业净多持仓(单位:张)

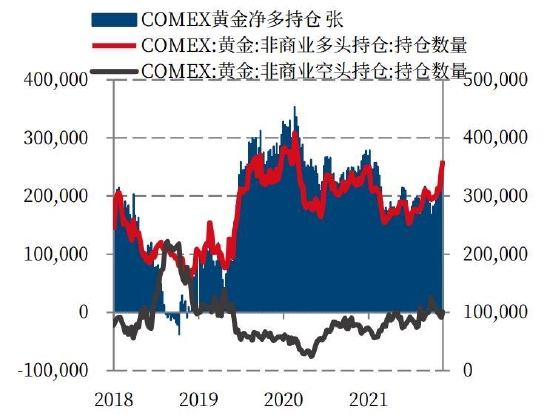

数据来源:WIND 国信期货 图:COMEX白银非商业净多持仓(单位:张)

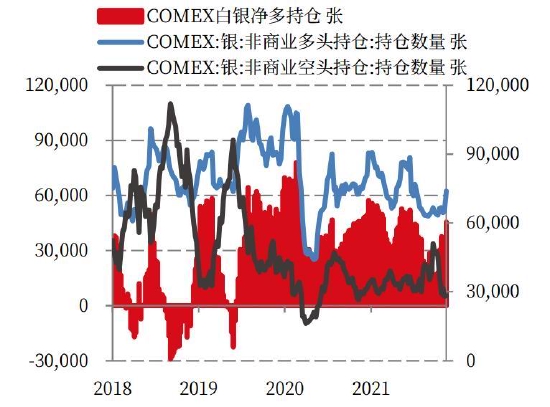

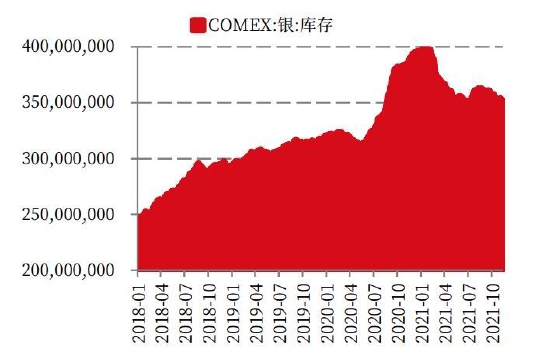

数据来源:WIND 国信期货 c)库存分析 截止2021年11月24日,COMEX黄金库存为33,592,132.93盎司,较2020年末减少4,564,678.99盎司,黄金库存下降12%。COMEX白银库存为352,832,639.50盎司,较2020年末减少43,709,232.39盎司,白银库存下降11%。 图:COMEX黄金库存(单位:盎司)

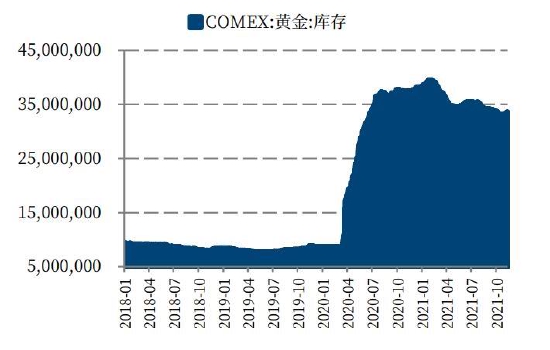

数据来源:WIND 国信期货 图:COMEX白银库存(单位:盎司)

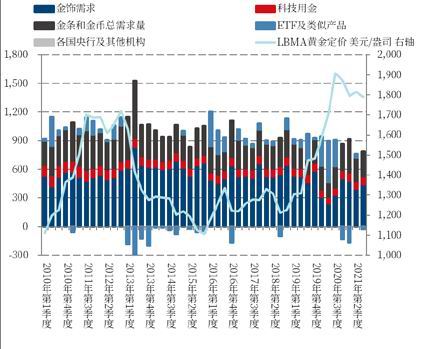

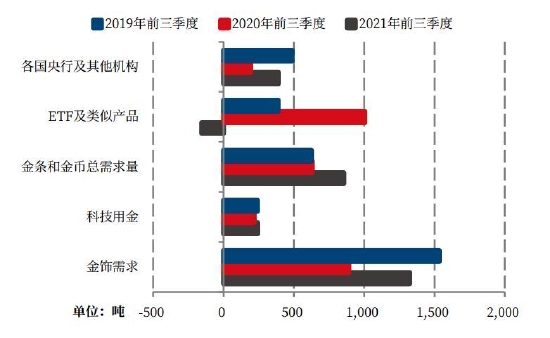

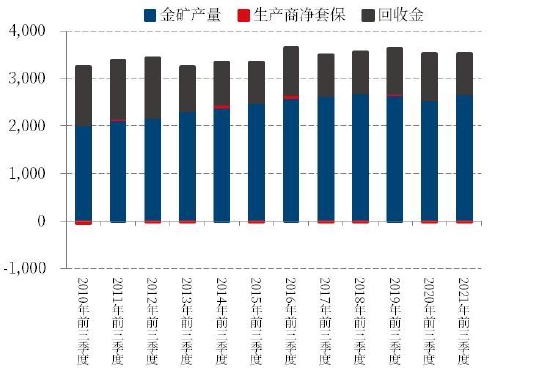

数据来源:WIND 国信期货 (二)黄金供需:投资意愿降温,黄金需求回落 世界黄金协会数据显示,今年前三季度,全球黄金需求2662.5吨,相比2020年前三季度的2938.5吨显著回落,同比下降9.4%。与疫情前的2019年水平相比,目前需求仍然疲软。结构上央行购金翻了一番,金饰需求量增长近50%,但这仅能部分抵消全球黄金ETF的净流出。 投资需求方面,2021年前三季度黄金ETF净流出156吨,相比2020年前三季度的净流入1005.1吨大幅下滑。截至2020年第三季度末,全球黄金ETF的持仓量降至3592吨(约合2,010亿美元)。 实物需求方面,2021年前三季度金饰需求1323.3吨,相比2020年前三季度的890.9吨显著回升,同比上升48.54%,接近疫情前2019年的需求水平。2021年前三季度科技用金需求245吨,相比2020年前三季度的218.2吨显著回升,同比上升12%,已恢复至疫情前2019年的需求水平。金条和金币需求方面,2021年前三季度需求量为856.7吨,相比2020年前三季度的630.4吨显著回升,同比上升35.9%,已超出疫情前2019年的需求水平。央行购金方面,2021年前三季度全球央行净购金393.4吨,相比2020年前三季度的193.9吨显著回升,同比上升102.9%,但仍未恢复至疫情前2019年的需求水平。 供应方面,2021年前三季度全球黄金总供应量3505.14吨,相比2020年前三季度的3498.06吨基本持平,同比上升0.2%。其中2021年前三季度金矿产量2678.95吨,相比2020年前三季度的2551.47吨显著回升,同比上升5.0%。稳步增长是今年全球矿产金供应的主基调。2021年前三季度回收金851.21吨,相比2020年前三季度的970.41吨有所下行,同比下降12.3%。 图:全球黄金需求(单位:吨)

数据来源:WGC 国信期货

数据来源:WGC 国信期货 图:全球黄金供给(单位:吨)

数据来源:WGC 国信期货 图:全球黄金ETF年流入情况(单位:吨)

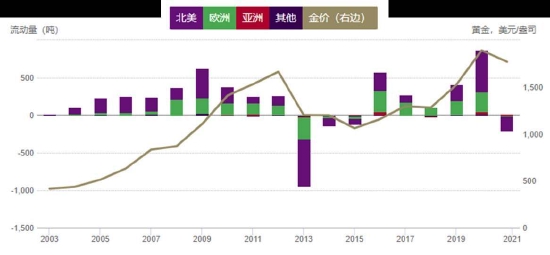

数据来源:WGC 国信期货 (三)白银供需:工业需求强劲,白银或迎来6年来首次供不应求 世界白银协会中期报告预计,白银市场将在2021年出现7百万盎司的供应小幅短缺,为自2015年以来的首次供应量短缺。 需求端,2021年白银预计将实现在各领域的需求增加,预计全球白银总需求将达到12.9亿盎司,为2015年以来首次超过10亿盎司。实物需求方面,工业、银饰、银器需求预计大幅回暖。疫情后的经济复苏推动白银工业需求升至5.24亿盎司的新高。其中光伏需求预计增长13%,光伏用银量升至约1.1亿盎司为历史新高,电子电气产品市场预计增长10%,焊合金和焊料需求预计增长10%。实物投资需求方面,预计2021年白银实物投资将增长32%,达到6年来的最高水平2.63亿盎司,主要由美国和印度投资者推动。美国白银投资需求的增长始于社交媒体上的购买狂潮,随后蔓延至更传统的白银投资者。印度的需求反映市场对白银价格的信心改善和经济复苏预期。银饰银器方面,预计将分别实现18%和25%的增长,达到1.73亿盎司和0.4亿盎司,主要受印度等国疫情好转提振。其中印度经济和消费者信心的反弹速度快于预期,而且限制措施在至关重要的婚礼和节日季节及时结束。 供给上,世界白银协会预计2021年银矿产量将增长6%至8.29亿盎司,增长主要来自秘鲁、墨西哥、玻利维亚等去年受疫情影响严重的银矿产国。 图:白银供需及其缺口(单位:百万盎司)

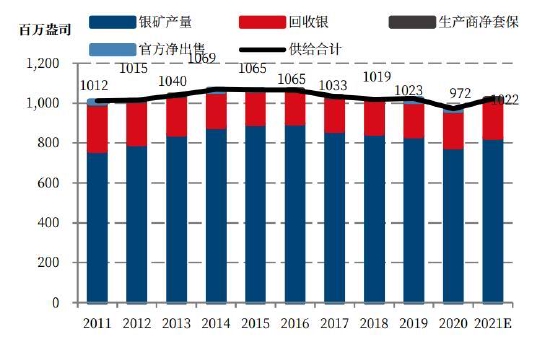

数据来源:世界白银协会 国信期货 图:白银供给(单位:百万盎司)

数据来源:世界白银协会 国信期货 图:白银需求(单位:百万盎司)

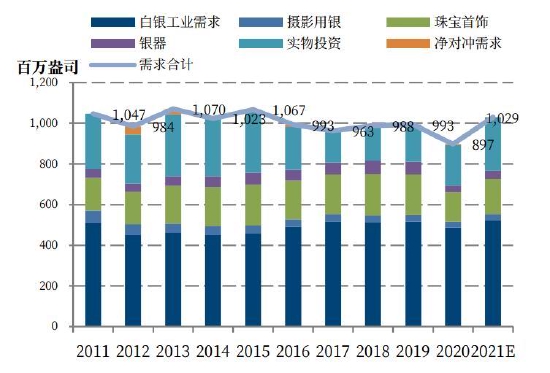

数据来源:世界白银协会 Metal Focus 国信期货 图:白银光伏需求(单位:百万盎司)

数据来源:世界白银协会 国信期货 复盘过去近10年的白银供需平衡表,我们发现白银作为商品的供需缺口与其价格相关性较差,计入ETF投资需求后的供需缺口与其价格同比涨跌幅有更好的拟合度。白银的供需缺口变动与ETF等产品净投资的变动大致吻合。白银的投资需求变化在白银最终的供需平衡方面占主导地位。相比于投资需求来说,实物需求对于供需平衡的扰动程度有限。 图:白银2020年(预计)各类需求占比

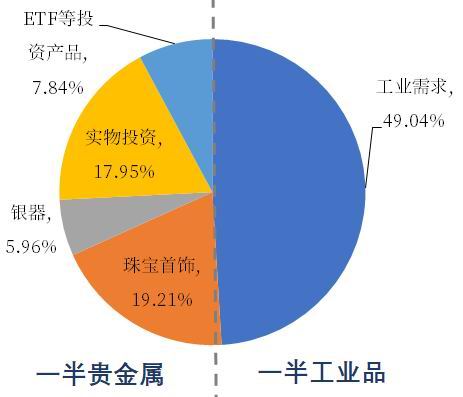

数据来源:世界白银协会 国信期货整理 图:白银ETF投资需求主导其供需平衡缺口

数据来源:WIND 国信期货 金银比方面,金银比与通胀预期负相关,当前2.6%以上的通胀预期已处在历史高位,未来通胀逐渐回落支持金银比上行,将压制白银的相对强势。 图:金银比与通胀预期有负相关性

数据来源:WIND 国信期货 图:通胀预期处在历史高位

数据来源:WIND 国信期货 四、后市展望及操作建议 展望2022年,通胀预期和美联储加息预期的变化仍将是影响贵金属价格的主要变量。供给瓶颈持续、新旧能源转换下,能源价格料继续维持高位,薪资增长对财政补贴形成接力,服务业对制造业复苏形成接力,预计通胀仍难以在短期内降温,等待未来在能源价格回落、居民需求走弱和政策调整等因素出现后震荡回落。加息预期对贵金属价格的影响将大于加息正式落地的影响。考虑到美联储政策目标、票委分布和政治因素,当前市场对加息的预期可能已较为充分甚至过热,预计加息落地至少在明年6月后。 贵金属在通胀持续的支撑下,短期内或将维持当前宽幅震荡格局,难以在加息预期下呈现趋势性下跌。在2022年加息预期发酵和通胀降温共同作用抬升实际利率后,贵金属或下行筑底。之后若加息落地,贵金属有望再度震荡走强。金银比方面,金银比与通胀预期负相关,当前2.6%以上的通胀预期已处在历史高位,未来通胀逐渐回落,金银比上行将压制白银的相对强势。 操作上建议:关注COMEX黄金1680美元/盎司支撑和1920美元/盎司附近压力,COMEX白银21美元/盎司附近支撑和25美元/盎司附近压力。预计沪金运行区间在350-395元/克,沪银运行区间在4400-5200元/千克。 国信期货 周古玥 顾冯达 |

|

|  |

|

微信:

微信: QQ:

QQ: