报告要点 2021年能耗管控对价格影响较大,不锈钢价大幅波动,走势偏强。2022年能耗管控趋松,镍铁、铬铁、不锈钢供应将恢复;房地产政策有所放松,竣工端逐步恢复,而化工扩产继续,并且不锈钢应用领域逐步扩大,我们对需求谨慎乐观;能耗管控趋松下,不锈钢供需整体偏过剩,价格偏弱运行,预计价格14500-20000元/吨。 摘要: 主要观点:对于2022年不锈钢价走势,我们认为重心下移,价格先扬后抑,二、三季度表现较强,整体波动下降。 主要核心逻辑: 印尼镍铁投产加快,但部分项目转产高冰镍,镍铁供应增量弱于今年,铬铁供需偏松,不锈钢成本下行;国内能耗管控趋松,印尼不锈钢继续冲击国内市场,不锈钢供应恢复;房地产政策趋松,资金压力缓解,竣工端仍有期待,化工扩产继续,不锈钢需求谨慎乐观,整体上,不锈钢供需逐步过剩,价格偏弱运行,预计价格区间14500-20000元/吨。 第一、印尼镍铁投产加快,供需边际趋松:随着疫情缓解,印尼镍铁投产将加快,国内能耗管控趋松,镍铁供应恢复,但由于印尼部分镍铁转产高冰镍,预计镍铁上半年仍然偏紧,之后将逐步转松。 第二、铬铁供应恢复,紧张局面缓和:能耗管控趋松,铬铁供应恢复,供需紧张缓解,但国内严控高耗能行业新增产能,而海外产能扩张较缓,不锈钢需求较强,铬铁供应增量相对有限,并且电价上升提高冶炼成本,铬铁价格不宜过于悲观。 第三、不锈钢供应恢复,消费谨慎乐观:印尼不锈钢产能投产,继续冲击国内市场,而国内能耗管控趋松,供应将恢复,不锈钢供给压力较大;房地产政策底已现,房企资金压力将缓解,企业加快竣工销售,竣工周期有望延续,化工扩产继续,我们对需求谨慎乐观,不锈钢整体供需偏松。 投资建议:2、3季度可以参与多单;其余时间以逢高空为主。 风险因素:不锈钢消费超预期;镍铁进口不及预期;能耗管控超预期。 一、2021年不锈钢市场回顾 今年不锈钢受政策影响比较明显,市场波动大。一季度,由于镍矿持续紧张,镍铁价格坚挺,加上市场情绪缓和,不锈钢价持续拉升,从14000上涨至15500,之后受高冰镍事件影响,不锈钢价回调,跌破14000,之后震荡运行。5月开始,随着海外经济复苏,海外不锈钢需求走强,带来不锈钢价格的一波行情,从14000附近上行至16500。7月,市场传限产消息,在不锈钢旺季需求下,不锈钢价持续拉涨,突破20000关口,之后随着国内稳价保供政策提出,不锈钢产量也并未明显下降,不锈钢价再次回调至17500。 9月,国内能耗管控趋严,江苏、广西能耗管控严格,镍铁、不锈钢限产明显,不锈钢价格再次上行,迫近20000关口,之后福建能耗管控会议也频频释放限产消息,不锈钢价再次拉涨,一路上行,突破22000关口。9月底,国家再提禁止运动式减碳和一刀切式限电,不锈钢价闻声下行,回落至20000附近,开始震荡。10月底,不锈钢企业开始逐步复产,排产量上升,不锈钢产量恢复,而由于房企资金压力大,竣工端开始走弱,供应增,需求减,不锈钢基本面开始走弱,价格进入下行通道,从20000附近持续下行,一度跌破17000,之后开始震荡。 图表1:不锈钢主力合约价格 单位:元/吨

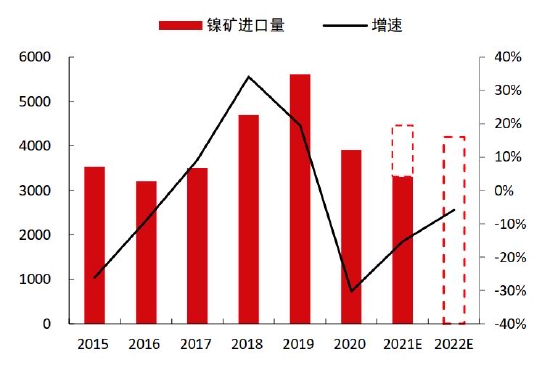

资料来源:Wind 中信期货研究部 二、能耗管控趋松,不锈钢成本重心下移 1.印尼镍铁持续投产,供需逐渐趋松 1.1 国内镍铁产量下降,镍矿偏过剩 今年1-9月我国镍矿进口3312万吨,同比增加21%,其中自菲律宾进口3016万吨,同比增加37%,镍矿进口量大幅增加,主要因为去年4月,菲律宾疫情恶化,政府实施封锁,导致4月、5月镍矿出口量下降,基数偏低。 每年11月到次年4月是菲律宾的雨季,镍矿出口下降比较明显,目前菲律宾进入雨季,但由于今年9月国内能耗管控,镍铁产量下降,镍矿累库较快,当前镍矿库存与去年相当,而国内镍铁产量低于去年,镍矿的紧张程度将弱于去年。预计今年镍矿进口量约4500万吨,2022年随着印尼镍铁的稳步投产,镍铁供需整体偏过剩,镍矿需求下降,矿价或偏弱运行,加上菲律宾镍矿品味降低,预计2022年我国镍矿进口约4200万吨,同比下降6%。 图表2:我国镍矿进口量 单位:万实物吨

资料来源:Wind 中信期货研究部 图表3:我国自菲律宾进口镍矿量 单位:万实物吨

资料来源:Wind 中信期货研究部 图表4:我国主要港口镍矿库存 单位:万吨

资料来源:Wind 中信期货研究部 图表5:菲律宾镍矿价格(CIF)单位:美元/湿吨

资料来源:Mysteel 中信期货研究部 1.2 印尼镍铁投产恢复正常,高冰镍项目减缓过剩压力 今年7、8月,印尼新冠肺炎新增病例大幅增加,疫情恶化,印尼对海外劳工入境进行限制,镍铁项目投产受影响,而10月以来,镍铁冶炼设备也屡次出现故障,镍铁产量不及预期。今年1-10月印尼镍铁产量73.4万金属吨,同比增加56%,7月以来,印尼镍铁产量基本保持平稳,预计今年印尼镍铁产量约89万金属吨,同比增加50%。2022年,随着印尼疫苗接种率的提升,印尼镍铁项目建设将回归正常,预计印尼镍铁产量约125万金属吨(含高冰镍),同比增加40%,由于青山高冰镍年底投产,预计2022年产量将达10万金属吨,缓解印尼镍铁投产对国内镍铁的压力。 2021年,海外不锈钢需求旺盛,印尼不锈钢产量大幅增加,1-10月不锈钢产量414万吨,同比增加92%,预计2021年不锈钢产量506万吨,同比增加86%。2022年,随着德龙印尼项目投产,而海外不锈钢需求仍然较强,预计印尼不锈钢产量640万吨,同比增加26%,保持较快增长。 图表6:2022年印尼拟投产镍铁项目

资料来源:SMM 中信期货研究部 图表7:印尼原生镍产量 单位:万金属吨

资料来源:SMM 中信期货研究部 图表8:印尼不锈钢产量 单位:万吨

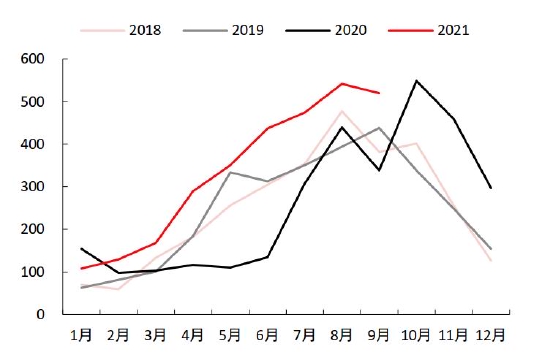

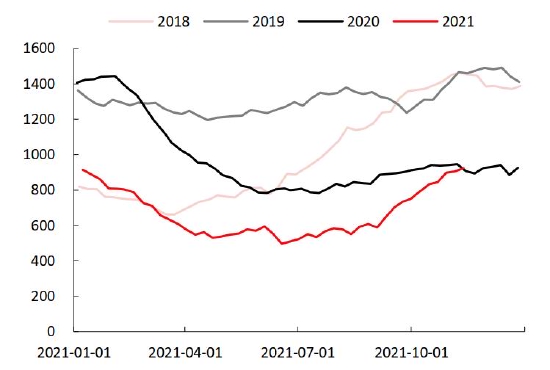

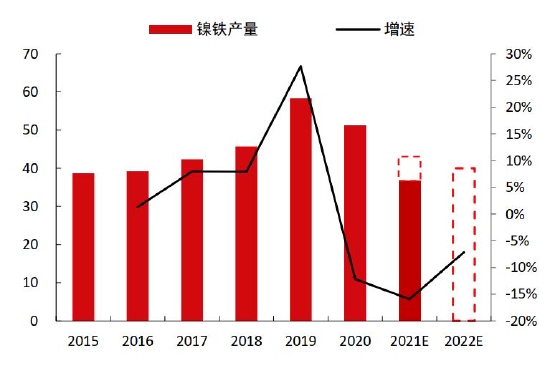

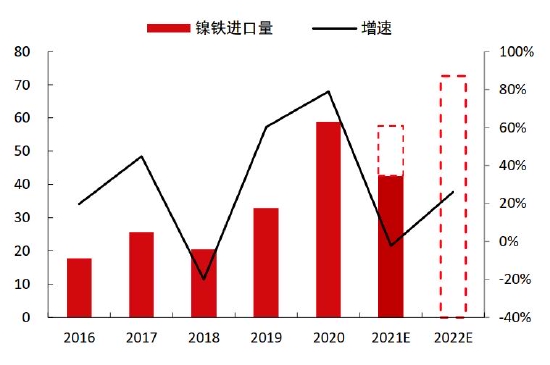

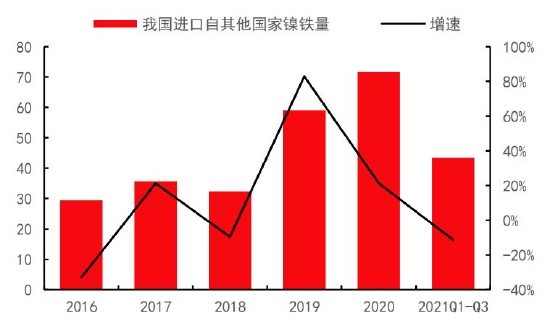

资料来源:SMM 中信期货研究部 今年海外不锈钢需求旺盛,印尼镍铁、不锈钢产量均大幅增加,镍铁出口增长较少,导致我国镍铁进口量增量远不及预期,1-9月我国镍铁进口280万吨,同比增加14%;其中进口自印尼镍铁236万吨,同比增加20%,自其他国家进口镍铁43万吨,同比下降11%。 由于印尼镍铁镍含量较低,所以今年我国镍铁进口金属量与去年基本持平,1-9月进口42.6万金属吨,同比增加1.4%。去年4季度,我国自其他国家进口镍铁大幅增加,今年进口量可能保持平稳,预计今年我国进口镍铁金属量同比基本持平。2022年随着印尼投产恢复正常,印尼不锈钢产量增量有所下降,以及部分镍铁项目转产高冰镍,预计我国镍铁进口约73万金属吨,同比增加26%。 受能耗管控影响,今年国内镍铁产量下降明显,1-10月镍铁产量36.7万金属吨,同比减少15%,考虑到镍铁利润承压,后续产量恢复有限,预计2021年镍铁产量43万金属吨,同比下降16%。2022年印尼镍铁冲击将增强,加上电价上升推高冶炼成本,国内镍铁企业利润将承压,部分镍铁项目可能面临转产或停产,预计2022年国内镍铁产量40万金属吨,同比下降7%。 图表9:我国镍铁产量 单位:万金属吨

资料来源:SMM 中信期货研究部 图表10:我国镍铁进口量 单位:万金属吨

资料来源:SMM 中信期货研究部 图表11:我国自印尼进口镍铁量 单位:万吨

资料来源:Wind 中信期货研究部 图表12:我国自其他国家进口镍铁量 单位:万吨

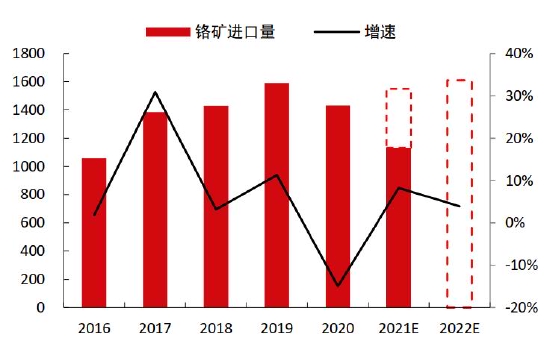

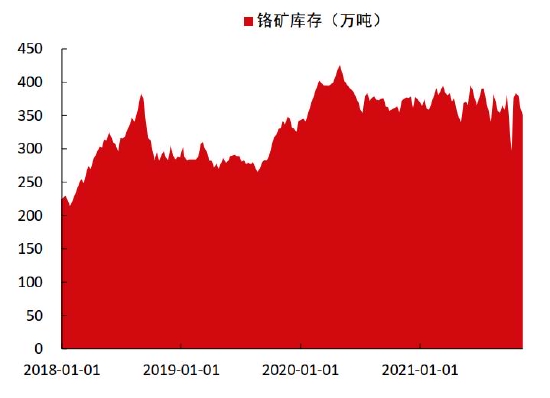

资料来源:Wind 中信期货研究部 2.能耗管控趋松,铬铁产量恢复增长 2020年,南非因为疫情,港口封锁一个多月,导致去年铬矿进口基数较低,2021年我国1-9月铬矿进口量1134万吨,同比增加14%,由于国内能耗管控,铬铁产量小幅下降,铬矿需求有所下滑,截止11月18日,铬矿库存320万吨,处于历史高位。2022年国内能耗管控压力缓和,铬铁产量将会上升,预计铬矿进口约1610万吨,同比增加4%,铬矿库存保持平稳。 图表13:我国铬矿进口量 单位:万吨

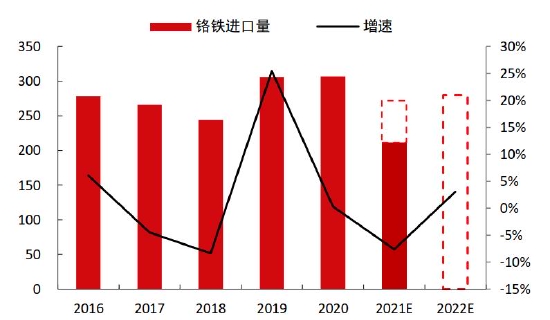

资料来源:Wind 中信期货研究部 图表14:我国铬矿港口库存 单位:万吨

资料来源:铁合金 中信期货研究部 2020年内蒙为能耗一级预警区域,今年1季度能耗管控比较严格,春节后铬铁企业复产较弱,7月因为电力紧张,铬铁再次限产,9月、10月广西能耗管控严格,国内铬铁产量处于低位,1-10月我国高碳铬铁产量459万吨,同比下降2%,预计2022年产量约600万吨,同比增加9%。 由于海外不锈钢需求旺盛,产量保持高位,2季度以来,我国铬铁进口持续下降,1-9月我国铬铁进口212万吨,同比下降0.8%,预计全年下降3%。2022年,海外不锈钢产量仍然较高,铬铁需求旺盛,而国内铬铁产量恢复,预计铬铁进口285万吨,同比增加5%。 图表15:我国高碳铬铁产量 单位:万吨

资料来源:铁合金 中信期货研究部 图表16:我国铬铁进口量 单位:万吨

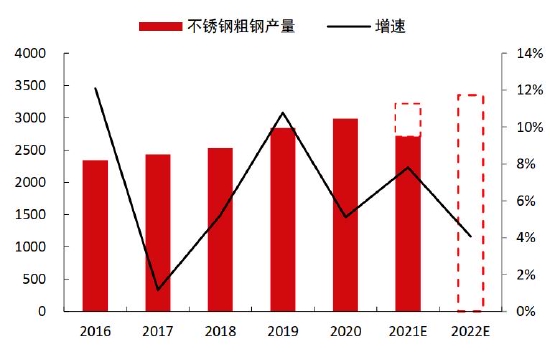

资料来源:Wind 中信期货研究部 三、不锈钢项目投产或延缓,产量小幅增长 今年不锈钢需求旺盛,产量大幅增加,限产之前,不锈钢产量同比增速高达26%,但随着9月能耗管控趋严,不锈钢产量大幅下降,今年1-10月不锈钢产量2710万吨,同比增加13%,其中300系产量1360万吨,同比增加11%,占比50%。国内不锈钢项目规划产能306万吨,但目前国内对高耗能行业的新项目管控严格,后续项目的投产可能也是磕磕绊绊。 2021年3月,国务院发布十四个五年规划纲要,要求到2025年单位GDP能耗强度较2020年下降13.5%,碳排放强度较2020年下降18%。今年9月以来,能耗管控严格,不锈钢产量下降明显,能耗管控十四五期间都将存在,将长期化,而明年管控会全年实行,而不是像今年集中在9月、10月,所以影响相对较小。考虑到明年印尼不锈钢项目投产,对国内的冲击,预计2022年不锈钢产量约3350万吨,同比增加4%,300系产量约1730万吨,同比增加6%。 图表17:我国2022年不锈钢粗钢产能预计投产情况

资料来源:SMM 中信期货研究部 图表18:我国不锈钢产量 单位:万吨

资料来源:SMM 中信期货研究部 图表19:我国300系不锈钢产量 单位:万吨

资料来源:SMM 中信期货研究部 四、房企资金压力缓解,不锈钢消费谨慎乐观 2021年是房地产竣工的大年,新开工的小年,主要因为房企融资管控较严,房企为了缓解资金压力,更多通过加快竣工销售,减少新开工,来回笼资金。今年1-10月房地产竣工面积同比2020年增加16%,同比2019年增加8%,保持较高增速,但8月开始,随着房产调控加码,居民住房贷款发放速度放缓,房企销售也出现下滑,部分企业资金压力过大,现金流出现危机,竣工端也开始走弱,需求下降,从房地产竣工属性比较强的浮法玻璃(1743,-25.00, -1.41%)的消费也可见一斑,浮法玻璃需求也从8月开始走弱。 从新开工面积推算,明年房地产仍处于竣工周期,并且房企资金压力导致竣工周期延长,若资金压力缓解,竣工段仍有较好表现。从房企资金压力来看,目前房地产融资端和销售端政策,均有所放松,未来随着稳经济压力显现,政策仍有放松的空间,当房企压力缓解之后,房地产将再次进入,促竣工、促销售,回笼资金降负债的局面,竣工周期将延续,此外对于地方政府来说,保交付,防止烂尾楼,维持社会安定,也会倾向于督促房企加快竣工,而新开工可能仍然面临约束,所以我们对房地产竣工保持谨慎乐观,预计2022年竣工面积增速同比增加3%-5%。 由于能耗管控,部分化工产能有所延后,今年1-10月石油、煤炭等燃料加工业固定资产投资同比2020年增加9%,同比2019年增加14%,整体保持较高增速(高增速可能更多是因为价格上行)。由于部分延后的产能将会投产,预计2022年仍将是化工扩产的大年,投资仍然保持较高增速,但国家对高耗能行业政策愈来愈严格,新产能的批复可能会受限,长期来看,化工行业对不锈钢的需求将会下降。 图表20:房地产新开工和竣工面积 单位:万平方米

资料来源:Wind 中信期货研究部 图表21:石油、煤炭及其他加工业固定资产投资增速 单位:%

资料来源:Wind 中信期货研究部 图表22:浮法玻璃产线开工条数 单位:条

资料来源:Mysteel 中信期货研究部 图表23:全国重点玻璃企业库存 单位:万重量箱

资料来源:Mysteel 中信期货研究部 今年海外不锈钢需求旺盛,1-9月我国不锈钢出口量340万吨,同比增加42%,而印尼不锈钢投产,产量大幅上升,我国不锈钢进口量也大幅增加,1-9月进口217万吨,同比增加91%,整体上,我国1-9月不锈钢净出口量129万吨,同比下降3%,印尼不锈钢对国内市场的冲击愈来愈明显。预计2022年不锈钢净出口量130万吨,同比下降14%,净出口量进一步下滑,明年可能会出现净出口为负的月份。从不锈钢库存来看,季节性比较明显,预计4季度可能进入降价去库的过程,1季度开始累库。 图表24:我国不锈钢净出口量 单位:万吨

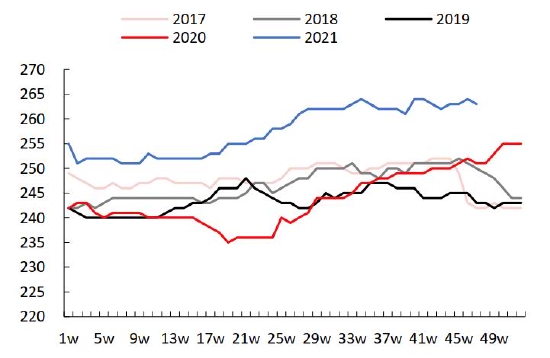

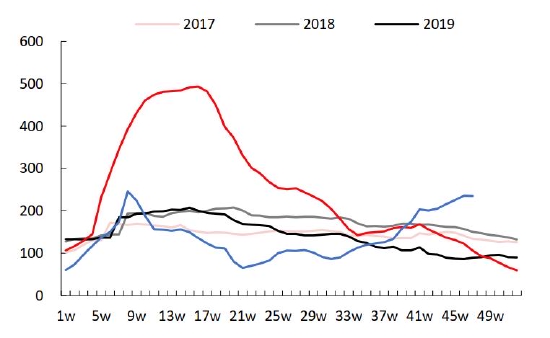

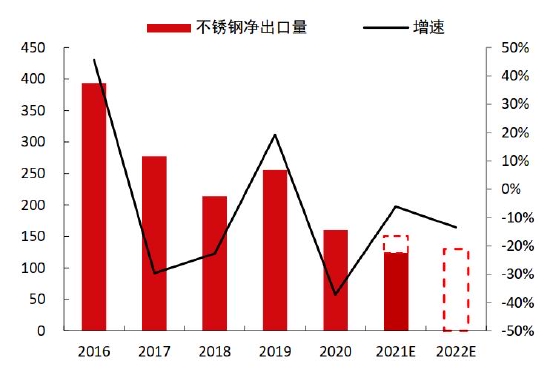

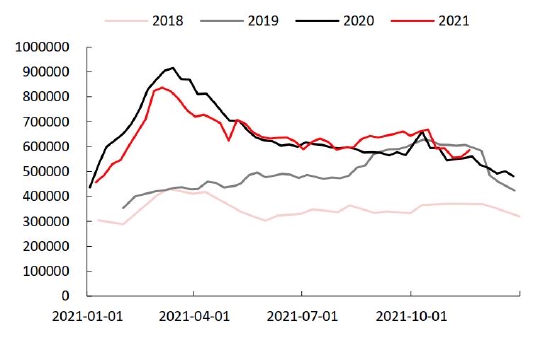

资料来源:SMM 中信期货研究部 图表25:无锡和佛山不锈钢库存 单位:吨

资料来源:Wind 中信期货研究部 中信期货 沈照明 |

|

|  |

|