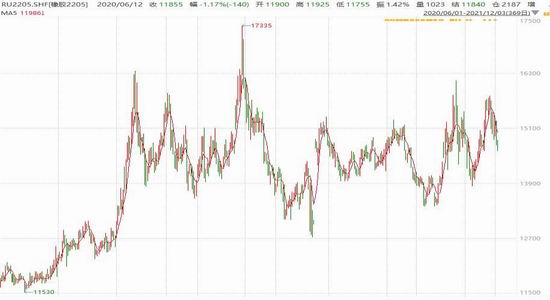

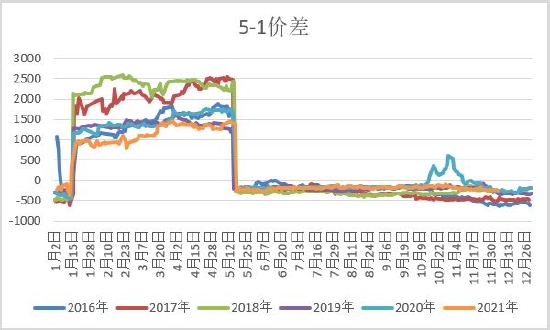

报告导读 市场关注点为贸易商库存、轮胎开工率以及国内商品市场资金流动情况,12月产区产量持稳需求整体继续回升 投资要点 供应端,12月东南亚主产区仍处高产期,预计产量环比持稳,不过泰国部分产区由于暴雨及落叶病威胁,产出或将偏紧,原料收购价仍处高位,短期美金船货报价整体跟随期货震荡下行,导致加工生产利润偏低,远期海外船货市场买气意向尚可,内外盘价宽幅震荡,当前供应上市场利多在于疫情影响运输以及气候降雨影响,利空在于产量仍处高产期,云南产区进入停割,库存高位,海南产区胶水释放正常,浓乳市场生产利润偏低,不过由于低温,或将影响全乳产量受。 进口上,进口运费上涨导致进口成本增加,船运偏紧影响船货推迟,套利上,混合套利利润下滑导致混合进口偏低,反馈在数据上,预计12月进口量环比回升同比下滑。 现货方面,基差,混合胶2201合约基差处于-1650附近,震荡走强,海外发货船期推迟,混合近月补货需求强劲,新胶到港提量缓慢,轮胎工厂采购刚需,全乳胶报价为2201合约贴水920,全乳胶基差震荡走强,成交较差,越南3L胶基差宽幅震荡。 价差,5-1价差接近240,低于无风险交割成本,交货压力仍继续增加,5-1价差反套为主。 天胶、合成价差先抑后扬,丁二烯震荡偏弱,成本支撑下行,不过部分货源入市量少库存低位,支撑价格,预计短期合成胶市场宽幅震荡。 需求端,11月国内重卡销售4.8万辆,环比下滑10%,同比下滑65%,鉴于去年同期销量高位以及抢订国五提前透支销量,物流运输行业持续低迷景气度下滑,重卡行业库存高位,短期重卡销量预计仍有下行压力,12月预计重卡市场环比下滑,同比下滑,轮胎厂开工率整体回升,部分轮胎生产企业继续发布涨价,少量代理适度补货,阶层代理消耗库存为主,轮胎企业出货受阻,成品库存增加,不过汽车库存偏低,伴随芯片问题缓解,汽车或将进入补库,轮胎厂家成品库存处于中高位。 整体来说,12月海外原料价格持续偏强,云南产区进入停割,需求出口持稳,轮胎工厂低位反弹,汽车或将进入补库,价格支撑偏强,短期需要警惕病毒带来市场悲观情绪影响以及后期需求影响,操作上建议天胶2205合约逢低做多。 一、行情回顾 图1:天胶2205合约走势

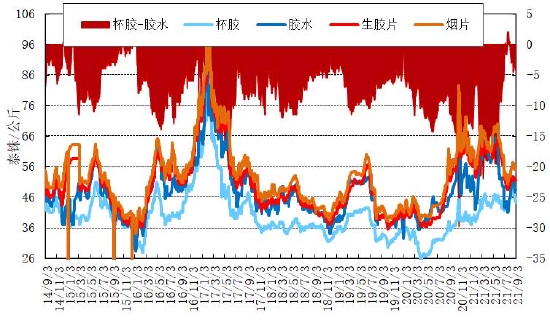

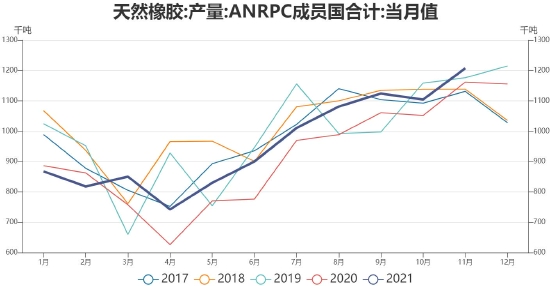

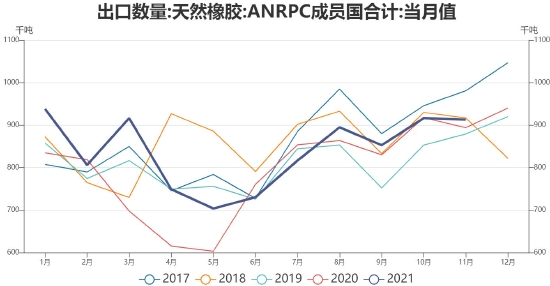

资料来源:文华财经、浙商期货研究中心 11月天胶主力整体走势先扬后抑,重心整体震荡上行,供应端整体支撑偏强,产区降雨较多导致原料价格高位震荡,出口好转,支撑需求,导致价格重心震荡上行。 就天胶基本面来说,供应端,12月东南亚主产区仍处高产期,预计产量环比持稳,不过泰国部分产区由于暴雨及落叶病威胁,产出或将偏紧,原料收购价仍处高位,短期美金船货报价整体跟随期货震荡下行,导致加工生产利润偏低,远期海外船货市场买气意向尚可,内外盘价宽幅震荡,当前供应上市场利多在于疫情影响运输以及气候降雨影响,利空在于产量仍处高产期,关注产区天气情况以及胶水走势。国内市场,云南产区进入停割,库存高位,海南产区胶水释放正常,浓乳市场生产利润偏低,不过由于低温,或将影响全乳产量受阻,进口上,进口运费上涨导致进口成本增加,船运偏紧影响船货推迟,套利上,混合套利利润下滑导致混合进口偏低,反馈在数据上,预计12月进口量环比回升同比下滑。现货方面,基差,混合胶2201合约基差处于-1650附近,震荡走强,海外发货船期推迟,混合近月补货需求强劲,新胶到港提量缓慢,轮胎工厂采购刚需,关注轮胎厂询盘情况,全乳胶报价为2201合约贴水920,全乳胶基差震荡走强,成交较差,越南3L胶基差宽幅震荡,需要持续关注现货的基差走势以及成交力度。价差,5-1价差接近240,低于无风险交割成本,交货压力仍继续增加,5-1价差反套为主。天胶、合成价差先抑后扬,丁二烯震荡偏弱,成本支撑下行,不过部分货源入市量少库存低位,支撑价格,预计短期合成胶市场宽幅震荡。需求端,11月国内重卡销售4.8万辆,环比下滑10%,同比下滑65%,鉴于去年同期销量高位以及抢订国五提前透支销量,物流运输行业持续低迷景气度下滑,重卡行业库存高位,短期重卡销量预计仍有下行压力,12月预计重卡市场环比下滑,同比下滑,轮胎厂开工率整体回升,部分轮胎生产企业继续发布涨价,少量代理适度补货,阶层代理消耗库存为主,轮胎企业出货受阻,成品库存增加,不过汽车库存偏低,伴随芯片问题缓解,汽车或将进入补库,轮胎厂家成品库存处于中高位。整体来说,12月海外原料价格持续偏强,云南产区进入停割,需求出口持稳,轮胎工厂低位反弹,汽车或将进入补库,价格支撑偏强,短期需要警惕病毒带来市场悲观情绪影响以及后期需求影响,操作上建议天胶2205合约逢低做多。 二、基本面分析—供应端 1.东南亚主产区:12月东南亚主产区产量持稳,关注天气以及疫情情况 ANRPC最新报告显示,2021年全球天胶产量料同比增加1.4%至1378.7万吨。其中,泰国降3.9%、印尼增2.8%、中国增21.4%、印度增15.3%、越南降2.1%、马来西亚增3%。2021年全球天胶消费量料同比增加8.9%至1411.6万吨。其中,中国增5.4%、印度增14.4%、泰国降4.6%、马来西亚降1.8%。 12月东南亚主产区仍处高产期,预计产量环比持稳,不过泰国部分产区由于暴雨及落叶病威胁,产出或将偏紧,原料收购价仍处高位,短期美金船货报价整体跟随期货震荡下行,导致加工生产利润偏低,远期海外船货市场买气意向尚可,内外盘价宽幅震荡,当前供应上市场利多在于疫情影响运输以及气候降雨影响,利空在于产量仍处高产期,关注产区天气情况以及胶水走势。 图2:泰国原料价格

资料来源:浙商期货研究中心 图3:ANRPC产量合计

资料来源:浙商期货研究中心 图4:ANRPC出口数量

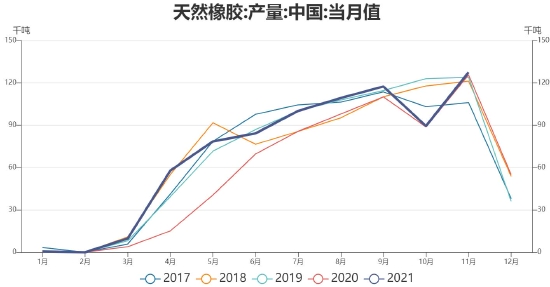

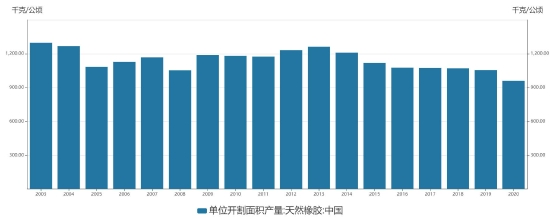

资料来源:浙商期货研究中心 2.国内产区:12月国内产区进入停割,关注产区情况 从国内产胶规律来看,国内天胶产量90%以上产自海南、云南地区,一般进入11月末之后,国内产区陆续进入停割,进入2月,国内产区全面停割,3月底国内产区试开割,自每年4月,在气候较好的前提下产量回升,随之海南、云南两个地区雨季来临,主要集中在5-10月份,不过进入9月中旬之后,雨季基本结束,胶水供应量大增,加工厂也会抓紧时间生产,产出量大幅增加,10月份一般是天胶产量单月最高值。当前国处于停割。 从供应来说,云南产区进入停割,库存高位,海南产区胶水释放正常,浓乳市场生产利润偏低,不过由于低温,或将影响全乳产量受阻。 图5:国内产量

资料来源:浙商期货研究中心 图6:国内单位开割面积

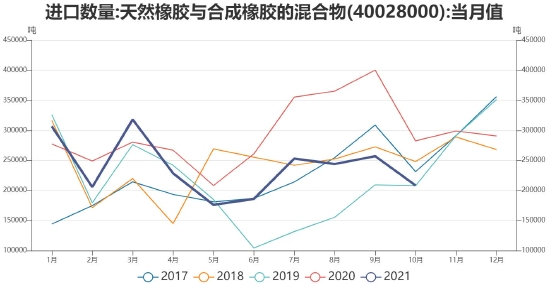

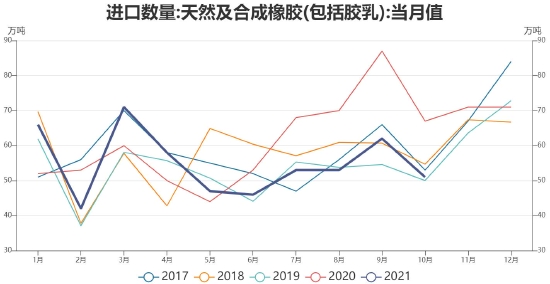

资料来源:浙商期货研究中心 3.进口:12月天胶进口量预计环比增加,同比下滑 2021年10月中国进口天然及合成橡胶(14275, -185.00, -1.28%)(含胶乳)合计51.2万吨,较2020年同期的67.1万吨下降23.7%。1-10月中国进口天然及合成橡胶(含胶乳)共计547.5万吨,较2020年同期的604.4万吨下降9.4%。 进口上,进口运费上涨导致进口成本增加,船运偏紧影响船货推迟,套利上,混合套利利润下滑导致混合进口偏低,反馈在数据上,预计12月进口量环比回升同比下滑。 图7:混合胶进口

资料来源:浙商期货研究中心 图8:天胶以及合成胶进口量

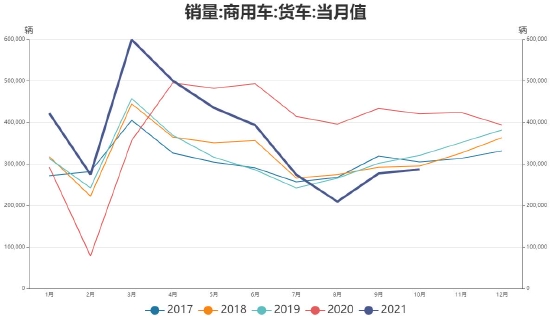

资料来源:浙商期货研究中心 三、基本面分析—需求端 1.重卡销量:运输行业持续低迷,12月重卡销量预计环比下滑同比下滑 2021年11月,重卡市场销售各类车型4.8万辆,环比下滑10%,同比下滑65%。 11月国内重卡销售4.8万辆,环比下滑10%,同比下滑65%,鉴于去年同期销量高位以及抢订国五提前透支销量,物流运输行业持续低迷景气度下滑,重卡行业库存高位,短期重卡销量预计仍有下行压力,12月预计重卡市场环比下滑,同比下滑。 图9:重卡销量

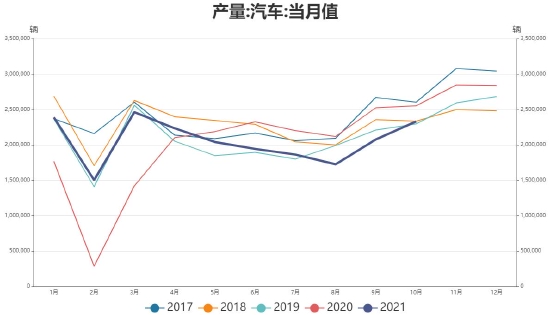

资料来源:浙商期货研究中心 2.汽车需求:12月汽车销量环比增加,同比持稳 中国汽车工业协会最新发布的数据显示,10月汽车产销分别完成233万辆和233.3万辆,环比分别增长12.2%和12.8%,同比分别下降8.8%和9.4%。 汽车市场回暖,马来西亚芯片供应逐渐恢复,芯片供应问题较大程度缓解,不过芯片数量仍将偏低,汽车消费需求稳定,四季度芯片供货逐步缓解或将推动产销环比增长。 图10:汽车产销

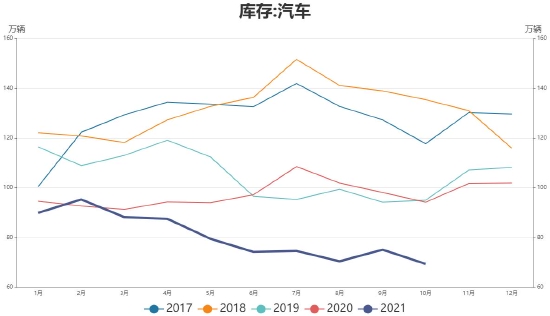

资料来源:浙商期货研究中心 图11:汽车库存

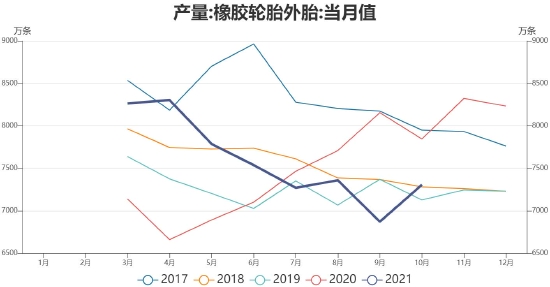

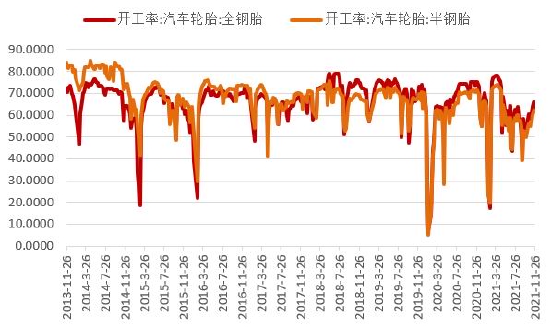

资料来源:浙商期货研究中心 3.轮胎开工率:12月轮胎开工率低位反弹 轮胎厂开工率整体回升,部分轮胎生产企业继续发布涨价,少量代理适度补货,阶层代理消耗库存为主,轮胎企业出货受阻,成品库存增加,不过汽车库存偏低,伴随芯片问题缓解,汽车或将进入补库,轮胎厂家成品库存处于中高位。 截止11月26号,国内轮胎市场全钢胎开工率为65.96%,半钢胎开工率维持62.25%。 图12:轮胎产量

资料来源:浙商期货研究中心 图13:轮胎开工率

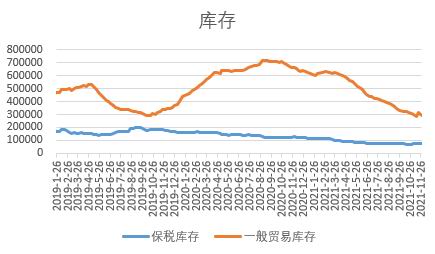

资料来源:浙商期货研究中心 四、库存:混合库存低位全乳库存增加,上期所库存同比增加 混合库存处于低位,全乳库存压力增加,关注船货到港情况以及贸易商资金链情况。 当前上期所库存处于低位,截至11月26日,上期所库存约为14.05万吨。全乳胶产量回升,市场预计仓单增加5万吨。 图14:库存

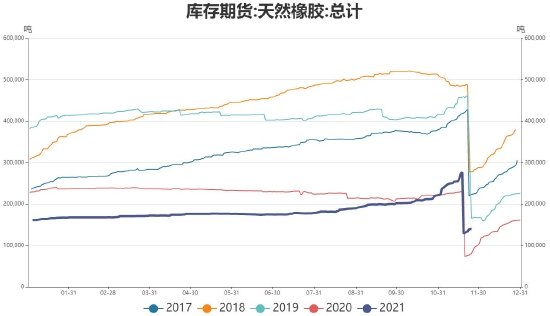

资料来源:浙商期货研究中心 图15:期货库存

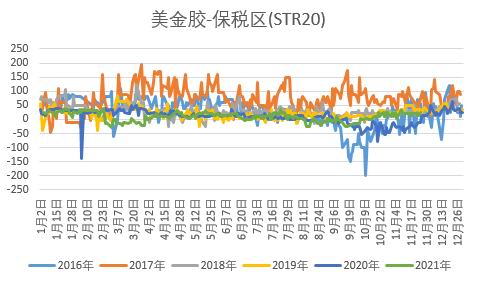

资料来源:浙商期货研究中心 五、价差结构 1.内外盘价差 11月内外盘价整体宽幅震荡,原料价格高位持稳,主产区美金船货表现震荡偏强,下游工厂谨慎,不过整体到港货提量缓慢,现货以及近港近月货震荡偏强,内外盘价差预计宽幅震荡。 图16:美金盘、保税区价差

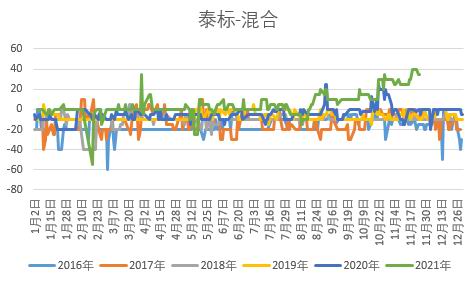

资料来源:浙商期货研究中心 图17:美金泰标印标价差

资料来源:浙商期货研究中心 图18:美金泰标混合价差

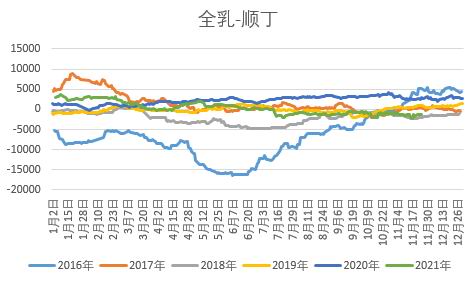

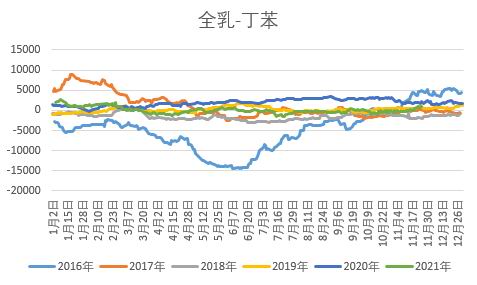

资料来源:浙商期货研究中心 2.全乳胶、合成胶价差 11月份国内合成橡胶行情呈现震荡偏强,全乳胶、合成胶价差先抑后扬合成胶对天胶市场走势有所支撑。 11月份,山东以及福建新增产能释放产量,货源充足冲击国内市场,市场缺乏持续大幅反弹动力,社会库存偏高,后期国内市场增量与下游部分新装置投产制衡,国内货源持续出口仍为关键支撑因素,短期预计丁二烯震荡偏弱。 丁苯橡胶,丁二烯震荡偏弱,供方坚挺出厂价格,高价影响部分企业生产,压制价格,预计丁苯橡胶行情宽幅震荡。 顺丁胶,丁二烯震荡偏弱,价格大涨抑制需求,高价压制市场业者参与,导致市场交易活跃度低,伴随顺丁橡胶增产可能,供方压力逐渐增加,预计顺丁胶市场宽幅震荡。 全乳胶、合成胶价差倒挂幅度先抑后扬,合成胶对天胶市场走势有所支撑。 图19:全乳胶、顺丁胶价差

资料来源:浙商期货研究中心 图20:全乳胶、丁苯胶价差

资料来源:浙商期货研究中心 3.近远月价差 5-1价差接近240,低于无风险交割成本,交货压力仍继续增加,5-1价差反套为主。 图21:5-1价差

资料来源:浙商期货研究中心 4.期现价差 基差,混合胶2201合约基差处于-1650附近,震荡走强,海外发货船期推迟,混合近月补货需求强劲,新胶到港提量缓慢,轮胎工厂采购刚需,关注轮胎厂询盘情况,全乳胶报价为2201合约贴水920,全乳胶基差震荡走强,成交较差,越南3L胶基差宽幅震荡,需要持续关注现货的基差走势以及成交力度。 图22:标胶加工利润

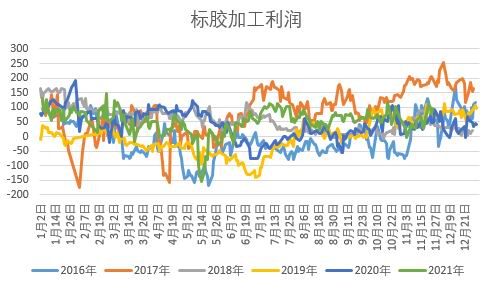

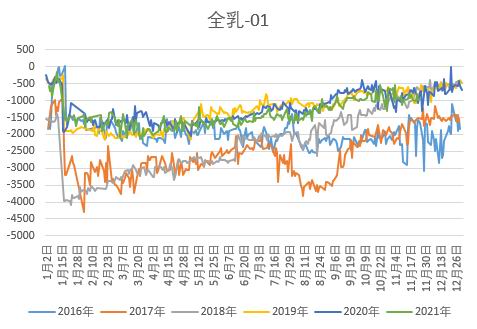

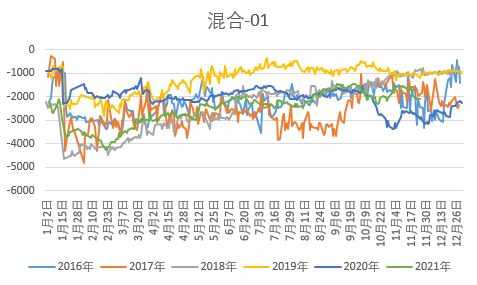

资料来源:浙商期货研究中心 图23:全乳基差

资料来源:浙商期货研究中心 图24:盘面混合基差

资料来源:浙商期货研究中心 六、行情展望 基本面来说,供应端,12月东南亚主产区仍处高产期,预计产量环比持稳,不过泰国部分产区由于暴雨及落叶病威胁,产出或将偏紧,原料收购价仍处高位,短期美金船货报价整体跟随期货震荡下行,导致加工生产利润偏低,远期海外船货市场买气意向尚可,内外盘价宽幅震荡,当前供应上市场利多在于疫情影响运输以及气候降雨影响,利空在于产量仍处高产期,关注产区天气情况以及胶水走势。国内市场,云南产区进入停割,库存高位,海南产区胶水释放正常,浓乳市场生产利润偏低,不过由于低温,或将影响全乳产量受阻,进口上,进口运费上涨导致进口成本增加,船运偏紧影响船货推迟,套利上,混合套利利润下滑导致混合进口偏低,反馈在数据上,预计12月进口量环比回升同比下滑。现货方面,基差,混合胶2201合约基差处于-1650附近,震荡走强,海外发货船期推迟,混合近月补货需求强劲,新胶到港提量缓慢,轮胎工厂采购刚需,关注轮胎厂询盘情况,全乳胶报价为2201合约贴水920,全乳胶基差震荡走强,成交较差,越南3L胶基差宽幅震荡,需要持续关注现货的基差走势以及成交力度。价差,5-1价差接近240,低于无风险交割成本,交货压力仍继续增加,5-1价差反套为主。天胶、合成价差先抑后扬,丁二烯震荡偏弱,成本支撑下行,不过部分货源入市量少库存低位,支撑价格,预计短期合成胶市场宽幅震荡。需求端,11月国内重卡销售4.8万辆,环比下滑10%,同比下滑65%,鉴于去年同期销量高位以及抢订国五提前透支销量,物流运输行业持续低迷景气度下滑,重卡行业库存高位,短期重卡销量预计仍有下行压力,12月预计重卡市场环比下滑,同比下滑,轮胎厂开工率整体回升,部分轮胎生产企业继续发布涨价,少量代理适度补货,阶层代理消耗库存为主,轮胎企业出货受阻,成品库存增加,不过汽车库存偏低,伴随芯片问题缓解,汽车或将进入补库,轮胎厂家成品库存处于中高位。整体来说,12月海外原料价格持续偏强,云南产区进入停割,需求出口持稳,轮胎工厂低位反弹,汽车或将进入补库,价格支撑偏强,短期需要警惕病毒带来市场悲观情绪影响以及后期需求影响,操作上建议天胶2205合约逢低做多。 浙商期货 沈潇霞 |

|

|  |

|