原标题:12月14日财经早餐:避险情绪升温美元上扬,黄金收于近三周高位 周一(12月13日)美元指数上涨,本周稍晚,美联储和其他几家主要央行将召开会议;投资者预计,美联储将比预期更早宣布结束债券购买计划,市场也在寻找有关明年加息时机的线索。黄金期货价格攀升并创三周来的最高收盘价,但在美联储本周会议之前,金价(1786.32, -1.98, -0.11%)保持在窄幅交易区间,美联储会议结果可能决定贵金属市场的看涨或看跌势头。油价震荡下跌,一方面交易员在权衡omicron毒株带来的影响,与此同时OPEC上调了对全球原油(71.29, -0.00, -0.00%)需求的预测。

商品收盘方面,COMEX 2月黄金期货收涨0.19%,报1788.30美元/盎司。WTI 1月原油期货收跌0.38美元,跌幅0.53%,报71.29美元/桶;布伦特2月原油期货收跌0.76美元,跌幅1.01%,报74.39美元/桶。 美股收盘情况:标普500指数下跌0.9%,报4668.97点;道琼斯工业平均指数下跌0.9%,报35650.95点;纳斯达克综合指数下跌1.4%,报15413.28点;纳斯达克100指数下跌1.5%,报16082.55点;罗素2000指数下跌1.4%,报2180.495点。 周二前瞻 | 时间 | 区域 | 指标 | 前值 | 预测值 | | 15:00 | 英国 | 10月三个月ILO失业率(%) | 4.3 | 4.2 | | 15:00 | 英国 | 10月ILO失业人数(万人) | -9.9 | | | 15:00 | 英国 | 11月失业率(%) | 5.1 | | | 21:30 | 美国 | 11月PPI年率(%) | 8.6 | 9.2 | | 21:30 | 美国 | 11月核心PPI年率(%) | 6.8 | 7.2 | | 凌晨05:30 | 美国 | 截至12月10日当周API原油库存变动(万桶) | -308.9 | | | 凌晨05:30 | 美国 | 截至12月10日当周API汽油库存变动(万桶) | 370.5 | | | 凌晨05:30 | 美国 | 截至12月10日当周API精炼油库存变动(万桶) | 122.8 | |

17:00 IEA公布月度原油市场报告 凌晨03:00 新西兰联储主席奥尔在议会发表讲话 全球主要市场行情一览

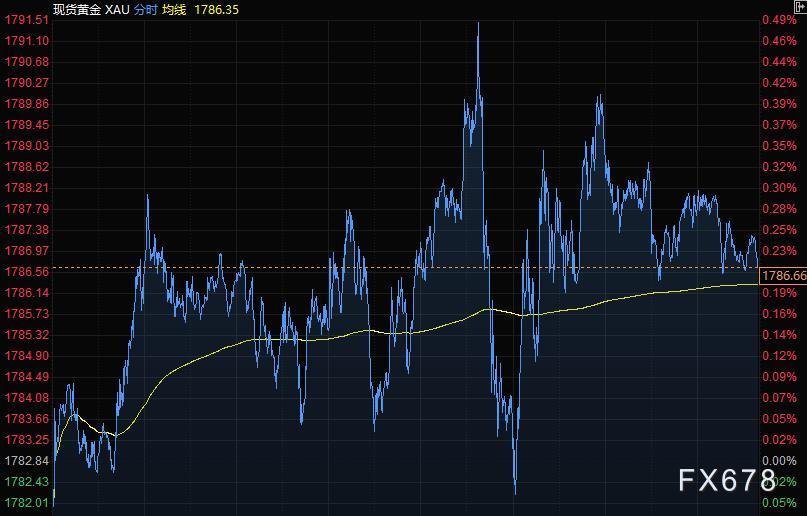

标普500指数从纪录高点回落,纳斯达克100指数跑输主要股指,一项追踪大型股的指数重挫,特斯拉下跌约5%。苹果股价在该股市值逼近3万亿美元后下挫,航空,邮轮、酒店等旅游相关股票下跌。 全球市场在为即将到来的一波央行货币政策决定做准备,在疫情挑战仍存,股市估值高企的情况下,交易员们评估着不够宽松的货币政策可能造成的影响。 Oanda高级市场分析师Edward Moya表示,美股承压,因为许多投资者开始担心没有美联储安全网的交易生活。 摩根士丹利策略师Mike Wilson写道,美联储转向更激进的减码时间表对资产价格构成的风险比多数投资者认为的要大。好消息是供应链正在改善,但这个消息是不是来的不是时候? 前美林交易员Tom Essaye表示,只要美联储在周三没有发出超预期的实质性鹰派信号(有这个可能,但概率很小),即使估值再次高企,股市仍可以在年底前上涨。 贵金属与原油 受到投资者对通胀率上升和疫情担忧提振,现货黄金周一小幅上涨,收报1786.66美元/盎司,创三周来的最高收盘价;不过美元走强,使金价对于海外买家来说更昂贵,阻止其突破近期的1760-1795美元区间。

RJO Futures高级市场策略师Bob Haberkorn表示,今日金市交投相当淡静,市场等待美国联邦公开市场委员会(FOMC)会议,看各国央行对通胀和利率有何看法。没人预期本周会有央行加息,这为金价提供了一定的支撑。除非美联储宣布下个季度立即升息,否则年底前金价可能升穿1800美元。 CMC Markets UK首席市场分析师Michael Hewson指出,中短期内,金价将会徘徊在近期水平附近,直到我们了解到美联储会以多快步伐加速缩减购债,以及他们的政策声明是否会特别鹰派。 德国商业银行在一份报告中称,随着各国央行开始进入加息周期,2022年上半年金价走势可能低迷。该行预计,2022年底金价将达到每盎司1900美元,比此前的预期低约200美元。 油价下跌,布油跌逾1%,一方面交易员在权衡omicron毒株带来的影响,与此同时OPEC上调了对全球原油需求的预测。

有关燃油消费能够经受住新变异毒株考验的信心出现松动;英国首相约翰逊不排除采取进一步限制措施遏制疫情;与此同时,OPEC大幅上调了对第一季度全球石油需求的预测;CIBC Private Wealth Management的高级能源交易员Rebecca Babin表示,已经到了年底,很难在任何方向上大幅押注; 分析师还表示,技术因素也带来下行压力。ThinkMarkets的市场分析师Fawad Razaqzada说,对于布伦特原油,“几个技术位在76美元左右汇合,我对卖压并不感到意外,特别是考虑到宏观因素。 美元周一上涨,本周稍晚,美联储和其他几家主要央行将召开会议;投资者预计,美联储将比预期更早宣布结束债券购买计划,市场也在寻找有关明年加息时机的线索。美元兑所有其他G-10货币都走强,避险货币跑赢,美国国债收益率下滑。挪威克朗落后,因为油价下跌,并且该国政府采取更强硬限制措施来减缓疫情,包括停止餐馆和酒吧的酒类销售。

美元指数上涨0.3%至96.35,就在伦敦定盘前夕触及盘中高点;欧洲和美国交易员表示,现货市场的资金流动低于近期平均水平;在本周的央行会议之前,1周隐含波动率依然保持高位。 Western Union Business Solutions高级市场分析师Joe Manimbo表示,市场已经消化了美联储将在第一季结束缩减购债的预期,并预计联储将在初夏前坚定地提出加息。美元是否还有攀升的余地,可能取决于美联储预计明年加息多少次。如果美联储发出对通胀上升几乎没有容忍度的信号,就会发出响亮的鹰派基调,并可能让美元继续上行。 不过,一些分析师认为,美元最近几周的上涨已经消化了短期内许多可能的强势来源。 欧元兑美元跌0.26%,报1.1284,因市场预期美联储将比鸽派的欧洲央行更快收紧政策,欧元被视为容易受到美国加息的影响。 美元兑日元小幅上涨,报113.54;汇率保持在一目均衡图云区支撑位113.26上方;在美联储会议即将召开之际,投机商维持多头仓位。 英镑兑美元跌0.42%至1.3217,此前英国首相约翰逊周日表示,英国将出现Omicron感染“浪潮”。周一他表示,英国至少有一例感染新变种死亡病例。 美元兑瑞郎尾盘涨0.16%,报0.9228;欧元兑瑞郎跌0.12%,报1.0409。瑞士央行活期存款上周创七个月来最大增幅,表明决策者正在采取首批果断措施,对抗瑞郎兑其主要货币,尤其是欧元,升值的影响。 美元兑加元一度涨0.8%,至1.2820,创下12月份最大涨幅;受到投机性和交叉货币相关买盘以及原油价格疲软的推动。欧元兑加元涨0.4%至1.4453,加拿大央行Tiff Macklem表示央行致力于实现通胀目标之后,加元仍保持普遍走低态势。 澳元兑美元盘中一度跌0.85%至0.7111美元,纽元兑美元跌0.59%至0.6756。 国际要闻 【世界银行:全球货币政策必须改变】世界银行行长马尔帕斯在接受德国《商报》采访时表示,货币政策应该转向帮助小型公司并促进新兴市场的增长。央行大量购买债券以及美国熟练劳动力短缺和物流瓶颈是“通胀的根源”,通胀压力似乎势将持续到2022年很长时间,甚至更晚。 【加拿大央行重申2%通胀目标 将把就业最大化纳入使命范围】加拿大央行将在未来五年维持2%的通胀目标,但允许小幅超过目标以支持可持续的就业最大化。在周一与加拿大政府联合发布的声明中,增加了一项新要求,即必要情况下,官员将使用1%-3%的控制区间来“继续”支持就业水平,但同时强调以通胀目标为首要。 【OPEC上调第一季度石油需求预测 料新病毒变种的影响温和且短暂】石油输出国组织(OPEC)大幅上调了对第一季度全球石油需求的预测,因为虽然今年的需求复苏一定程度上受到新冠病毒变种Omicron的影响而推迟,但该毒株带来的总体风险仍然有限。根据该组织研究部门的月度报告,OPEC将第一季度的日均消费量预测提高了110万桶,这与疫情爆发前通常年份的按年需求增长相当。 【舒默称参议院将在周二表决提高债务上限的法案】美国参议院多数党领袖舒默称,参议院将于周二就提高政府债务上限避免违约风险的立法进行投票,但没有说会提高多少。参议院只需简单多数即可通过,随后将发给众议院表决。众议院民主党领导人已承诺将迅速行动。民主党人表示,他们希望提高债务上限,以便将美国的举债授权延长到2022年中期选举之后。 国内要闻 【个人住房贷款、开发贷双双同比多增,房地产融资回暖迹象增多】中国人民银行数据显示,11月末,个人住房贷款余额38.1万亿元,当月增加4013亿元,较10月多增532亿元。另据记者从监管部门和多家银行了解,11月末,银行业金融机构房地产贷款同比多增2000多亿元,其中,个人住房贷款余额同比多增1100多亿元,开发贷款同比多增900多亿元。业内人士表示,数据表明金融机构对房地产融资行为持续改善,房地产市场的合理资金需求正得到满足,预计房地产融资将进一步回归正常,促进房地产业的良性循环和健康发展。(中证报) 【2022“稳字当头”,机构点名热点板块】业内人士认为,中央经济工作会议定调“稳字当头”,稳增长方向确认,指数无系统性风险,利好A股市场,跨年行情持续,赚钱效应有望持续抬升。国泰基金指出,从今年的市场主线和风险来看,主要集中在管控地产与社融下行、双碳特别是上游、互联网反垄断、教育。博时基金认为,要围绕2022年“高景气延续+景气反转”布局:其一是建议考虑2022年继续高景气的新能源车/军工/光伏等;其二是建议考虑2022年景气反转预期强的汽车零部件/猪周期。农银汇理基金看好估值合理且新能源、光伏为代表的高端制造方向,碳中和趋势下能源革命的投资趋势;估值合理且景气改善行业,如消费中的部分细分行业,智能驾驶等。招商基金认为,中长期政策逻辑的延续,或也会带来中长期领域,包括新基建、科技创新、先进制造等行业的投资机会。(21世纪经济报道) |

|

|  |

|