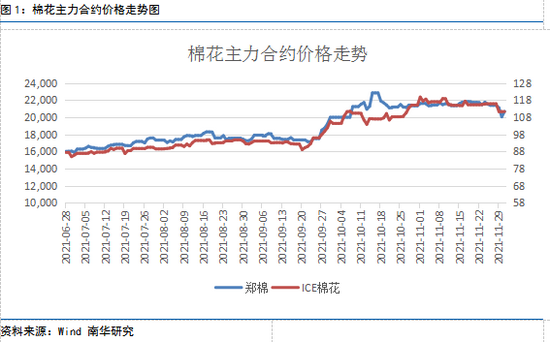

摘 要 2021年是棉花(19540, -20.00, -0.10%)波动剧烈的一年,棉价经历了去年触底上涨后的延续行情,由于中国率先走出疫情阴霾,中国织造使得棉纺行情出现了久违的牛市,而在轧花厂过剩的抢收逻辑下,这轮牛市在10月份达到了顶峰。但是原本金九银十的旺季并没有到来,受前期消费透支、东南亚复工及能耗双控影响,消费出现极大滑坡,产业链上下游形成严重倒挂,11月底棉价开始下跌。 展望2022年,我们认为这轮棉价的下跌还会继续,随着新冠疫情新毒株的再度爆发,市场将去修复此前过热的预期。至少在上半年,价格修复的逻辑将得到延续,轧花厂高价收购棉花后将不得不面临亏损的局面,而2022年棉花的收购价或难出现今年的盛况,棉纺行业将遭遇重大挑战。 策略上,我们逢高布局空单为主。套利方面可以考虑5-9反套的可能性,不过需要基于下半年存在经济复苏的可能性。 风险点:新疆棉花种植新政策、全球疫情进展、中美中欧关系以及政策变化等。 第1章 行情回顾及策略建议 2021年棉花价格震荡上行,整体涨幅一度超过50%。棉花价格的走势主要分为以下几个阶段,在7月份以前,棉花上涨的主要逻辑是海外疫情反复,外贸订单回流至国内,国内消费在淡季也出现了淡季不淡的现象;7-8月旺季提前,棉纱推动棉花价格上涨;8-9月受能耗双控及东南亚复工影响,订单下滑消费下降,棉价出现一波下跌,而此时棉纱的价格跌幅也同样更大,9月底开始新疆抢收新花,棉花价格水涨船高。 展望2022年,随着消费市场的抑制效应持续累积,上半年棉价存在较大回落预期,我们建议逢高沽空2205合约为宜,套利方面建议5-9反套操作为宜。

第2章 国内棉花市场现状分析 今年新疆棉花种植面积略有下降,但得益于适宜的天气条件,棉花长势良好,单产水平较高。2021年新疆棉花种植面积3718万亩,较上年减少34.9万亩,预计总产514.9万吨,较上一年度下降1.9%。今年新疆收花价格一度达到11元/公斤,不过随后有所回落,至10元/公斤左右,期货市场也受此影响价格冲高回落。消费方面,今年的前期一直比较好,但是到了9月份以后下滑比较明显,出现了旺季不旺的局面,这主要体现在棉纱和坯布的累库以及双十一消费数据的不及预期。成本端的支撑使得棉花在高位横盘了一个月之久,而随着收花的结束以及轧花厂第一批贷款即将到期,轧花厂迟迟等不到套保的机会。在非洲新毒株的影响下,明年上半年的消费预期依旧比较悲观,在春季订单比较惨淡的情况下,明年上半年棉价恐会遭遇坍塌势下跌。

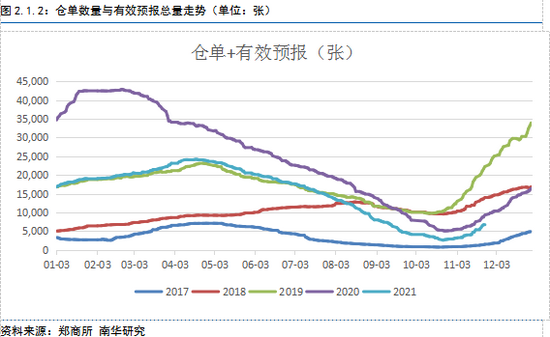

2.1. 轧花厂亏损难以避免 根据中国棉花协会9月的预估数据显示,我国全国棉花种植面积为4345.59万亩,同比下降5.47%,棉花产量为568万吨,同比下降4.5%,其中新疆514.9万吨,同比下降1.9%。 11月底新疆棉花采收基本结束,截至11月25日,全国新棉采摘进度为98.9%,同比下降0.2个百分点,较过去四年均值提高1.7个百分点,其中新疆采摘进度为99.3%。全国累计交售籽棉折皮棉540.4万吨,同比减少21.5万吨,较过去四年均值增加2.7万吨,其中新疆交售506.3万吨。累计加工皮棉328.9万吨,同比减少42.8万吨,较过去四年均值减少49.1万吨,其中新疆加工321.3万吨,累计销售皮棉43.6万吨,同比减少85.7万吨,较过去四年均值减少60.2万吨。而根据中国棉花信息网测算,今年新疆皮棉产量为525万吨,这要比中国棉花协会早前的预测数量多10万吨左右。 棉农在今年收花时获得了难得一见的巨大的利润,但轧花厂就不好过了,年底前将会还一部分贷款,而明年上半年要把所有贷款还完,因此遭遇了巨大的压力,在盘面贴水的情况下,轧花厂也不得不进行套保,最终可能部分轧花厂会面临倒闭局面。

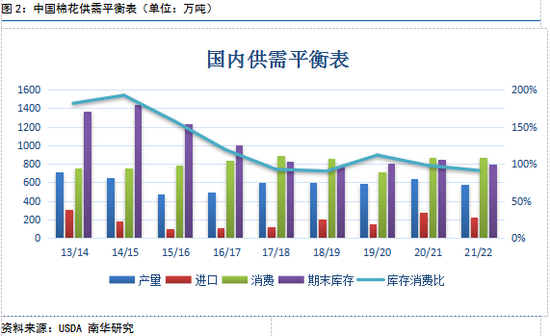

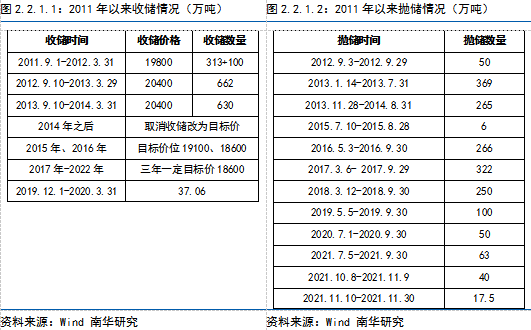

2.2. 供应持续增加 2.2.1. 储备棉轮出达到顶峰 近几年,我国棉花一直处在产销存在缺口的状态中,基本都依赖于国储棉轮出与进口来弥补缺口,而从2015/16年开始,每年大量的轮出也使国储库存从1000万吨以上下降到了不足200万吨的低位,所以2019/20年度国储棉轮出配合了轮入,即先在新棉集中上市期进行轮入,之后再轮出。至此,常态化轮出转为轮储,国储棉净轮出量大幅下降。今年从7月开始至9月底的轮出时结束后,又进行了两轮的抛储,以压制不断上涨的新花价格。第一批从10月8日到11月9日,总共成交了接近40万吨,而第二批抛储量投放总量则为60万吨。据说拍卖获得储备棉的企业有不少库存都在1-2个月以上。不过随着棉花的下跌,12月1日暂停了抛储计划,通过计算我们得到第二批实际抛储量为17.5万吨。

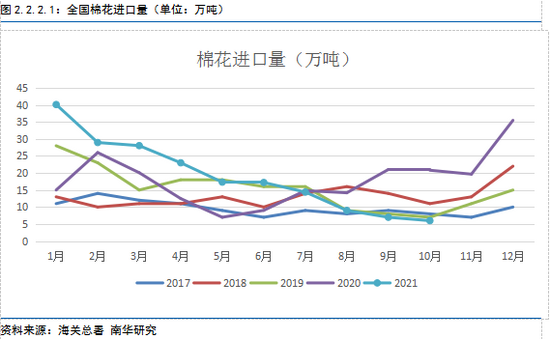

2.2.2. 进口最近两个月下滑 我们国内棉花实施进口配额制度,一般1%税内的进口配额为89.4万吨,而滑准税则由有关部门根据当年棉花市场供需情况来进行发放。此次滑准税配额共70万吨,由于数量相对有限,纺企进口可能较为分散。但进口配额仅是棉花进口的基础,实际进口情况仍需取决于内外棉价差与国内的棉花需求情况。20/21年度我国棉花进口量为274.66万吨,同比增长71.29%。1-10月合计进口191.03万吨,同比增加19%。不过可以看到9月和10月进口低迷,分别为6万吨和7万吨,剔除比较异常的2020年实际上这种下滑是符合季节性走势的,而11月-1月可能存在一波季节性上升。

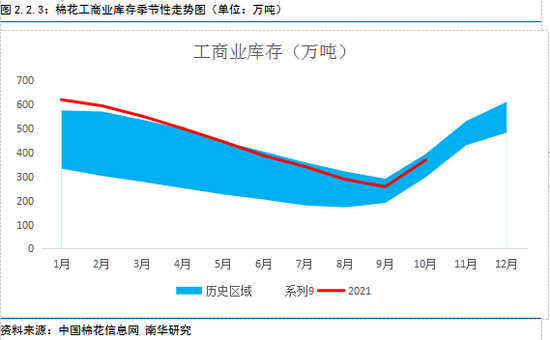

2.2.3. 商业库存进入累库周期 今年以来棉花的工商业库存一直处于历史最高水平,不过进入三季度以后下降较为明显,截至9月的工商业库存已经只有257.35万吨,同比减少近6.47%。10月份随着新棉陆续入库,商业库存进入累库周期,截至10月底283.64万吨,处于同期中游水平。

2.3. 明年上半年消费恐继续乏力 今年金九银十的旺季并没有到来,从9月份开始消费出现了明显的下滑倾向,外贸订单稀少,下游各个环节利润微薄。以棉纱为例,仅部分高支纱有微薄利润,低支纱多数亏损,并且库存持续累计超过20天,坯布厂库存同样累积严重,而终端服装消费惨淡,不少去年库存在今年才得以卖掉。同时受到限电影响,坯布服装厂在三季度出现一波停工潮,也对当时的棉价造成严重打压。 我们先看库存方面,TTEB数据显示,纺企棉纱的库存截至11月下旬已经达到了23.4天,而织厂棉纱库存则为10.5天,进口纱港口的库存则累到了11.4天,而中国纱线库存指数已经达到了20.1天,处于近五年最高水平,因此棉纱库存是非常充裕的。再看坯布,全棉坯布的库存已经达到了31.6天,同样处于历史的高水平位置。而作为对比,越南目前的开机率已经达到了77%,高于去年和前年的同期水平,订单外流现象目前看比较难以避免,而这其中还伴随着全球消费下滑的因素。

2.3.1. 海外疫情不断反复,消费依旧面临考验 2021年疫情的影响还在持续,上半年东南亚及印度等主要纺织大国受疫情影响较大,停工停产现象频发,海外订单回流到国内,棉纱厂在那段时间获得较大的利润回报率,随后传导到上游棉花,不过对下游的利润传导一直比较有限。终端方面,上半年针织、家纺需求火爆。不过进入6月以来,纺织下游订单情况较此前转差,特别是中小纺企新接订单减少,中间商和下游制造环节的出货速度放慢。9-10月的消费旺季突然旺季不旺,一方面是前期消费的透支,另一方面是的东南亚、印度等纺织大国工厂的复工导致订单的回流,此外今年全球整体的消费依旧是萎缩的,可供边际增长的量比较有限。其中广东疫情影响终端出口,随着遭遇江苏、广东、江浙限电,而印度和东南亚疫情趋缓,纺织业重启也有较大影响。

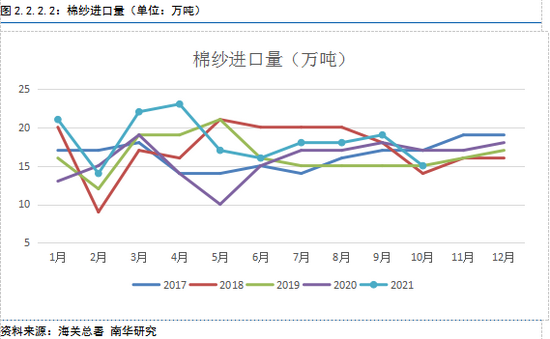

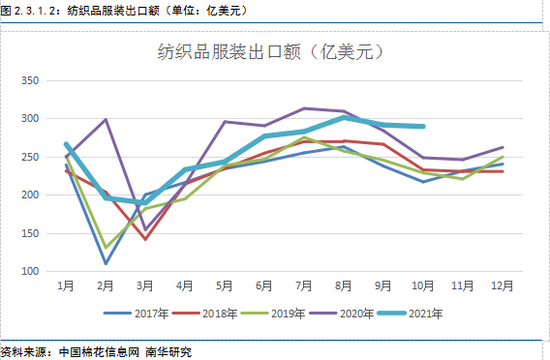

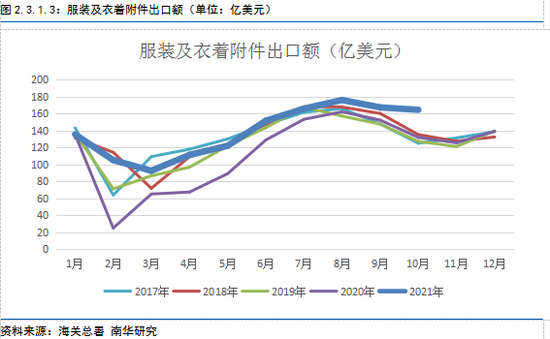

2021年1-10月,我国纺织品服装累计出口额为2568.41亿美元,同比减少3.3%。其中纺织纱线、织物及制品累计出口额为1177.32亿美元,同比减少23.85%;服装及衣着附件累计出口额为1391.09亿美元,同比增加25.32%。可以看到纺织品方面的出口下滑比较明显,而服装呈现增长态势。但是值得注意的是由于去年服装消费不佳,今年很多的订单都还是卖的去年的衣服,因此不能完全作为消费旺盛的依据。

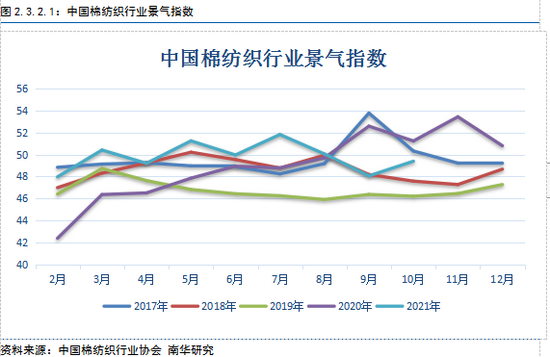

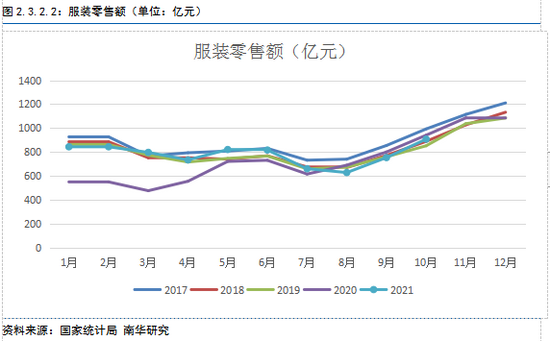

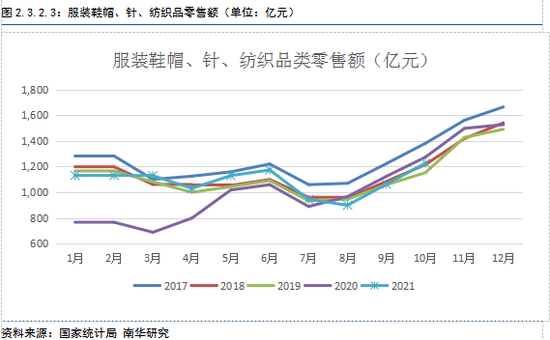

2.3.2. 双十一消费低于预期 相较于海外疫情不断反复,我们国内疫情控制较好,经济持续恢复,消费保持强劲态势。纺织品服装零售额在去年5月就已基本恢复至前年水平,而到了8月之后更是相比前两年同期出现了明显增长,今年1-10月我国限额以上纺织品服装零售额为10860.5亿元,同比增长16.1%。但双十一数据不及预期,线上服装消费增长同比仅为8.5%。从中国棉纺织景气指数上看,9月数值为48.06,10月数值为49.39,连续两月位于枯荣线之下,同比均低于去年同期水平。

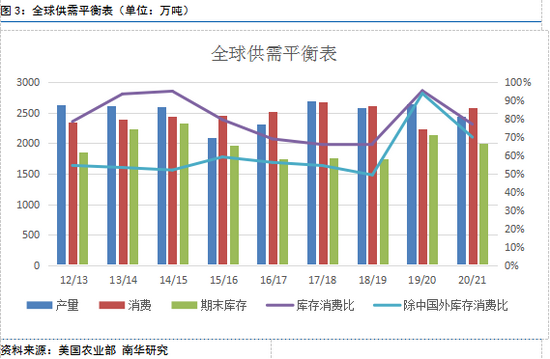

2.3.3. 中美关系出现转机 越南纺织挤占中国空间 中美之间的摩擦包括贸易摩擦以及对新疆棉的禁令。对于中美贸易摩擦,就双方达成的共识来看,其中与棉纺产业相关的内容,首先中方是加大对美农产品的采购包括对美棉的采购,而美国方面则是下调或者取消已加征税,包括取消对出口到美国近九成的纺织品服装加征税。尽管去年以来,两国之间的大小摩擦依旧不断,但是双方还是在继续履行第一阶段贸易协议,中国对美棉进口量明显增长。 拜登政府执政,也并未改变中美竞争关系。9月孟晚舟回国以及11月中美领导人视频会谈或许是中美关系的一个转折点,而对新疆棉制裁的后续发展依旧是需要关注的重点,而市场对此也持警惕态度,包括对新疆棉使用以及出口订单转移,就这方面来看,需求仍旧存在不确定性。 后续需要特别关注越南的纺织行业的情况,越南在低支纱及服装织物等占据成本优势,因此和我国具有较大的竞争关系。近几个月以来越南复工后,表现出强劲的订单回流倾向。越南国内逐步放开“三就地”政策,据说部分棉纱厂实际产能已经接近90%。 专家和纺织品行业企业预测,随着来自市场和劳动力资源的积极信号,越南纺织品服装行业有望把握机遇,并将出口额提升至400亿美元。胡志明市成纺编织剌绣协会(AGTEK)会长范春红表示,2021年最后3个月,订单量比较充足,劳动力资源变动不大等是胡志明市和南部其它各省市纺织品服装企业实现复苏发展的积极信号。越南有企业的欧美订单已经排到了6月,这和中国形成鲜明反差。2021年10月份越南的纺织服装出口金额为26.44亿美元,同比增长3.24%,环比增长16.09%;纱线出口量为14.80万吨,同比下降19.14%,环比增长2.12%。2021年1-10月越南的纺织服装共出口金额为260.91亿美元,同比增长5.5%;纱线共出口161.14万吨,同比增长16.4%。 第3章 国际棉花市场分析 据美国农业部(USDA)最新发布的11月份全球棉花供需预测报告,2021/22年度全球棉花总产2651.7万吨,相比上月增加32.9万吨,相比2020/21年度增加156.6万吨,增幅6.4%。全球消费量2702.7万吨,相比上月调增0.66%,较2020/21年度增加209.6万吨,增幅8.58%;进出口贸易量1014.7万吨,较上月调增6.9万吨,较2020/21年度下降39.2万吨。全球期末库存1892.7万吨,较上月下降4.4万吨,相比上年度减少51.2万吨,减幅2.63%;全球库存消费比70.05%,同比下降近7.07个百分点。 2021/22年度,全球棉花产量和消费调增,期末库存下降。本月,全球棉花期初库存下调100万包,原因是对印度、巴基斯坦和墨西哥的历史数据进行了向上修正。本年度全球棉花消费量调增70万包,产量调增150万包,增长来自巴西、澳大利亚、巴基斯坦和美国,希腊10月份的异常降雨导致产量调减20万包。全球期末库存预计为8690万包,环比减少20万包,同比减少240万包。 因此,从全球来看,21/22年度预期上,全球产量在上升的情况下,消费进一步恢复,期末库存进一步回落,有较强的经济复苏预期在里面。但是11月的预估是基于对未来较好的经济复苏预期,并没有考虑新冠3.0对市场的影响。

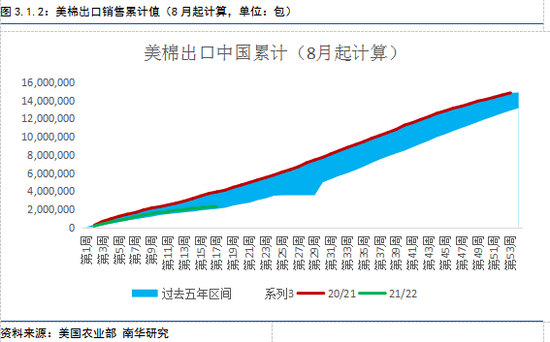

3.1. 关注美棉出口情况 USDA 9月数据本年度美棉总产预期为396.2万吨,环比调增1.07%,同比增加24.55%。供需数据调整得不大,美棉产量小幅调增1820万包,国内消费和出口量没有变化,期末库存增加20万包至340万包,库存消费比19%,同比增加25万包。 美国是全球最大的棉花出口国,20/21年度继续保持出口强劲态势,合计出口1488.2万吨,同比增加4.75%。其中中国进口量大幅增加,中国签约量为500.78万吨,同比增加49.28%,占美国出口量的33.65%。不过刚开始的21/22年度美国出口下降,截至11月18日,美国出口棉花242.79万吨,同比下降38.48%,其中中国进口57.42万吨,同比下降69.25%,占美国出口的23.65%,而去年同期为47.31%。

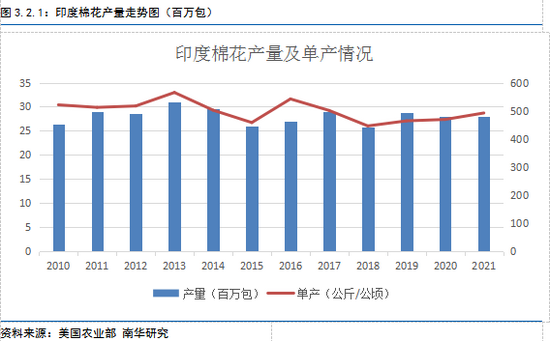

3.2. 印度虫害并未损及整体产量 印度棉花协会CAI10月的供需平衡表显示,21/22年度总产预期维持612.2万吨,同比上年度增长2%,其中北部棉区预期产量下降20.67万吨,同比下降18.6%,主要基于本年度虫害等情况考量;中部棉区产量增加22.02万吨,同比上升6.8%;南部棉区产量预计增加7.24万吨,同比上升4.7%。本年度消费预期与上一年度持平,即569.5万吨;出口预期为81.6万吨,同比减少38.5%。期末库存预期为105.6万吨,同比减少17.2%。 印度北部棉区受虫害影响有所减产,但是其在棉区的所占比重不高,因此对印度全年产量影响并不是很大。

第4章 棉花展望 2021年是棉花波动剧烈的一年,棉价经历了去年触底上涨后的延续行情,由于中国率先走出疫情阴霾,中国织造使得棉纺行情出现了久违的牛市,而在轧花厂过剩的抢收逻辑下,这轮牛市在10月份达到了顶峰。但是原本金九银十的旺季并没有到来,受前期消费透支、东南亚复工及能耗双控影响,消费出现极大滑坡,产业链上下游形成严重倒挂,11月底棉价开始下跌。

展望2022年,我们认为这轮棉价的下跌还会继续,随着新冠疫情新毒株的再度爆发,市场将去修复此前过热的预期。至少在上半年,价格修复的逻辑将得到延续,轧花厂高价收购棉花后将不得不面临亏损的局面,而2022年棉花的收购价或难出现今年的盛况,棉纺行业将遭遇重大挑战。策略上,我们逢高布局空单为主。套利方面可以考虑5-9反套的可能性,不过需要基于下半年存在经济复苏的可能性。 免责申明 本报告中的信息均来源于已公开的资料,尽管我们相信报告中资料来源的可靠性,但我公司对这些信息的准确性及完整性不作任何保证。也不保证我公司所做出的意见和建议不会发生任何的变更,在任何情况下,我公司报告中的信息和所表达的意见和建议以及所载的数据、工具及材料均不能作为您所进行期货买卖的绝对依据。由于报告在编写时融入了该分析师个人的观点和见解以及分析方法,如与南华期货股份有限公司发布的其他信息有不一致及有不同的结论,未免发生疑问,本报告所载的观点并不代表了南华期货股份有限公司的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任何形式的损失。 另外,本报告所载资料、意见及推测只是反映南华期货股份有限公司在本报告所载明的日期的判断,可随时修改,毋需提前通知。未经南华期货股份有限公司允许批准,本报告内容不得以任何范式传送、复印或派发此报告的材料、内容或复印本予以任何其他人,或投入商业使用。如遵循原文本意的引用、刊发,需注明出处“南华期货股份有限公司”,并保留我公司的一切权利。 |

|

|  |

|

微信:

微信: QQ:

QQ: