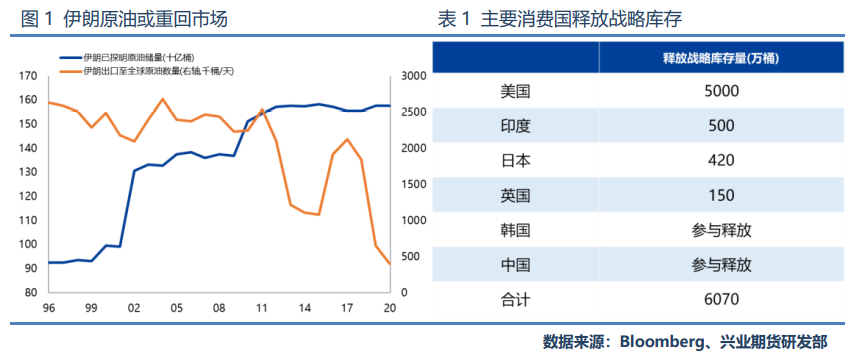

摘要 成本端看,伊核协议重启谈判,伊朗原油或重回市场, OPEC也正常执行增产计划,多国释放战略库存造成供应边际增量引发较大供应压力。整体供应端利空对原油下行驱动较强。叠加 Omicron变异毒株对原油需求潜在影响,全球原油供需格局转弱,驱动油价长期下行,利空中下游能化品价格。 供应端看, 2022-2023仍处PTA(4506, 88.00, 1.99%)大投产周期,且相比聚酯产能增长明显过剩,本轮扩产周期下,供应宽松将持续压制价格。需求端看,下游开工率处于近年同期低位,聚酯产销低迷,终端织造企业新订单接单亦表现不佳;国内纺服需求持续多月下滑,外需也受抑制,总体需求弱势难改。产业供需偏弱程度逐步加深,预计累库延续。 总体而言,目前PTA成本重心已大幅下移,供需格局弱势。根据成本法推算,当前原油价格水平下,PTA成本或在3400元/吨左右。因此在原油价格继续下行的预期下,我们仍建议PTA持空头思路,卖出TA205合约。 策略上:宜维持空头思路,TA205合约目标价位3500元/吨。 风险因素:(1)原油价格波动加剧;(2)变异毒株影响不及预期。 1 原油价格处于下行通道,驱动中下游能化品价格向下 产量增长叠加战略库存释放,供应端利空驱动明显增强 2021年11月29日伊核谈判在维也纳重启,伊朗称会谈各方面同意优先考虑取消对伊朗的制裁。据统计2020年伊朗出口量为40.4万桶/天,而其原油生产能力可能将在2022年3月份达到400万桶/日,如果伊朗供应回归则其出口能力亦将大幅增加,对市场供应潜在冲击较大。 2021年12月2日,第23次OPEC+会议再次确认19次会议上批准的产量调整计划和月度产量调整机制,将2022年1月的整体日均原油总产量上调40万桶,超出市场此前取消增产计划的预期。 2021年11月下旬,美国联合其他主要原油消费国释放原油战略库存,合计在未来几个月内投放6070万桶原油,而中国方面也表态会根据情况适时进行战略储备释放。此次多国联合释放战略原油库存是史上力度最大的一次投放动作,并且作为供应端的边际增量,将形成较大供应压力。据OPEC统计,如果在两个月时间内释放6600万桶战略石油储备,市场供应过剩将达到110万桶/日,预计12月份供应过剩40万桶/日,明年1月份和2月份供应过剩可分别达到230万桶/日和370万桶/日。 总体而言,伊朗原油有望重回市场,OPEC仍正常执行增产计划,多国释联合放战略库存,多项供应端利空对油价下行驱动明显增强。

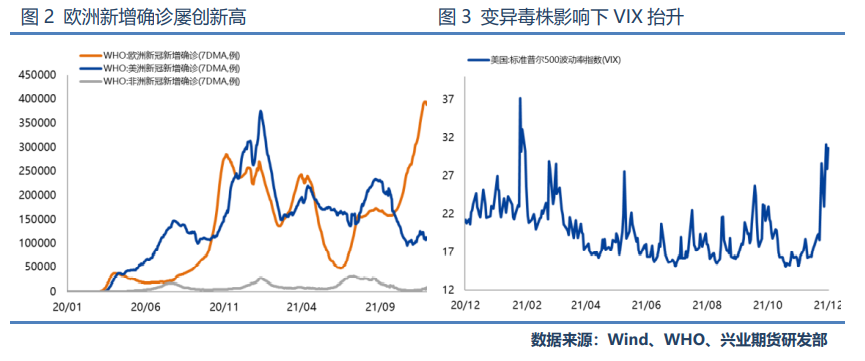

欧洲疫情和变异毒株抑制原油消费需求 公共卫生方面,欧洲新增确诊屡创新高,全球疫情逐步迎来第四轮高峰。欧洲在疫情的影响下,出行限制的预期也大幅加强,从而进一步影响了原油消费预期。 南非卫生专家12月2日发布的一项初步研究结果显示,新型新冠变异病毒Omicron毒株引发二次感染的风险是Delta毒株和Beta毒株的三倍。截止12月3日,Omicron毒株已在全球至少38个国家和地区出现,当期标普500波动率指数(VIX)触及1月份以来的最高水平。 Omicron毒株的出现对经济的影响存在三种情境:(1)短期扰动,不会引发新一轮全球疫情爆发,对市场影响较小;(2)变异病毒传染性和毒性超预期,现有免疫手段完全失效,全球被迫再次进入新一轮大封锁,经济衰退风险增加;(3)介于前两个情境之间,类似Delta病毒,对疫苗覆盖率较高的发达国家影响有限,对发展中国家冲击相对较大,继续阻碍全球供应链的恢复。若情境三发生,则以美国为首的发达国家面临的主要问题依然是供应链紧张局面难以缓和,通胀压力继续积累,使原油为代表的大宗商品价格承压。

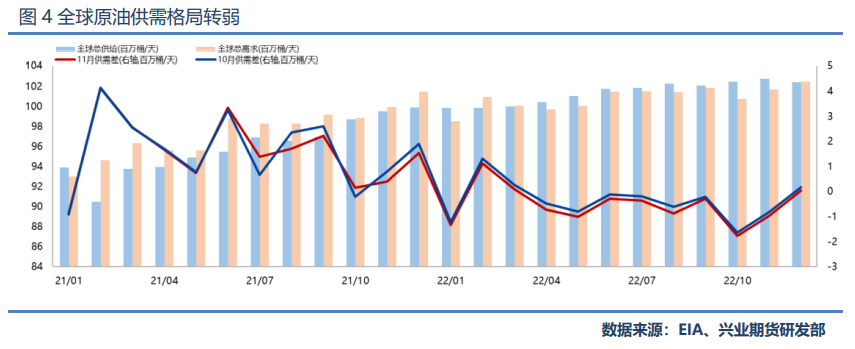

全球原油供需格局转弱,驱动2022年油价下行 据EIA《短期能源展望》数据统计,预计全球原油总需求将从2021年12月的101.48百万桶/天降至2022年1月的98.53百万桶/天,同时总供应变动不大,即全球原油最快将于2022年1月转为供大于求局面。此外相比10月《短期能源展望》,此次数据显示全球原油供需差相对下修,即EIA对市场供需偏弱预期加深。因此在全球原油供需偏弱预期下,我们认为原油价格下行驱动将长期存在,同时也利空中下游能化品价格。

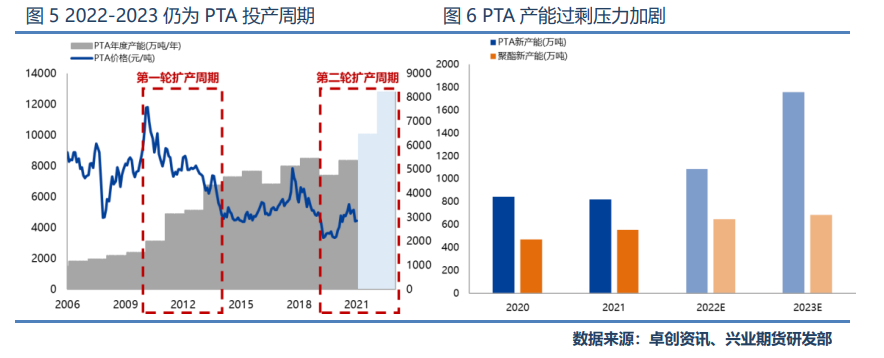

2 PTA供应相对充足,扩产周期长期压制价格 2022-2023仍为PTA投产周期,且相比聚酯产能增长明显过剩 长期来看,2022-2023年PTA依旧处于历史上第二轮快速扩能周期之中,2022年、2023年分别计划新增产能1080、1750万吨。结合历史上第一轮快速扩产周期情况看,2011-2014年间PTA产能从2006万吨/年增长至4335万吨/年,而价格大幅下跌,从约12000元/吨下跌低于5000元/吨,预计本轮扩产周期下,供应宽松将持续压制价格。 同时,虽然2022年计划新增下游聚酯产能超过千万吨,但按照近5年聚酯实际新增产能370-530万吨估算,预估2022-2023年聚酯年均新增产能可能在650-700万吨,折算年均新增PTA需求量556-599万吨。因此即使叠加非聚酯需求增量,总需求增量也远低于供应增量,PTA产能过剩压力加剧。

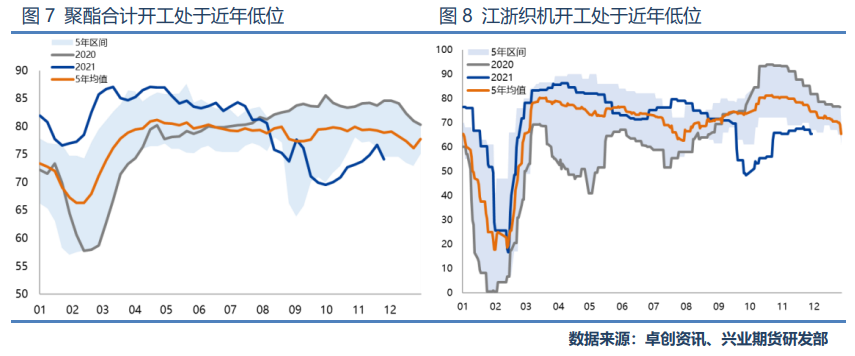

3 下游需求弱势难改,抑制PTA消费量 下游开工率处于近年同期低位,对PTA需求减弱 从年初至今聚酯开工负荷整体持续下降,平均负荷率从年初高点87.07%降至近期的74.20%。进入11月下旬,聚酯工厂受成品库存压力和生产效益影响,11月25日四家聚酯工厂计划在当前其实际产量基础上减产20%,后该减产幅度上调至25%。分项来看,截至2021年12月2日,国内涤纶长丝开工负荷77.11%,环比-6.19%;涤纶短纤开工负荷67.02%,环比-1.31%;聚酯瓶片开工负荷维持78.46%不变。整体开工也处于近5年低位。 织机方面,由于终端订单不佳产品快速贬值,企业开机意愿不强,截至2021年12月2日,江浙织机综合开机负荷在65.31%附近,环比-2.98%,实际处于近9年内同期的低位。 总体来看PTA产业链下游开工均较低,对上游聚酯原料需求减弱。

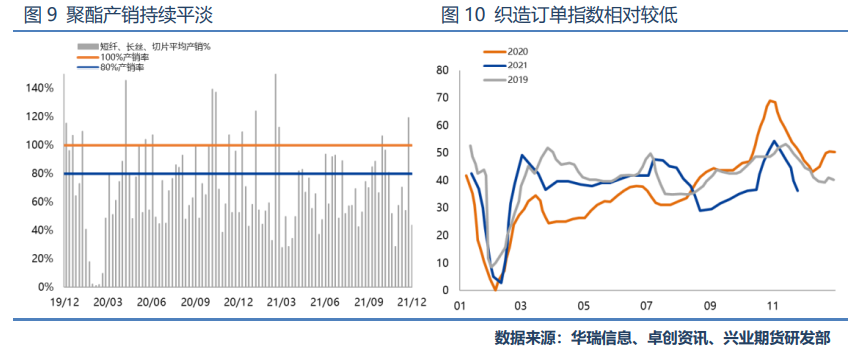

聚酯产销低迷,订单指数相对较低,需求弱势难改 从全年产销情况看,2021年长丝、短纤、切片产销率相对平淡,高产销次数比2020年明显减少,市场避险情绪加重,下游观望心态浓厚,下游需求弱势难改。同时终端织造企业新订单接单亦表现不佳,前期由于纤维价格大幅上涨,外贸订单下单较为谨慎;随着“双十一”的逐步过去,内贸新增订单也明显下降。数据显示9-11月份织造订单指数处于往年同期低位,终端新增订单不及往年。同时由于库存高企,冬季备货动力不足,多地出现提前放假的情况。

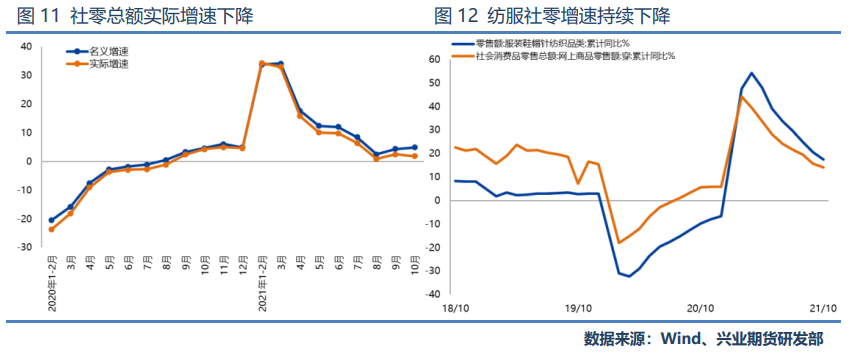

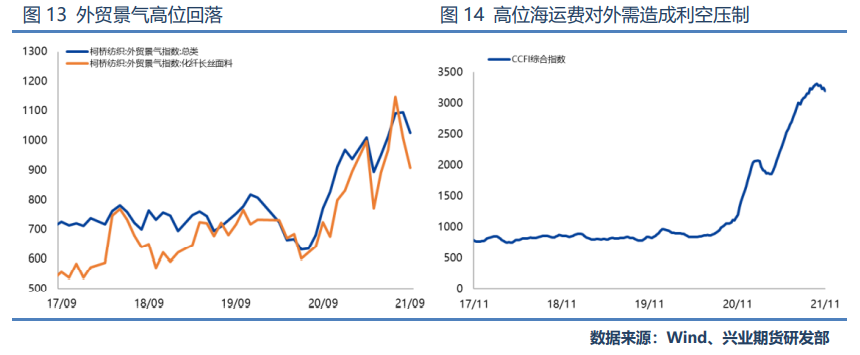

国内纺服需求持续多月下滑,外需也受抑制 内需方面,截止2021年10月,商品零售额同比增长4.9%,增速比上月加快0.5个百分点;但扣除通货膨胀因素来看,社会商品零售额实际增速总体呈下降趋势,增速比上月放缓0.6个百分点。其中,服装鞋帽针织品类商品零售额累计同比增速为17.4%,网上“穿”类商品零售额累计同比增速为14.1%,与往年增速相比下降较大,且均从2021年初高点持续下降,纺织类消费品整体内销情况较差。外需方面,尽管部分海外进口商在海运费上涨的预期下提前下了订单,但进入12月,变异毒株疫情和高位海运费仍对后市海外需求造成利空压制。柯桥纺织数据也显示外贸景气指数从高位回落,纺织海外需求受抑制。

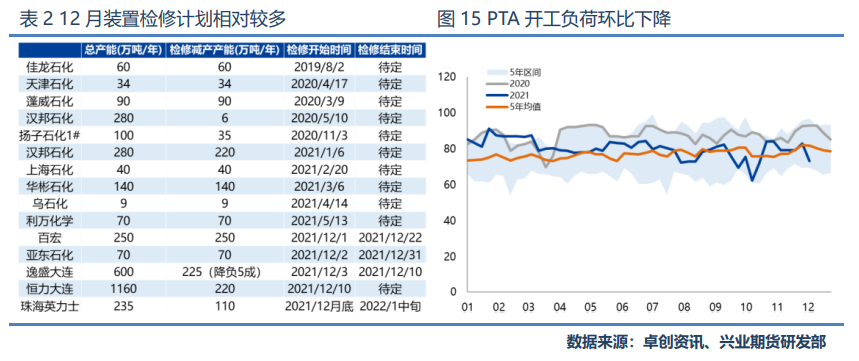

4 PTA产业供需偏弱,预计累库延续 截止明年一季度,PTA产业供需仍然偏弱 2019年10月以来,PX到PTA平均加工利润长期处于低位,已淘汰较多落后老旧产能。由于今年贸易商较多动用年约减量协议,出于库存压力和生产效益问题考虑,部分大厂近期也陆续公布了12月份检修计划,目前12月份PTA检修损失量偏大,可关注实际兑现程度。截至2021年12月3日,国内PTA开工负荷率为73.8%,环比下降9.53%,处于近5年较低位置,按已公布检修计划预估12月PTA产量443万吨左右。

同时结合1-11月月均PTA产量及未来库存预估增量来看,叠加春节假期影响聚酯产量,预估2022年1-2月PTA产量在425-445万吨之间。预估部分聚酯新装置可能延期投产,终端织造工厂新入订单不多且织机负荷不高,需求转弱趋势已成定局。

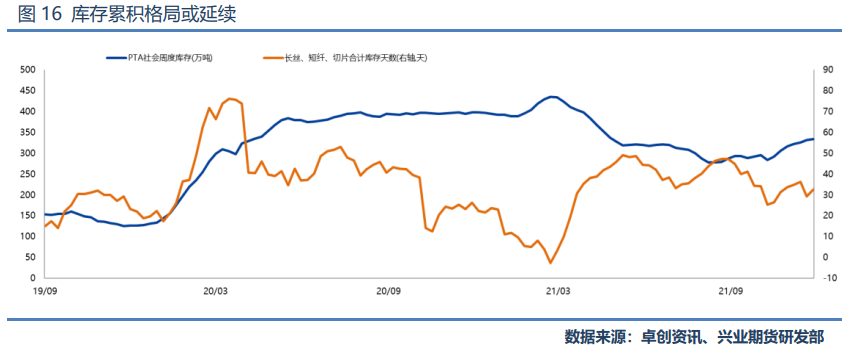

PTA库存累积格局或延续 截止2021年12月3日,PTA社会库存334.4万吨,较10月底回升近30万吨。从库存结构来看,PTA工厂和在库在港货物库存微降,聚酯工厂库存微升,仓单库存出现大幅回升。由于目前聚酯开工率水平较低,原料需求基本得以满足,采购需求较往年下降。12月由于PTA检修相对较多,预计供需基本可以平衡,累库幅度不大。而进入2022年产业供需偏弱程度逐步加深,PTA将累库也将延续。

5 PTA成本重心已大幅下移,仍建议持空头思路 对原油-PX-PTA产业链进行成本模拟测算,计原油到石脑油的加工费用35-50美元/吨,石脑油到MX的加工费用50-60美元/吨,MX到PX的加工费用80-100美元/吨,PX到PTA根据CFR中国PX美金价

*0.655*1.13*1.02*汇率的公式测算,可大致得出不同油价水平时PTA成本。再从2006年12月PTA上市后的历史数据进行回测,可大致得出不同油价水平时PTA实际价格和相应开工负荷。通过下表成本模拟和历史回测数据,可以看到当前70美元/桶油价水平下,PTA历史价格约4500元/吨,成本模拟在3400元/吨左右。

成本端看,伊核协议重启谈判,伊朗原油或重回市场, OPEC也正常执行增产计划,多国释放战略库存造成供应边际增量引发较大供应压力。整体供应端利空对原油下行驱动较强。叠加 Omicron变异毒株对原油需求潜在影响,全球原油供需格局转弱,驱动油价长期下行,利空中下游能化品价格。 供应端看, 2022-2023仍处PTA大投产周期,且相比聚酯产能增长明显过剩,本轮扩产周期下,供应宽松将持续压制价格。需求端看,下游开工率处于近年同期低位,聚酯产销低迷,终端织造企业新订单接单亦表现不佳;国内纺服需求持续多月下滑,外需也受抑制,总体需求弱势难改。产业供需偏弱程度逐步加深,预计累库延续。 总体而言,目前PTA成本重心已大幅下移,供需格局弱势。根据成本法推算,当前原油价格水平下,PTA成本或在3400元/吨左右。因此在原油价格继续下行的预期下,我们仍建议PTA持空头思路,卖出TA205合约。 策略上:宜维持空头思路,TA205合约目标价位3500元/吨。 风险因素:(1)原油价格波动加剧;(2)变异毒株影响不及预期。 陆家嘴大宗商品论坛 |

|

|  |

|

微信:

微信: QQ:

QQ: