要点提示: 1.11月初重点关注美联储央行会议和财政部会议,11月4日美联储大概率宣布Taper具体路线,Taper对金价

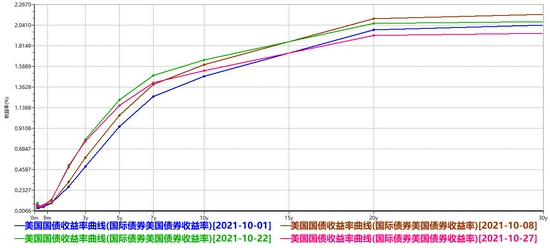

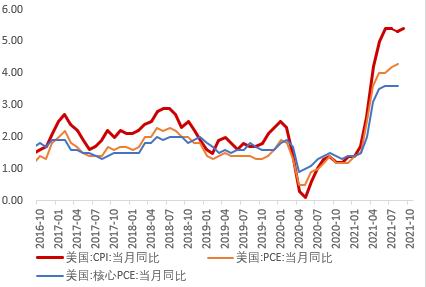

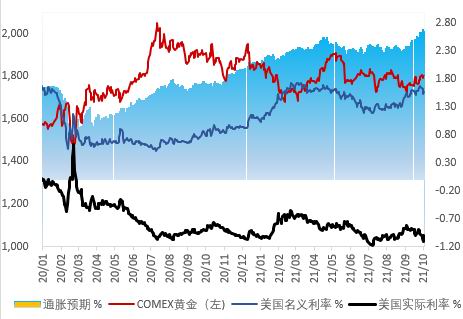

的影响或已被市场充分定价,Taper已不是影响贵金属价格的主要矛盾。 2.受全球供应链瓶颈、能源短缺问题导致对通胀过高的担忧,市场对美联储加息预期不断强化,影响贵金属价格的关键因素或已转变为加息预期、通胀风险与其他央行的退出宽松的政策。当前虽然利率在短期内走势或有反复,但美债利率上行趋势或不会改变,对黄金价格形成较强下行压力。 3.风险点:由于美国目前复苏预期已经放缓,之前的复苏很大程度上仍旧靠前期的宽松的货币政策刺激拉动,退出宽松后财政政策是否能够继续助力经济复苏,以及复苏节奏都需要继续追踪。若经济复苏减弱的预期边际走强,那么名义利率或将从高位回落,黄金价格届时又将受到利率下行的支撑。 市场展望与投资策略: 未来利率与通胀的持续博弈,或延续贵金属的持续震荡格局。趋势上来看,实际收益率大概率已经筑底,受制于Taper即将落地、高通胀触发加息预期,带动欧美主权债收益率上行,对黄金价格形成较强下行压力。贵金属维持震荡偏空的观点。 投资策略: 1、构建“卖出Au2112-380-Call,买入Au2112-360-Put”; 2、少量布局空单。 一、行情回顾 2021年10月,国庆节后,沪金2112主力合约主要跟随Comex黄金2112的走势上下波动,整体上Comex2112合约在10月份呈现震荡偏强走势,而沪金2112主要区间震荡走势。 分析10月黄金走势形成的原因: 10月份黄金交易逻辑主要围绕着通胀因素和加息预期因素展开。能源危机与供应链问题导致能源价格高企、10月公布美国CPI、PPI数据超预期的事实,基本否认通胀暂时性的言论,带动金价走强;但与此同时,通胀问题正在演化成为一个中长期的问题。零售数据与初请数据走好、美国经济正从疫情的影响中稳步恢复,此外加拿大和英国央行的鹰派言行,推动市场交易加息的预期,带动美债收益率上行,驱动黄金价格下挫。 图表1:美债期限结构短端抬升、长端走平

数据来源:华安期货投资咨询部;WIND 图表2:美国价格指数同比增速

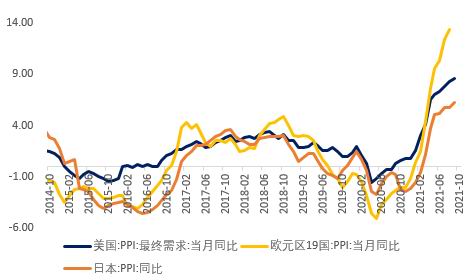

数据来源:华安期货投资咨询部;WIND 图表3:美、欧、日三国PPI同比增速

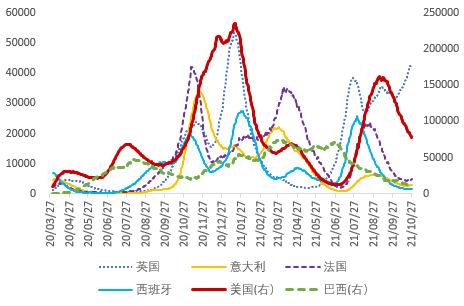

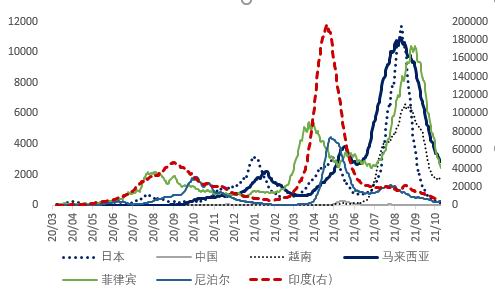

数据来源:华安期货投资咨询部;WIND 二、黄金价格影响因素分析 当前市场对黄金未来价格趋势存在一定的分歧点,偏多的观点认为通胀预期持续高涨,能源危机供应链瓶颈所带来的原油等大宗商品价格高企,通胀强势对金价形成支撑。偏空观点认为通胀高居不下存在上端风险,且疫情得到有效控制,就业市场持续恢复,美联储Taper渐行渐近,各国央行开始鹰派言行与市场沟通,或不久将达到加息条件,美元、名义利率或受到加息预期而再次抬升,金价或存在下行风险。而这两种观点的分歧导致金价近一个月呈现宽幅震荡行情,其分歧根源主要单方面基于通胀与利率做判断。下面我们将通胀与利率两个维度结合,对未来贵金属行情做出相关展望。 1.全球疫情得到有效控制,美国经济复苏 如图4、5所示,主要经济体的疫情得到有效控制,每日新增人数除英国外基本都呈下降走势,社会经济活动逐渐走向正常化。 图表4:欧美各国疫情每日新增人数(20日移动平均)

数据来源:华安期货投资咨询部;WIND 图表5:亚洲各国疫情每日新增人数(20日移动平均)

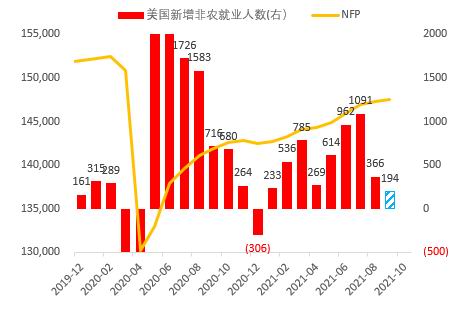

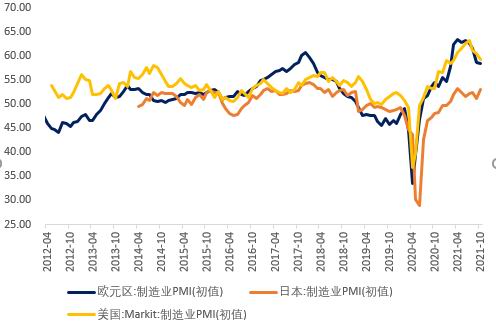

数据来源:华安期货投资咨询部;WIND 从复苏进程来看,复苏进程过程中存在边际放缓的迹象。10月份公布的美国上个月的非农就业数据意外疲弱,欧美制造业PMI消费者信心指数也经历触顶回落的趋势。叠加10月28日美国公布最新的3季度GDP环比折年率2%,低于预期2.6%、前值6.7%。其中,2%的环比增速,远低于近30年的均值水平。GDP主要分项方面,3季度私人消费环比折年率1.6%、不及前值12%,私人投资环比折年率为11.7%、大超前值-3.9%,出口环比折年率为-2.5%、不及前值7.6%。说明美国复苏进程中正在经历边际放缓的迹象。 图表6:美国9月非农新增人数疲弱

数据来源:华安期货投资咨询部;WIND 图表7:欧美制造业PMI指数高位回落

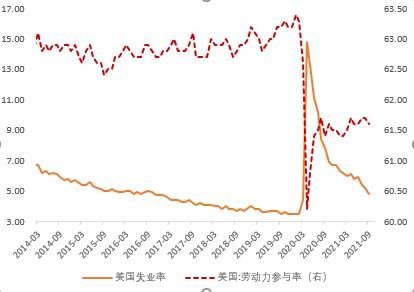

数据来源:华安期货投资咨询部;WIND 虽然复苏存在边际放缓的迹象,但总体来看仍在稳步复苏。消费端伴随疫苗加强针进一步推广、疫情扰动趋弱,以及居民薪酬收入快速增长,美国服务消费或将延续2季度以来的加速改善态势,9月份美国零售数据超预期,显示美国需求端具有较强的韧性。就业市场,随着疫情好转,财政补贴终止,赋闲在家的劳动力人员相继走上工作岗位,推动初请数据创疫情以来新低,9月份失业率数据降低至4.8%,已达到美联储最新预测的年底水平,显示疫情对劳动力市场的影响已经边际减弱。综合来看美国经济动能有望维持韧性。 图表8:美国初申/持续领取失业金人数走低

数据来源:华安期货投资咨询部;WIND 图表9:美国9月劳动参与率持平、失业率继续回落

数据来源:华安期货投资咨询部;WIND 2.通胀端:受到供应链瓶颈问题、能源危机掣肘,通胀维持高位 美国劳工部数据显示,美国9月PPI环比上涨0.5%,同比上涨8.6%,较前值8.3%继续攀升。其中,能源价格环比上涨2.8%,食品价格环比上涨2%。核心PPI同比上涨6.8%,环比上涨0.2%。美国9月CPI同比增长5.4%,高于预期5.3%,连续4月保持在5%以上的高位;核心CPI同比增长4%,持平预期、前值。环比方面,美国9月CPI环比增长0.4%,高于前值0.3%,仍位于历史同期均值水平以上;9月核心CPI环比增长0.2%,持平预期,高于前值0.1%。 此轮通胀涨幅显著,主要由受到供应链瓶颈问题、能源危机掣肘,导致能源、化工和黑色金属为代表的大宗商品涨价造成。原油价格持续高位,PPI与CPI数据达到高位;结合本轮铜价已于5月份见顶,其余大宗商品也在近期出现回落,故我们判断通胀难以继续超预期,上方风险可控,边际上行动力减弱,金价或在通胀顶部区域维持震荡。 3.利率端:经济数据走强及加息预期推动名义利率抬升 由于CPI、PPI创历史新高,通胀暂时性的说法已持续一年多,但通胀仍然高居不下,目前供应链紧张叠加能源价格上涨,市场已经不再信任这套说法;近期美国成屋数据以及连续两个月零售数据走强;9月非农数据虽不及预期,但仍是正增长,美联储更为看重非农就业的累积进展,故部分观点认为加息的实质性条件将至,美联储未来可能加息以对抗高企通胀。名义利率受此美国经济好转、加息预期带动而抬升,黄金价格或受此影响未来将呈现震荡偏空的走势。 但是有一点需要注意,由于美国目前复苏预期已经放缓,之前的复苏很大程度上仍旧靠前期的宽松的货币政策刺激拉动,退出宽松后财政政策是否能够继续助力经济复苏,需要我们继续追踪。若经济复苏减弱的预期边际走强,那么名义利率或将从高位回落,黄金价格届时又将受到利率下行的支撑。 图表10:美国初申/持续领取失业金人数走低

数据来源:华安期货投资咨询部;WIND 图表11:美国9月劳动参与率持平、失业率继续回落

数据来源:华安期货投资咨询部;WIND 三、市场展望与投资策略 10月黄金价格受通胀预期提振小幅收涨,伴随国外疫情好转,带动经济数据走好,持续高企的通胀背景使得市场预期美联储加息以对抗通胀。未来利率与通胀的持续博弈,或延续贵金属的持续震荡格局。趋势上来看,实际收益率大概率已经筑底,受制于Taper即将落地、高通胀触发加息预期,带动欧美主权债收益率上行,对黄金价格形成较强下行压力。贵金属维持震荡偏空的观点。 风险点:由于美国目前复苏预期已经放缓,之前的复苏很大程度上仍旧靠前期的宽松的货币政策刺激拉动,退出宽松后财政政策是否能够继续助力经济复苏,以及复苏节奏都需要我们继续追踪。若经济复苏减弱的预期边际走强,那么名义利率或将从高位回落,黄金价格届时又将受到利率下行的支撑。 华安期货 闫丰 曹晓军 |

|

|  |

|

微信:

微信: QQ:

QQ: