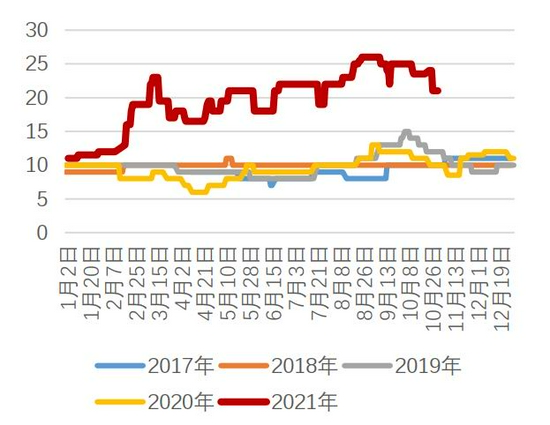

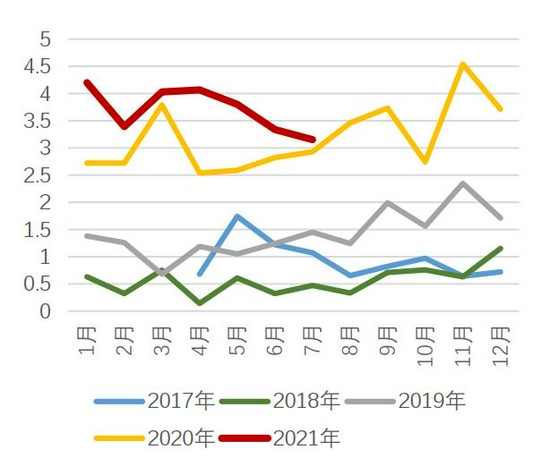

摘要: 行情复盘:10月镍价冲高回落,LME镍月中升至近7年高位主要受淡水河谷最新季报下调全年镍产量预估、华友钴业回应青山高冰镍材料仍未如期交付、叠加印尼对大宗商品原材料出口限制的预期升级等利多消息影响,一定程度成为点燃行情的导火索,沪镍(141300, -1490.00, -1.04%)上冲16万上方,创上市以来新高。随后,受国内政策调控升级影响,市场情绪转空,有色黑色集体跳水,镍价下挫,回吐涨幅。10月不锈钢呈现震荡下行走势,限电限产情况有所好转,供应端驱动边际转弱,10月旺季即将过去,市场对需求端的预期亦偏弱。NI2112合约月内最高160170元/吨,最低137190元/吨,收盘144210元/吨,涨幅5.4%。SS2112合约月内最高20790元/吨,最低18375元/吨,收盘19080元/吨,跌幅1.42%。 镍投资建议:菲律宾雨季来临,整体镍矿价格暂稳。镍铁为产业链中高耗能环节,大面积复产预期较弱,镍铁价格维持高位。需求方面,新能源依旧向好带动硫酸镍需求;不锈钢限电限产影响边际放松,对镍铁需求边际转好。库存方面,LME镍库存维持下滑态势,SHFE镍库存低位回升。整体而言,镍供需面仍偏乐观,中间品新增产能可能不及预期,消费短期受挫但不改整体强势,建议逢低买入思路。11月NI2112波动区间参考13.6-15.5万/吨。 不锈钢投资建议:成本端支撑依旧强势,基本面多空共存,高位震荡格局暂难打破,操作上适合逢低买入,区间交易。11月SS2112波动区间参考18000-20500元/吨。 风险及关注点:联储货币政策、高冰镍产出进展、不锈钢限产政策、不锈钢成本坍塌等。 一、镍矿市场分析 (一)镍矿需求下降,价格重心下移 据Mysteel,菲律宾苏里高矿区进入雨季,供给减少镍矿山报盘坚挺。低镍矿方面,近日主流钢厂招标采购,供需两弱下价格弱势运行。中高镍矿方面,伴随镍价走低,加之即期成本压力仍存,工厂对于镍矿询货多以压价为主,但由于买卖方价格仍有一定差距,同时高镍资源稀缺,市场价格暂稳。10月29日,Ni:0.9%矿48.5美元/湿吨,Ni:1.5%矿80美元/湿吨,Ni:1.8%矿130美元/湿吨。 图表1:镍矿价格走势

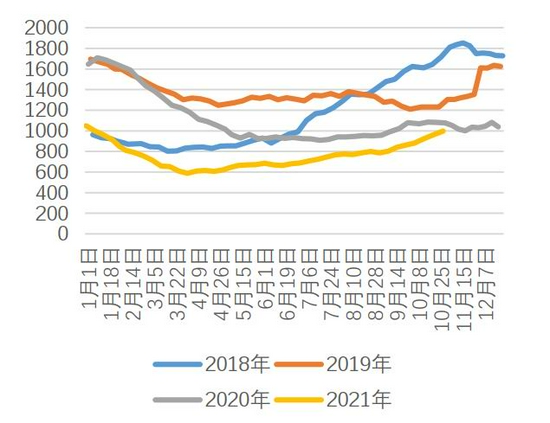

数据来源:Mysteel、广州期货研究中心 (二)港口镍矿库存季节性缓慢回升 镍矿海运费方面,受运力紧张得以缓解影响,船舶租金跌破3万,海运费回调。目前菲律宾苏里高-中国连云港镍矿海运费从9月30日的25美元/湿吨下降至21美元/湿吨,市场议价有进一步下降趋势。 图表2:镍矿海运费(苏里高-连云港)

数据来源:Mysteel、广州期货研究中心 图表3:镍矿港口库存

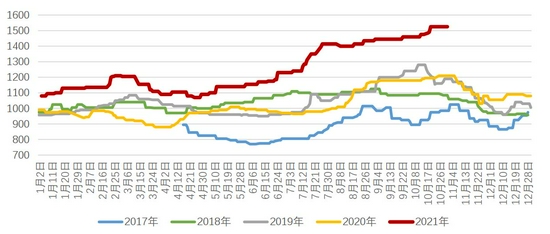

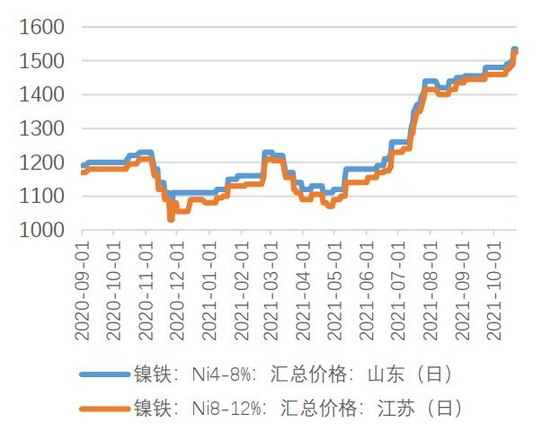

数据来源:Mysteel、广州期货研究中心 镍矿海运费方面,受运力紧张得以缓解影响,船舶租金跌破3万,海运费回调。目前菲律宾苏里高-中国连云港镍矿海运费从9月30日的25美元/湿吨下降至21美元/湿吨,市场议价有进一步下降趋势。 二、镍铁市场分析 10月Mysteel高镍铁市场价格继续上涨后保持坚挺,国内到厂价至1500-1530元/镍;国内出厂价至1500-1510元/镍;印尼铁FOB价至202美元/镍。国内镍铁厂普遍仍然保持降负荷生产状态,叠加印尼镍铁回流不及预期,加之辅料价格高位及各地电价预期上涨,资源紧缺叠加成本支撑下镍铁供方报价坚挺。 图表4:镍铁主流成交价(元/镍)

数据来源:Mysteel、广州期货研究中心 图表5:国内镍铁产量(金属吨计)

数据来源:Mysteel、广州期货研究中心 图表6:镍铁进口量(金属吨计)

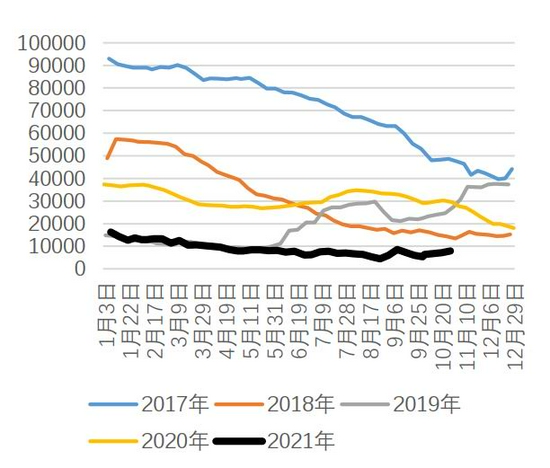

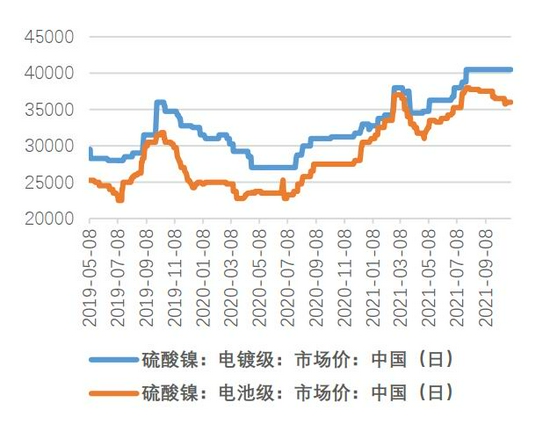

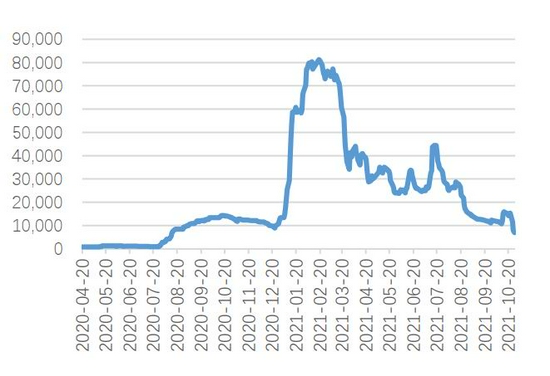

数据来源:Mysteel、广州期货研究中心 三、电解镍&硫酸镍市场分析 10月因钢厂整体仍处于降负荷生产状态,拖累电解镍板的消费;同时,新能源企业因四季度以来的限电限产措施,原料需求不断走弱,而作为其主要原料的镍豆则不得不面临过剩的局面。目前多数新能源下游仍有镍豆备库,镍豆现货已贴水报价。 截至10月29日,LME镍库存量143022吨,环比9月减少14040吨,降幅8.9%。SHFE镍库存量7934吨,环比9月增加2598吨,增幅48.7%。 硫酸镍方面,由于能耗双控背景下全国生产企业大范围限电,三元前驱体及硫酸镍生产企业受到一定影响,电池级硫酸镍价高位回调,9月硫酸镍产量亦小幅下调。 图表7:SHFE镍库存

数据来源:Mysteel、广州期货研究中心 图表8:LME镍库存

数据来源:Mysteel、广州期货研究中心 图表9:电解镍升贴水

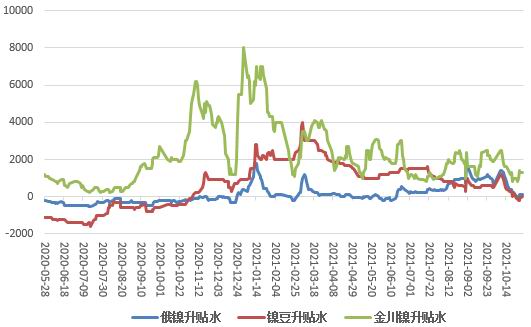

数据来源:Mysteel、广州期货研究中心 图表10:硫酸镍价格

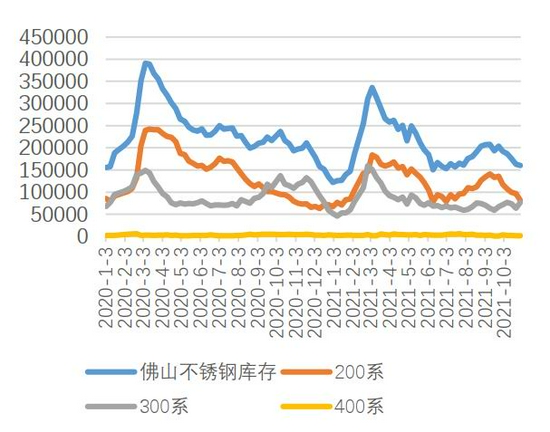

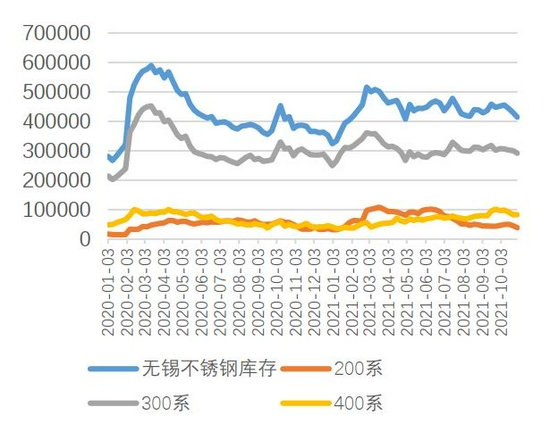

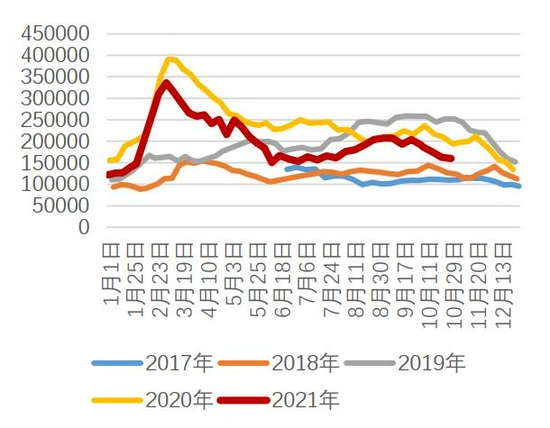

数据来源:Mysteel、广州期货研究中心 四、不锈钢市场分析 (一)不锈钢社库及仓单库存低位 库存方面,截止到10月29日,Mysteel无锡+佛山市场不锈钢社会库存总量月环比下降10.75%至57.38万吨,呈现200系、300系及400系同降的特点,其中200系库存总量11.95万吨,月环比下降27.2%,300系库存总量36.91万吨,月环比下降2.53%,400系库存总量8.5万吨,月环比下降14.8%。不锈钢仓单库存为7323吨,环比9月下降4804吨。 图表11:佛山社会库存分系别

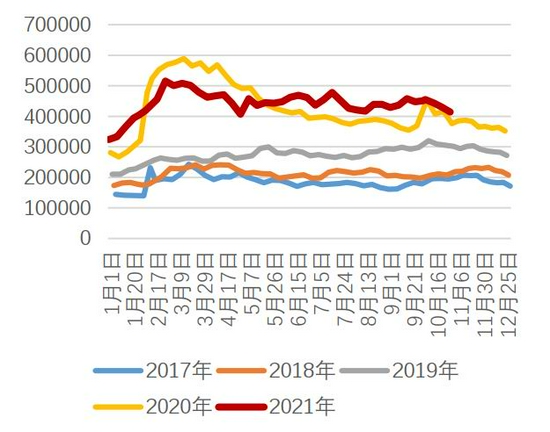

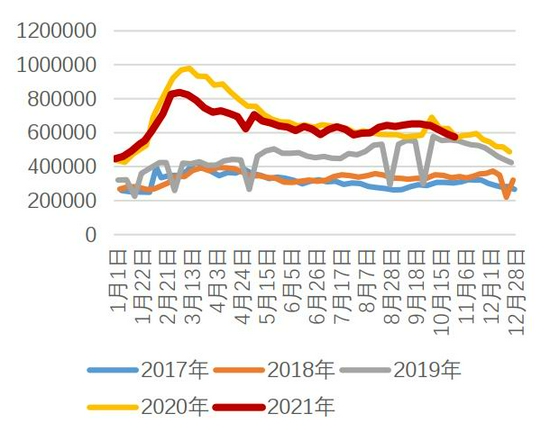

数据来源:Wind、广州期货研究中心 图表12:无锡社会库存分系别

数据来源:Wind、广州期货研究中心 图表13:佛山不锈钢库存季节性走势

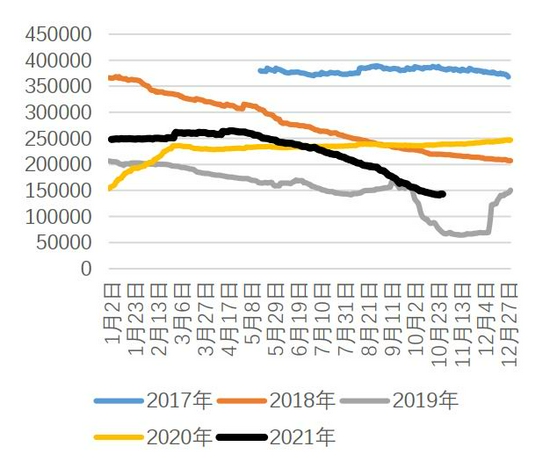

数据来源:Wind、广州期货研究中心 图表14:无锡不锈钢库存季节性走势

数据来源:Wind、广州期货研究中心 图表15:佛山+无锡库存季节性走势

数据来源:Wind、广州期货研究中心 图表16:不锈钢仓单库存

数据来源:Wind、广州期货研究中心 (二)不锈钢成本及基差表现 10月内镍铁价格继续上调,其他原料价格保持坚挺。整体不锈钢成本支撑较强,截至10月29日,Mysteel冷轧不锈钢304生产成本18700元/吨附近。 10月内不锈钢现货对SS主力基差维持高位,10月29日SS2111-SS2112价差825。 图表17:高碳铬铁价格

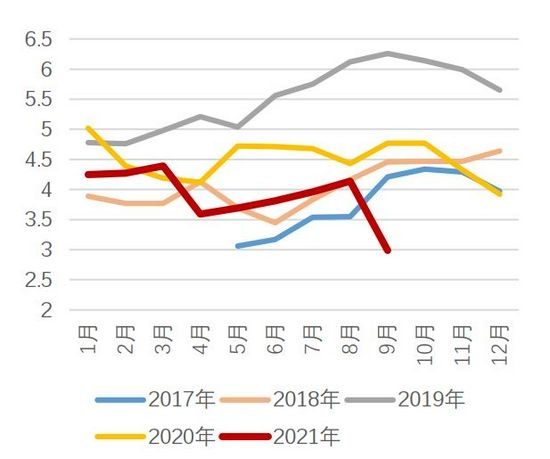

数据来源:Mysteel、广州期货研究中心 图表18:废不锈钢价格

数据来源:Mysteel、广州期货研究中心 图表19:镍生铁价格

数据来源:Mysteel、广州期货研究中心 图表20:冷轧不锈钢304生产成本

数据来源:Mysteel、广州期货研究中心 图表21:不锈钢基差走势

数据来源:Mysteel、广州期货研究中心 五、投资建议 镍:菲律宾雨季来临,整体镍矿价格暂稳。镍铁为产业链中高耗能环节,大面积复产预期较弱,镍铁价格维持高位。需求方面,新能源依旧向好带动硫酸镍需求;不锈钢限电限产影响边际放松,对镍铁需求边际转好。库存方面,LME镍库存维持下滑态势,SHFE镍库存低位回升。整体而言,镍供需面仍偏乐观,中间品新增产能可能不及预期,消费短期受挫但不改整体强势,建议逢低买入思路。11月NI2112波动区间参考13.6-15.5万/吨。 不锈钢:成本端支撑依旧强势,基本面多空共存,高位震荡格局暂难打破,操作上适合逢低买入,区间交易。11月SS2112波动区间参考18000-20500元/吨。 风险及关注点:联储货币政策、高冰镍产出进展、不锈钢限产政策、不锈钢成本坍塌等。 广州期货 许克元 |

|

|  |

|