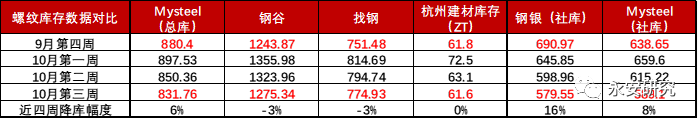

童柳荫 从业资格:F3063454 摘要: 近期大宗商品整体受动力煤(1317, -23.00, -1.72%)政策影响而出现成本坍塌,其中双焦及煤化工板块品种均上演了轮番跌停的历史性场面。作为黑色系价格中枢的钢材在双焦崩盘带来的成本松动下也随自身需求的坍塌出现了期现共振式下跌的预期差行情。 本轮大宗商品下跌的源头在于动力煤的政策驱动,诸多品种在自身基本面本无变化的情况下出现大跌,因此很多品种存在被情绪“错杀”的可能。而从钢材来看,动力煤的下跌只是松动了煤炭端的成本,需求端的超预期转弱才是导致螺纹热卷(5198, -95.00, -1.79%)真正崩盘的源头,因此钢材自身可能并未被“错杀”。 展望后市,由于9月粗钢产量基本筑底,进一步缩减的空间有限,四季度供给侧进一步给盘面带来的向上驱动已有所转弱;而在“拉尼娜”冷冬来袭、疫情再次出现以及资金紧缺问题难以立即缓解等情况下,需求大幅回暖的难度较大,钢材短期可以随下游的补库出现反弹,但在需求没有明显改善的情况下,四季度基本失去了大幅上涨的基础,将更多围绕成本及冬储价格进行博弈。 与钢材崩盘相反,双焦的大跌并未源于基本面的转势。从基本面来看,目前炼焦煤(3022, 71.50, 2.42%)各环节库存依旧偏低,而冬季焦化厂存在补库需求;而供给侧内煤增量有限,叠加蒙煤疫情再次抬头,为通关再添隐忧,整体供应依旧偏紧;而跨界煤种用作电煤性价比较高,若动力煤现货价格不能出现深度回调,炼焦煤现货价格具有支撑。焦炭(3790, 109.50, 2.98%)端各环节库存也同样偏低,冬季钢厂存在补库需求;供应端山西限产有进一步加严可能,而铁水产量以稳为主;加上自身现货利润偏低,估值偏低的情况下,焦炭具有成本支撑。综上,在动力煤现货未大跌背景下,双焦现货均具有较强支撑。在本轮大跌下,和钢材相比,双焦被“错杀”的可能性相对更高。 风险点: 1、钢材需求大幅回升; 2、钢材限产政策进一步加严; 3、双焦供给放松; 4、政策风险; 5、钢厂补库需求大幅下滑。 正文: 2021年10月的第3周是足以写入期货历史的一周,各板块在这5个交易日内基本都出现了近10%的崩盘,如黑色系螺纹钢(4816, -73.00, -1.49%)、焦煤、焦炭的周度跌幅接近11%;煤化工板块的甲醇(3192, -20.00, -0.62%)、PVC(9790, -405.00, -3.97%)跌幅达12%;有色板块的铝跌幅达9%;就连最受能源危机支撑的燃油、LGP也受到连累,跌幅达5%。造成大宗商品基本全军覆没的是俗称“商品之母”动力煤的崩盘,10月19日,发改委依法对煤炭价格实施干预政策,动力煤受此影响夜盘直接开始连续跌停,受此影响,关联最为直接的双焦和煤化工品种也出现了轮番跌停的历史性场面,悲观情绪也随之逐步蔓延到很多与动力煤没有直接关联的品种,导致诸多品种在自身基本面本无变化的情况下出现大跌,因此很多品种都在这轮多头踩踏的情绪中被“错杀”。 一、钢材 从钢材角度来看,其价格并没有随动力煤的连续跌停而明显下跌,只是双焦的同步跌停令钢材成本有较为明显的松动,成本支撑逻辑基本消失,在无进一步利好的情况下只能维持着震荡态势。真正压倒成材最后一根稻草的是周四钢联数据显示的需求端的超预期转弱:在“金九银十”的旺季中成材需求不仅没有回升,反而环比下降到近五年最差水平,这一口气打破了对于螺纹需求的旺季预期以及供需错配的逻辑,需求端额度坍塌是导致螺纹热卷真正崩盘的源头,因此钢材自身可能并未被“错杀”。 我们在上周发布的《等风来:钢材旺季行情展望》中认为9月的粗钢产量基本告示供给侧的筑底,供需缺口逻辑有所缓解下需求将主导行情走势,而在成本支撑以及旺季背景下,价格向上的弹性好于向下。但当晚动力煤便带动双焦跌停,成本支撑逻辑不攻自破,而周四需求端的超预期转弱也为螺纹破局提供了方向,价格随即出现了300点的大跌。 展望后市,从统计局9月发布的粗钢产量来看,只要10、11及12月保持该粗钢产量,基本可以完成全年粗钢减产的要求,这也预示着钢材产量的筑底,进一步缩减的空间有限,而向上的弹性也相对有限,因此四季度供给侧进一步给盘面带来的向上驱动已有所转弱。 而受到“拉尼娜”冷冬来袭以及资金的持续紧缺,北方地区部分工地提前出现停工现象,从钢联、钢谷、找钢及钢银的库存统计来看,在钢材维持低产量的情况下,近期各统计口径的整体库存去化均有所放缓。北方需求停滞下,华东华南成为支撑钢材需求的主要地区,而杭州等地由于价格处于全国高位,上月底南北价差较大,导致中部及北方供应的大量流入,并压制了华东及华南的库存去化速度,并导致华东表需被表外供应有所低估,这是当前很多人认为华东表需与现实感受差异较大的原因。 图1:各口径库存数据对比

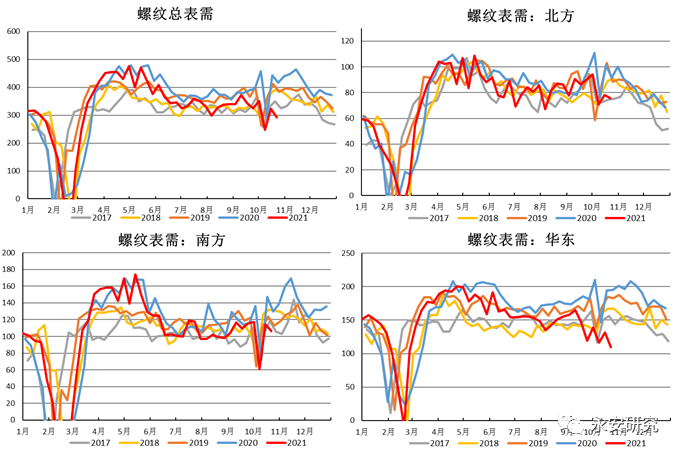

数据来源:Mysteel,钢谷,找钢,钢银,永安西安分公司、永安杭州分公司,永安期货北京研究院 从表需的分地区统计来看,华东需求的羸弱地区确实成为了造成整体需求坍塌的“黑天鹅”,而从上述讨论中可知,其数据可能被表外供应压制,因此真实需求存在被低估的可能。但换个角度,华东以外的地区供应由于流入华东,表需可能也同样被库存的加速减少而被高估,因此综合来看,真实的情况大概率是北方/华中等地需求弱于预期,而钢材的地域转移让这个情况分散到了华东及华南。 考虑到拉尼娜对北方地区的影响以及基建形成实物量支撑大概率在明年一季度,以及地产资金短期无法缓解,基本可以认为今年10月将能看见螺纹旺季需求的高点,而由于去年需求的高点出现在11月,这也就代表后续如果下游资金没有得到明显缓解,今年螺纹旺季需求的同比降幅可能会随时间的推移越来越大。 图2:钢联螺纹分地区表需

数据来源:Wind,Mysteel,永安期货北京研究院 短期来看,由于钢材价格持续下跌,以及贸易商兑现意愿强烈带来的现货踩踏,下游补库意愿不足,但目前盘面价格已达到现货成本位置,如果原料支撑较强,盘面进一步深跌的概率也不大。一旦盘面企稳,下游成交将会有所回升,并带动需求的重新放量。因此成材短期超跌后存在反弹的可能,但能否止跌并重新回到上涨趋势需要看到需求端强度的明显修复。如果在后续反弹中需求的修复水平依旧不及预期,那么基本可以判定螺纹在本轮旺季失去了大涨的基础,可能将围绕成本进行冬储定价博弈。 综上所述,我们认为成材的下跌并未动力煤带来的“错杀”,而相比于成材,双焦端的大跌可能更多来源于动力煤政策端的扰动,而非自身基本面的转势。 二、焦煤 自发改委调控煤炭价格以来,动力煤盘面上演了三板跌停行情,但现货市场表现“冷静”许多:动力煤港口从最高2600跌至2300附近,晋陕蒙坑口动力煤平均回调幅度不足百元,而炼焦煤市场并未停止上涨,气煤、贫瘦煤等跨界煤种用作电煤的性价比依然较高。 截至10月22日,山西5500大卡动力煤坑口价格为1850左右,而当地贫瘦煤、瘦煤、气煤等煤价均在1500以下,因此若动力煤现货不能出现较大幅度下跌,电煤对炼焦配煤的挤出相应将持续存在。而主焦煤在配煤带动下也筑底回升,其中安泽低硫主焦煤再次突破4000,截至10月22日,焦煤最便宜仓单成本在3800附近,主力1月合约贴水835左右,贴水幅度为22%。 图3:炼焦煤与动力煤价格走势,焦煤仓单折算

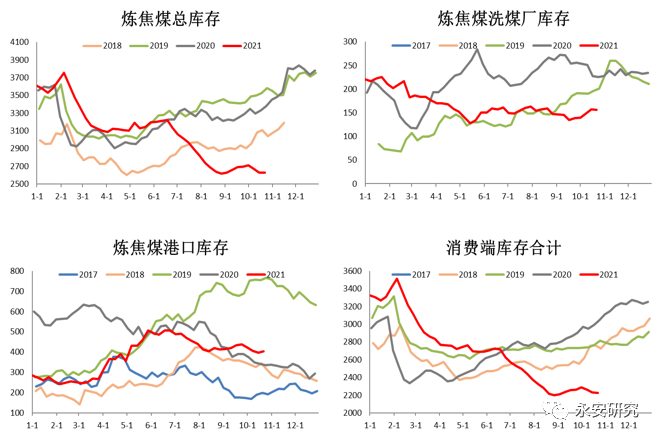

数据来源:Wind,Mysteel,永安期货北京研究院 从炼焦煤基本面角度来看,各环节库存均处于偏低水平,特别是焦企库存明显偏低,库存可用天数在15天以下。虽然近几年运输条件好转之后,炼焦煤冬储概念逐步淡化,但由于冬季天气、节日等因素,焦化厂一般会在冬季将库存提升至20天以上水平。因此炼焦煤依然存在下游补库需求。 图4:炼焦煤库存与结构

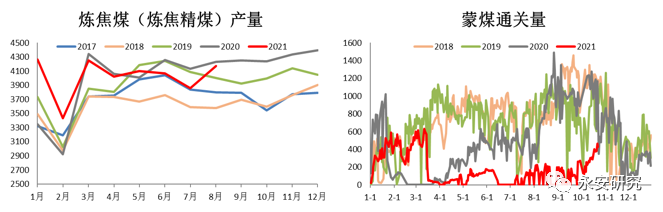

数据来源:Wind,Mysteel,永安期货北京研究院 7月以来,发改委先后发布多次煤矿产能释放文件,但更多涉及动力煤,炼焦煤较少。炼焦煤生产以山西为主,而近几年山西煤矿面临较为严重的资源枯竭问题,在超产仍未放开情况下,国内炼焦煤产量增量相对有限。 10月18日中蒙两国会议达成一致:嘎顺苏海图--甘其毛都口岸货车数量将增加到每天700辆(其中铜矿车100辆)。近日蒙煤通关量确实出现了较为明显的回升(已回升至400车上下水平),但近日全国疫情再次抬头,截至10月24日内蒙古确诊病例已达19例,为蒙煤通关再添隐忧。 图5:炼焦煤供给端

数据来源:Wind,Mysteel,永安期货北京研究院 三、焦炭 近期随着炼焦煤(特别是配煤)的持续上涨,焦化厂入炉煤成本大幅提升,根据我们调研,山西地区焦化即期利润已降至100元以下水平。因此若炼焦煤价格有支撑,焦炭提降幅度难以超过3轮。截至10月22日,焦炭厂库仓单成本在4600附近,主力1月合约贴水870左右,贴水幅度为19%,体现了4轮跌幅。 图6:焦炭仓单折算

数据来源:Wind,Mysteel,永安期货北京研究院 当前焦炭处于供需两弱格局中,但铁水日产量维持当前214附近水平基本可以实现粗钢全年平控目标,后期或将难以见到铁水产量的进一步明显下滑。而后续山西存在继续限产的可能,当前环保督察组持续在山西各地督察,对当地焦化厂出焦情况产生一定影响,特别是督察结束之后大概率将出台焦化厂整改措施。另外,按照季节性规律,11月以后山西将面临采暖季限产问题,焦炭产量往往会边际走低。 图7:焦炭供需

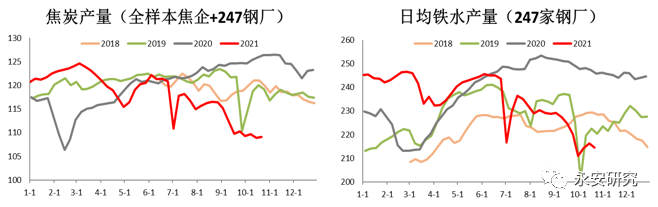

数据来源:Wind,Mysteel,永安期货北京研究院 焦炭同样面临低库存以及库存结构性问题。焦炭港口库存同比大降近50%,钢厂焦炭库存同比降15%。根据钢联统计数据,截至10月22日当周,247家钢厂焦炭库存平均可用天数为14.74。按照往年季节性规律,钢厂也同样会在冬季进行一定程度的补库动作。 图8:焦炭供需

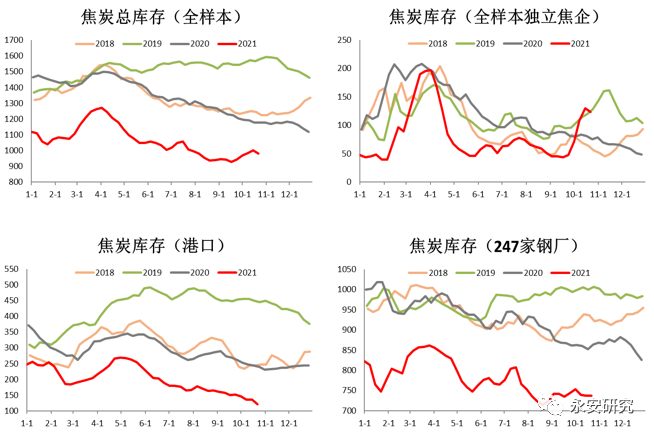

数据来源:Wind,Mysteel,永安期货北京研究院 因此从双焦的基本面来看,我们认为其基本面依旧处于偏强状态,近期的价格大跌可能更多来自于动力煤的干扰,而非自身基本面的转势。所以相比于钢材,双焦被“错杀”的可能性相对较高。 风险点: 1、钢材需求大幅回升; 2、钢材限产政策进一步加严; 3、双焦供给放松; 4、政策风险; 5、钢厂补库需求大幅下滑。 |

|

|  |

|

微信:

微信: QQ:

QQ: