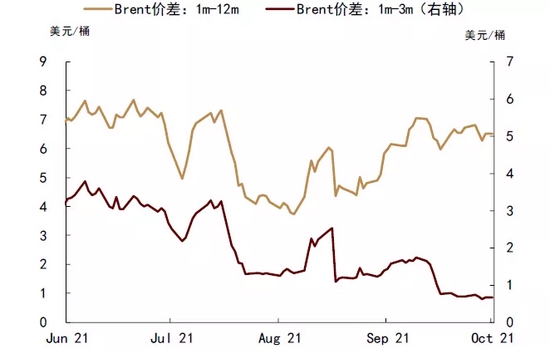

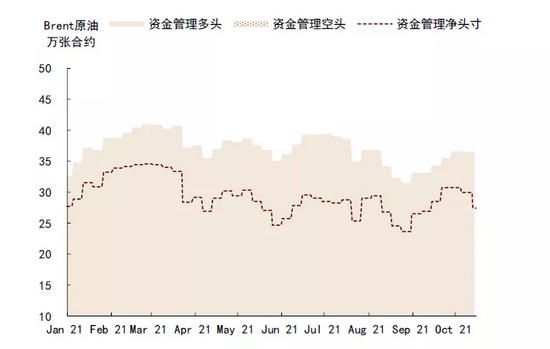

摘要 从去年全球经济开始逐步走出疫情影响,原油市场频繁出现阶段性供需错配。在油价从底部恢复的过程中,我们看到既有去年二季度欧美复工带动的短缺预期,也有今年一季度美国德州寒潮和沙特超额减产带动的供应风险溢价,还有今年三季度欧美疫情反复后的淡季下跌。进入四季度后,海外航空煤油需求恢复在即,叠加冷冬预期,同时OECD原油库存超预期下降,带动对冬季短缺的担忧。油价自8月20日起进入持续上涨通道,截至10月15日,布伦特油价从65.2升至84.9美元/桶,涨幅高达30.2%。从油价的几次涨跌行情中,我们可以看到,原油供需错配频繁发生,但从基本面看,有几点值得关注:一是目前原油市场还没有出现持续的结构性短缺,二是每次供需错配,都跟随需求在疫情后的恢复预期,三是OPEC+减产协议约束的供应新秩序下,相比于需求,原油供应有更大恢复空间,目前还不是产能约束问题。以下,我们从库存、供需以及产能的三个问题出发,来解读当前市场。 全球原油库存下降的背后,结构性短缺是否已经出现? 我们认为,局部供需错配,冬季短缺加剧。去年疫情期间,由于过剩,OECD库存累积了1.8亿桶,从去年三季度开始,这部分过剩已经分两阶段得以出清:第一阶段截至今年二季度,OECD原油库存累计去库1.1亿桶,其背后主导因素为OPEC+和北美页岩油减产约束供应,但欧美复工带动需求恢复,我们看到,同期美国去库量占全球的48%;第二阶段为今年三季度开始,OPEC+虽已于8月进入增产区间,但北美飓风对原油生产和加工的不同影响,导致局部短缺,同期美国去库量占比上升至68%,远超过其他OECD地区的去库。 因此,我们认为,三季度以来的全球原油去库,主要来自美国天气导致的供需错配,可能并不是全球基本面结构性趋紧。但是,值得关注的是,当前较低库存确实成为未来基本面趋紧对价格影响的放大器。从基本面看,航空修复带动的煤油消费恢复预期的影响要大于取暖需求的季节性增长,我们预计,北美原油库存回升后,可能有助于降低当前市场的投机溢价。从最近EIA数据看,随着天气扰动渐消,近期美国原油库存已有1,301万桶的回补。 原油市场的供需错配为何频繁发生? 供需恢复特征有异,预期扰动推波助澜。尽管疫情后OPEC+提高产量会议的频率,但依然频繁出现供需错配的情况,我们认为主要原因有三个,一是石油市场供需在疫情后的恢复呈现不同特征,供应是渐进式线性恢复,但需求是台阶式突变恢复;二是OPEC+限产约束下的供应新秩序,对需求增长的反应滞后;三是全球石油边际生产者频繁受天气因素的干扰。与疫情前的2019年底相比,当前全球原油供给的恢复程度不及需求。供给方面,全球原油产量和疫情前相比仍有600万桶/天的差距,其中,OPEC+和美国的未恢复产量分别为330和180万桶/天。需求方面,全球油品消费较疫情前水平仅差330万桶/天,其中,OECD需求还差230万桶/天,可能是全球石油消费恢复的“最后拼图”。从OECD各类油品消费的恢复情况来看,航空煤油为主要拖累项,与疫情前相比,有150-200万桶/天的消费量亟待修复。 往前看,我们认为石油需求可能在四季度出现超季节性增长,尤其是在航空煤油修复和冷冬预期下。实际上,取暖油在全球油品消费中占比仅为5%,且相较今夏汽油需求的大幅提升,取暖油供应的季节性压力相对较弱。因此,OPEC+维持淡季产量决议的情况下,四季度供应可能仍然恢复较慢,欧美航空煤油恢复可能推动石油市场再次短缺。我们认为,四季度可能是石油市场短缺最严重的时候。但长期看,全球石油产量可能有更大的恢复空间,过去一年的国内原油补库可能难持续,而伊朗原油出口仍有重回市场的可能,在需求水平得以修复后,全球石油市场出现供需错配的频率可能下降。 长期以来的产能投入不足,对产量有何约束? 我们认为,全球复产在途,暂无产能瓶颈,产量约束放松。从疫情前看,石油市场的供应和需求是大体匹配的,尽管当时伊朗供应受限,但还没有特别明显的产能缺口。但是,2016-2019年石油市场上游资本开支持续低位,使得相对较低成本剩余产能的补充略显不足,我们在2020年11月29日发布的研究报告《石油:全球供给弹性几何?》中讨论了资本开支不足对全球供应曲线的影响,以及未来可能出现产能瓶颈的时点估计。我们认为,在疫情影响完全消退后,全球需求重回增长路径,产能对产量的约束可能会逐步显现,但是,现阶段,全球石油供应在减产和增产后,至少仍有确定600万桶/天的剩余产能。往前看,我们认为和疫情前相比,明年全球原油产量约束可能更松。一方面,OPEC+将于明年5月提高减产基准,结束减产后产量水平将高于疫情前;另一方面,伊朗出口受限若有松动,将为全球原油供给贡献新增量,大约250万桶/天。此外,北美页岩油产量的持续复苏也将使现有原油产能进一步得以恢复。 正文 今冬原油短缺担忧升温,油价短期快速冲高。进入四季度后,海外航空煤油需求恢复在即,叠加冷冬预期,同时OECD原油库存超预期下降,带动对冬季短缺的担忧,油价自8月20日起进入持续上涨通道,截至10月15日,布伦特油价从65.2升至84.9美元/桶,涨幅达30.2%。可以看到,布伦特期货投机净多头自8月底开始增加,9月累计加仓4.2万张。 从去年全球经济开始逐步走出疫情影响,原油市场频繁出现阶段性供需错配。在油价从底部恢复的过程中,我们看到既有去年二季度欧美复工带动的短缺预期,也有今年一季度美国德州寒潮和沙特超额减产带动的供应风险溢价,还有今年三季度欧美疫情反复后的淡季下跌。从油价的几次涨跌行情中,我们可以看到,原油供需错配频繁发生,但从基本面看,有几点值得关注:一是目前原油市场还没有出现持续的结构性短缺,二是每次供需错配,都跟随需求在疫情后的恢复预期,三是OPEC+减产协议约束的供应新秩序下,相比于需求,原油供应有更大恢复空间,目前还不是产能约束问题。 当前原油现货升水和投机净头寸均已见顶,价格走势仍待基本面验证。当前原油现货升水已经开启回调。8月20日至9月24日期间,布伦特原油期货3月和12月价差持续走阔,分别触顶1.73和7.06美元/桶,录得涨幅30.1%和89.3%。而随着供给端扰动渐消(9月24日美国墨西哥湾沿岸地区原油生产已恢复84%),现货升水上行支撑不足,截至10月15日,布伦特原油3月和12月价差已分别回调至0.66和6.53美元/桶。与此同时,投机净多头的加仓在10月也有所暂缓,甚至有一部分头寸已经释放,月初至今,布伦特原油投机净多头持仓已减少3.3万张。现货升水和投机净多头回调下,我们认为原油价格涨势或将难以持续,油价未来走势仍需等待基本面验证。以下,我们从库存、供需以及产能的三个问题出发,来解读当前市场。 图表:布伦特原油近远月价差

资料来源:彭博资讯,中金公司研究部 图表:布伦特原油期货投机性持仓情况

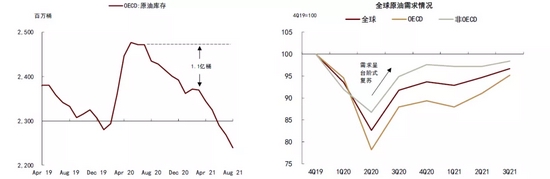

资料来源:彭博资讯,中金公司研究部 全球原油库存下降的背后,结构性短缺是否已经出现? 我们对去年8月至今,OECD原油库存持续去库背后的全球原油供需情况进行复盘,发现可以将其分为两阶段进行分析。其中,第一阶段截至今年二季度,OECD原油库存累计去库1.1亿桶,其背后主导因素为OPEC+和北美页岩油减产约束供应,但欧美复工带动需求恢复,我们看到,同期美国去库量占全球的48%;第二阶段为今年三季度开始,OPEC+虽已于8月进入增产区间,但北美飓风对原油生产和加工的不同影响,导致局部短缺,同期美国去库量占比上升至68%,远超过其他OECD地区的去库。 图表:OECD及美国原油库存

资料来源:IEA,EIA,中金公司研究部 图表:全球原油供给情况

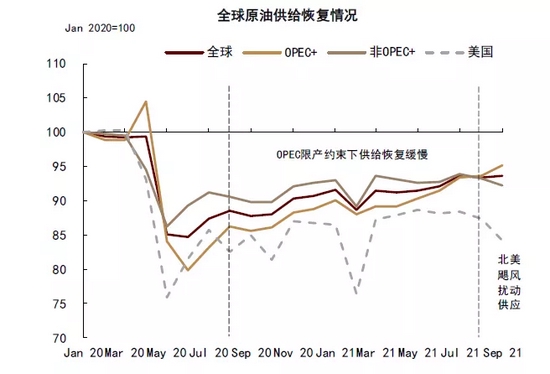

资料来源:IEA,中金公司研究部 第一阶段:限产约束供给恢复,欧美复工下需求台阶式增长 需求台阶式复苏,而OPEC+限产使全球产量恢复缓慢。随着新冠疫情趋稳,欧美复工带动全球原油需求在3Q20强劲复苏,从二季度的8,307万桶/天增加至9,213万桶/天,直接恢复至疫情前水平(4Q19)的91.8%。此后,需求增长速度有所放缓,截至今年二季度,全球原油需求量为9,519万桶/天,为疫情前水平的94.6%。相较需求端的台阶式复苏,原油产量在OPEC+限产约束下呈线性渐进式恢复,截至今年6月底,全球原油日产量为7,590万桶,为疫情前(2020年1月)的92.1%,其中,OPEC+原油日产量为3,640万桶,仅为其疫情前产量的91.4%。 OECD原油库存持续承压,疫情期间累积库存大量出清。供需错配下,全球原油库存持续承压,2020年8月至今年二季度,OECD原油库存累计去库1.1亿桶。 图表:OECD原油库存(左)全球原油需求情况(右)

资料来源:IEA,中金公司研究部 第二阶段:飓风季扰动北美供应,原油库存季节性承压 OPEC+复产于8月进入加速通道,对全球供应恢复的约束解除。OPEC+于7月18日达成产量协议后,近2月增产进程顺利。8-9月OPEC整体日产量分别增加42和67万桶,9月总产量已恢复至疫情前水平(2020年1月)的95.3%,高于全球产量平均恢复水平(93.6%)。 近期库存消耗来自北美飓风扰动,炼油厂复工超预期进一步加重去库压力。8月飓风IDA登陆美国路易斯安那州,使该地区93.7%的原油生产活动被迫中止,9月首周全美原油日产量从1,150直降至1,000万桶,环比减产150万桶。同期,全美炼油厂原油净投入量从1,594降至1,430万桶/天,环比减少164万桶。我们与今年2月发生的德州寒潮相比,2月12-19日,全美原油日产量骤减110万桶,同期炼油厂每日净投入量减少492万桶。可以看出,本次飓风对炼油厂开工的影响不及以往极端天气,炼厂超预期复产更使美国原油库存压力骤增。8月20日至9月17日,全美原油库存(不含战略石油储备)累计减少1,860万桶,平均每周去库465万桶,较7-8月247万桶/周的平均速度提升88.1%。其中墨西哥湾沿岸地区库存累计减少1,567万桶,占全美去库总量的84.2%。 图表:美国原油产量(左)及美国炼油厂原油净投入量(右)

资料来源:EIA,中金公司研究部 库存季节性紧张难持续,投机溢价有望回落 三季度以来的全球原油去库,主要来自美国天气导致的供需错配,可能并不是全球基本面结构性趋紧。但是,值得关注的是,当前较低库存确实成为未来基本面趋紧对价格影响的放大器。当前美国墨西哥湾沿岸地区原油生产已逐步走出飓风影响,截至10月8日,全美原油产量为1,140万桶/天,炼油厂原油净投入量为1,506万桶/天,均已基本恢复至飓风IDA来袭前水平。近3周美国原油库存(不含战略石油储备)连续回补,累计补库1,301万桶,我们认为原油库存季节性承压难以持续,市场投机溢价有望回落。 图表:美国原油库存(不含战略石油储备)(左)及美国墨西哥湾沿岸地区石油生产恢复情况(右)

资料来源:EIA,BSEE,中金公司研究部 原油市场的供需错配为何频繁发生? 供需恢复特征有异,预期扰动推波助澜 尽管疫情后OPEC+提高产量会议的频率,但依然频繁出现供需错配的情况,我们认为主要原因有三个,一是石油市场供需在疫情后的恢复呈现不同特征,供应是渐进式线性恢复,但需求是台阶式突变恢复;二是OPEC+限产约束下的供应新秩序,对需求增长的反应滞后;三是全球石油边际生产者频繁受天气因素的干扰。与疫情前的2019年相比,当前全球原油供给的恢复程度不及需求: ►供给方面,全球原油产量和疫情前相比仍有600万桶/天的差距。3Q21全球原油供给量为7,707万桶/天,与疫情前的4Q19的产量相差600万桶/天。其中,OPEC+产能恢复已达到95.1%,未恢复原油产量为330万桶/天,占总差值的52.3%。美国86%的产能已经恢复,未恢复原油产量为180万桶/天,占总差值的28.9%。 ►需求方面,全球油品消费较疫情前水平仅差330万桶/天,除季节性因素外,欧美航空煤油是最后拼图。3Q21全球原油需求量为9,723万桶/天,与疫情前的4Q19相差330万桶/天,其中,OECD需求缺口为230万桶/天,占总缺口的70.6%,为当前全球油品需求待修复的主要部分。从OECD各类油品消费的恢复情况来看,汽油、取暖油等均已于今年5月回到疫情前水平,而航空煤油为主要拖累项,是欧美油品消费的最后拼图。9月OECD航空煤油需求为320万桶/天,与疫情前相比,仍存在每天150-200万桶的消费量亟待修复。 图表:全球原油供给现状(左)及全球原油需求现状(右)

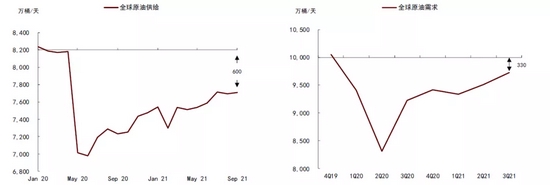

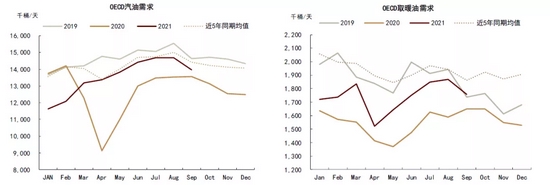

资料来源:IEA,中金公司研究部 图表:OECD油品需求情况(左)及OECD航空煤油消费(右)

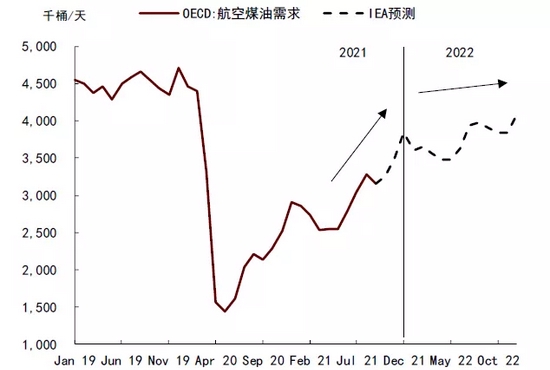

资料来源:IEA,中金公司研究部 需求超季节性增长,四季度石油市场短缺再加剧 虽然供给端扰动渐消,但石油需求可能在四季度出现超季节性增长,尤其是在航空煤油修复和冷冬预期下。一方面,欧美通航在即,OECD航空煤油的修复有望进入冲刺阶段。从CAPA披露的欧美航班数据中可以看出,今夏疫情趋稳后,居民航空出行与2019年同期的缺口正在缩小。据IEA最新预测,OECD航空煤油需求将于年底恢复至384万桶/天,为2019年同期的78%。另一方面,“拉尼娜”气候带来的冷冬预期持续强化,市场对今冬明春取暖油的供应担忧不断升温。但取暖油在全球油品消费中占比仅为5%,且相较今夏汽油需求的大幅提升,取暖油供应的季节性压力相对较弱。 在原油供应渐进式恢复的基准情形下,欧美通航和OECD航空煤油需求修复是近期供需短缺的主要来源。OPEC+维持淡季产量决议的情况下,四季度供应可能仍然恢复较慢,欧美航空煤油恢复可能推动石油市场再次短缺。我们认为,四季度可能是石油市场短缺最严重的时候。 图表:美国航班数量(左)及欧洲航班数量(右)

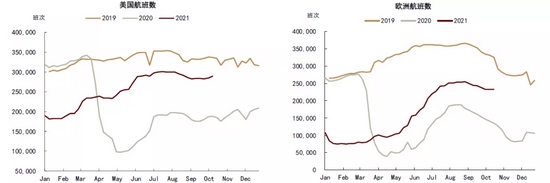

资料来源:CAPA,中金公司研究部 图表:OECD汽油消费季节性特征(左)及OECD取暖油消费季节性特征(右)

资料来源:IEA,中金公司研究部 长期来看,现有产能存在较大恢复空间,供需错配频率或下降 现有产能仍有恢复空间,足以填补当前供需缺口。正如我们在前文所述,当前全球原油产量较疫情前水平仍差600万桶未恢复,而需求修复仅差每日330万桶。因此,在OPEC+和美国页岩油产能完全恢复后,足以填补当前供应缺口,回到疫情前的供需状态。 经济增长趋弱下,需求提升后劲乏力。随着航空煤油缺口修复,叠加经济增长动力趋弱,往前看,全球油品消费的后续提升或有些许乏力。我国油品需求较欧美国家恢复较早,在今年二季度已从高增长回到常态,三季度受局部疫情扰动,油品消费继续走弱。因此,我们判断,全球原油需求增长或在明年边际趋缓。 往前看,全球石油市场供需错配的频率可能下降。需求增长后劲不足,加持供应继续恢复,油品旺季过后,全球原油的供需短缺情况有望得以缓解,油市从短缺到“再平衡”的趋势不改,供需错配的频率可能将有所下降。此外,我们提示,明年下半年供需错配缓解下,油价可能会有下行风险,布伦特原油的价格区间预估将在75-80美元/桶。 图表:OECD航空煤油需求及预测

资料来源:IEA,中金公司研究部 图表:全球油品需求同比增速及预测

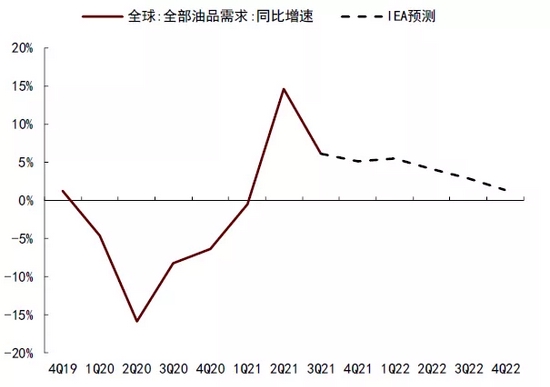

资料来源:IEA,中金公司研究部 长期以来的产能投入不足,对产量有何约束? 全球复产在途,暂无产能瓶颈。从疫情前看,石油市场的供应和需求是大体匹配的,尽管当时伊朗供应受限,但还没有特别明显的产能缺口。但是,2016-2019年石油市场上游资本开支持续低位,使得相对较低成本剩余产能的补充略显不足,我们在2020年11月29日发布的研究报告《石油:全球供应弹性几何》中讨论了资本开支不足对全球供应曲线的影响,以及未来可能出现产能瓶颈的时点估计。我们认为,在疫情影响完全消退后,全球需求重回增长路径,产能对产量的约束可能会逐步显现,但是,现阶段,全球石油供应在减产和增产后,至少仍有确定600万桶/天的剩余产能。 往前看,和疫情前相比,明年全球原油产量约束可能更松。疫后至今,OPEC+主动限产和北美页岩油复产缓慢是全球原油产能投入恢复的主要拖累项。此外,伊朗原油的出口限制也使供应压力有所加重。往前看,这三方面供应约束或将在明年有所放松: ►OPEC+减产基准提高,结束减产后产量水平将高于疫情前。OPEC+于7月18日达成产量协议后,步入稳定增产阶段,并在10月初的最新会议中表示按原计划恢复产量。该协议内容中包含在明年5月上调OPEC+减产基准,其中,OPEC十国减产基准从2,668.3上调至2,781.5万桶/天,OPEC+整体减产基准从4,385.3上调至4,548.5万桶/天。可以看到,OPEC+产量约束将在明年有所放松,结束减产后产量水平将高于疫情前。 ►伊朗原油出口重回市场。我们曾提示,伊朗出口受限若有松动,将为全球原油供给贡献新增量,大约250万桶/天。 ►美国页岩油产量持续恢复。飓风季扰动过后,北美页岩油的复产进程仍将继续推进。基于我们在2021年8月8日发布的研究报告《石油: 北美复产,并不遥远》中的测算,随着DUC井稳定释放,美国页岩油产量恢复至疫情前水平仅需新增油井数量增至900口,而截至今年8月,全美月度新增井数已达到857口,其中新钻油井609口,DUC井释放248口。 图表:OPEC+协议产量情况

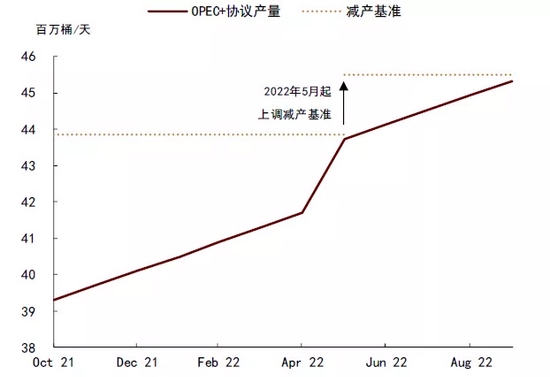

资料来源:OPEC,中金公司研究部 图表:美国页岩油新增油井情况

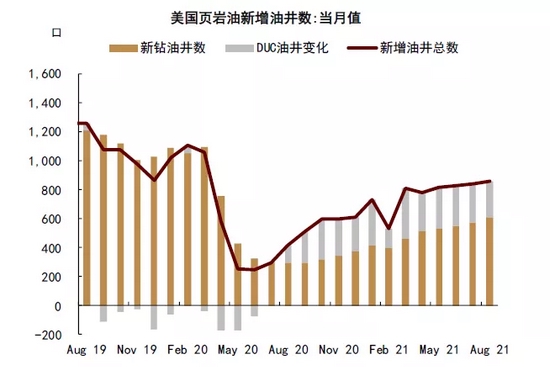

资料来源:EIA,中金公司研究部 |

|

|  |

|

微信:

微信: QQ:

QQ: