◎作者 | 财主家没有余粮啦 ◎不代表米宅海外观点 古希腊晚期,今日意大利西西里岛的锡拉库萨城邦,被一位僭主狄奥尼修斯统治。与当时的古罗马、斯巴达或雅典的共和/民主制度不同,叙拉古的大小事务,都是狄奥尼修斯一人说了算,他在这个城邦里,拥有绝对的权力。 不受限制的权力,自然引来了大批的马屁精,技艺最精湛的那个侍臣,名叫达摩克利斯。他总是奉承说,狄奥尼修斯是天选之子,能享用华丽的宫殿,精美的宝物,可口的美食,周到的服侍,漂亮的美女,可真是太幸运了…… 面对阿谀奉承,狡诈的狄奥尼修斯可不是糊涂蛋。有一天他就和达摩克利斯说,既然你觉得我当国王这么爽,那咱们两个今天换一下位置如何? 于是,达摩克利斯戴上王冠,开始充当国王,鲜花、美食、美酒、侍臣,应有尽有,他觉得自己是世界上最幸福的人。但当他举起酒杯,突然发现,在他的头顶上,天花板那里用马鬃倒悬着一把锋利的宝剑,尖端正对着自己的头颅。达摩克利斯的身体僵住了,他胆战心惊,不想吃也不想喝了,只想逃出王宫……

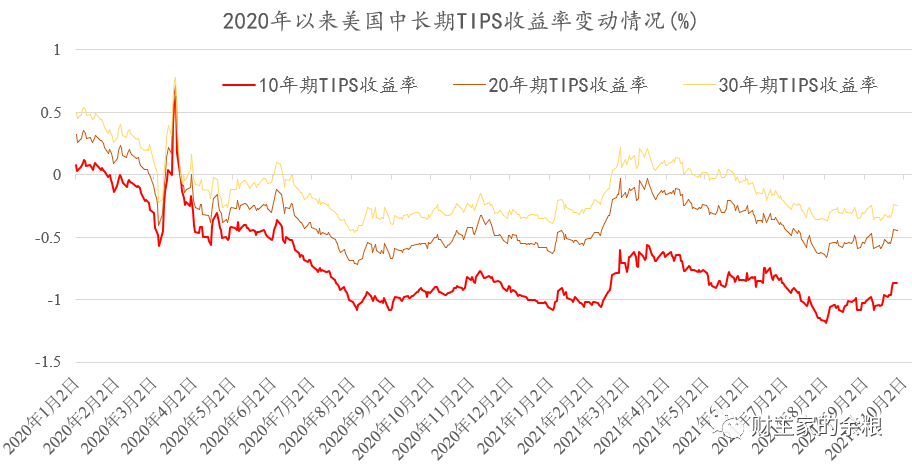

这就是“达摩克利斯之剑”的典故。 狄奥尼修斯的意思,就是说,我当着国王虽然很爽,但其实一直处于命悬一线的境地,或许哪个大臣垂涎我的权力想杀死我,或许有人散布谣言让民众反对我,或许邻国的国王会派兵夺取我的王位,或许我的决策失误使我不得不退位…… 在当前的金融市场,美联储就是狡诈的狄奥尼修斯,而Taper——也就是缩减印钞量的行动,就是达摩克利斯之剑。 自3月份美国通胀数据上升以来,市场就开始讨论美联储QE减量的问题。对美联储而言,乐见市场上讨论这个问题——和狄奥尼修斯一样,有可能的话,让这个剑一直悬着,能够对市场一直起到恐吓作用(特别是黄金市场),从而让美元的统治更持久。 进入2021年9月份以来,伴随着美国中长期国债收益率的缓慢上涨,前一阶段涨至1800美元/盎司以上的黄金,再度遭受打压,一路降低到今天的1735美元/盎司附近。另一方面,与十年期国债收益率升高几乎同步的,是美国财政部和美联储合力操纵的抗通胀债券(TIPS)收益率,也从-1.1%左右,升高到了现在的-0.87%(10年期)。

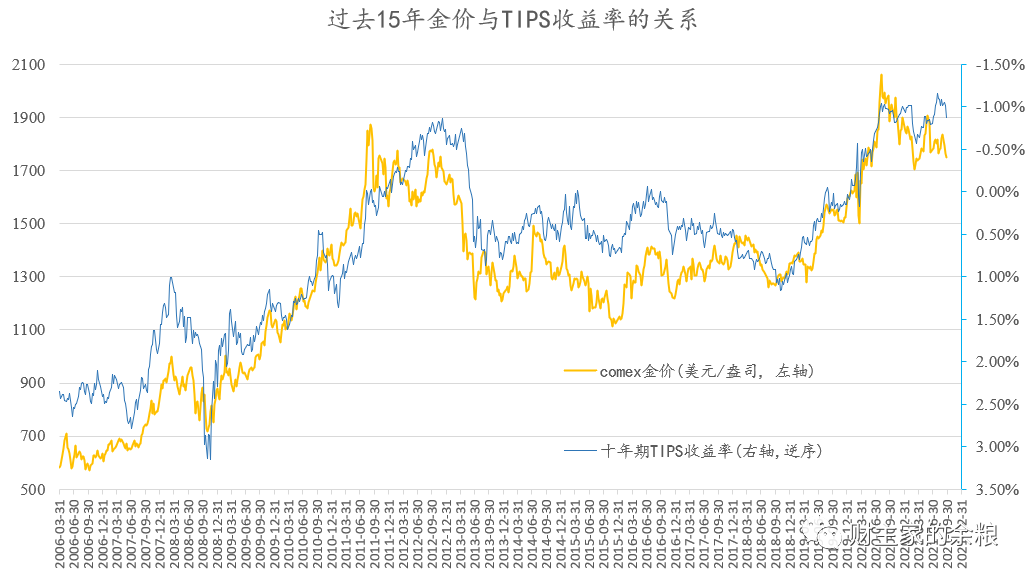

TIPS收益率,通常被视为美元的真实利率,而10年期、20年期和30年期的抗通胀国债,自然就被视为美元中长期真实利率。在黄金价(1759.51,1.11, 0.06%)格的每一次变动中,抗通胀国债收益率变动,都是金银价格下跌背后的真正动力,包括这两天——TIPS收益率的抬升,带来了金价下跌。 某种程度上说,黄金应该被视为一种真正抗通胀但不生息的美元债券,在最近15年时间里,黄金与TIPS收益率一直呈几近完美的反向关系(下图右轴为逆序)。

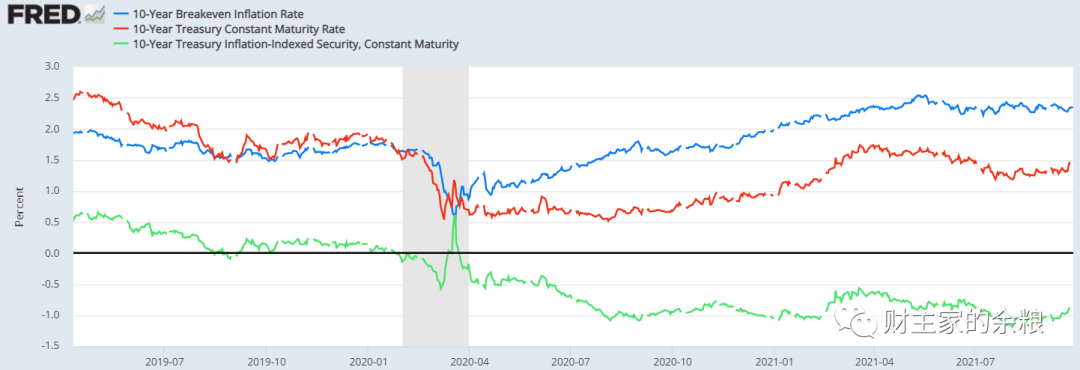

到底是什么影响了TIPS的收益率呢? 是同期限国债收益率与市场的通货膨胀预期! 最近3个月,市场通胀预期,基本都在2.25-2.4%之间的狭窄区间波动,于是,国债收益率的上升,自然就带来了TIPS真实收益率的抬升,由此也带来了金价的下跌。

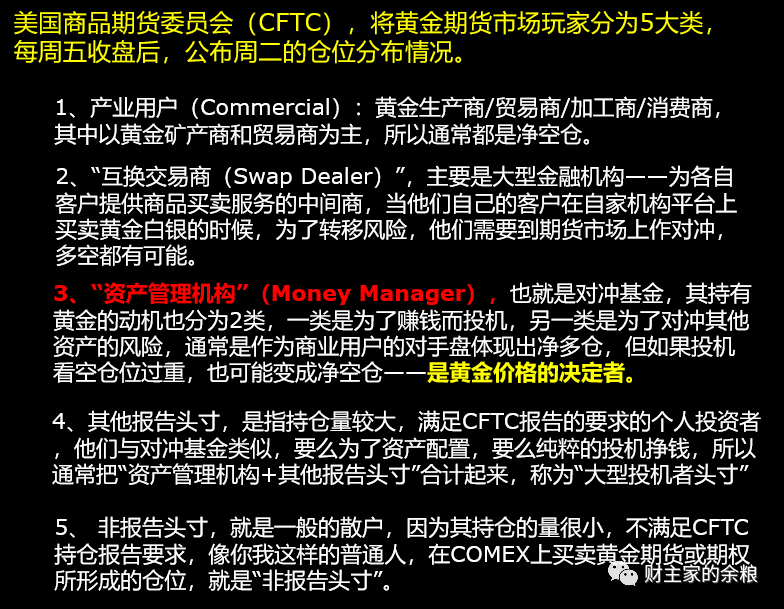

关于通胀预期以及国债收益率接下来的变动可能,我在前面的文章中已经讨论了很多。今天,我们就换一个角度,来看看产业用户和对冲基金的买入卖出操作。 美国的Comex期货市场,是当今世界金银价格的决定力量,而根据美国商品期货委员会(CFTC)的规定,所有Comex的交易者,每周都要向CFTC报告其持仓情况。

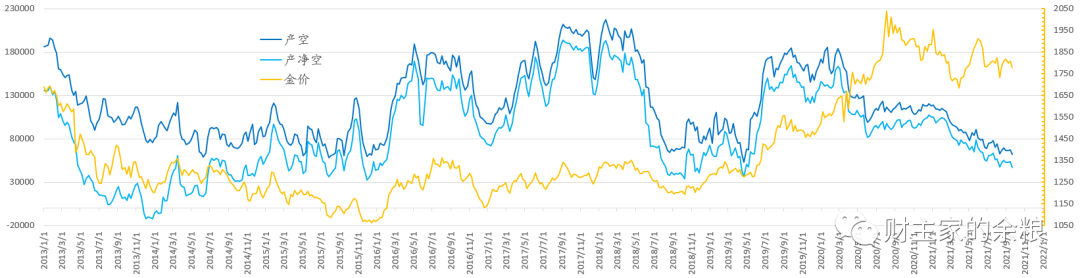

我个人通常只关注两类玩家的仓位数据:产业用户仓位和资金管理机构仓位。前者的仓位,代表了真实市场(黄金矿产商为主)对黄金的看法;后者的仓位,代表投机市场对黄金价格的情绪——我们每周都会把资金管理机构最新的仓位数据图表,发到小红圈(文末扫码加入)里。 先来看一下黄金市场(数据更新至上周二)的情况。

说明:“产空”的意思是产业空头仓位,“产净空”的意思是产业空仓减去多仓的净空头仓位。下同。 目前,黄金产业市场的空头规模和净空头仓位,都降到了2019年5月份以来的最低水平。这说明,矿产商普遍认为,现在的黄金价格低估,他们不愿意卖出(卖空就是卖出)。

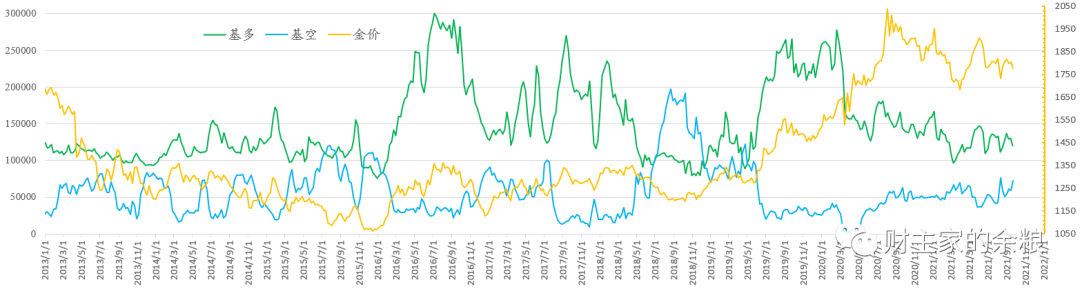

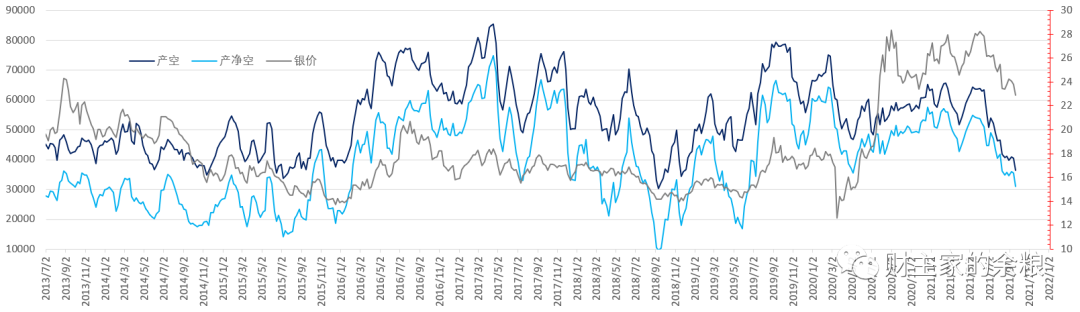

说明:“基多”的意思是基金多头仓位,“基空”的意思是基金空头仓位,两者相减即为基金净多仓。下同。 从对冲基金的头寸来看,黄金的看多仓位最近半年来都一直维持在两年多来的低位,而看空的仓位甚至略有增加,如果用净多仓来表示市场情绪,这导致了黄金市场的投机看多情绪,半年来一直维持2年来最弱的水平,这正是金价6个月来踟蹰不前的原因,每次金价略有上涨和反弹,都会遭遇对冲基金减仓,价格就再度下跌。 进一步地,相比美联储的印钞规模,我们会发现,现在的Comex黄金市场,对冲基金多头仓位整体上处于2年来的最低水平,而空头仓位虽然不算高,但也处于两年来偏高水平,这说明最近一段时间,黄金市场的整体情绪是偏空的。 再来看一下白银(22.55, 0.01, 0.06%)市场(数据更新至上周二)的情况。

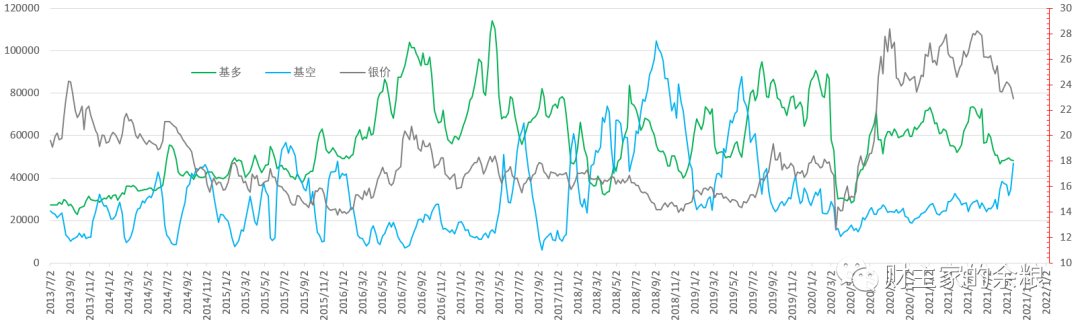

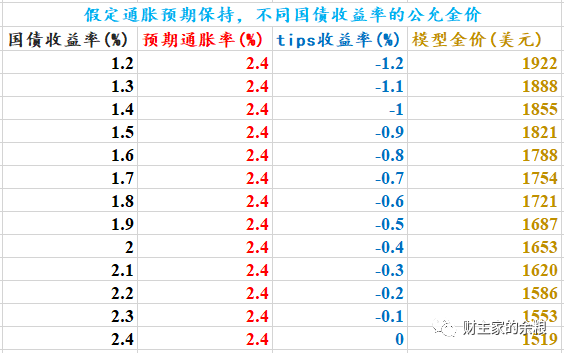

根据数据图表可以看出,白银市场产业的情况几乎就是黄金市场的放大版,特别是白银产业空头的仓位几乎降到了3年来的最低水平,这意味着白银矿产商惜售情况明显。 至于对冲基金在白银市场上的操作,空头主导的情况更是明显,对冲基金的多仓持续下降,而空仓则持续上升,这导致了基金净多仓在9月21日(上周二)几乎降到了0,这也是2019年5月份以来最糟糕的情况。如果用恐惧/贪婪情绪来描述当前的市场,白银市场可谓是比黄金市场的恐惧情绪更加恐惧。 以上,就是从微观交易者的角度所观察到的金银市场的情况。 从市场情绪上来判断,我们基本可以肯定,现在的金银价格绝对不是处于高位,但是否处于绝对的低位则不敢肯定。毕竟,在大多数时候,贪婪的市场情绪,有可能更加贪婪,而恐惧的市场情绪,有可能更加恐惧。 不过,正如我前面几篇文章所言,如果从美国国债收益率走势、预期通胀走势上综合判断,我一直认为,黄金价格跌至1750美元/盎司以下,就是值得看多的时机。 用过去15年黄金价格-TIPS收益率模型判断,如果未来几个月美国的通货膨胀数据不出现明显下降,假定市场通胀预期保持2.4%的水平,那么,1750美元的金价,对应的是1.7%的十年期国债收益率;若按照当前1.5%的十年期国债收益率,黄金的价格应该在1821美元……

原本应该是1821美元/盎司的金价,为何现在只有1735美元/盎司? 一方面,模型与实际价差尚在正常范围;另一方面,黄金价格持续低于15年来回归模型所显示的价格近100美元,这也是美联储高悬“达摩克利斯之剑”的结果——每遇风吹草动,黄金就胆战心惊,赶紧先跌为敬。 但是,大家可以进一步想一下,对美联储来说,让这个达摩克利斯之剑,一直悬着更有效果,还是早点儿落下来更有效果? 是的,当然是悬着最好了! 如果真的落下来,这一把能够一直吓唬别人的剑,还有什么作用呢? 所以,关于所谓的Taper消息,在不影响美联储信用的前提下,美联储一定是尽量让它持续得越久越好,就这样一直让市场担着心、吊着胃口,这就是美联储的“预期管理”。 实际上,TIPS发行量和保有量并不大,总市值也就在1.6万亿美元左右,自2020年疯狂印钞以来,美联储购买了相当一部分TIPS,而TIPS每天的收益率,也是由美国财政部公布的。在财政部和美联储的“共同管理”下,最近一年半来,所有年限TIPS的收益率都变成了不可思议的负值,再加上美联储对美国中长期国债收益率的操纵,结果就是—— 在现实通胀率明明超过5%的情况下,由十年期国债收益率和TIPS联合决定的市场盈亏平衡通胀率(Breakeven Inflation,代表市场的通胀预期),却莫名其妙地一直保持在2.3%附近,由此也导致了最近一段时间的黄金价格,始终被控制在1800美元/盎司附近。 有人问我,什么时候黄金价格才能够真正开始上涨? 我只能说,也许等到达摩克利斯之剑落下来之后吧! |

|

|  |

|