来源:期货日报 作者:刘芷妍 唐燕凤 国内价格重心随外盘变动 在国际糖价维持高位、国内食糖消费稳健增长的背景下,新榨季国内食糖供应量对下一阶段糖价走势尤为重要,本文从2020/2021榨季的工业转结库存及2021/2022榨季国内食糖主产区产量预估情况进行食糖供给方面的分析。

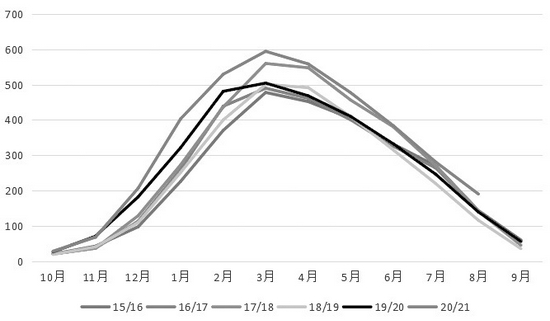

图为国产糖月度工业库存(万吨) 国内食糖市场2021/2022榨季将于10月开启。9月为国内糖市新旧榨季交替期,旧榨季去库存进度持续作用市场,市场对于新榨季的预期也逐步体现到盘面上来。 2021/2022榨季全国糖料种植面积预估下降 全国近5个榨季的糖料种植面积维持在2050万亩左右,由于竞争作物替代种植、城市化建设与“旱改水”项目侵占蔗地、机械化作业条件限制等原因,种植面积有逐年萎缩趋势。从我们实地调研以及跟各产区糖企交流情况综合分析,2021/2022榨季全国糖料种植面积将下降133万亩,同比下跌6.89%。

分不同糖料品种看,广西与云南的甘蔗种植面积在新植脱毒健康种苗补贴(350元/亩)政策与糖厂种植补贴扶持的背景下保持稳定。其中,广西种蔗面积1115万亩,较上榨季略微减少5万亩;云南种植面积为420万亩,与上榨季持平。由于种蔗收益不佳,广东的甘蔗面积近年来直线下滑,预计2021/2022榨季下降10%至130万亩;南华糖业集团加大扶持力度,支持海南的糖料蔗生产,预计海南2021/2022榨季甘蔗面积小幅上涨7.69%至28万亩。 甜菜糖产区处于市场化竞争环境。以玉米(2442, -6.00, -0.25%)为首的农作物今年价格大涨,农民改种意愿强烈,内蒙古与新疆甜菜种植面积下降已成定局,预计降幅分别为40%、30%,面积合计减少约125万亩。同时,作物价格上涨推升土地租金,种植甜菜的土地等级也出现一致性下降。 整体上,2021/2022榨季全国糖料种植面积将跌破2000万亩,除海南、黑龙江等个别产区面积微增之外,其余产区面积不同程度减少,总体面积减少约141万亩至1921万亩,减幅7.35%。 各地糖厂开榨时间及产糖量估算 今年的甜菜生长状况与糖厂开榨时间都跟去年差不多,内蒙古首家糖厂开榨时间在9月20日左右,其余糖厂将在国庆期间陆续开机生产。甜菜糖减产没有悬念,内蒙古甜菜糖新榨季产量下降约38%至55万吨;新疆产糖量预计将降至41万吨。制糖成本方面,内蒙古甜菜到厂价为570—620元/吨,新疆甜菜收购价较上榨季上涨50元/吨至500—510元/吨。产糖量减少导致各项成本与均摊费用上升。此外,动力煤(1061, -2.80, -0.26%)、焦炭(3232, -102.00, -3.06%)及辅料价格全部上涨,2021/2022榨季甜菜制糖成本将较上榨季明显提升。 甘蔗糖生产将从云南开启,云南英茂勐捧糖厂初定于10月底开榨,而广西糖厂最早开机时间为11月上旬。预计广西2021/2022榨季甘蔗入榨量较上榨季增加约5.5%至5190万吨,若以广西历年出糖率均值12.20%计算,产糖量约629万吨;云南产糖量预计221万吨,与上榨季持平;广东与海南的产糖量预估值分别为51.5万吨与9万吨。 2021/2022榨季全国产糖量预估值为1015万吨,较上榨季减产51万吨,减幅5.78%。 2021/2022榨季供需情况分析 国产糖阶段性库存高企是行情上涨的最大隐忧。从过往周期分析,白糖(5597, -29.00, -0.52%)容易产生“金九银十”的季节性行情,即每年9—10月国内糖市出现“陈糖逐渐清库,新糖暂未上市”的青黄不接现象,在此阶段不宜过分看空。 然而,今年现货市场供应充裕。2020/2021榨季截至8月末,全国累计销售食糖876.45万吨,同比减少25.69万吨;累计销糖率82.17%,同比减少4.45个百分点;工业库存190.21万吨,同比增加50.84万吨,以广西糖为主。物流紧张、运费上涨及加工糖报价更具优势,使得广西糖销往沿海销区困难重重,去库存速度缓慢。农业农村部将2020/2021榨季我国食糖进口量调增70万吨至560万吨,较上榨季大增183万吨。2020/2021榨季食糖工业结转库存将创近7年新高,我们预估为77万吨,较往年均值增加约40万吨。因此,新榨季国内食糖产量减少约50万吨,但是结转库存增加部分基本可以覆盖减产缺口。 就国际糖市而言,由于巴西减产、印度出口补贴或取消,全球食糖买家再也无法买到便宜的糖源,国际糖价维持高位对国内糖价形成有力支撑,也限制了新榨季我国食糖进口数量与价格。预计2021/2022榨季我国进口糖及糖浆(折糖)数量分别为500万吨、30万吨,较本榨季有所回落。同时,我们对于含糖食品消费增速持乐观态度,预计2021/2022榨季国内食糖消费量为1585万吨,微增。 总之,预计2021/2022榨季国内糖市供需基本平衡,价格重心随外盘变动。(作者单位:广西泛糖科技有限公司) |

|

|  |

|