来源:期货日报 作者:陈栋 受益于国内外原油价格反弹以及航运需求旺盛的双轮因素驱动,自8月23日以来,上期所燃料油2201合约下探至2316元/吨一线后,触底反弹,期价展开新一轮上涨行情。虽说近几日燃料油2201合约回升至2600—2650元/吨区间内遇阻,维持高位振荡模式,但在供需结构向好以及原油成本支撑作用下,后市燃料油2201合约仍有望维持偏强格局运行。 原油供需维持紧平衡 此前,市场一度认为新冠变异病毒德尔塔毒株在全球多地快速扩散,或迫使OPEC+产油国放慢恢复产能的步伐,但在9月1日举行的第20次OPEC+产油国部长级会议中依然维持既定的增产计划,决定把10月的原油产量再提高40万桶/日。OPEC+产油国认为,全球石油需求仍处在复苏的轨道之上,预计今明两年全球原油需求将分别增长595万桶/日和420万桶/日,高于此前预期。 此外,尽管美国政府计划在第四季度抛售储备原油2000万桶,但飓风艾达自8月29日登陆该国南部以来,已经给原油产业造成了1680万桶的损失,比美国史上所有热带风暴带来的同期损失都高,况且目前美国南部地区仍有80%的产油设施未恢复生产。因此,预计美国抛储原油不会对油价产生明显的冲击。整体上,油市还将维持供需紧平衡的态势。 全球航运景气度高涨 众所周知,船舶燃料、发电和炼化是燃料油三大消费领域,而船舶燃料消费占比最大。据了解,船用燃料成本约占船舶总运营成本的50%,所以航运市场景气度强弱会直接影响燃料油的需求,进而对价格产生影响。全球航运市场有六大航运指数,其中以波罗的海干散货指数(BDI)、巴拿马型运费指数(BPI)以及大灵便型运费指数(BSI)最具代表性,上述指数比较能反映航运市场的景气度,也能为燃料油需求前景提供前瞻性指引。

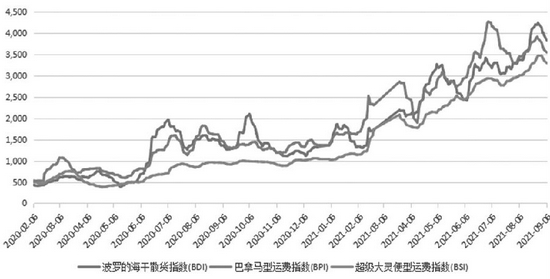

图为全球三大航运指数走势 西本新干线提供的数据显示,截至9月7日,波罗的海干散货指数(BDI)回升至3822点,较今年年初的1374点大幅增长了178.17%。此外,巴拿马型运费指数(BPI)回升至3544点,较今年年初的1364点大幅增长了159.82%。而大灵便型运费指数(BSI)回升至3293点,较今年年初的1028点大幅增长了220.33%。三者均创2010年以来新高。航运指数持续走强成为全球航运业景气度高涨的有力佐证,同时也为船舶燃料需求的高增长提供了保障。考虑到美国已经通过了万亿美元基础建设法案,预计将带动钢铁、矿砂等原材料进口需求,所以未来全球航运需求还将继续维持高景气度。 产量输出将继续受限 在需求端驱动强劲的同时,燃料油供应端增长则较为有限。由于美国对伊朗与委内瑞拉的制裁,导致这两个国家的重质原油和燃料油供应维持在相对低位。当前来看,委内瑞拉的产量恢复遥遥无期,而此前预期的伊朗核协议则陷入僵局之中。因此,笔者认为,短期重质原油供应的增长料有限,进而从源头上限制了燃料油的产出。此外,近期全球新冠变异病毒再度干扰北美炼厂开工,导致上述区域炼厂利润与开工恢复程度不及预期,进一步限制燃料油供应增长。 与此同时,随着北美炼厂迎来秋季检修季,预计后期燃料油产量输出可能会继续受限。受此影响,9月初欧洲ARA地区(阿姆斯特丹、鹿特丹、安特卫普)燃料油库存下降1.8万吨,至118.4万吨;新加坡燃料油库存下降48.3万桶,至2070万桶,为燃料油价格提供一定支撑。 整体来看,燃料油依托偏强的油价支撑,以及自身供需结构向好的逻辑,后市2201合约期价仍有进一步走强的动力,预计燃料油仍将维持振荡偏强格局。(期货投资咨询资格编号Z0001617) |

|

|  |

|

微信:

微信: QQ:

QQ: