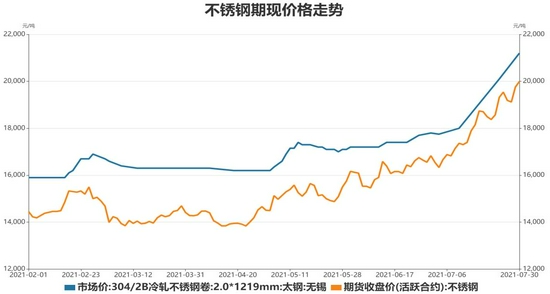

摘要 7月份,不锈钢价格大幅上涨,涨幅19%。基本面,上游菲律宾雨季结束,镍矿供应快速释放,国内镍矿紧张局面将逐渐改善。印尼镍铁回国量下降,导致镍铁供应短缺;国内铬铁生产受电力问题影响严重,产量继续受到限制。不锈钢生产利润维持高位,钢厂排产意愿增加,同时海外经济复苏需求释放,出口需求表现远超预期,市场呈现供需两旺局面,国内库存持续去化,货源偏紧。 第一部分 行情回顾 7月份,不锈钢价格大幅上涨,涨幅约19%。7月份上游印尼镍铁回国量下降,加之国内镍铁供应受限,国内供应紧俏;同时国内铬铁生产受限电影响,产量出现较大下降,导致原料端供应均表现紧张,成本持续上抬。同时6月以来随着海外经济复苏需求释放,国内不锈钢出口大幅增长,表现远好于预期,带动库存消化,因此在原料紧张且需求强劲的情况下,支撑不锈钢价格大幅上涨。

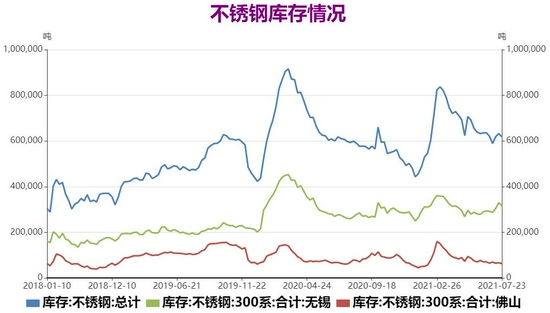

数据来源:瑞达期货、WIND 第二部分 产业链回顾与展望分析 一、不锈钢市场供需体现 1、不锈钢协会数据 国际不锈钢论坛(ISSF)统计数据显示,2021年第一季,全球不锈钢粗钢产量总计1451.2万吨,同环比分别增长约24.7%和2.7%。分地区看,只有美国以及不含中国大陆、韩国、印尼在内的亚洲(主要是印度、日本和中国台湾)同比略降,只有中国大陆环比略降:欧洲同环比分别增长约5.3%和11.0%至190.9万吨,美国同比下降约0.4%而环比增长约9.7%至62.4万吨,中国大陆同比增长约36.9%而环比下降约0.5%至819.8万吨,不含中国大陆、韩国、印尼在内的亚洲同比下降约0.3%而环比增长约2.4%至188万吨,其他地区(印尼、韩国、南非、巴西、俄罗斯)同环比分别增长约43.8%和7.7%至190.1万吨。 2、不锈钢库存消化为主 华东和华南是我国主要的不锈钢生产和消费地区,其中佛山和无锡市场是我国最主要的不锈钢贸易集散中心,两地流通量约占全国的80%以上,因此其库存情况也成为不锈钢供需情况的晴雨表。不锈钢库存方面,截至7月23日,佛山、无锡不锈钢总库存为61.83万吨,较6月同期减少0.2万吨。其中200系不锈钢库存为15.9万吨,较6月同期减少2.54万吨;300系不锈钢库存为37.92万吨,较6月同期增加2.25万吨;400系不锈钢库存为8.01万吨,较6月同期增加0.09万吨。国内300系库存,贸易商挺价意愿强烈,整体拿货成本较高,不过市场接货情绪同样较高,7月下旬库存消化加快,市场货源呈现偏紧状况。

数据来源:瑞达期货、WIND 二、不锈钢市场供应 1、国内镍矿进口进入旺季 海关总署公布的数据显示,2021年6月中国镍矿进口量483.83万吨,环比增加115.42万吨,增幅31.33%;同比增加133.36万吨,增幅38.05%。其中,中国自菲律宾进口镍矿量435.62万吨,环比增加24.24%;同比增加39.76%。自印尼进口镍矿量7.35万吨,环比增加61.75%;同比减少31.05%。2021年上半年,中国镍矿进口总量1648.21万吨,同比增加32.36%。其中,中国自菲律宾进口镍矿总量1477.85万吨,同比增加69.67%;自印尼进口镍矿总量28.64万吨,同比减少88.77%。菲律宾雨季结束,镍矿供应已基本得到恢复,加之镍矿价格走高,亦刺激菲律宾镍矿供应量同比出现大幅增加。如今菲律宾为中国最大的镍矿供应国,1-6月供应占比达到90%,国内镍矿供应呈现明显季节性,其中5-11月为镍矿供应旺季。预计三季度国内镍矿进口供应将达到顶峰,利于缓解国内镍矿供应紧张局面。

数据来源:瑞达期货、WIND 2、国内镍矿港口库存回升幅度有限 据Mysteel网数据,截止2021年7月23日中国沿海13个港口的镍矿库存合计为744万吨,较4月份低位增加155.8万吨,较去年同期减少196.5万吨。4月份以来菲律宾雨季逐渐结束,镍矿供应逐渐回升,国内镍矿港口库存得到补充,亦使得国内镍矿供应紧张局面得到缓解。不过整体来看,在近几年的镍矿供应旺季期间,国内镍矿港口库存回升幅度都十分有限,难以弥补镍矿供应淡季期间的消耗。7月国内镍矿库存同比去年下降接近200万吨,长期来看供应趋紧的局面尚未改善。

数据来源:瑞达期货,Mysteel 3、国内镍铁产量受限 印尼镍铁进口量下降 产量方面,2021年6月中国镍铁实际产量金属量3.81万吨,环比增加3.45%,同比减少19.06%。其中中高镍铁产量3.01万吨,环比增加1.97%,同比减少22.14%;低镍铁产量0.80万吨,环比增加9.46%,同比减少4.82%。6月国内镍铁产量稳步增加,一方面前期转产普碳钢的200系钢厂月内恢复生产,低镍铁产量增加明显;另一方面,高镍铁价格上涨后国内镍铁厂生产利润得以修复,订单签售较好下工厂排产增加,加之5、6月国内新投镍铁产线生产稳定,6月中高镍铁产量环比增加。2021年7月中国镍铁预估产量金属量4.19万吨,环比增加9.87%,同比减少10.46%。其中中高镍铁产量3.29万吨,环比增加9.36%,同比减少13.21%;低镍铁产量0.89万吨,环比增加11.77%,同比增加1.39%。

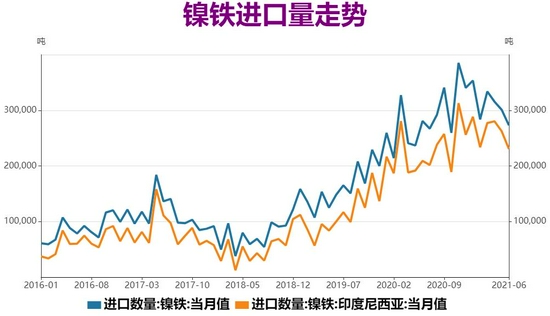

数据来源:瑞达期货,Mysteel 进口方面,据海关总署数据显示,2021年6月中国镍铁进口量27.30万吨,环比减少2.8万吨,降幅9.30%;同比减少0.78万吨,降幅2.78%。其中,中国自印尼进口镍铁量23.04万吨,环比减少3.20万吨,降幅12.2%;同比增加2.12万吨,增幅10.15%。2021年1-6月,中国镍铁进口总量186.25万吨,同比增加30.41万吨,增幅19.52%。其中,中国自印尼进口镍铁量157.44万吨,同比增加30.16万吨,增幅23.70%。 印尼镍铁产量方面,2021年6月印尼中高镍铁实际产量金属量7.34万吨,环比增加4.03%,同比增加62.90%。6月印尼镍铁产量环比增加,月内仅印尼Weda Bay园区新增2条镍铁产线,其余园区项目投产进度受疫情影响略有放缓,加之印尼Morowali园区设备降负荷生产,故整体产量增幅有限。2021年7月印尼中高镍铁预估产量金属量7.64万吨,环比增加4.09%,同比增加60.86%。印尼国内不锈钢产能扩大,对镍铁的需求增加,导致出口中国数量出现下降。

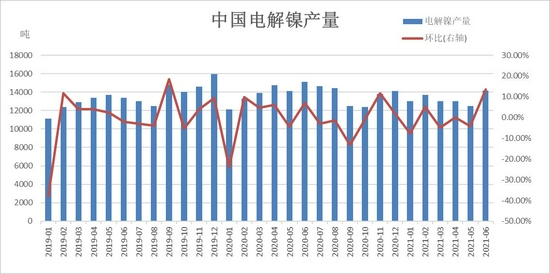

数据来源:瑞达期货,WIND 4、电解镍产量持稳 据SMM数据显示,2021年6月全国电解镍产量约1.43万吨,环比增加14.75%,产量较5月增加1833吨左右。开工率达65%。其中甘肃冶炼厂从停炉检修中恢复,为完成半年度产量计划,小幅提高产量。吉林冶炼厂在6月进入满产,实现产量同样高于6月。新疆冶炼厂产量有少量退坡,计划在7月份补足。预计2021年7月全国电解镍产量或为1.35万吨。主要由于甘肃冶炼厂下月排产将恢复至平均水平,或下降近千吨产量。因此预计7月全国电解镍产量不及6月。

数据来源:瑞达期货,Mysteel 5、铬矿港口库存回落 我国铬矿资源十分贫乏以及开采成本高,导致铬矿的供应很大程度依赖于进口,南非是我国铬矿的最大进口国,占比在70%左右,铬矿常被加工成铬铁,因此铬矿进口量与我国铬铁产量呈现明显正相关。据海关数据统计,2021年6月中国铬矿进口量122.46万吨,环比减少21.61万吨,减幅17.9%;同比增加43.45万吨,增幅55.0%。其中,中国自南非进口铬矿109.51万吨,环比减少10.93万吨,减幅9.1%,同比增加55.83万吨,增幅104.0%。2021年1-6月,中国铬矿进口总量777.26万吨,同比增加91.48万吨,增幅13.34%。其中,中国自南非进口铬矿总量635.92万吨,同比增加65.14万吨,增幅11.41%。 库存方面,截至7月30日国内主要港口铬矿库存377.6万吨,较6月同期减少38.4万吨,降幅为9.2%。7月份,北方港口呈去库趋势,虽内蒙产区由于限产导致需求收窄,但是山西、陕西等产区受影响较小,仍保有较旺盛需求,同时南北方港口价差逐渐拉大,北矿南调利润可观,部分资源处在转港期间。但是广西、湖南、贵州等产区相继限电,需求受到挤压,预计短期或将呈现累库趋势。

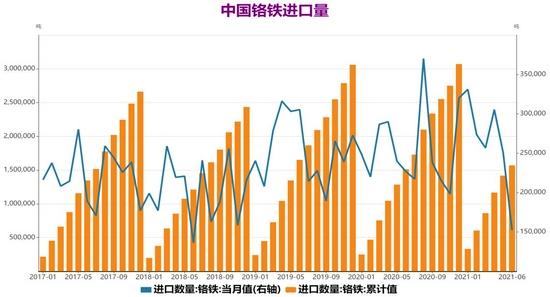

数据来源:瑞达期货、WIND 6、铬铁出口征税提高 国内铬铁限电限产 我国铬铁使用量较大,铬铁生产自给能力在七成左右,在国内生产仍无法满足下游需求情况下,依然需求大量进口铬铁,其中南非、哈萨克斯坦是我国铬铁的主要进口国,分别占进口数量的57%、28%,铬锰系、铬镍系、铬系不锈钢据需要使用铬原料进行生产,其中300系不锈钢生产中铬铁成本占15%左右。据海关数据统计,2021年6月中国高碳铬铁进口量15.25万吨,环比减少9.79万吨,减幅39.10%;同比减少7.42万吨,减幅32.74%。其中,中国自南非进口高碳铬铁3.60万吨,环比减少9.85万吨,减幅73.21%;同比减少8.04万吨,减幅69.06%。2021年1-6月,中国高碳铬铁进口总量156.96万吨,同比增加5.77万吨,增幅3.82%。其中,中国自南非进口高碳铬铁总量78.16万吨,同比减少8.11万吨,减幅9.40%。国务院征税税则委员会发布公告,自2021年5月1日起,对铬铁实行零进口暂定税率;并且近期再发布公告,自2021年8月1日起,适当提高铬铁、高纯生铁的出口征税,调整后分别实行40%和20%的出口税率。在中国碳中和目标背景下,铬铁作为高能耗行业,增进口降出口将成为趋势。

资料来源:瑞达期货、Wind 产量方面,根据Mysteel调研,2021年7月高碳铬铁产量为41.88万吨,环比减少16.3%,同比减少14.2%。其中主产地内蒙古地区7月产量为15.23万吨,环比减少27.5%。7月中国高碳铬铁产量环比大幅下降,受电力问题影响,新增产能投产滞后,全国大部分产区产量出现明显下降。预计2021年8月高碳铬铁产量约为42.19万吨,环比增加0.74%。虽高利润再度吸引部分新增转产产能,但目前全国生产受限严重。其中内蒙地区仍按每日用电缺口调配用电,广西地区仅在产4台矿热炉,湖南及贵州地区避峰生产时间及范围扩大,各地总计日影响量超过4000吨。8月若电费调整执行或将提升少量电力供应,但在夏季用电高峰期、焦炭(2952, 66.50, 2.30%)供应及价格问题、季节性枯风期等背景下,预计电力问题或将持续至8月底,且不排除限电升级可能。

资料来源:瑞达期货、Mysteel 7、不锈钢产量预计提升 从不锈钢产量来看,据Mysteel网数据,2021年6月份国内32家不锈钢厂粗钢产量287.07万吨,环比5月份增2.81%,同比增13.08%;其中200系产量83.93万吨,环比增6.21%,同比减0.91%;300系153.14万吨,环比增0.76%,同比增21.35%;400系50万吨,环比增3.71%,同比增16.36%。 7月份国内32家不锈钢厂粗钢排产预计308.03万吨,预计环比增7.30%,同比增加12.95%;其中200系93.99万吨,预计环比增11.99%,300系158.87万吨,预计环比增3.74%,400系55.17万吨,预计环比增10.34%。其中7月300系产量中304产量141.45万吨,预计环比增3.44%,316及316L产量11.5万吨,环比增7.24%。7月份国内不锈钢总排产也创下新高,三个系别产量都呈现明显增加,一方面由于华东及西北钢厂年度检修结束,产量恢复正常水平,另一方面,目前除部分200系钢厂处于亏损或盈亏平衡状态,其余生产利润均处于较好水平,钢厂生产积极性高,尤其在300系方面。

数据来源:瑞达期货、WIND 三、不锈钢市场需求 1、不锈钢出口需求超过预期 根据Mysteel网数据显示,2021年6月份中国出口不锈钢48.69万吨,较5月份增12.08万吨,环比增32.98%;较2020年6月增24.98万吨,同比增105.32%。2021年1-6月中国不锈钢出口总量213.43万吨,年同比增52.14万吨,增幅32.32%,较2019年增25.64%。6月份除本身出口量就小的不锈钢型材和其他初级形状的不锈钢环比有减少,其余类别不锈钢出口量环比有大幅的增加,5月1日《关于取消部分钢铁产品出口退税的公告》开始执行,不过6月我国不锈钢出口量却创出历史新高,出口退税取消影响减弱,出口利润好,国内出口订单相对火爆。

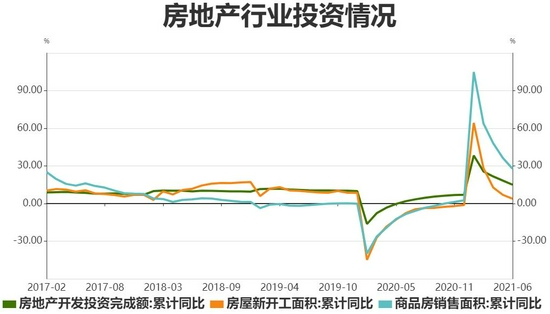

数据来源:瑞达期货、Mysteel 2、房地产投资增速放缓 根据国家统计局公布数据显示,2021年1-6月份,全国房地产开发投资完成额为72179亿元,同比增加15%,较2019年同期增加17.2%,两年平均增长8.2%,维持着较高的投资增速。2021年1-6月份,全国房屋新开工面积累计101288.34万平方米,同比增长3.8%,较2019年同期下降4%。6月份,房地产开发景气指数为101.05,比5月份略降0.12个点,连续四个月小幅下降。1-6月房地产开发投资增速有所下滑,在中国落实“房住不炒”、不把房地产作为短期拉动经济增长的手段”的背景下,多地出台调控政策让部分房企投资趋向报收,土地供应“双集中”政策让部分重点城市供地时间后移,造成上半年房企土地投资金额偏少。此外,对房地产企业划的“三道红线”,促使房企更加注重汇款,控制房子融资规模;以及“银行放贷业务分四挡”降低社会购房杠杆比例,有助于防止房企盲目扩张,对房地产投资高速增长将产生抑制作用。

数据来源:瑞达期货、WIND 3、汽车行业保持稳定增长 汽车产销方面,根据中国汽车工业协会发布数据显示,2021年6月,汽车产销分别达到194.3万辆和201.5万辆,环比下降4.8%和5.3%,同比下降16.5%和12.4%。2021年1-6月,国内市场的汽车产销量分别为1256.9万辆和1289.1万辆,同比去年分别增长24.2%和25.6%,较2019年同期分别增长3.4%和4.4%。由于2020年二季度汽车产销逐步恢复,低基数带来的高增长影响明显减弱,因此今年二季度产销同比增速持续回落。但累计数据中,比2019年同期相比有所增长,反应出疫情之后的汽车消费已基本恢复至正常水平,产销形势依然呈现向好的发展态势。不过全球疫情走向和国际环境还存在较大不确定性,芯片供应问题对企业生产的影响可能还将影响至三季度,原材料价格明显上涨不断加大企业成本压力,因此汽车市场的恢复将受到干扰,不过长期来看对全年销量影响预计比较有限,中汽协对于汽车行业发展继续保持审慎乐观的判断。 新能源汽车方面,2021年6月,新能源汽车产销分别达到24.8万辆和25.6万辆,其中销量创历史新高,产销环比增长14.3%和17.7%,同比增长1.3倍和1.4倍。2021年1-5月,新能源汽车产销双双超过120万辆,分别达到121.5万辆和120.6万辆,同比增长均为2.0倍。与2019年同期相比,产销同比增长94.4%和92.3%。在新能源汽车主要品种中,纯电动和插电式混合动力汽车产销环比和同比均呈快速增长。今年芯片短缺对新能源汽车影响相对较小,主要因头部车企加快在新能源上转型布局,同时规模较小的企业在芯片需求上也更容易得到保障。此外,今年开始实施的《财政部税务总局工业和信息化部关于新能源汽车免征车辆购置税有关政策的公告》明确,自2021年1月1日至2022年12月31日,新能源汽车继续享受免征车辆购置税的税收优惠。此外,在国内外车企的共同努力下,新能源汽车产品越来越能够满足消费者的用车需求,私人消费者对新能源汽车产品的接受程度正在逐步提升。

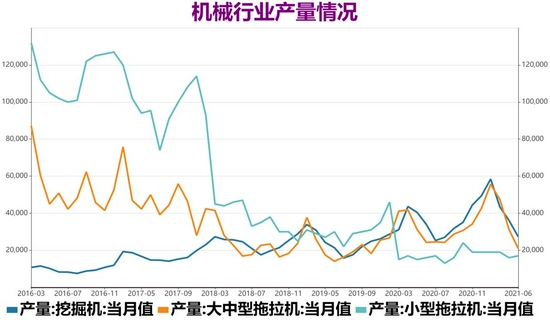

数据来源:瑞达期货、WIND 4、机械行业需求下行趋势 机械行业方面,根据国家统计局数据显示,2021年6月挖掘机产量27284台,同比下降25.7%,降幅继续扩大1-6月,挖掘机累计产量261740台,同比增长25.6%。拖拉机方面,6月大中小型拖拉机产量分别为4501台、16460台和1.7万台,同比分别下降5.3%、下降25.3%和增长13.3%。1-5月,大中小型拖拉机产量分别为51179台、172222台和9.7万台,同比增速分别为57.4%、13.5%和27.6%,1-6月主要机械设备产量增速较1-5月继续放缓。长期来看,工程机械具有较强的周期性,过去五年的景气周期主要受到更换需求带动,目前周期见顶的预期开始增加;并且建筑固定资产投资减少,2019年以来呈现下行趋势,也将使得机械未来潜在需求减少;同时地方政府发债也已经达到顶峰,财政部下达2021年新增地方增幅债务限额42676亿元,其中专项债务限额34676亿元,并且2022年增加的可能性较低,对工程机械需求的驱动力将下降。

数据来源:瑞达期货、WIND 四、不锈钢生产成本 冶炼304不锈钢核心原料是镍板、镍铁、铬铁、废不锈钢等。由于每家钢厂设备和工艺有一定差异,获取原料的渠道和价格也差异较大,使得每家钢厂原料配比情况各不相同。其中镍铁在镍原料配比率大约为70%,废不锈钢在镍原料配比率大约为22%,镍板在镍原料配比率大约为8%,再加上制造工序成本约为2700元/吨,以及设备折旧和财务成本约为650元/吨。截至7月30日,计算生产304不锈钢的成本约19291元/吨,成本较6月末增加2633元/吨,无锡太钢304不锈钢冷轧现货价21200元/吨,生产利润为1909元/吨,利润较6月末增加817元/吨。具体原料价格方面,截至7月30日,长江有色镍板1#价格147300元/吨,环比6月末上涨12050元/吨;江苏高镍铁7-10%价格1410元/镍,环比6月末上涨185元/镍;内蒙古高碳铬铁价格11200元/吨,环比6月末上涨3000元/吨;无锡304废不锈钢价格13400元/吨,较6月末上涨2250元/吨。

数据来源:瑞达期货、WIND 五、8月不锈钢价格展望 基本面,上游镍矿进口量大幅回升,由于菲律宾雨季结束,镍矿供应快速释放,国内镍矿库存低位回升,预计随着后市菲律宾镍矿供应进一步增长,国内镍矿紧张情况将持续好转。国内镍铁因价格上涨,生产利润得以修复,镍铁厂产量稳步增长,不过印尼镍铁回国量出现下降,导致国内镍铁供不应求。国内电解镍产量持稳,镍价上涨利润增加,炼厂增产意愿增加,不过部分炼厂有检修计划,导致电解镍产量增长有限。同时铬系方面,国内多地对铬铁产区进行限电,预计将持续至8月底,同时铬铁进口量也出现大幅下降,国内采取增进口降出口政策以缓解供应短缺困境。国内不锈钢生产利润持续高位,其中300系利润较好,国内钢厂排产意愿较强。下游市场整体远期订单接单情况尚可,并且由于海外经济复苏需求释放,出口需求表现远超预期,国内库存以下降为主,市场货源紧张局面持续。终端行业整体表现平平,房地产行业在政策收紧情况下,投资增速回落;汽车行业保持增长趋势,短期受芯片短缺影响;机械行业地方政府发债预计见顶,对需求的驱动力下降。展望8月份,不锈钢价格预计震荡偏强,建议逢低做多为主。 六、操作策略建议 1、中期(1-2个月)操作策略:谨慎逢低做多为主 具体操作策略 对象:不锈钢2109合约 参考入场点位区间:19200-19600元/吨区间,建仓均价在19400元/吨附近 止损设置:根据个人风格和风险报酬比进行设定,此处建议不锈钢2109合约止损参考18800元/吨 后市预期目标:目标关注20600元/吨;最小预期风险报酬比:1:2之上 2、套利策略:跨品种套利-7月镍不锈钢比值下滑,鉴于基本面镍强于不锈钢,预计后市比值偏强运行,建议尝试买沪镍(147160, 640.00, 0.44%)、卖不锈钢操作,参考建议:建仓位(NI2109/SS2109)7.40,目标8.00,止损7.10。 3、套保策略:关注不锈钢下跌至19000元附近的多头保值头寸,但下方注意及时止损;而上方持有商的空头保值意愿可以增加,建议关注涨至21000元以上的谨慎逢高空头机会,比例定为20%。 风险防范 原料端镍铬价格走弱,对钢价形成拖累 海外需求转弱,不锈钢库存转增 瑞达期货 陈一兰 |

|

|  |

|

微信:

微信: QQ:

QQ: