摘要 2021年7月份,红枣(13700, 505.00, 3.83%)期货主力合约已换月至2201合约,郑枣2201合约强势上涨,月度涨幅超30%,因新产季红枣改种现象及高温导致落果严重,减产及优果率下降预期强烈,使得远月红枣价格强势上涨,继而拉动近月合约。 展望于8月份,供应方面,新疆红枣产区出现弃荒、套种、砍树等现象,叠加补贴力度相对其他农作物显着微乎其微。新产季新疆产区高温持续导致落果,减产及优果率下降预期强烈,部分调研机构预估新产季红枣减产平均幅度在10%-15%之间,关注新季产量预估是否兑现。需求端方面,南京疫情外溢,国内多地疫情散点发生,加之红枣消费淡季延续,预计需求仍显疲软。综合上,鉴于红枣供应量进入下降趋势可能性较大,且加工成本、入冷库存储等提高出售成本,红枣价格下方存较强支撑,不过红枣减产已部分在盘面有所体现,定产仍需看9月份,目前南京疫情外溢,消费淡季持续,进一步限制红枣反弹空间。 操作上,建议郑枣2201合约暂且观望为主。 风险提示: 1、政策面;2、产区天气;3、需求、库存变化;4、资金持仓情况;5、仓单数量及成本;6、其他水果等联动作用 一、行情回顾 7月份,红枣期货主力合约从2109合约换月至2201合约,郑枣2201合约强势上涨,月度涨幅超30%,因新产季红枣改种现象及高温导致落果严重,减产及优果率下降预期强烈,导致远月红枣价格强势上涨,继而拉动近月合约。 图1:红枣期货2109和2201合约日线走势

数据来源:文华财经

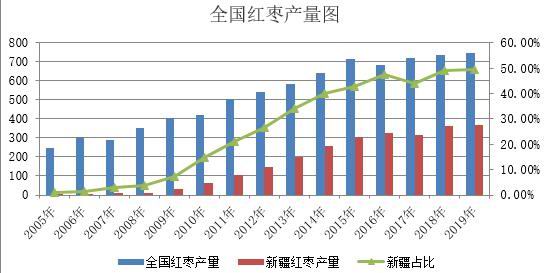

数据来源:文华财经 二、供给端影响因素分析 1、未来全国红枣供应或出现拐点 我国红枣在世界上独占鳌头,2019年我国红枣的产量达到746万吨,占据世界总产量的98%。我国枣生产分布区域极广,北起内蒙古自治区、吉林,南至两广、福建、东起沿海诸省,西至云南、贵州、四川、新疆维吾尔自治区。2019年,我国红枣种植区主要集中在新疆、河北、山东、山西和陕西,其中新疆红枣种植面积最大,也是最大的红枣供应地,占全国当年总产量的49%。 从图中我们可以看出,新疆红枣的产量从2007年开始快速增长,至2016年后增速放缓。2007年-2016年这十年的时间是红枣的生长结果期,2016年后新疆红枣进入盛果期,根据红枣的生长周期来看,后续新疆会有大量稳定的红枣供应。但进入2020年后,新疆红枣产区出现弃荒、套种、砍树等现象,叠加补贴力度相对其他农作物显着微乎其微。此外,部分产区普遍降雨较多,比如阿克苏等地,大量降雨严重影响红枣品质,亦导致该部分地区红枣价格偏低,农户种植收益也持续减少,进而导致农户种植意愿大大降低。在此背景下,预计新疆红枣种植面积及产量或出现下降,红枣供应亦逐渐下降的可能。 目前新疆等地高温持续,导致红枣发生落果等现象增加,市场对红枣减产及优果率下降预期强烈,部分调研机构预估新产季红枣减产幅度在10%-15%之间,一般7月看质量,9月定产量,关注新季产量预估是否兑现。

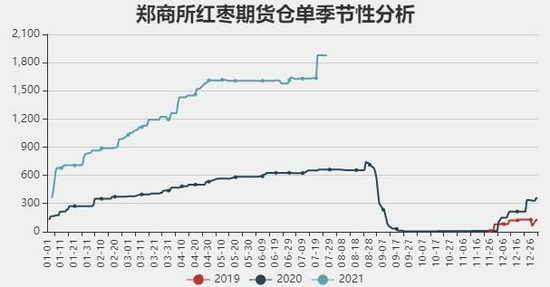

数据来源:布瑞克、瑞达期货研究院 2、红枣仓单成本支撑仍存 从成本角度来看,仓单成本包括注册成本、持仓资金成本、手续费以及交割成本等,红枣期货2109合约折算到盘面的仓单成本大致在8000元/吨附近,远月合约2201由于减产及成本上抬,仓单成本预估达9000-10000元/吨区间。目前郑商所红枣仓单数量仍处于居高水平,截止2021年7月27日郑商所红枣期货仓单为1876手,有效预报为318手,仓单及有效预报合计为2194手,较上个月增加420手,合计换算后大致为10970吨,但仍高于去年同期水平。

数据来源:WIND 瑞达期货研究院

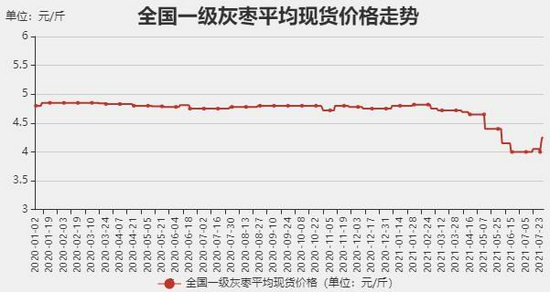

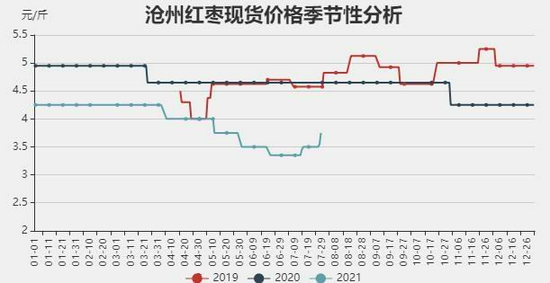

数据来源:WIND 瑞达期货研究院 三、消费端影响因素分析 1、短期消费淡季延续,红枣基本入库存储 从红枣现货市场流通来看,一般呈现“新疆生产,内地中转,南北分销”的格局,随着物流运输行业发展,各省市批发市场建立,信息渠道透明,传统的流通贸易方式不断发生改变,目前以崔尔庄为代表的红枣集散中心,以广州如意坊为代表的终端市场的中心效应产生淡化迹象。 截止2021年7月30日,全国一级红枣均价为4.25元/斤,较2021年6月的4.00元/斤上涨了0.25元/斤;河北省一级灰枣成交价格为3.75元/斤。由于国内各地气温升高,红枣容易发生变质,存储难度加大,需入冷库保鲜进行存储,目前红枣库存基本入库存储,最长可存储2年时间,入库后,冷库存储成本及销售成本相应上抬,支撑红枣市场。预计红枣现货价格持稳为主。

数据来源:瑞达期货研究院

数据来源:瑞达期货研究院 2、红枣消费淡季延续 红枣价格具有较强的周期性和规律性,以一年为一个周期,红枣最高价是出现在2月。这时候的新鲜水果较少,可替代品较少,又有春节题材的提振,以及人们冬季进补的习惯,使得市场对红枣的需求急剧增加,从而带动红枣价格的提升。3月份红枣价格开始回落。这主要是时令水果开始上市,水果种类丰富,红枣的替代品较多,红枣的消费需求减少,导致其价格下降。至每年度的5月、6月达到全年中的第一个谷底,之后呈现不同程度的震荡回升,9月份后红枣成熟上市,价格开始回落,至11、12月达到第二个谷底,继而缓慢回升至次年的2月份。 3、出口数量维持向好,但提振作用有限 2020年,我国红枣出口量为1.7万吨,同比增幅为24.83%。马来西亚是中国出口红枣的最大国家,占中国出口总量的22%,出口量509.580吨,出口金额1434955美元。越南是中国出口红枣的第二大国家,越南占中国出口总量的20%,出口量447.868吨,出口金额2341888美元。新加坡是中国出口红枣的第三大国家,占比均为16%,出口量371.946吨,出口金额1080746美元。我国红枣的产量达到562万吨,消费总量为561万吨,出口量占总消费量仅0.2%。 据海关数据显示,截止2021年5月,中国出口红枣当月1642.128吨,较上个月环比减少9.7%,同比增加50.1%,出口金额为4851427美元;2021年1-5月红枣累计出口9171.3吨,累计同比增加48.2%;1-5月红枣累计出口量维持增长趋势,红枣出口国主要为马来西亚、越南及新加坡等,出口增加有利于提振国内信心。

数据来源:海关总署、瑞达期货研究院

数据来源:海关总署、瑞达期货研究院

数据来源:海关总署、瑞达期货研究院 此外,进口方面,我国红枣进口量很小,2013年以来进口量均不足1吨,而且有逐渐减少趋势。 四、红枣期货市场主流持仓大增 以下图表可以看出,2021年7月份,红枣期货成交量最高值约为854073手,成交额为4457443.85万元。截止2021年7月27日,红枣期货成交量为383821手,较6月份的49629手增加334192手,成交额为2378579.32万元,红枣期货成交量大幅增加,远高于市场投资者参与度大大提升。 主流持仓角度分析:截止7月27日红枣期货主流净空持仓为8039手,较6月份净空持仓的2549手,大幅增加了5490手,增幅翻倍增长。多头持仓为75163手,空头持仓为83202手,7月红枣主流持仓变化凸显,与此同时,郑枣价格指数亦涨至高点,红枣价格与净空持仓变化幅度相对保持一致。

数据来源:WIND、瑞达期货研究院

数据来源:郑商所、瑞达期货研究院 五、8月红枣市场展望 展望于8月份,供应方面,新疆红枣产区出现弃荒、套种、砍树等现象,叠加补贴力度相对其他农作物显着微乎其微。新产季新疆产区高温持续导致落果,减产及优果率下降预期强烈,部分调研机构预估新产季红枣减产平均幅度在10%-15%之间,关注新季产量预估是否兑现。需求端方面,南京疫情外溢,国内多地疫情散点发生,加之红枣消费淡季延续,预计需求仍显疲软。综合上,鉴于红枣供应量进入下降趋势可能性较大,且加工成本、入冷库存储等提高出售成本,红枣价格下方存较强支撑,不过红枣减产已部分在盘面有所体现,定产仍需看9月份,目前南京疫情外溢,或限制红枣上涨空间。操作上,建议郑枣2201合约暂且观望为主。 风险提示: 1、政策面;2、产区天气;3、需求变化;4、资金持仓情况;5、仓单数量及成本;6、其他水果等联动作用。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ: