主要结论 2021年7月,金银震荡收涨,美联储操作上维持宽松但对购债缩减的预期逐渐释放,表现为6月会议纪要中更多对于未来缩减方式的探讨,及7月决议上对经济取得进展的肯定,市场对给出明确Taper信号的预期时点仍锚定在8月Jackson和9月议息会议上。随着TGA账户泄洪延续及美债强劲买盘支持,10年期美债利率7月下降,实际利率降至历史新低,贵金属获得一定支撑。另外经济数据上,非农就业修复向好,通胀持续高企且高于预期,美国经济复苏有所放缓,通胀预期在回落后维持高位震荡。Delta变异病毒扩散未见显著得控,美国疫苗接种覆盖率提升步履维艰,地缘政治风险有所加大,黄金震荡收涨,白银相对偏弱。 展望后市,随着7月底债务上限豁免到期,TGA资金流出尾声渐近,美债利率或将逐渐触底回升。短期内金银在对购债缩减预期利空已有所消化的情况下或有所反弹,但若未来非农就业改善大趋势延续,病毒变异的负面影响不进一步扩散,随着Taper预期的进一步发酵,实际利率易升难降,贵金属中期将持续承压。未来实际通胀即使维持高位也难再推高通胀预期,金银比或震荡走强。但从更长期的视角来看,全球债务压力增大,全球利率和美元指数中枢下移趋势仍然存在,黄金长线价格中枢抬升趋势没有改变。 操作上建议:短线波段操作,以逢高布局中期空单为主。 一、期货市场行情回顾 2021年7月,美联储操作上维持宽松但对购债缩减的预期逐渐释放,表现为6月会议纪要中更多对于未来缩减方式的探讨,及7月决议上对经济取得进展的肯定,市场对给出明确Taper信号的预期时点仍锚定在8月Jackson和9月议息会议上。随着TGA账户泄洪延续及美债强劲买盘支持,10年期美债利率7月下降,实际利率降至历史新低,贵金属获得一定支撑。另外经济数据上,非农就业修复向好,通胀持续高企且高于预期,美国经济复苏有所放缓,通胀预期在回落后维持高位震荡。Delta变异病毒扩散未见显著得控,美国疫苗接种覆盖率提升步履维艰,地缘政治风险有所加大,黄金震荡收涨,白银相对偏弱。 2021年7月,沪金震荡上涨。截止7月30日,沪金2112合约的月度最低点在366.76元,最高点在383.12元,目前价格在382.5元附近,月度涨幅约4.11%。 图:沪金2112主力合约日K线

数据来源:文华财经 国信期货 2021年7月,沪银先跌后涨,整体维持震荡。截止7月30日,沪银2112合约的月度最低点在5195元,最高点在5380元,目前价格在5400元附近,月度涨幅约0.65%。 图:沪银2112主力合约日K线

数据来源:文华财经 国信期货 二、持仓和库存分析 (一)ETF持仓 2021年6月,全球黄金ETF小幅净流入1.91亿美元(增加2.9吨),总资产管理规模(AUM)增加0.1%。目前,全球黄金ETF资产管理规模(AUM)3,624吨(约合2,060亿美元),比2020年10月3,909吨的吨位记录高位低约7%。美国基金及欧洲低成本黄金ETF是6月净流入的主导力量,而规模较大的欧洲基金(尤其是英国与德国基金)则出现大量流出。北美黄金ETF持仓上升10.5吨(约合6.46亿美元,0.6%),欧洲基金则流出9.4吨(约合5.6亿美元,-0.6%)。亚洲基金在印度和中国黄金ETF的支撑下,规模上升1.7%(2.3吨,约合1.36亿美元)。其他地区的资产规模则减少0.8%(0.5吨,约合3,000万美元)。 图:全球黄金ETF流入或流出情况(单位:吨)

数据来源:WGC 国信期货 图:截止2021年6月30日全球黄金ETF月最高流入情况

数据来源:WGC 国信期货 图:截止2021年6月30日全球黄金ETF月最高流出情况

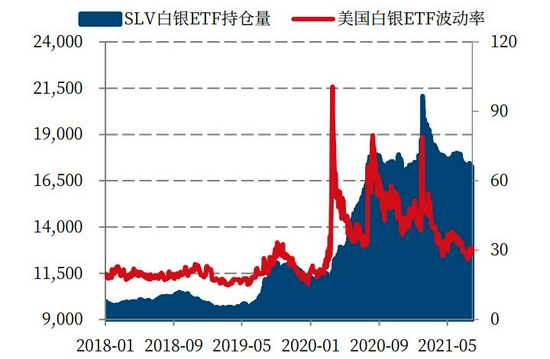

数据来源:WGC 国信期货 根据WIND统计的数据,截止2021年7月29日,全球最大黄金ETF SPDR Gold Shares的黄金持仓量为1031.46吨,较2021年6月末减少14.3吨,降幅约1.4%。全球最大白银ETF iShares Silver Trust的白银持有量为17,177.76吨,较2021年6月末减少183.37吨,降幅1.1%。金、银ETF的流动通常代表投资者对未来市场的观点,以及其持有金、银的意愿,是衡量投资者情绪的重要指标之一,黄金白银市场看多情绪回落。 图:SPDR Gold Shares黄金持仓情况(单位:吨)

数据来源:WIND 国信期货 图:iShares Silver Trust白银持仓情况(单位:吨)

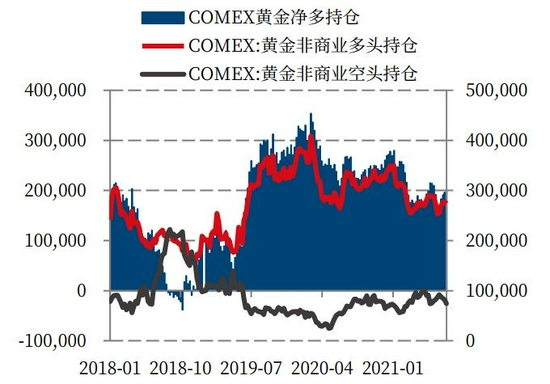

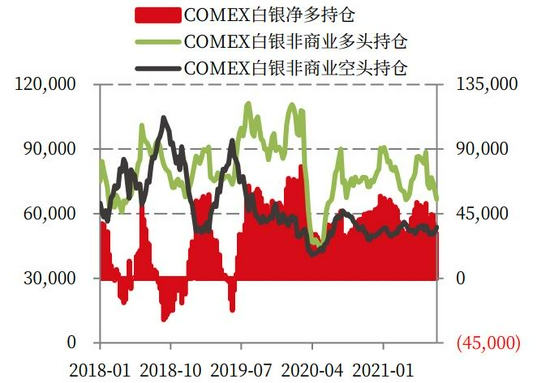

数据来源:WIND 国信期货 (二)CTFC持仓 美国商品期货交易委员会公布的周度报告显示:截止2021年7月27日当周,CFTC的期货黄金非商业性净多持仓为199,388张,较2021年6月底增加37,162张,市场黄金看多意愿回暖;CFTC的期货白银非商业性净多持仓为31,217张,较2021年6月底减少了10,206张,市场白银看多意愿大幅降温。 图:COMEX黄金非商业净多持仓(单位:张)

数据来源:WIND 国信期货 图:COMEX白银非商业净多持仓(单位:张)

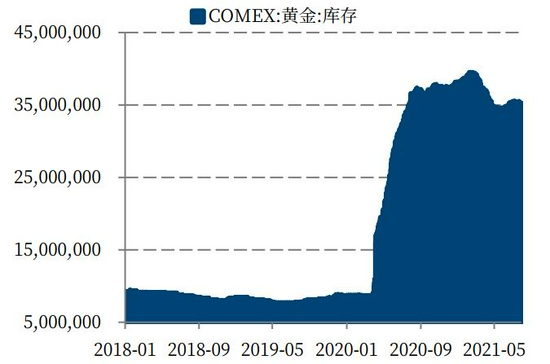

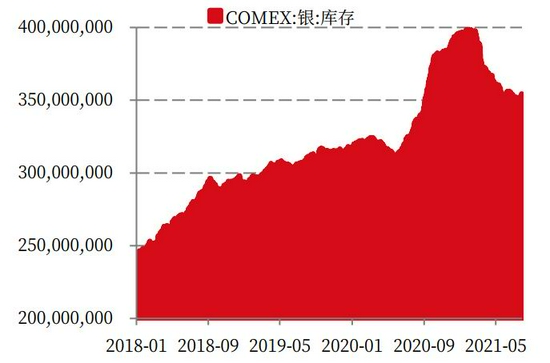

数据来源:WIND 国信期货 (三)库存分析 截止2021年7月29日,COMEX黄金库存为35,261,618.85盎司,较2021年6月底减少202,746.25盎司,黄金库存持续回落。COMEX白银库存为353,860,040.18盎司,较2021年6月底增加1,681,986.39盎司,白银库存出现回升。 图:COMEX黄金库存(单位:盎司)

数据来源:WIND 国信期货 图:COMEX白银库存(单位:盎司)

数据来源:WIND 国信期货 (四)需求分析 半年度来看,2021年上半年全球黄金需求合计1833.1吨,同比下降210.94吨,降幅约10%,其中下降幅度显著的是黄金ETF,上半年净流出129吨,环比降低860.52吨,抵消了其他需求的增量。 季度来看,2021年二季度全球黄金需求合计955.1吨,同比基本持平,环比增长8.8%,主要来自黄金ETF规模的增加以及各国央行对黄金的增持。其中金饰需求为390.7吨较去年二季度持续修复,但由于印度市场需求增长乏力,仍远低于疫情前的一般水平。金条和金币需求为243.8吨,维持在高位。黄金ETF投资净流入40.7吨较一季度显著回暖,央行购金方面,二季度全球官方黄金储备增加199.9吨,其中泰国、匈牙利、巴西等国的央行购金行为推动了全球官方黄金储备的增加。科技用金二季度需求为80吨,同比增长18%,与过去几个季度相比基本持平,变化不大。 图:二季度黄金需求同比持平,环比下降(单位:吨)

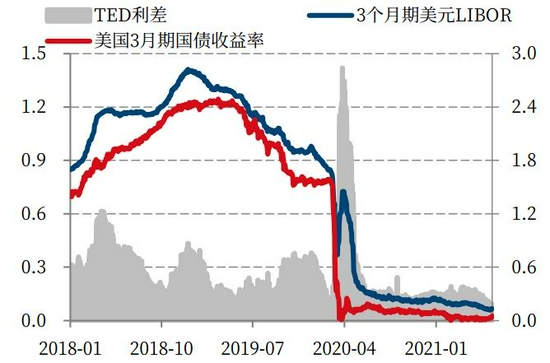

数据来源:WGC 国信期货 三、基本面分析 (一)美联储会议符合预期,Taper预期稳步推进 美联储7月利率决议在政策利率和资产购买上按兵不动,声明显示经济已朝着QE缩减取得进展(further progress)但仍未给出具体预期,将在未来继续评估进一步实现“重大进展”(substantial further progress)情况而定。因此从货币政策情况所处阶段来看,Taper的预期仍然处在市场预期阶段(类比于上一轮Taper三阶段中的第一阶段),美联储方面更多信息给出及进入美联储给预期阶段,或仍需要三季度更多经济数据验证,并等待8月Jackson Hole及9月的FED会议给出预期。另外在Taper的具体操作上,继美联储在6月会议纪要中就MBS和国债购买缩减的具体操作做出更多讨论后,7月会议上鲍威尔也在发言中表示倾向于MBS和国债未来同时缩减,更多细节的讨论也显示美联储与市场就Taper预期的沟通稳步推进。 去年美联储表示将继续进行每个月1200亿美元的资产购买直到实现“重大进展”,所以能否实现这一进展将是美联储政策转折的重要依据。那么“重大进展”是哪方面的什么进展?就当下而言,关键仍主要在于就业。 实际通胀超预期及长期通胀预期出现抬升且连续高于2%的美联储通胀目标,鲍威尔在7月的发布会答记者问中仍表示通胀是暂时性,但表示通胀下一阶段的上行风险更大。所以在美联储的通胀就业双重目标下,相比之下就业修复显出劣势,就业人数增长和劳动参与率增加乏力,劳动力市场的复苏还有很长的路要走,故就业的修复情况仍是关注焦点。 就业来说,一方面事实上,6月非农报告表现强劲叠加充足的职位空缺需求,无疑使得Taper预期节奏难以放缓。另一方面预期上,鲍威尔对未来就业修复态度乐观,预计在疫情冲击后人们再就业需要时间,难以在单月度内就实现巨量增长,但在中期会有很大改善。而在被问及若高通胀下劳动力市场仍未恢复的情况下是否会加息时,鲍威尔也显示出对就业很强的信心,仍肯定菲利普斯曲线,高就业将与高通胀将会共存。鲍威尔没有给出具体实现“重大进展”的失业率数字或就业目标,但就业仍将是美联储观测实体经济及评估taper节奏能否如期的重要观察对象。 图:TED利差维持低位,流动性持续宽裕

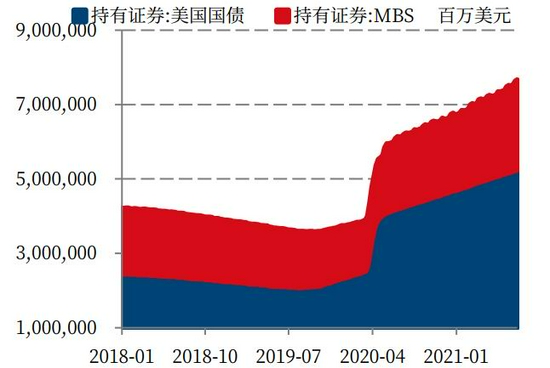

数据来源:WIND 国信期货 图:美联储资产购买计划持续

数据来源:WIND 国信期货 落实到贵金属上,复盘美国上一轮taper过程,主要分3个阶段。(1)市场预期taper(2)美联储给出taper的明确预期(3)美联储正式执行taper,资产购买结束,美联储资产负债表规模见顶。其中,黄金在第一阶段市场对taper预期增强阶段,及第二阶段美联储给出taper预期但尚未落地阶段跌幅最大,累计跌幅近23%,等Taper正式落地后,黄金以底部震荡为主,跌幅极为有限。就当下节点而言,taper过程所处的阶段仍类似于第一阶段。美联储对经济前景表述趋于乐观加强了市场对taper的预期,那么黄金未来下跌仍有空间。 图:上一轮Taper中的黄金

数据来源:网络新闻整理 WIND 国信期货 表:上一轮Taper中黄金、10年期美债、10年期TIPS实际利率和隐含通胀预期表现

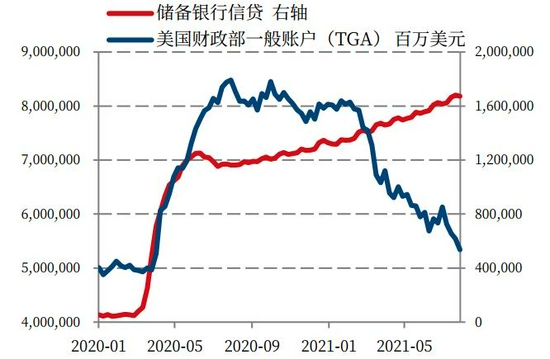

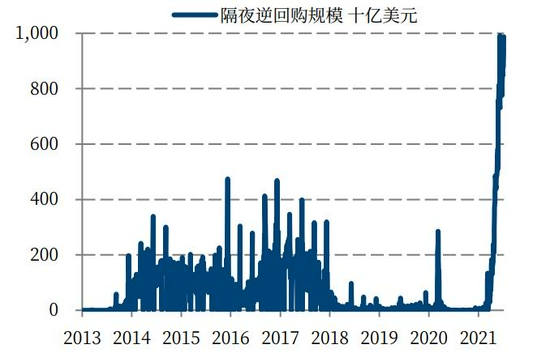

数据来源:WIND 国信期货 (二)泛滥流动性下,实际利率不涨反跌 然而市场在对Taper的预期下,10年期美债利率不涨反跌,通胀预期高位震荡,长端实际利率跌势重启,7月下旬跌至-1.15%创出历史新低,黄金震荡反弹。美债利率的超预期下行和黄金与实际利率走势出现背离,事实上,一方面,反映的是债务上限到期前市场流动性的泛滥,另一方面,反映的是,黄金从长期来看与实际利率有较好的负相关性,但短期内也受到市场对实际利率下一步走势预期的影响。 在7月的美联储会议上,鲍威尔在被问及近期美债收益率下行的原因时,他表示可能是在Delta疫情反弹下经济增长预期的回调,可能是通胀预期的回落,也有无法解释的技术性因素的影响。除以上三点可能的因素外,美国债务上限到期对市场流动性的影响或也体现在美债利率中。7月31日美国债务上限的暂停期将结束,次日债务上限将重新生效。由于国会8月夏季休会,预计债务上限问题大概率最早也将于9月或10月得到解决。债务上限豁免到期将对美元流动性状况及美债利率水平造成影响,TGA在债务上限问题解决前将持续下滑。 7月28日数据显示TGA账户金额仍在5400亿美元附近,距离国会预算办公室给出的预计在到期日需达到的4500亿美元的目标逐渐接近但仍有距离。TGA账户资金流出仍未结束,资金或维持在宽裕状态,短端美债利率承压,长端美债利率的上行也会有所受阻。而9-10月在债务上限问题得到解决后,流动性宽裕状态将会发生逆转,届时将为美债利率的上行提供动力利空贵金属。 图:TGA泄洪持续使流动性持续泛滥

数据来源:WIND 国信期货

数据来源:WIND 国信期货 7月中下旬,随着10年期美债利率的走弱,10年期TIPS债券实际利率自今年2月以来首次跌破1%,然而金价

仍维持弱势在1800美元/盎司关口附近,显著低于去年8月和今年1月时的价格水平,出现了一定的分化。究其原因,中长期来看,金价确与实际利率呈现负相关,但在短期的交易行为下会有一定的偏离。(1)本次美债利率的走弱存在美债short squeeze交易行为影响,实际利率或偏低(2)当前taper预期环境下实际利率存在向上的预期,当前金价相比过去几个实际利率相近,但仍在震荡下行期间的时间点来说,存在向下定价的必要。 图:美国实际利率与金价

数据来源:WIND 国信期货 图:美国通胀预期与实际利率

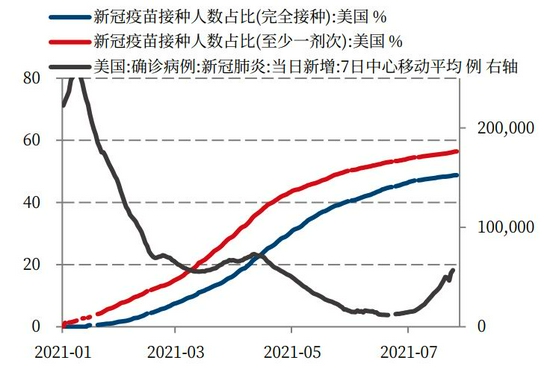

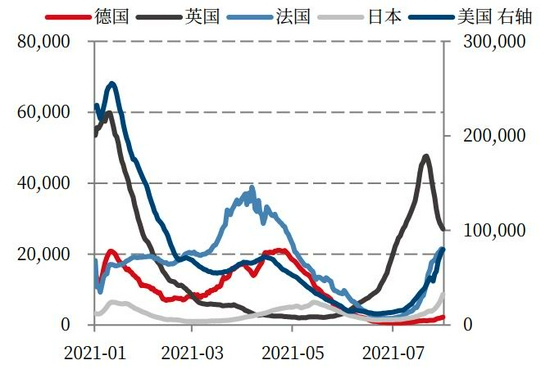

数据来源:WIND 国信期货 (三)疫情反弹但复苏或仍延续,通胀走高就业修复向好 随着经济开放程度上升及管控程度下降,欧美新增确诊人数也出现了不同程度的反弹,美国的单日新增确诊人数(7日平均)升至近7.8万人。然而疫苗接种对疫情的抑制效果仍有所体现,表现为欧美死亡比例在疫情反弹的情况下仍维持在低位。疫苗接种方面,截止7月26日,美国已接种至少1剂次疫苗的比例约57%,完全接种比例约49%,Our World in Data数据显示,近30%的人群意愿上不愿接种疫苗,这也是美国疫苗接种速度显著放缓的重要原因。但美国经济复苏受到疫情负面影响料有限,其复工程度及出行数据均在持续修复中。 图:美国目前两针接种率在56%,新增确诊人数出现回升

数据来源:WIND 国信期货 图:美国疫苗接种速度回落

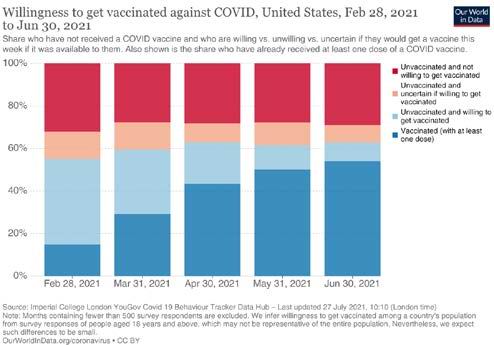

数据来源:Our World in Data 国信期货 图:美国疫苗接种意愿仍是问题,近30%人群不愿接种

数据来源:Our World in Data 国信期货 图:每日新增确诊人数(7日平均):近期多国出现疫情反弹

数据来源:WIND 国信期货 图:每日新增死亡病例数(7日平均):病毒致死率下降

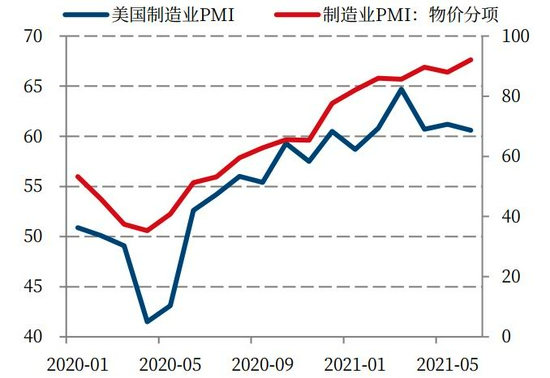

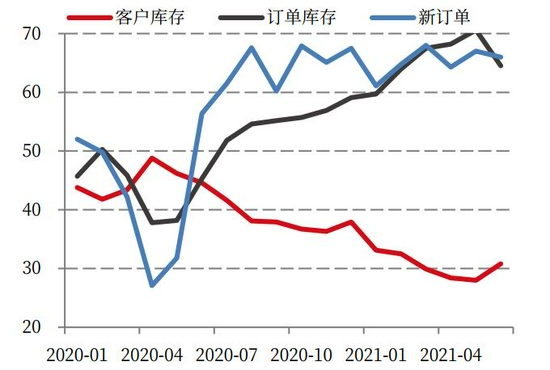

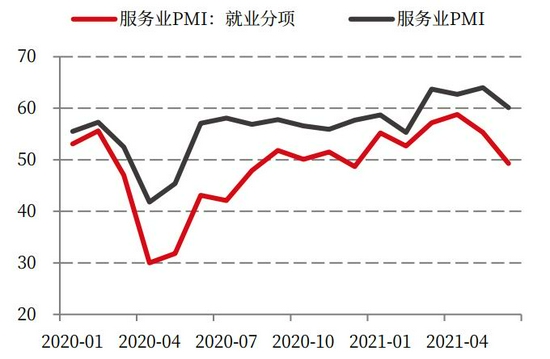

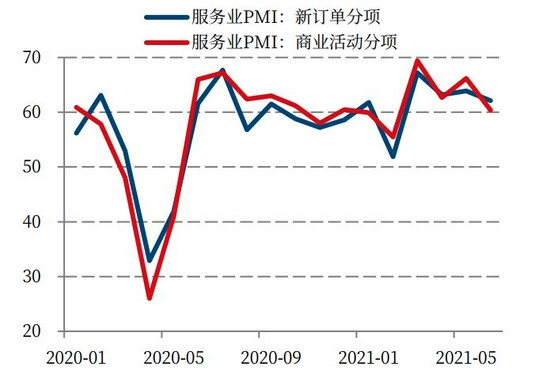

数据来源:Our World in Data 国信期货 实体经济方面,美国制造业复苏延续,服务业受到疫情反弹影响边际有所放缓但仍在扩张中。 美国6月ISM制造业PMI小幅下跌至60.6,但仍处于扩张区间中,反映出制造业复苏仍在继续。整体呈现出下游需求旺盛、供给瓶颈仍然存在、通胀压力凸显的状况。其中物价指数升至92.10,通胀压力凸显。新订单指数和订单库存略有回调但居高不下,客户库存维持在低位,显示出下游旺盛的需求。然而供给方面仍难以跟上,供应商交付时间仍维持在高位,交付速度极慢,由于招工存在困难且运输能力受损,供给瓶颈仍然存在。调查显示目前公司招聘需求难以被满足,市场上工资的动态调整是一个重要原因。 美国6月ISM服务业PMI为60.1较5月显著回落且低于预期,但仍处于扩张区间。其中就业分项大幅回落至50以下,为今年以来首次跌入收缩区间,这和非农数据中暴露出的失业率上升互为印证,但将此视作就业修复停滞或不合适,因为调查反映就业收缩的原因是企业端招工难问题仍存,员工返工慢,劳动力市场热度高导致劳动力流动加快,而这一现象将在人们寻找工作的过程中逐渐改善。另外供应链中断和物价上涨问题仍然存在。新订单和商业活动指数虽有所下降但仍处在扩张区间,所以当前来看,制造业和服务业仍在复苏阶段,但复苏的速率有所放缓。 图:制造业复苏继续,通胀压力凸显

数据来源:WIND 国信期货 图:制造业PMI分项显示需求旺盛

数据来源:WIND 国信期货 图:服务业复苏有所放缓

数据来源:WIND 国信期货

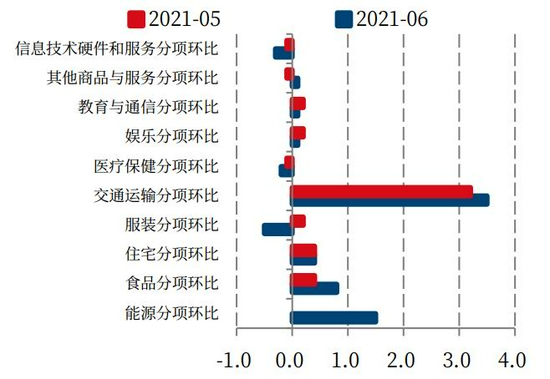

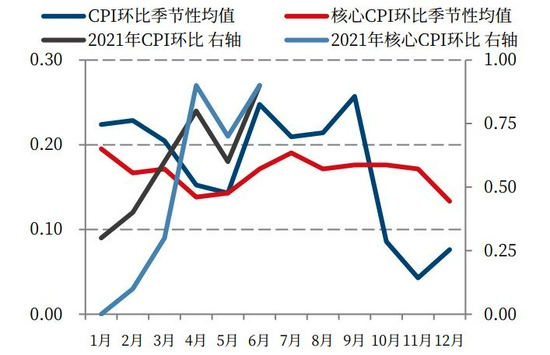

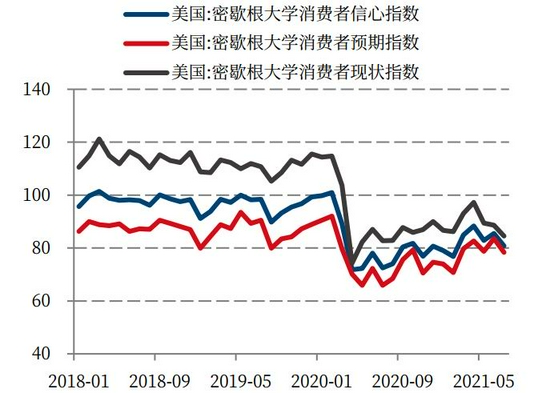

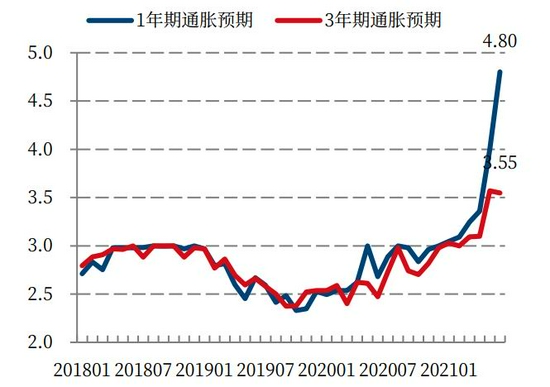

数据来源:WIND 国信期货 通胀方面,6月美国CPI数据超预期走高。美国CPI和核心CPI同比增5.4%和4.5%,环比增0.9%和0.9%,在4-5月的基数效应消退后仍持续上行且高于市场预期,虽有季节性走高因素影响但环比仍均高于季节性均值。经测算未来若CPI环比维持在0.6%水平(2021年内均值),CPI同比年内将维持在5%-7%的历史高位附近,这将使得美联储货币政策边际收紧可能更早发生不利于贵金属。且近期多名美联储官员对通胀高企的关注已有所加强,表示长期通胀预期已升至目标以上,鲍威尔认为通胀上行压力高于预期。 纽约联储的通胀预期调查结果显示,1年期的通胀预期进一步上行至4.8%的历史高点,创2008年8月以来新高,而3年期的通胀预期有所回落降至3.55%,这说明目前民众认为短期内通胀或持续冲高,但中长期的通胀水平将有所缓解。在较强的通胀预期下,消费者信心出现下滑,美国7月密歇根大学消费者信心指数录得80.8低于预期,这也显示出涨价在一定程度上对消费者信心形成了负面影响。对贵金属来说,随着美联储近期对通胀容忍度有所降低,未来实际通胀即使维持高位也难再推高通胀预期,近期长端通胀预期的回落也已经验证了这一点,未来金银比或震荡走强。 图:美国CPI环比增长集中在交通运输和能源

数据来源:WIND 国信期货 图:美国6月CPI环比高于季节性均值

数据来源:WIND 国信期货 图:涨价在一定程度上对消费者信心形成了负面影响

数据来源:WIND 国信期货 图:通胀预期短期延续,长期缓解

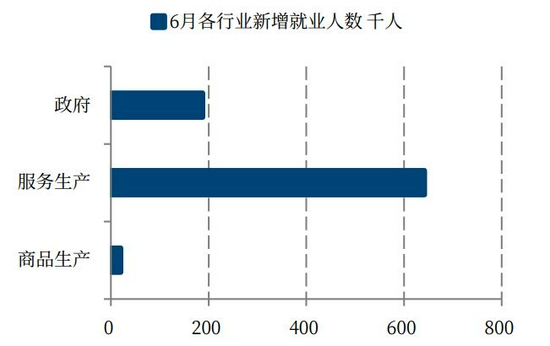

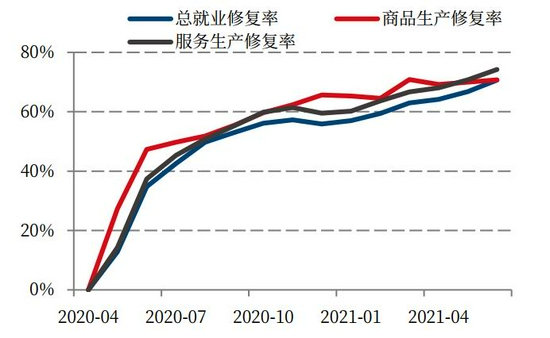

数据来源:WIND,NY FED,国信期货 就业方面,美国2021年6月非农就业人数新增85万人好于预期,失业率为5.9%出现反弹且差于预期出现分化,就业复苏情况较为乐观。 首先失业率的上行的主要原因是在疫情缓解、疫苗接种继续且多个州的失业补贴已逐渐停发的情况下,就业意愿回升,经济活动人口数量增加。整体来看就业复苏乐观,劳动力供给不足的问题正在逐渐缓解,且随着更多的州提早暂停对失业补贴的发放,就业复苏有望进一步铺开。 另外就业结构上,服务业接力制造业成为复苏的主要动力,以2020年1月作为基点,目前美国整体就业修复率约71%,制造业修复率约71%,服务业修复率赶超制造业升至74%,但就业复苏仍有较大空间。休闲酒店业成为就业增加的主力,贡献了34万新增就业,另外零售业、专业和商业服务业、教育和保健服务业分别贡献了6.7万、7.2万和5.9万的新增就业,显示出疫情对服务业就业影响的减弱。 图:美国非农就业人数及失业率

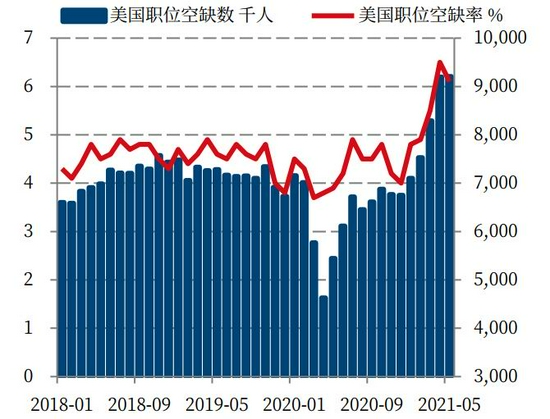

数据来源:WIND 国信期货 图:职位大量空缺反映出强劲劳动力需求

数据来源:FRED 国信期货 图:服务业就业修复发力

数据来源:WIND 国信期货

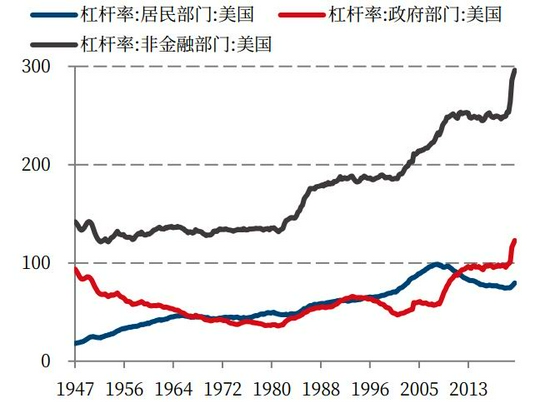

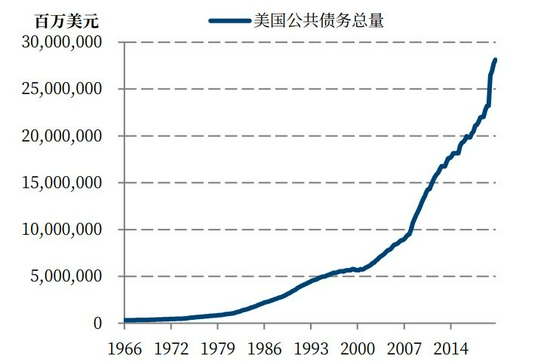

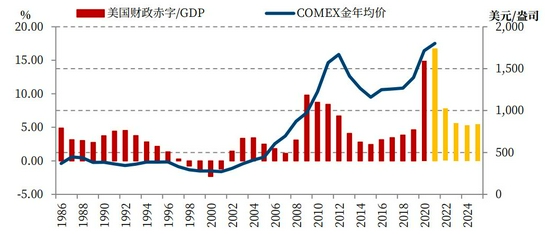

数据来源:WIND 国信期货 总的来说,进入7月以来,Delta病毒变异为疫情控制带来不确定性,但经济复苏趋势仍在延续中,通胀超预期走高,及就业的持续修复,未来或将继续加强市场对Taper的预期,提振实际利率,贵金属中期或持续承压。 (四)美国结构性问题持续,黄金长期支撑仍然存在 然而考虑到美国债务问题未得缓解,财政赤字及杠杆率高企,黄金的长期支撑仍然存在。 全球各类债务规模高企,具有较强金融属性的贵金属有望得到投资者进一步的关注。政府债务上,2020年美国国会公布的财政赤字规模创下历史最高纪录近3.1万亿美元,占GDP比重升至16%,创1945年以来最高水平。根据国会预算办公室的预测,财政赤字规模在2050年将达到GDP的13%。美国政府部门及非金融部门杠杆率均处在历史高位,其中政府部门杠杆率升至122.8%,非金融部门杠杆率升至296.10%。 此外,当前美国公共债务总量超28万亿美元,已大大超出2019年3月时上调的21.987万亿美元。2019年7月,美国国会决定两年内不实施借款限额措施,而这一措施即将到期。近期,财长耶伦也敦促国会尽快提高或暂停联邦债务上限。若债务上限上调出现问题,将带来较大的国家债务违约风险,或将成为可能带动贵金属价格反弹的小概率风险事件。 图:美国政府部门和企业杠杆率处于历史高位

数据来源:WIND 国信期货 图:美国目前债务总量亟需债务上限调整

数据来源:CBO 国信期货 图:财政赤字率与金价有一定的正相关关系

数据来源:CBO WIND 国信期货 四、后市展望及操作建议 展望后市,随着7月底债务上限豁免到期,TGA资金流出尾声渐近,美债利率或将逐渐触底回升。短期内金银在对购债缩减预期利空已有所消化的情况下或有所反弹,但若未来非农就业改善大趋势延续,病毒变异的负面影响不进一步扩散,随着Taper预期的进一步发酵,实际利率易升难降,贵金属中期将持续承压。未来实际通胀即使维持高位也难再推高通胀预期,金银比或震荡走强。但从更长期的视角来看,全球债务压力增大,全球利率和美元指数中枢下移趋势仍然存在,黄金长线价格中枢抬升趋势没有改变。 操作上建议:短线波段操作,以逢高布局中期空单为主。 国信期货 周古玥 顾冯达 |

|

|  |

|