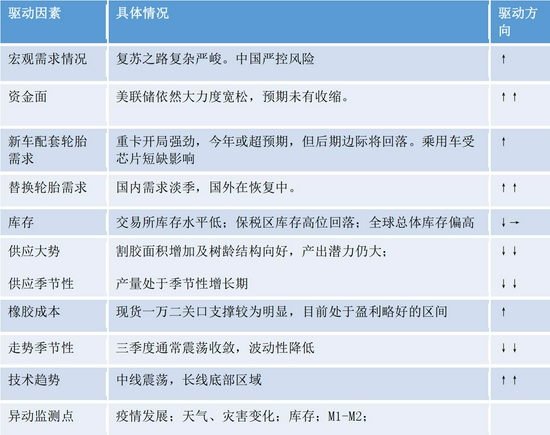

要点: 产能仍然处于过剩状态,起码一两年内无法解决。宏观流动性方面,由于周期宿命,面临收紧。需求方面,海外复苏边际走高,国内全钢胎配套需求在透支后回落,2021年5月国内重卡销售在“13连涨”后的首次负增长。进入5月之后,轮胎厂开工率走低至近年区间低位,主要受需求和运费高影响。需求整体偏中性。供应方面:积极性没有问题,气候预期良好。橡胶(13160, -110.00, -0.83%)气候模型预示2021年底2022年初会有一个低点。季节性方面,2-6月主跌期结束,将进入震荡收敛期,待9月后波动性加大。月间价差结构不利做多。博弈方面,上期所库存低,可能出现逼仓炒作,但可能性不大。预期三季度波动性下降,策略上可择机卖空虚值看跌期权,或者叠加卖出虚值看涨期权,做卖出宽跨,赚取权利金。总体上橡胶低位成本支撑仍然存在,而且海外复苏,不宜过度看空,去年极限压力测试低点一万预料牢不可破,若价格跌至深虚值看跌期权行权价下方,则考虑多头介入时机。 操作建议: 趋势:筑底思路,核心区间12000-15000。 套利:观望 重要监测点: 新冠疫情;天气情况。库存、汽车产销、宏观资金面。 风险提示: 1)极端天气、逼仓。2)政策突变。 一、行情回顾 沪胶指数走势周线图

数据来源:文华财经 华联研究所 天胶与合成胶现货走势图

数据来源:wind 华联研究所 今年上半年,天然橡胶期货在2月底突破去年十月高点后急转直下,直接跌了三千多点(接近20%)。在疫情依然严峻,美元指数走强,美债收益率走高,国际关系趋紧等影响下,通胀预期和疫后恢复预期迅速破灭,橡胶由于自身依然处于产能过剩周期而且疫情影响敏感,价格迅速被打回原形。 5月初受周边黑色和有色提振,一度反弹,但后来黑色系涨价在国家高层持续关注之下大幅回调,橡胶更是直接跳水,在供应释放下创回调新低。 自2011年见顶下跌以来,到去年疫情的最低点,橡胶下跌时间超过8年。沪胶去年10月创三年新高16485元/吨,相隔三个多月后,再创高点17335元/吨,追平了2017年三季度的反弹高点,而下一个高点是2017年初的两万二。 1-9价差季节图

数据来源:wind 华联研究所 价格水位与走势季节性分析 橡胶9月合约今年的价格水位,与过去十年相比,低于2012/2013/2014/2017,高于2015/2016/2018/2019/2020。若排除2017年,可以说橡胶是已经超过了过去5年的水位。 在最低那几年,橡胶9月合约在8月份的均价是10800附近;橡胶1月合约在8月份的均价是12300附近,平均升水1500元/吨。 从季节性节奏来看,橡胶最明显的一个节奏是2月份见顶回落至6月。第二个特点是,6月之后,价格收敛,待10月份再度发动行情。而十月份之后的行情,虽然总体略偏强,但没有明显的方向性,而波动率则会明显加大。 今年橡胶行情与过去的季节特征比较吻合,顶部同样出现在2月份,之后一直跌到6月份。价格略低于过去十年均价。 总体而言,目前橡胶价格水位高于过去5年,季节性节奏与往年基本一致。那么,橡胶未来是继续摆脱过去5年的核心区间,还是重回该一万到一万三的核心区间(1月合约一万一到一万四)? 9月合约季节图

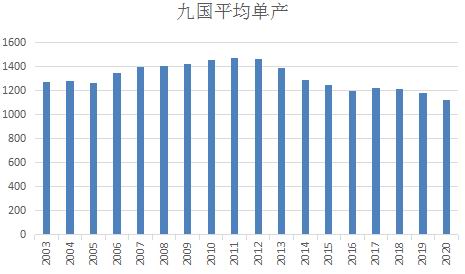

数据来源:wind 华联研究所 二、供应情况 1.大周期产能情况 九国平均单产

数据来源:wind 华联研究所 从上图可以侧面反映出橡胶树产能过剩的问题:2015年以来单产持续低迷,不是由于天气问题和技术问题,而是一个分母扩张比分子更快的问题:需求有限,供应产能过剩,从而压低价格,挤出产量,单位割胶量减少。后续若价格好天气好,单产提升的潜力较大,短期产能不成问题。 修正后的种植面积增长率

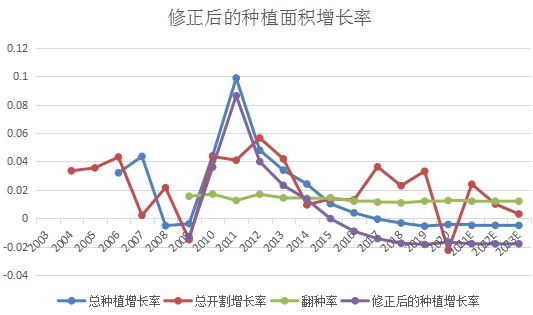

数据来源:wind 华联研究所 我们模型预测潜在产量高峰在2023年。2020年底,中国热带作物研究所和IRSG两个机构对全球天然橡胶供需预测的模型则显示,供需平衡要到2025年前后才会到来,此前,都将是产能供过于求的局面。 橡胶树经济周期在40年左右,1/40=2.5%,因此要维持产量,橡胶林每年的更新率要在2.5%。用种植面积增长率减自然更新率再加翻种率,可以得到修正后的种植面积增长率(紫色) 观察紫色线的修正后的种植面积增长率,2015年种植持平,2016年负增长,对应七年后,是2023年产能将出现负增长。从开割面积来看,2020年是开割面积增长的拐点。由于此前三年增幅过高,需要后续消化,而且新胶树在第七至十年期间产量增长至最高水平,因此潜在产量高峰预料在2023年。2016-2020年缺少新增种植面积,而且翻种率较低,将影响到2023-2026年的产出。 2.产量情况 ANRPC各年产量

数据来源:wind 华联研究所 目前由于产能过剩,天气因素、价格因素和疫情因素是未来产量的最重要影响因素。 价格是除天气之外,影响产量的最关键因素。价格低割胶意愿就低,还会导致养护强度降低,从而病虫害等影响产量的情况增加。高价刺激供应和养护。 天胶成本在一万左右,目前利润情况理想。天气方面暂无问题。若天气问题不大,主产国泰国外来劳工输入问题不大,则当前价格势必激励供应增加。 ANRPC最新报告:2021年全球天胶产量料同比增加+5.8%至1381.2万吨。其中,泰国增+6.9%、印尼增+2.8%、中国增+18.5%、印度增+13.9%、越南增+4.2%、马来西亚增+8.8%。 历年同月累计产量

数据来源:wind 华联研究所 今年前五月,ANRPC累计产量同比增加近3.82%,扭转了累计同比减少的情况,但仍然低于2017至2019年的水平。 2021年产量预计增长7%-8%左右。2020ANRPC产量同比减少约8%,至1107万吨。 目前处于产量爬升期,由于产能巨大,气候正常,国内外产量预期将正常放出,原料价格近期较为弱势,但目前价位利润尚可,对供应积极性没有影响。 中国天胶产量恢复

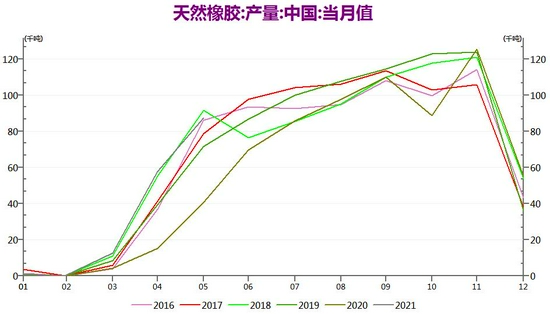

数据来源:wind 华联研究所 今年国内产量预期大幅增长。套利力量预料继续打压市场 通常厄尔尼诺之后接着拉尼娜,会造成橡胶价格冲高后回落,存在较强的相关性。此前已经出现了拉尼娜现象,模型预示2021年底2022年初会有一个低点。 下图为厄尔尼诺指数前移13个月后与沪胶指数月线图叠加的图形,可见厄尔尼诺指数与沪胶指数高低点的重合度比较高,领先沪胶指数一年左右。 沪胶指数叠加NINO3.4指数

数据来源:华联研究所 中国气象局 3.进口情况 进口数量:天然橡胶与合成橡胶:合计:累计同比

数据来源:wind 华联研究所 我国1-3月一共进口天然及合成橡胶(包括胶乳)179.1万吨,创同期新高。 4.库存与库存周期 交易所仓单

数据来源:wind 华联研究所 青岛地区天然橡胶现货库存

数据来源:隆众资讯 国内生产正常,但期货价位较低,缺少交货动力,交易所仓单暂时仍未增长,类似2020年。目前交易所仓单量处于2014年以来的最低位附近。 全球库存总量300万吨以下,占年产量不到四分之一。总量较高,但目前多个地方库存在去库。截止6月20日,中国天然橡胶社会库存周环比降低1.93%,同比降低22.3%,同时低于2019年同期且跌幅不断扩大;其中深色胶库存周环比降低2.11%,同比下降24.55%,基本持稳于2019年同期,浅色胶库存周环比下跌1.63%,同比下跌18.32%,较2019年同期跌幅更加巨大。 三、需求情况 海外复苏边际走高,国内全钢胎配套需求在透支后回落,2021年5月国内重卡销售在“13连涨”后的首次负增长。进入5月之后,轮胎厂开工率走低至近年区间低位,主要受需求和运费高影响。 全钢胎开工率

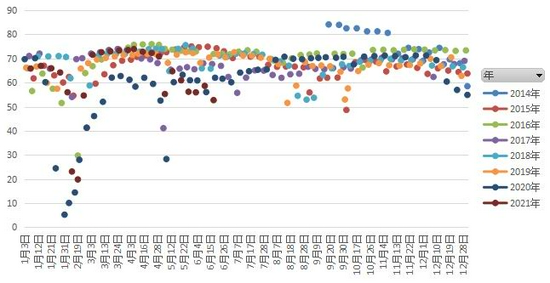

数据来源:wind 华联研究所 半钢胎开工率

数据来源:wind 华联研究所 轮胎开工率在5月份后持续低迷。截至6月24日,全钢胎开工率64.13%;半钢胎开工率58.95%。 2021年1-5月中国橡胶轮胎外胎累计产量3.76亿条,同比增长回落至35%。 2021年1至5月,新的充气橡胶轮胎出口量2.36亿条,同比增长提高至47.5%。海外数据强劲。 中国橡胶轮胎外胎产量及增速

数据来源:wind 华联研究所 重卡月销量季节图

数据来源:卓创 华联研究所 6月,我国重卡预计销售各类车型15.3万辆左右,环比下降6%,同比下滑10%,销量比去年同期减少了约1.6万辆。1-6月,重卡市场累计销量约为104万辆,同比增长27.4%。累计增速仍然较高,但相比1-5月38%的增幅已经大幅收窄了11个百分点。 预料今年5月至12月重卡行业销量按年倒退58%,因今年7月后因国六标准实施带来的约80万辆重卡置换需求已大致完成;自4月中旬后重卡经纪商已发现订单倒退。 由于销量提前透支,业内人士预计2021年重卡的销量会在110万到120万辆左右,相比于2020年的160多万辆是会有一个明显的下降。 乘用车月度销量

数据来源:wind 华联研究所 乘用车销量处于近年区间中间位置。 汽车产业受缺芯影响出现减产,悲观估计今年天胶用量影响为20万吨以内,占比不到2%,乐观估计影响5万吨左右。 5月,记者从中国汽车工业协会官方获悉,中汽协方面认为,基于当前行业的情况,预计芯片供应短缺的问题或将持续至明年1月。此前,中国汽车工业协会副秘书长李邵华在接受采访时表示,芯片供应短缺最早预期6个月可以缓解,目前来看可能需要9个月到一年的时间。 宏观: 总体随着疫苗的大规模接种,欧美经济复苏,中国持续向好。全球PMI持续处于扩张状态。 国家高层持续关注大宗商品涨价问题。而海外投行持续唱多。美国基建计划目标较为宏大,但实际落地存疑。 流动性方面,暂未有收缩迹象,但存在预期。 据政府工作报告,今年发展主要预期目标是:国内生产总值增长6%以上。今年赤字率拟按3.2%左右安排、比去年有所下调,不再发行抗疫特别国债。

四、结论和操作策略 产能仍然处于过剩状态,起码一两年内无法解决。宏观流动性方面,由于周期宿命,面临收紧。需求方面,海外复苏边际走高,国内全钢胎配套需求在透支后回落,2021年5月国内重卡销售在“13连涨”后的首次负增长。进入5月之后,轮胎厂开工率走低至近年区间低位,主要受需求和运费高影响。需求整体偏中性。供应方面:积极性没有问题,气候预期良好。橡胶气候模型预示2021年底2022年初会有一个低点。季节性方面,2-6月主跌期结束,将进入震荡收敛期,待9月后波动性加大。月间价差结构不利做多。博弈方面,上期所库存低,可能出现逼仓炒作,但可能性不大。预期三季度波动性下降,策略上可择机卖空虚值看跌期权,或者叠加卖出虚值看涨期权,做卖出宽跨,赚取权利金。总体上橡胶低位成本支撑仍然存在,而且海外复苏,不宜过度看空,去年极限压力测试低点一万预料牢不可破,若价格跌至深虚值看跌期权行权价下方,则考虑多头介入时机。 趋势:筑底思路,核心区间12000-15000。 套利:观望 五、重要监测点 新冠疫情、天气情况、库存、汽车产销、宏观资金面。 六、风险提示 1)极端天气。2)政策突变。 华联期货 黎照锋 |

|

|  |

|

微信:

微信: QQ:

QQ: