原标题:PTA(5154, 2.00, 0.04%):成本及供需支撑,短期或继续高位运行 来源:文华财经 作者:徽商期货 刘朦朦 今年以来,PTA期现价格大幅上行,先是春节后在原油提振下的强势上涨,期货主力合约最高价触及5012元/吨,近日重心又逐步抬升,并突破前高,截至目前,期货主力09合约最高触及5240元/吨,华东市场价约在4916元/吨。 一、成本端支撑较强 近日原油强势上涨,北半球夏季用油旺季利好需求前景,德国经济数据向好,国际油价逐步上移,但OPEC+下周或决定重启部分暂停的产量,导致目前涨幅受限,截止至6月24日,WTI原油结算价为73.3美元/桶。原油上行对化工品成本及心态有较好支撑,而PTA只能来源于原油,故原油对其影响更为显著。PTA的直接上游PX来看,因PX有装置意外故障或延迟投产的消息持续发酵,近日PX价格走势也较强,截止至6月24日,FOB韩国PX为897美元/吨。成本端原油及PX的强势上行使PTA盘面市场情绪高涨,今日截至收稿期货主力09合约最高价已触及5240元/吨,为年内少有的日涨幅。 图1:原油-PX-PTA价格走势图

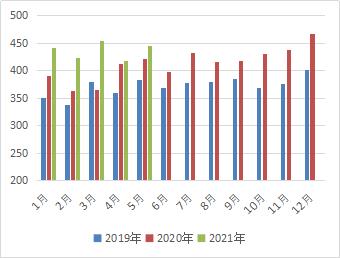

数据来源:Wind 二、短期供应有缩减预期 供应来看,5月份供应量较4月份出现明显上移,5月PTA产量为444.72万吨,环比增加26.56万吨,增幅6.35%。目前国内PTA供应较为稳定,截止至6月24日,PTA装置整体开工负荷稳定在83.42%(3月3日产能基数调至6269万吨/年),据6月份PTA例行检修计划核算,预计6月国内PTA供需继续呈现去库状态。 图2:PTA月度产量(万吨)

数据来源:隆众资讯 库存来看,近期PTA库存天数有所下降,据Wind数据统计,截止至6月18日,PTA库存天数约在3.6万吨,较5月份有所下降。社会库存方面,据隆众资讯预估,年后以来,PTA社会库存基本保持去库状态,6月社会库存或降至400万吨以下,据了解目前库存约在390多万吨。3月份以来,PTA仓单也持续注销,截至到6月24日,注册仓单(含信用仓单)下降至147833张,折合数量近74万吨,较3月初的396500张高点下降248667张,受局部地区现货偏紧影响,社会库存的降低主要来自于仓单的持续减少,但是,端午节前后,随着宁波逸盛220装置重启及局部地区主港船货增加,现货流通偏紧局面逐渐缓解,期间仓单注销环比大幅减少,供需面利好趋于走弱,但考虑到7月份大厂合约继续减量供应,加之PTA加工区间仍然低位,检修装置或将如期进行,短期的供需错配对PTA期现市场尚有支撑。 图3:PTA现货价格与仓单数量

数据来源:Wind 总体来看,成本端原油及PX的强势上行对PTA成本支撑较强,PTA盘面市场情绪高涨,供需方面,计6月国内PTA供需继续呈现去库状态,短期的供需错配对PTA期现市场预计尚有支撑。 三、需求以刚性需求为主 需求端来看,下游聚酯装置负荷较为稳定,基本保持高位运行,截止至6月24日,国内聚酯开工保持在九成高位(90.35%),对PTA需求有一定支撑。聚酯产品产销整体表现一般, 虽然双原料上涨,加之涤纶长丝周二促销,但由于聚酯企业促销频繁, 加之终端市场处于淡季时期,订单一般。 下游拿货意向并不积极。周内聚酯产销以清淡为主。装置方面,近期停开车装置并存,浙江万凯降负、洛阳石化故障停车,金纶25万吨装置重启,下周聚酯仍存在装置检修以及重启计划,如洛阳石化装置计划重启,三房巷、华西再度推迟检修计划,行业产出水平或将窄幅提升,关注逸盛新材料330万吨装置出料情况。 图4:PTA下游开工率(%)

数据来源:Wind 终端方面,截至6月24日江浙地区化纤织造综合开机率为69.94%,环比上升 0.32%。工厂方面当前因海运费、汇率等原因多让利出货利润面不断压缩,以维持工厂内各方面正常运作。市场方面梭织订单情况欠佳,因喷水织机多用于春夏季面料订单, 3-5 月份企业多交付节前订单,因此整体运行情况良好,但是6月份以来,新订单情况欠佳,目前江浙地区经编布料需求转好,冬季保暖面料成交活跃,长乐地区经编因新单数量有限,开工窄幅下降。萧绍地区大圆机棉类,涤类秋冬季家居服国内外需求增高,综合来看,下周织造行情将维持稳定运行为主。 聚酯产品受成本及原料端上涨带动,价格跟势上扬,并且周内聚酯企业再一次降价促销,促销频繁使得库存继续消化,整体聚酯库存出现下滑。截止至6月24日,长丝FDY、DTY、POY的库存天数分别是18.5天、28.2天、16.2天,短纤库存天数约在4.2天。盈利情况来看,目前三个长丝产品处于盈利状态,其中盈利能力最好的产品依旧为涤纶长丝 POY,周均利润在387.11元/吨附近,FDY和DTY理论利润分别为297元/吨、50元/吨,短纤盈利状况走差,目前理论利润约为-32元/吨。 图5:涤纶长丝库存天数(天)

数据来源:Wind 此外,今年以来PTA出口情况较为乐观,一方面因疫情影响国外部分装置进入停车状态,导致PTA供应不足,因此增加了国内PTA出口量;另一方面,国内新装置的不断投产,供应量不断增加,亦支撑PTA的出口。从出口数据来看,1-5月份累计进口量约为2.57万吨,1-5月份累计出口量约111.7万吨,月平均出口量在22.34万吨,其中3月份出口量最高达到33.87万吨,4月份、5月份出口量分别在25.95万吨、22.7万吨。 四、总结及建议 总体来看,目前夏季出行高峰尚未到最高潮时段,预计需求端表现将持续向好,但同时OPEC+大概率将进一步增产或带来利空压力,国际油价走势有一定不确定性,PX价格涨至较高位置,成本端对PTA支撑暂稳。PTA 加工费仍处于略偏低的水平,主流供应商宣布7月份合约减量及检修消息提振市场情绪,且逸盛新材料新装置试车尚未出产品,供应量相对稳定;下游聚酯负荷维持9成偏上的高开工率,短时间无下滑预期,对PTA有刚需支撑,令PTA累库压力不大,但终端需求尚未回归,市场存担忧情绪。 我们预计,在成本端原油及PX给予较强支撑、主流供应商7月份供应减量及检修消息提振下,短期PTA或仍有支撑,PTA期现市场在供应面无较大利空出来之前或在市场高涨情绪气氛下继续保持稳健,操作上建议逢低短多、波段操作为主。 风险提示:单边策略建议关注原油走势、国内供应情况及终端需求对PTA的负反馈作用。 |

|

|  |

|