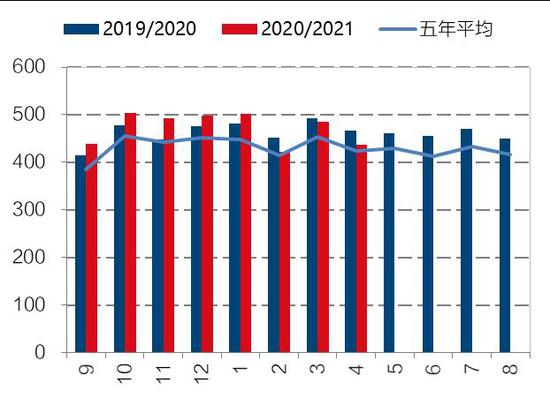

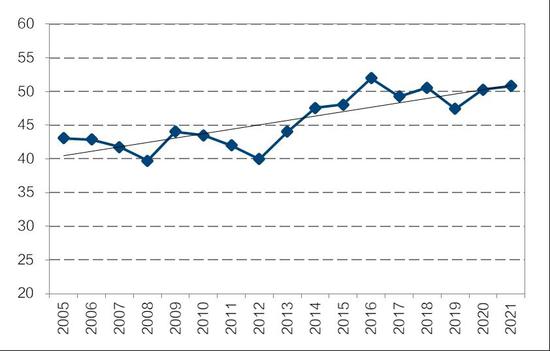

摘要: 国际方面,长期而言美豆供给偏紧格局仍未有效缓解。短期而言美豆旧作合约库存维持现状,出口、压榨上调概率不大,存在下调可能。新作合约进入天气市中,未来两周产区出现有效降雨,未来一个月、三个月天气预报分歧明显。基金加空期权头寸,净多持仓回落合理区间。套保商抄底入场。6月底的种植面积报告以及未来天气成为市场关注焦点。国内豆粕(3365, -28.00, -0.83%)市场,6月豆粕市场面临供给激增,成本下滑的预期。6月进口大豆(5735, -10.00, -0.17%)到港量激增,油厂开工增加成为业内普遍认同的事实。而养殖需求不及预期,以及谷物替代导致豆粕需求的增长远不及供给的增加。6月豆粕库存压力或将凸显。M2109合约仍有下跌的空间,前期低点或许存在支撑。逢高做空为主。 第一部分 行情回顾 5月CBOT大豆冲高回落,USDA5月供需报告之前,CBOT大豆延续涨势,期价不断刷新高点,一方面美国中西部地区天气寒冷,影响到春播工作,另一方面美玉米(2599, 11.00, 0.43%)高涨提振市场,市场预期美国农户将会把一些原先计划播种大豆的耕地转播玉米。与此同时,全球植物油价格持续上涨,对大豆构成支持。大豆旧作供应紧张令人担忧。而需求依然旺盛。市场对于即将出台的USDA报告利多预期浓重,美豆创2012年10月以来新高。随着报告的出台,旧作库存未做调整,新作库存不及预期,利多消息逐步兑现,多头大幅平仓,美豆高位回落。5月下旬,国际原油大幅下挫,CBOT大豆扩大跌幅,近弱远强凸显。受此影响,国内蛋白粕走势与美豆趋同,国内豆粕节后跳涨高开,期价不断刷新高点。成本驱动是近期豆粕主要动力。5月中旬以后,多头平仓,在没有美豆成本支撑下,市场回归基本面,5月油厂到港增加,豆粕库存回升明显,下游支撑力度不及预期。整体市场再度走弱。 第二部分 基本面分析 一、美豆旧作库存下调有限 巴西进口不断 USDA最新公布5月大豆供需报告显示,USDA对2020/21年度三大主产国调整幅度有限,仅阿根廷大豆产量有所下调,从4750万吨下调至4700万吨。巴西产量未做调整。美豆20/21年度供需平衡表未做调整,产量41.35亿蒲,出口22.8亿蒲,压榨21.9亿蒲,期末库存1.2亿蒲(预期1.17亿蒲)。从报告可以看出,USDA对于美豆旧作物年度的库存或许就定格在1.2亿蒲的水平上,后期继续下调概率已经不大。 尽管美豆压榨利润持续走高,但是美豆压榨量持续走高并没有出现。截至2021年5月20日的一周,美国大豆压榨利润为每蒲式耳2.69美元,一周前是2.49美元/蒲式耳,去年同期为1.25美元/蒲式耳。从NOPA报告来看,4月份美豆压榨量在436万吨,上月同期484万吨,上年同期467万吨。2020/21年为止,9-4月份累计压榨量在3778万吨,较上年同期增加67万吨。而USDA最新报告显示,20/21年度压榨量为5960万吨,较2019/20年度仅增加68万吨。如果按照USDA预估测算的话,本年度剩下的4个月NOPA每月压榨量完成470万吨即可。而去年同期剩下4个月月均压榨量在458万吨。可见后期压榨上调概率不大,存在下调可能。一方面美国国内可供大豆压榨数量有限,另一方面,美豆粕库存高企也抑制扩大压榨数量。 图:美豆压榨数量

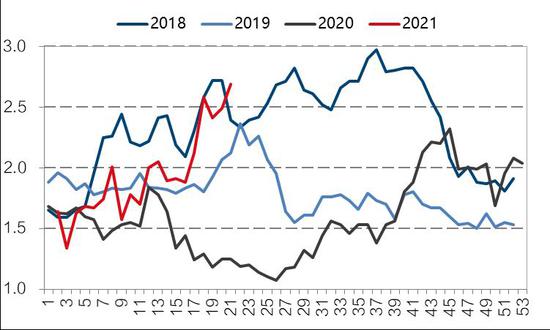

数据来源:NOPA 国信期货 图:美豆压榨利润

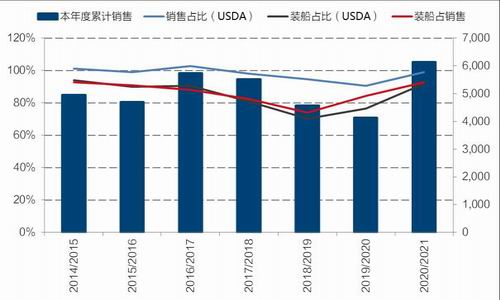

数据来源:WIND 国信期货 出口方面,美国农业部出口销售周报显示,截至2021年5月20日当周,2020/21年度(始于9月1日)美国大豆出口累计销售6152万吨,上年同期4194万吨。目前美豆累计装船已达5724万吨。按照USDA预估20/21年度出口6205万吨来计算,美豆出口销售已经完成99.14%,远高于上年同期的92.02%,但不及2016/17年度同期的103.65%。从装船占比来看,目前出口装船已经完成USDA预估的93.05%。未来每周出口3.79万吨,装船34万吨,即可完成USDA的预估。而从4月份以来,每周出口量10万吨上下,出口装船则在26-34万吨左右的水平上。出口装船不及预期,或对最终的出口总量有所打压。此外中国采购在4月份以来单周检验量在1万吨以下,中国采购的缺少让美豆出口减弱。可见在本年度结束前,美豆出口也难有上调空间,下调存在可能。 图:美豆累计出口量(单位:万吨)

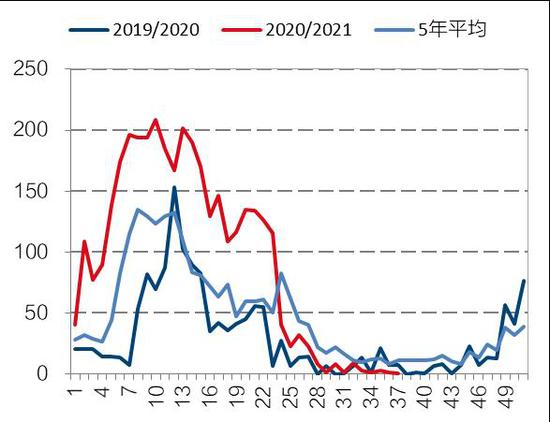

数据来源:USDA 国信期货 图:中国采购量(单位:万吨)

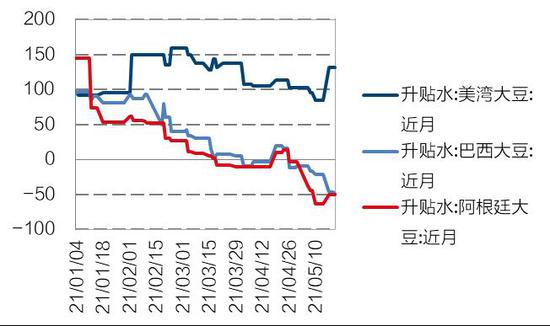

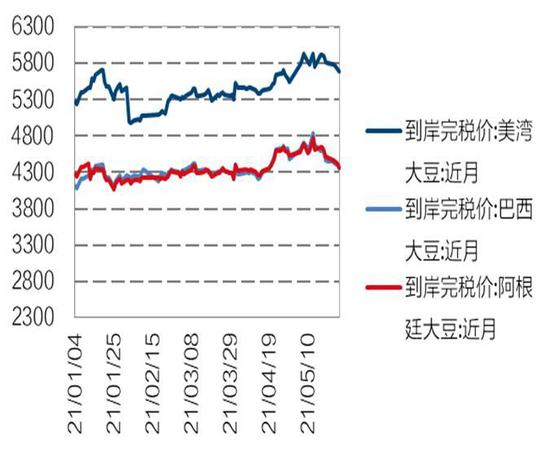

数据来源:USDA 国信期货 相对而言,美豆进口量或在20/21年度有明显的增加,USDA预估本年度,美国进口大豆数量为95万吨,较上年度41.9万吨大幅增加。从主产国升贴水来看,南美升贴水均为负值,这使得南美大豆进入美国有一定的价格优势。当前有消息称已经有20万吨巴西大豆到港。后期或陆续有南美大豆到港。这将缓解美豆本年度供给不足,可见当前美豆旧作物偏紧的格局正在被市场消化。 图:主产国升贴水对比

数据来源:WIND 国信期货 图:美豆进口量对比

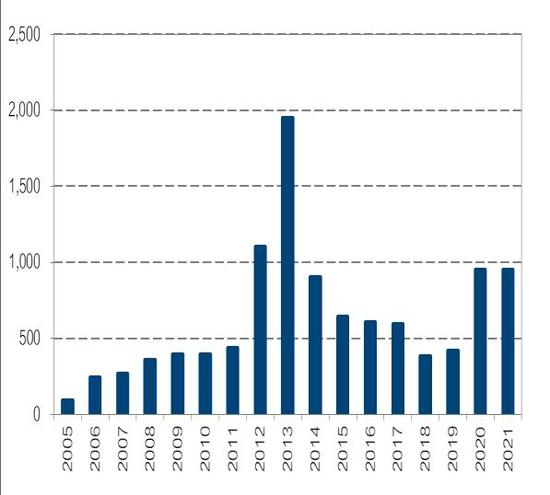

数据来源:USDA 国信期货 二、天气成为关键 种植面积需等6月报告 USDA对21/22年度美豆供需平衡表首度公布,21/22年度美豆收割面积8760万英亩(上年8230万英亩),单产蒲50.8蒲(上年50.2蒲)。产量44.05亿蒲(上年41.35亿蒲),出口20.75亿蒲(上年22.8亿蒲),压榨22.25亿蒲(上年21.9亿蒲),期末库存1.4亿蒲(上年1.2亿蒲,预期1.38亿蒲)。对于21/22年度美豆供求平衡表,种植面积依据3月种植意向报告的面积而定,整体报告基本符合预期,新年度期末库存依然偏紧,但紧张程度略低于预期。 图:美豆新旧作物供求平衡表

数据来源:USDA 国信期货 图:美豆与美玉米种植面积对比

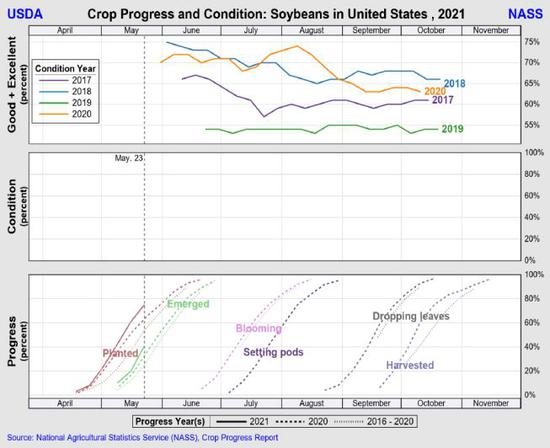

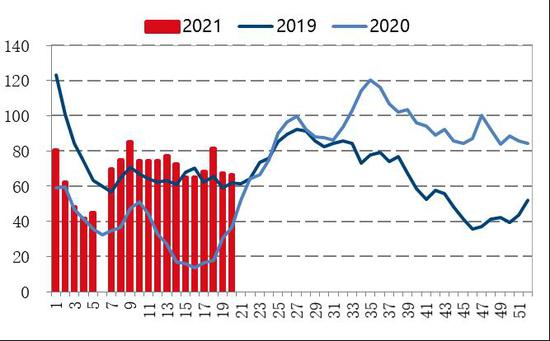

数据来源:WIND 国信期货 随着5月报告的尘埃落地,CBOT大豆市场关注焦点将转移到新作物方面,种植面积和产量成为短期重点。截至5月23日,美玉米的播种率为90%,高于一周前的80%,也高于五年平均水平80%。美豆播种率75%,一周前的61%,五年平均预期的54%。这一数字落后于分析师平均预期的80%。由于播种期美豆与美玉米比较一度降至2.24,但随后回升至2.5以上。但是这似乎已经为时已晚,根据市场人士预估,美国农民将最终种植9300万至9400万英亩玉米,高于美国农业部5月报告预估的9110万英亩。而美豆面积则将最终集中于8700万至8800万英亩,似乎美豆种植面积增长有限。6月底种植面积报告的尤为重要,市场急切等待美豆种植面积的尘埃落定。 图:美豆播种进度

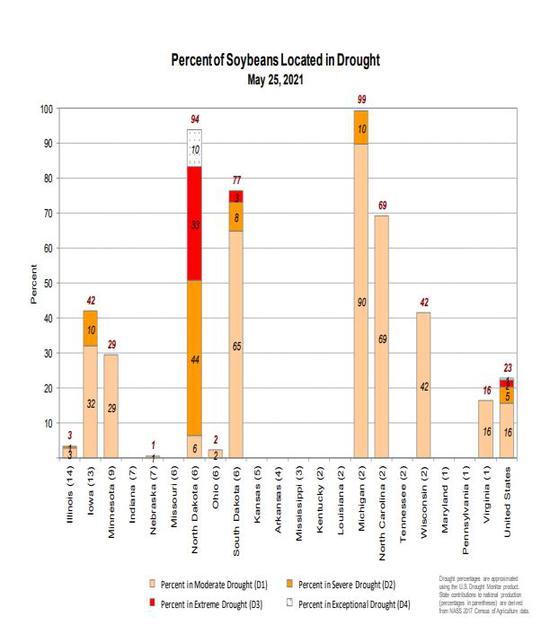

数据来源:USDA 国信期货 图:美国旱情分布

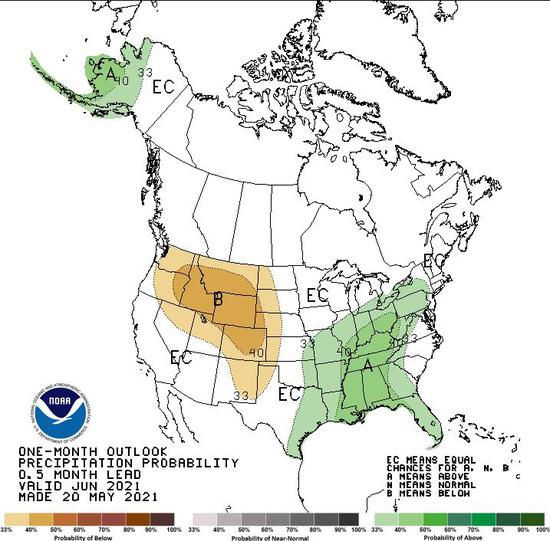

数据来源:USDA 国信期货 从美国当前的主产区情况来看,北达科塔、密歇根地区旱情比较严重,受旱面积高达94%以上,南达科塔、威斯康星、衣阿华、明尼苏达等地区的受旱面积也在40%以上。而从未来一个月的天气预报来看,6月前两周大部分产区会有充沛的降雨,但北部平原地区依然少雨,而6月后两周产区或出现干燥天气。但由于目前大豆处于出苗、开花期,因此影响低于结荚期,但如果后期持续少雨,那么新的作物年度能否持续50.8蒲/英亩的单产值得怀疑。后期美豆进入实质性天气市中,一旦天气出现异常,这将对美豆造成较大冲击,在高需求低库存背景下,供给端的容错率非常低。美豆下方空间有限。市场5月或呈现宽幅震荡。 图:美豆单产预估

数据来源:USDA 国信期货 图:美国天气预报

数据来源:NOAA 国信期货 三、套保多单入场 基金净多减持 图:基金在美豆期权期货净头寸

数据来源:CFTC 国信期货 图:套保商在美豆期货期权持仓分布

数据来源:CFTC 国信期货 最新CFTC基金持仓显示,截止到5月18日,基金在美豆期货期权上净多持仓达到17.23万张,较前一周同期下降3.27万张,净多持仓比例下降2.82%至14.66%。相对而言,美豆期货期权总持仓则出现一定的增加。从结构来看,基金空头以及套保多头的增加抵消了基金多头、指数基金多头、套保空头的减持头寸。究其原因,主要是4月底以来,基金大举增持美豆多头头寸,净多持仓比例已经高达17%以上。上周高位积累过多的多头头寸集中释放,兑现盈利,期价回落。相对而言,值得注意的是套保多头的入场,表明套保商对于当前价格的买兴增加。生产商入场购入,这意味着美豆阶段性的跌势或减弱。此外基金持仓比例已经回落到合理区间。从资金的角度,基金的离场与生产商对峙,期价下方空间或被抵消。 四、豆粕供给激增 成本或下降 图:大豆累计到港量

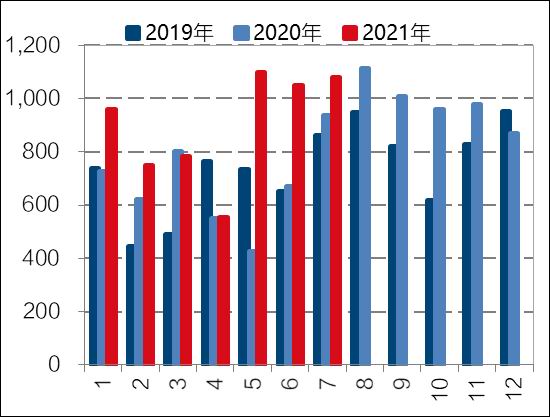

数据来源:WIND 国信期货 图:油厂单周压榨量

数据来源:中国汇易网 国信期货 中国粮油商务网根据船期预报,5月份进口大豆到港量初步预估1100万吨,6月份1040万吨,7月份最新预估1060万吨。6月份、7月份累计到港量比上年同期分别增加1400、1540万吨。进入6月份以后,国内大豆供给异常充裕。据巴西经济部发布的初步数据显示,2021年5月份巴西的大豆出口量预计创下历史最高纪录。截至5月份第三周时,巴西已经出口约1260万吨大豆。巴西市场分析师称,到本月底,5月份的大豆出口量将超过上年同期的出口量1410万吨,创下历史同期最高纪录。巴西大豆70-80%运往中国,这也间接证明了6月份以后国内大豆集港压力凸显。从压榨利润来看,当前现货压榨利润存在盈利,但是盘面压榨利润,无论是巴西还是美国均处于一定的亏损局面中,9月以后的船期采购量非常低。此外由于巴西大豆含水量偏高,因此一旦到港,油厂被迫会增加开工率,5月以来,国内油厂单周压榨量在180-185万吨左右。各家机构预测存在一定的差距。但是各家专业机构均对后期单周压榨量上升达成一定的共识,6月单周达到200万吨或存在可能。 图:大豆进口成本

数据来源:WIND 国信期货 图:人民币汇率

数据来源:WIND 国信期货 根据国家粮油信息中心监测显示,美湾大豆10月船期到港完税价4510元/吨(3%进口征税、9%增值税),巴西大豆7月船期到港完税价4410元/吨。5月底,人民币出现明显升值迹象,离岸人民币跌破6.4,有专业分析师认为下方目标位在6.2。人民币的升值,使得进口大豆成本支撑减弱。美豆的走高或因人民币升值抵消。尤其是近期美国政府出台的一系列的刺激法案,未来货币宽松或长期存在,因此人民币升值能走多远存在一定的担忧。 图:能繁母猪

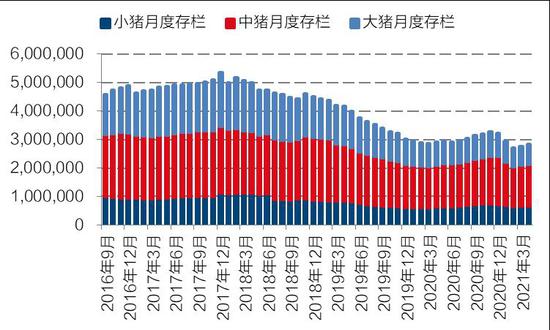

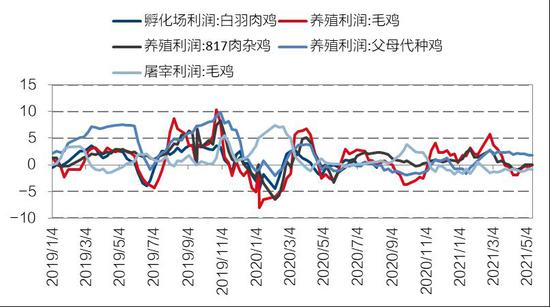

数据来源:涌益 国信期货 图:生猪存栏对比

数据来源:涌益 国信期货 根据农业农村部数据显示,今年4月我国能繁母猪存栏量继续保持环比增长的趋势,且已经连续19个月保持正增长。同时,从今年前5个月的国内生猪价格的走势也反映出了当前生猪养殖量增长的。随着规模化生猪养殖企业供给能力逐渐“兑现”,下半年生猪出栏快速增长仍是大概率事件,很大程度上降低了市场对下半年猪价的预期。农业农村部监测数据显示,4月份,能繁母猪存栏量环比增长1.1%,连续19个月增长,同比增长23.0%,相当于2017年年末的97.6%。目前生猪存栏量一直保持在4.16亿头以上,已经基本接近正常年份水平。这与国内专业机构的预测略有差异,涌益咨询预估2021年前两个月因非洲猪瘟重燃导致能繁母猪存栏下滑,3月份以后能繁母猪出现明显回升。4月份以来,国内生猪养殖,尤其是外购猪养殖利润大幅缩水,下游养殖积极性受挫,4、5月补栏量相对有限。而从当前生猪存栏的结构来看,大猪占比较高,养殖企业大猪压栏情况较为明显。后期如果价格止跌,这部分大猪出栏会增加。而前几个月中猪和小猪数量不高,后期育肥猪数量增长有限。因此豆粕在生猪养殖方面需求增量有限。相对而言,禽类养殖利润略有好转,刚刚扭亏为盈。这或对豆粕有所提振。 图:外购仔猪养殖利润

数据来源:WIND 国信期货 图:禽类养殖利润

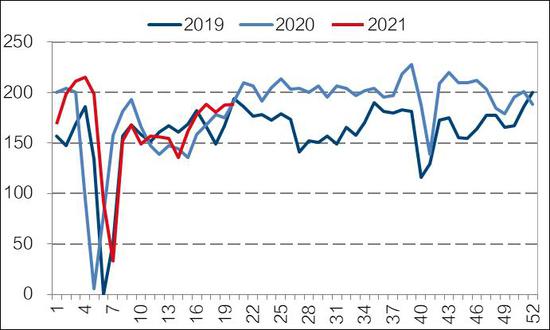

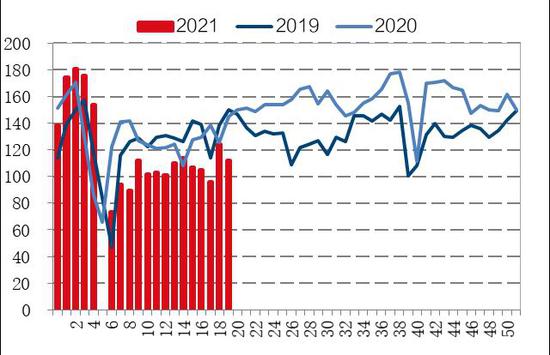

数据来源:WIND 国信期货 当前豆粕库存在66万吨上下,较上月同期略有下降。不过整体豆粕库存处于近三年来高位。相对于库存而言,国内豆粕表观消费量保持平稳,周度消费在100-110万吨上下。与前两年同期有30-40万吨的差距。主要是由于小麦、稻谷替代导致。尽管总体养殖消费稳中有增,但是替代的增加,导致豆粕整体消费略有下降。6月份油厂开工增加,单周豆粕供给量或增加至160万吨上下,这远超过需求量,未来豆粕库存回升压力凸显。 图:豆粕库存

数据来源:中国汇易网 国信期货 图:豆粕表观消费量

数据来源:中国汇易网 国信期货 从基差来看,豆粕基差或将从低位略有回升,但是回升幅度有限。后期由于供给压力增加,现货压力依然较大。从历史来看,每一次基差的修复,大多是在涨势中完成。而从目前无论是成本还是供需方面,尚不具备大涨的可能。因此国内豆粕基差低位运行概率较大。 图:豆粕基差(季节性)

数据来源:WIND 国信期货 图:豆粕基差

数据来源:WIND 国信期货 总的来看,6月豆粕市场面临较大的供给压力,进口大豆集港以及油厂开工预期增加或集中释放,而需求的增长远不及供给的增幅,豆粕库存回升压力凸显。从成本来讲,人民币升值的预期导致进口大豆成本承压,豆粕成本支撑减弱。6月国内豆粕市场呈现震荡偏弱格局。 第三部分 结论及操作建议 国际方面,长期而言美豆供给偏紧格局仍未有效缓解。短期而言美豆旧作合约库存维持现状,出口、压榨上调概率不大,存在下调可能。新作合约进入天气市中,未来两周产区出现有效降雨,未来一个月、三个月天气预报分歧明显。基金加空期权头寸,净多持仓回落合理区间。套保商抄底入场。6月底的种植面积报告以及未来天气成为市场关注焦点。国内豆粕市场,6月豆粕市场面临供给激增,成本下滑的预期。6月进口大豆到港量激增,油厂开工增加成为业内普遍认同的事实。而养殖需求不及预期,以及谷物替代导致豆粕需求的增长远不及供给的增加。6月豆粕库存压力或将凸显。M2109合约仍有下跌的空间,前期低点或许存在支撑。逢高做空为主。 国信期货 曹彦辉 |

|

|  |

|

微信:

微信: QQ:

QQ: