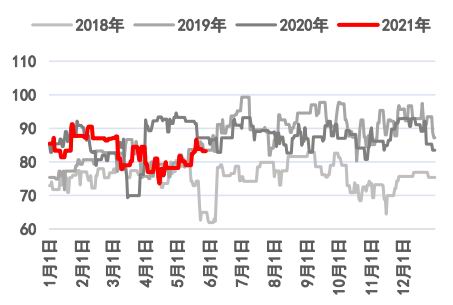

基本逻辑: 利多: ①6月初部分PTA(4802, 2.00, 0.04%)装置即将检修,短期内PTA供给料将有所下降; ②部分PTA主流供应商削减合约量,PTA现货市场货源偏紧; 利空: ①终端织造订单表现不及预期,织造端库存上升、织机开工有所下降,压力向上传导后聚酯端开工出现下降,PTA需求表现趋弱; ②逸盛新材料一套330万吨/年产能装置存在投产计划,后期国内PTA有效产能将有进一步提升; 中性: 国际油价预计将高位震荡,PTA成本端仍存在一定支撑但由于加工差回升,成本端支撑效应预计有所减弱; 短期来看受装置检修影响,PTA供需矛盾料将有所缓和,但中期随着供给的回升,在需求端暂缺乏明确利好提振的情况下PTA供需矛盾恐加剧,此外,加工费的回升使得PTA成本端支撑效应有所减弱,同时PTA装置检修也可能因加工费的回升而出现变数,因此我们预计后期PTA将先涨后跌,整体呈现宽幅震荡运行态势。 操作建议:建议TA109逢在4500-4900元/吨区间内高抛低吸,注意控制仓位并做好相应止损。 不确定风险:海外疫情形势、国际油价走势、PTA装置检修开展情况、PTA新装置投产情况 一、行情回顾 2021年5月初,PTA期价连续下跌,此后维持震荡运行。截至5月28日,郑商所PTA主力合约TA109日盘收于4696元/吨,较4月30日下跌120元/吨。 5月国内PTA现货同样在月初连续下跌后震荡运行;国际市场上,CFR中国现货价与印度到岸价宽幅震荡运行,美国海湾到岸价维持稳定。截至5月28日,国内PTA现货基准价为4630元/吨,5月均价为4666.61元/吨,较2021年4月均价上涨170.81元/吨;CFR中国现货中间价为661.5美元/吨,5月均价为669.68美元/吨,较2021年4月均价上涨15.68美元/吨。 二、供需基本面分析 1、5月装置开工有所回升,PTA周均产量逐步回升 5月国内PTA装置检修减少,多套原计划于5月进行装置检修时间推迟至6月,国内PTA装置开工因此有所回升;国内PTA产出在5月逐步回升,自下半月开始,国内PTA周产量重回100万吨以上。截至5月28日,国内PTA装置日度开工率为83.22%,5月平均装置开工率为81.67%,较2021年4月上升3.68个百分点,较2020年5月下降9.12个百分点。5月28日当周,国内PTA周度产量为103.89万吨,较2020年同期增加13.53万吨;5月国内PTA周均产量为100.01万吨,较2021年4月增加4.04万吨,较2020年同期增加6.03万吨。 2、聚酯开工连续下降,整体交投维持平淡,各品种库存大多上升 5月27日当周,国内聚酯切片周度开工率为89.32%,与前一周持平,较2020年同期提升10.41个百分点;涤纶短纤和长丝周度开工率分别为88.95%、83.28%,环比前一周分别上升0.69%、0.56%,与2020年同期相比分别提升5.68、6.51个百分点。5月国内聚酯切片周均开工率为90.78%,较2020年同期提升12.5个百分点;涤纶短纤和长丝周均开工率分别为89.63%、84.7%,较2020年同期分别提升6.36、7.33个百分点。 5月27日当周,国内聚酯切片周均产销率为66.92%,环比前一周上升14.46%,较2020年同期上升10.92个百分点;涤纶短纤和长丝周均产销率分别为45.78%、30.05%,环比前一周分别上升13.72%、3.62%,较2020年同期分别下降4.22、26.46个百分点。5月国内聚酯切片周均产销率为63.19%,较2020年同期下降13.4个百分点;涤纶短纤和长丝周均产销率分别为48.37%、42.58%,较2020年同期分别下降29.63、36.12个百分点。 5月27日,聚酯切片的库存天数为13.5天,较2021年4月29日下降2.5天,较2020年同期上升2.3天;涤纶短纤的库存天数为13.33天,较2021年4月29日上升3.83天,较2020年同期上升2.33天;涤纶长丝POY、FDY、DTY库存天数分别为19天、20天、26.2天,较2021年4月29日分别上升5.2天、1.9天、3.7天,与2020年同期相比分别上升2.2天、上升6.3天、下降4.5天。 3、PTA期货库存连续下降,社会库存降幅收窄 5月PTA期货仓单库存连续下降;PTA社会库存在上半月连续下降,而下半月随着供给的提升转为微幅累库。截至5月28日,PTA期货仓单库存为90.28万吨,较4月30日下降16.08万吨,较2020年同期下降25.77万吨;截至5月28日,PTA社会库存为321.68万吨,较5月1日下降15.42万吨,较2020年同期社会库存量下降58.32万吨。 4、国内PX出厂价格小幅波动,亚洲地区PX价格震荡回落 截至5月28日,国内PX出厂价为6500元/吨,5月均价为6531.43元/吨,较2021年4月均价上涨135.06元/吨。截至5月27日,FOB韩国现货中间价为828美元/吨,5月均价为846.16美元/吨,较2021年4月均价上涨25.44美元/吨;CFR中国台湾现货中间价为846美元/吨,5月均价为864.16美元/吨,较2021年4月均价上涨25.44美元/吨。 三、主力合约多空持仓分析 5月PTA期货主力合约TA109多空双方持仓均减少。截至5月28日,多方持仓前20位共计持仓962362手,较4月30日减少27732手,空方持仓前20位共计持仓1256054手,较4月30日减少4217手,净空持仓293692手,较4月30日增加23515手。从持仓分布来看,5月TA109合约多方持仓前20位持仓集中度下降而空方持仓前20位持仓集中度上升。截至5月28日,多方持仓排名前5位合计仓位占前20位合计仓位的38.75%,较4月30日下降1.87%;空方持仓排名前5位合计仓位占前20位合计仓位的47.88%,较4月30日上升1.26%。 四、价差分析 1、PTA期现价差(现货-期货) 5月6日至5月28日,国内PTA现货与期货主力合约价差在16元/吨至-150元/吨之间波动;5月平均价差-74.68元/吨,较2021年4月收窄45.96元/吨。5月28日,PTA现货与期货主力合约价差为-66元/吨,环比前一交易日扩大44元/吨。 2、PTA跨期价差(TA09合约-TA01合约) 5月6日至5月28日,TA09合约和TA01合约价差在-38元/吨和-112元/吨之间波动;5月平均价差为-87.88元/吨,较2021年4月收窄21.74元/吨。5月28日,PTA9-1价差为-88元/吨,较前一交易日收窄6元/吨。 五、行情展望与投资策略 供给方面,6月初,原计划在5月进行的恒力石化5号线即将展开,而亚东石化与虹港石化装置亦存在检修计划,月初国内PTA供给预计将有所下降,此后随着检修装置的重启且逸盛新装置可能的投产安排,PTA供给将再度上升。需求方面,国内终端市场订单表现弱于预期,近期织机开工出现明显下降,受其拖累近期聚酯端开工也有所回落,PTA需求表现有所削弱。库存方面,PTA社会库存降幅明显收窄,后期随着检修装置的重启预计其将再度进入累库状态,不过由于部分供应商宣布削减合约量,PTA现货市场货源仍然偏紧。成本方面,当前PTA加工费已回升至500元/吨附近,虽然醋酸价格仍然处于历史高位,但将其考虑后PTA加工费较前期仍有明显提升;虽然市场担忧伊朗原油将大规模进入市场,但短期内该情况出现的概率较小,因此国际油价料将高位震荡运行,PTA成本端仍存在支撑但受加工费回升影响其支撑力度有所减弱。综合而言,短期来看受装置检修影响,PTA供需矛盾料将有所缓和,但中期随着供给的回升,在需求端暂缺乏明确利好提振的情况下PTA供需矛盾恐加剧,此外,加工费的回升使得PTA成本端支撑效应有所减弱,同时PTA装置检修也可能因加工费的回升而出现变数,因此我们预计后期PTA将先涨后跌,整体呈现宽幅震荡运行态势。 建议TA109逢在4500-4900元/吨区间内高抛低吸,注意控制仓位并做好相应止损。 附录、数据图表 图1:郑商所PTA主力合约近六个月走势图

数据来源:Wind,中信建投期货 图2:PTA现货市场价格(单位:元/吨)

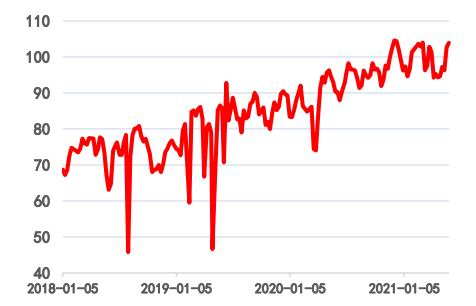

数据来源:Wind,中信建投期货 图3:国内PTA日度开工率(单位:%)

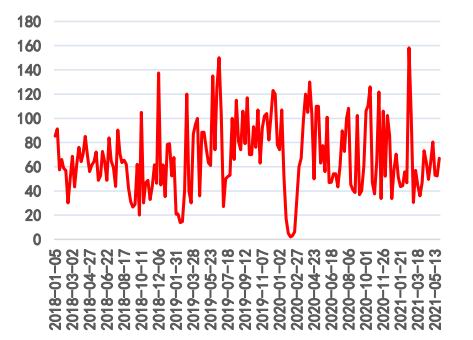

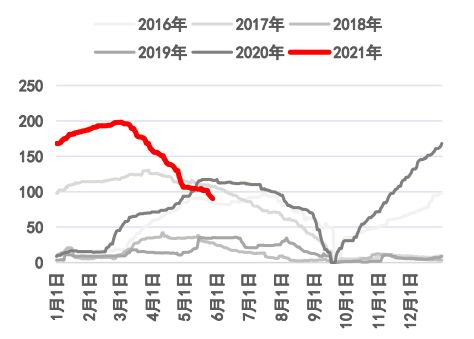

数据来源:卓创资讯,中信建投期货 图4:国内PTA周产量(单位:万吨)

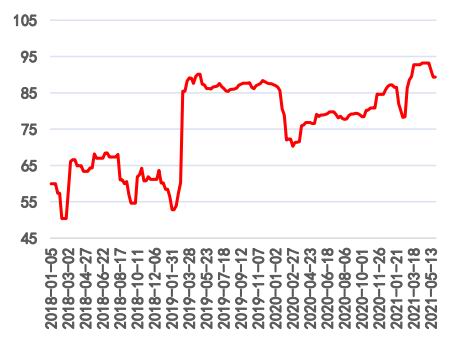

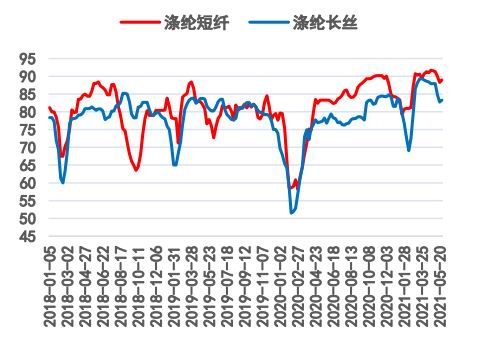

数据来源:Wind,中信建投期货 图5:聚酯切片周度开工率(单位:%)

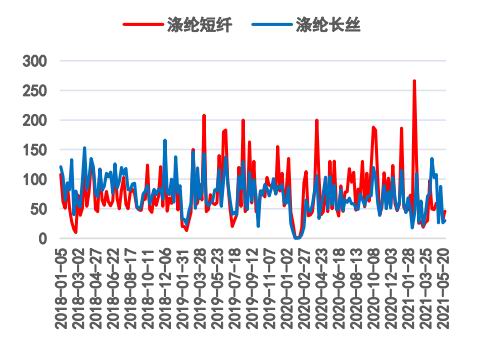

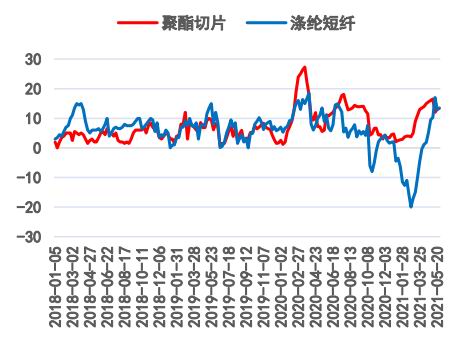

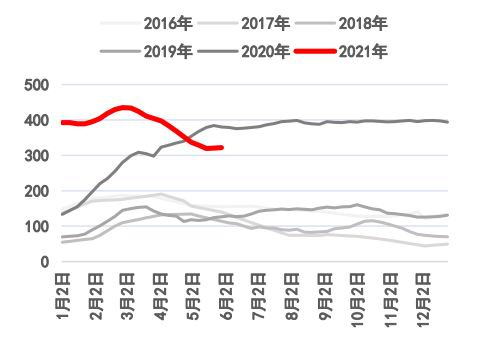

数据来源:卓创资讯,中信建投期货 图6:涤纶短纤及长丝周度开工率(单位:%)

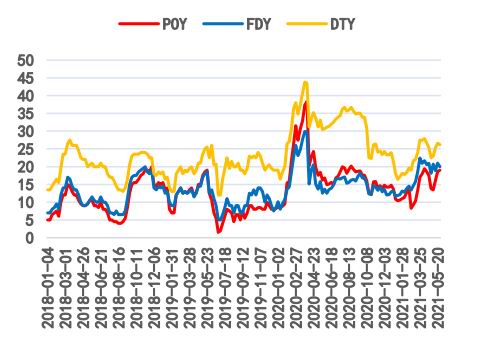

数据来源:卓创资讯,中信建投期货 图7:聚酯切片周均产销率(单位:%)

数据来源:卓创资讯,中信建投期货 图8:涤纶短纤及长丝周均产销率(单位:%)

数据来源:卓创资讯,中信建投期货 图9:聚酯切片及涤纶短纤库存天数(单位:天)

数据来源:卓创资讯,中信建投期货 图10:涤纶长丝库存天数(单位:天)

数据来源:卓创资讯,中信建投期货 图11:郑商所PTA仓单库存(单位:万吨)

数据来源:Wind,中信建投期货 图12:国内PTA周度社会库存(单位:万吨)

数据来源:卓创资讯,中信建投期货 图13:国内PX出厂价(单位:元/吨)

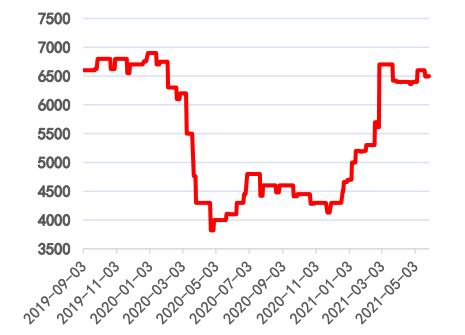

数据来源:Wind,中信建投期货 图14:亚洲地区PX现货市场中间价(单位:美元/吨)

数据来源:卓创资讯,中信建投期货 图15:PTA期现价差(现货-期货)(元/吨)

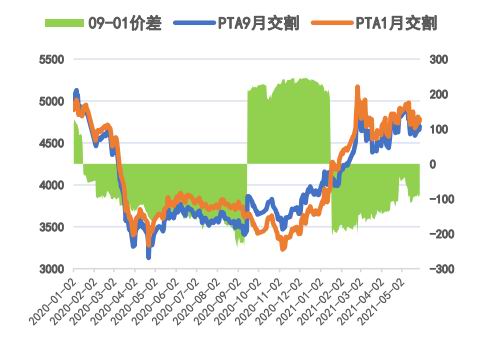

数据来源:Wind,中信建投期货 图16:PTA期货跨期价差(TA09-TA01)(元/吨)

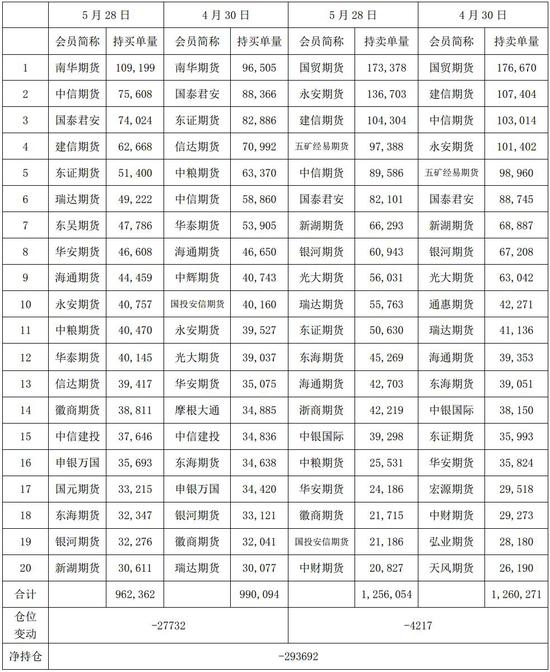

数据来源:Wind,中信建投期货 表1:4月30日-5月28日TA109合约持仓变化表

数据来源:郑商所,中信建投期货 中信建投期货 刘洋 |

|

|  |

|